汽车智能化战役已打响,座舱智能化成为整车智能化发展的核心构成

- 汽车已从20世纪60年代的机械式产品发展成为当前具有智能化功能的产品。

- 2021年,以电动化、智能化为代表的汽车产业百年变革持续深化,电动化战役成果初现,且已成必然趋势;智能化承接电动化将成为产业变革的“风暴点"。

- 未来汽车座舱也逐渐由电子化向智能化发展,将成为整车智能化发展过程中的核构成。

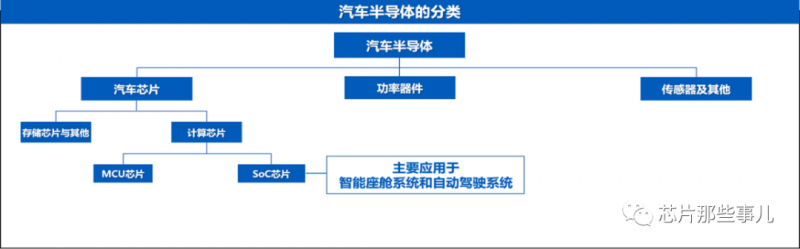

汽车半导体应用广泛,按照功能可分为三大类:功率器件、传感器及汽车芯片等

- 传感器则包括CIS、Lidar、mmWave Radar等。

- 汽车芯片可以分为计算芯片、存储芯片及其他。

被称为汽车“行车电脑”的ECU主要由MCU芯片组成,而随着汽车电子化需求提高,MCU已无法完全符合需求,必须朝更高运算能力演进,SoC芯片应运而生,它主要应用于智能座舱系统和自动驾驶系统。

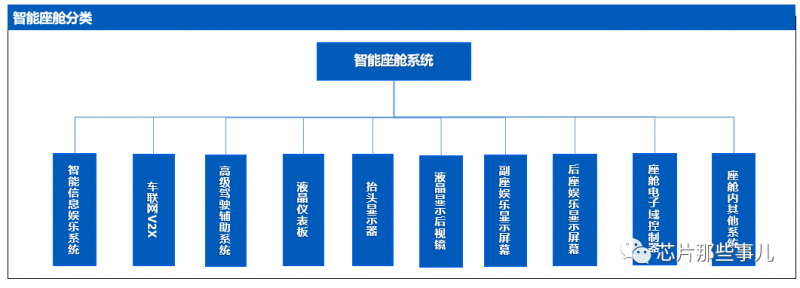

智能座舱系统分类

- 目前,汽车座舱里的电子模块部分从分散走向统一,智能信息娱乐系统( Infotainment )、V2X车联网、ADAS(高级驾驶辅助系统)、全液晶仪表板、抬头显示器、座舱电子域控制器等正在被统一为座舱电子系统。

- 传统座舱各子系统仪表板、中控、多媒体后视镜等供应呈现垂直关系,Tier-1整合各个子系统ECU、屏幕、机械电子零组件等,为整车厂提供系统整合,子系统软件通常内嵌于ECU上,算力较低,出厂后则无法进行更新。

- 智能座舱域独立且较易整合,因此智能座舱域也可在燃油车上实践。再者域控制成本较目前分离式更低,也更易于被整车厂所接受。

智能座舱市场顺风行船正当时

- 从2020年开始,由于疫情,国际环境,宏观经济等各类因素综合影响,导致汽车电子市场整体缺货形式严峻,交货周期一再延长。

- 2019年,汽车市场处于供大于求的状态,原以为市场将会出现持续萧条景象。但2020年下半年起,随着各国解封,消费者对汽车需求不减反增,当整车厂回过神之后,再向汽车芯片厂下达订单,此时市场需求则恰好演绎了一场V形反转,甚至超过了疫情前水平,需求暴涨。

- 在整体汽车电子市场大利好的环境中,智能座舱市场也搭上顺风车,迎来成长黄金期,到2020年成长幅度陡增,高达12.6%,2021年市场规模已达到490亿美金。预计到2025年,市场规模将达到650亿美元,5年复合成长率为7.6%。

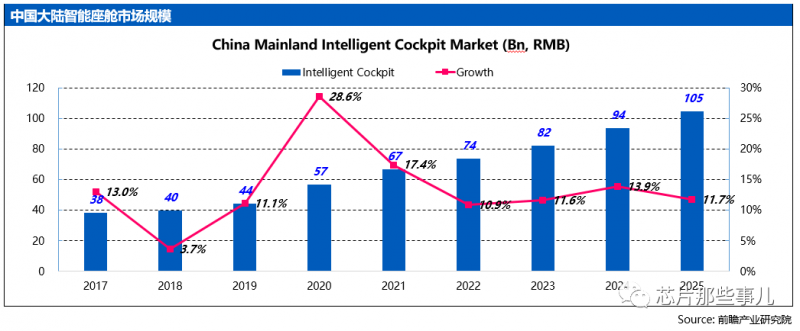

中国大陆爆点已至,静待市场百花齐放

- 国内智能座舱市场趋势量价齐飞,整体规模一路加添。

- 自2017年以来国内智能座舱行业表现突出,到2020年,市场增长速度高达28.6%,规模已达570亿元。

- 预计到2025年市场规模将达到1050亿元,5年复合成长率为13%以上。智能座舱的高速发展主要是由影音娱乐系统的大幅成长驱动。而影音娱乐系统中的触控交互与触觉反馈系统未来将同样会成为市场的燃点。与此同时,仪表盘,屏幕,以及其他智能座舱内置系统也将迎来百花齐放的态势。

- 更值得一提的是智能座舱的心脏域控制器(DCU)与SoC芯片将乘势而上,获得绝佳的市场环境。

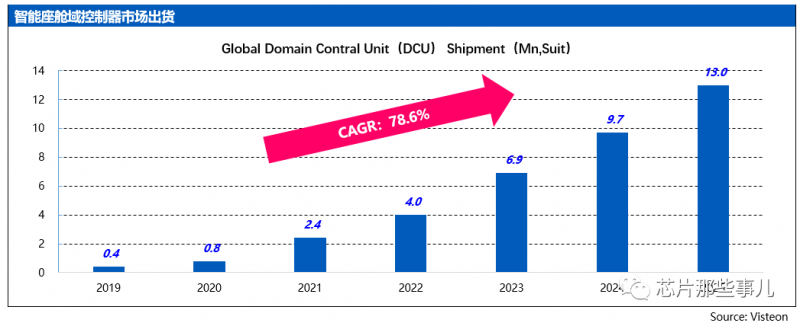

座舱域控制器仍以Tier 1厂商赢得市场先机

- 座舱电子域控制器的全球出货量在2021年已达到240万套,年增幅高达200%;到2022年,预测将达到400万套,增幅依然显著,为67%;2019~2025年,6年复合成长率有望高达78.6%。

- 随着座舱系统往多屏幕、多功能互动趋势方向发展,座舱电子域控制器应用开始加速渗透,作为智能座舱的核心,它将是影响智能座舱系统功能融合与流畅度的关键。

- 目前全球智能座舱域控制器厂商仍然以传统Tier-1为主,竞争格局较为集中,包括Visteon、Harman、LG、Aptiv、Bosch、Conti等。

智能座舱SoC芯片国产厂商初露峥嵘

- 目前智能座舱芯片厂商主要包括两类:传统汽车半导体和通讯半导体厂商。

- 传统智能座舱SoC芯片参与者主要是欧美国际大厂TI、NXP、Renesas等,通讯半导体厂商包括Qualcomm、Intel、Google、NVIDIA等,随着车联网兴起,通讯半导体领域的企业正积极向汽车领域拓展。

- 而国内也涌现出一批独角兽:四维图新旗下杰发科技,珠海全志,芯驰半导体等都已经向汽车智能座舱芯片产业进军,并获得硕果。

结论:市场长坡厚雪,花开万里;国内:深耕产业,厚积薄发

- 智能座舱与自动驾驶芯片为汽车计算类芯片主流。因疫情汽车成为生活第三空间,加上自动驾驶发展停滞,整车厂转向智能座舱得以快速营利。智能座舱需求提高导致当前MCU无法完全符合需求,必须往更高运算能力演进,因此智能座舱SoC芯片得到发展。

- 智能座舱DCU与系统最终演进,集中式进行跨域服务。并因为智能座舱软硬件解耦,供应模式从原本垂直化转向扁平化,出现专门的硬件Tier-1与软件Tier- 1,整车厂开始有意培养自身的软件能力 。

- 座舱域控制器DCU是智能座舱硬件的关键,当前仍以Tier-1为主,软件架构方面,整车厂未来将积极布局Middleware与核心应用SDK。

- 智能座舱芯片厂商主要包括两类:传统汽车半导体和通讯半导体厂商。汽车半导体厂商主打中低阶市场,通讯半导体大厂聚焦高阶市场,智能座舱主控芯片未来朝独立发展,但车规安全要求仍待满足 。

- 全球智能座舱软硬件供应格局稳定发展,但供应模式可望从垂直走向扁平。当前国内智能座舱布局大多仍集中在系统的零组件供应、经销商体系前装系统,以及少数智能座舱SoC芯片, 特别是在软件部分着墨较少,仍需要持续沉淀,才能赢得未来国产化全局市场。

阅读全文

1374

1374

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)