过去数十年来,摩尔定律犹如法则一般引领了半导体行业的发展,半导体制程持续升级,然而,当先进制程技术已走到5nm、3nm,甚至IBM已经发布了全球首个2nm的芯片制造技术,晶体管大小正不断逼近原子的物理体积极限。

当制程物理体积到达极限之后,无法再继续进步,那就意味着靠制程推动的摩尔定律时代的终结,但与此同时,5G、自动驾驶、人工智能、物联网等应用正快速兴起,对芯片的性能要求更高,半导体行业下一个十年方向在哪里?

2021年6月,AMD宣布携手台积电,开发出了3D Chiplet技术,并且将于2021年年底量产相应芯片。AMD总裁兼CEO苏姿丰表示,该封装技术具有突破性,采用先进的hybrid bond技术,将AMD的Chiplet架构与3D堆栈结合,提供比2D Chiplet高出超过200倍的互连密度,以及比现有3D封装解决方案高出15倍的密度。

作为Fabless和Foundry两大领域最杰出的代表之一,这两家企业对未来半导体行业的发展方向做出的判断以及业内的普遍共识便是:先进封装技术的发展。

一、全球芯片需求巨大,2025年总需求量预计超过4,000亿片

伴随5G建设加速、汽车电动智能化、高性能计算机群互联规模的不断扩大、物联网在各领域的广泛应用,半导体整体需求陡增。由于新冠疫情,居家防疫和在家工作的情形增加,促使消费电子产品的销量增加,促进了电路制造服务领域的强劲成长。2020年全球对于芯片的需求较既有产能高出了10%-30%。疫情对于芯片制造行业造成的冲击,如GPU的短缺,将会持续到2022年。据CIC灼识咨询统计数据,2020年全球芯片(IC)总需求量约为2,910亿片,到2025年总需求量预计将达到4,190亿片。

全球芯片市场按照下游应用场景基本可以分为消费电子芯片、汽车芯片、HPC(高性能计算)/数据中心芯片、5G芯片以及物联网芯片。

资料来源:CIC灼识咨询

二、摩尔定律失效,先进封装继续压缩芯片体积

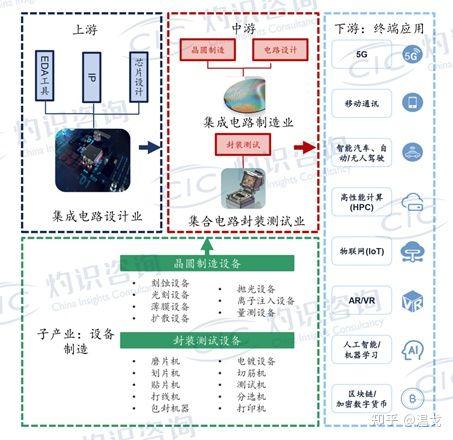

半导体产业链可分为核心产业链与支撑产业链。核心产业链完成半导体产品的设计、制造和封装测试,支撑产业链提供设计环节所需的软件、IP以及制造封测环节所需的材料、设备。

半导体核心产业链主要有设计、制造和封测三个环节,形式有IDM和垂直分工两种。

芯片设计是芯片的研发过程,是通过系统设计和电路设计,将设定的芯片规格形成设计版图的过程。根据IC Insights统计,全球集成电路设计产业销售额从2008年的438亿美元增长至2020年的1,308亿美元,年均复合增长率约为9.5%。

晶圆制造是指在制备的晶圆材料上构建完整的物理电路。过程包括掩模制作、切片、研磨、扩散、光刻、刻蚀、离子注入等核心工艺。根据IC Insights数据,2018年全球晶圆产能为1,945万片/月,预计到2022年全球晶圆产能将上升至2,391万片/月,较2018年增长22.93%,年复合增长率为5.3%。

封装测试

封装测试是将生产出来的合格晶圆进行切割、焊线、塑封、切割成型,使芯片电路与外部器件实现电气连接,并为芯片提供机械物理保护,并利用集成电路设计企业提供的测试工具,对封装完毕的芯片进行功能和性能测试。全球移动通信电子产品、高性能计算芯片(HPC)、汽车电子、物联网(IoT)以及5G等产品需求上升、高I/O数和高整合度先进封装迅速发展是带动IC封装测试市场上升的主要原因,封测行业市场有望迎来高增长。

全球芯片产业链

资料来源:CIC灼识咨询

过去的半个世纪,得益于半导体芯片产业飞速发展,在摩尔定律的驱动下,计算力一直保持着大跨度的发展。尽管改变立体晶体管结构可为摩尔定律续命,但不断微缩的晶体管,特别是晶体管的特征尺寸逼近物理极限已是事实。各界纷纷预测,摩尔定律在不久的将来面临失效,半导体工艺升级带来的计算性能的提升将放缓,因新的替代材料和计算方式还未成熟,制程发展缓慢。

相较于传统封装,先进封装作为制造的后道工序,正不断前移,持续压缩芯片体积、提高加工效率、提高设计效率,并减少设计成本。以晶圆级封装为例,产品生产以圆片形式批量生产,可以利用现有的晶圆制造设备,封装设计可以与芯片设计一次进行。这将缩短设计和生产周期,降低成本。此外,传统封装的封装效率(裸芯面积/基板面积)较低,存在很大改良的空间。芯片制程受限的情况下,改进封装便是另一条出路。先进封装技术通过以点代线的方式实现电气互联,实现更高密度的集成,大大减小了对面积的浪费。

三、什么是先进封装?

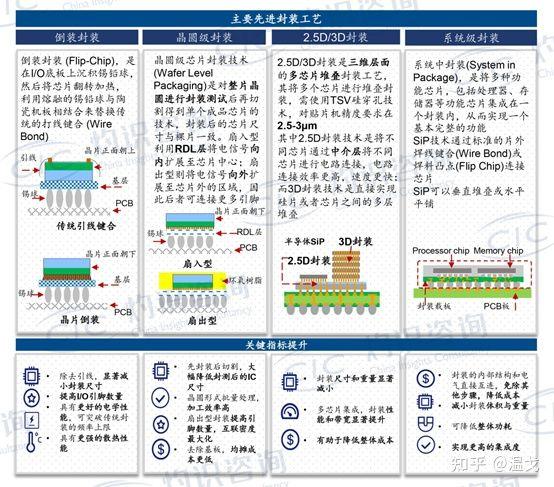

先进封装技术主要包括Flip-Chip(倒装)、Wafer Level Packaging(WLP,晶圆级封装)、2.5D封装和3D封装以及系统级封装(SiP)等,SiP技术奠定了先进封装时代的开局,2D集成技术,如Wafer Level Packaging(WLP,晶圆级封装)、Flip-Chip(倒装)以及3D封装技术、Through Silicon Via(TSV,硅通孔)等技术的出现进一步缩小芯片间的连接距离,提高元器件的反应速度,未来将继续推进着先进封装的脚步。

下图是CIC灼识咨询梳理的目前主要先进封装工艺的介绍及主要作用:

资料来源:CIC灼识咨询

四、先进封装时代,封测设备作用凸显

半导体设备投资占产业资本支出60%以上,极易形成垄断,对于投资至关重要

半导体设备支撑着全球上万亿的电子软硬件大生态,设备对整个半导体行业有着放大和支撑作用,其确立了整个半导体产业可达到的硬性尺寸标准边际值。因此,半导体产业是信息产业的基础,而半导体制造设备又是支撑半导体产业发展的基础。

设备投资占半导体产业资本支出的60%以上,制造、封装、测试设备的价值量大,直接影响着半导体生产的技术水平与良率。封装行业精度、技术门槛高,设备精度要求在微米级别。由于良品率会导致生产成本的差异,半导体设备所能提供的良率将直接影响上层产品的盈利能力。根据思摩尔公司的测算,当良品率从85%提高至90%,毛利率将增加9.06%,当良品率进一步从85%增加至95%,对应的毛利率将增加17.3%。

资料来源:CIC灼识咨询

头部晶圆厂为应对各种芯片缺货不断扩充产能,厂商纷纷扩大投资;日本、欧美都出台了相应的利好政策。这些因素驱动了大量半导体设备的购置需求。在SEMI全球半导体设备市场统计报告中显示,2021年第一季度全球半导体设备的销售额同比增长51%,比上一季度增长21%,达到236亿美元,设备需求巨大。

根据CIC灼识咨询统计数据,2020年,全球半导体设备市场达到724亿美元,预计到2025年将达到1,024亿美元,复合年增长率为7.2%。

随着先进封装的不断推进,SiP技术、3D封装等技术逐渐显露出巨大潜力,封测设备在半导体设备行业中的占比逐渐提升,CIC灼识咨询预测,全球封测设备在半导体设备中的占比将从2020年的16.7%提升到2025年的18.6%,市场体量将达到约190亿美金。

在封装流程中,可将其按步骤分为贴片、引线、划片与测试、切筋与塑封。

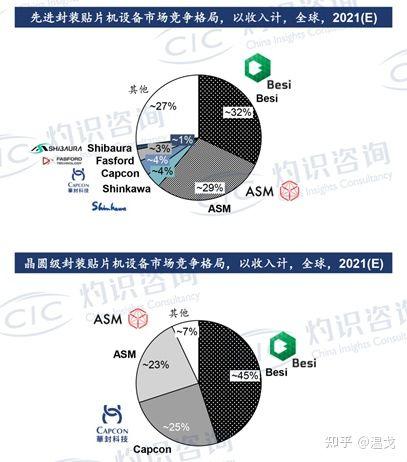

各类设备的市场占比情况如下:贴片机市场占30%,引线机市场约占23%,划片和检测设备占总市场份额的28%,切筋与塑封设备占比18%,电镀设备在封装设备行业中占比最小,大约在1%左右。

无论封装方式如何演变,封装过程都离不开贴装过程。随着芯片小型化的需求,要求贴片机的精度范围在3~5微米之间。为了达到精细化的贴装,封装厂的先进封装产线对贴片机的精度、速度、良品率、稳定性的要求都非常高,在先进封装过程中贴片机是最关键、最核心的设备。

资料来源:CIC灼识咨询

先进封装的关键设备——贴片机

贴片机可按照应用的不同分为先进分装设备(包括FC封装贴片机、FO封装贴片机和2.5D/3D贴片机)和传统封装设备(包括传统封装贴片机和叠层封装贴片机)。贴片机可高速、高精度地贴放元器件,并实现定位、对准、倒装、连续贴装等关键步骤。传统封装贴片机的生产速度可达到15千个每小时,叠层封装可达到2千个每小时,先进封装中FC封装贴片机可达8千个每小时,FO封装贴片机可达6千个每小时,而2.5D/3D贴片机则为2千个每小时。由于FC倒装设备是否属于先进封装在业内存在争议,因此晶圆级封装的贴片机是先进封装设备的最典型代表。

其他封装设备

其他封装设备中包括引线机、划片机、塑封与切筋设备以及电镀机。引线机按照焊接方式可以分为球形焊接和楔形焊接,大部分引线机焊接速度在每秒24根引线。主要应用于大功率器件、MOSFET、IGBT、发光二极管(LED)、激光管(激光)、中小型功率三极管、集成电路和一些特殊半导体器件的内引线焊接。由于倒装技术的发展不再需要引线,因此引线机的市场份额会随着先进封装时代的发展而下降。在划片机领域,大致可分为镭射切割和刀片切割。镭射切割主要应用于逻辑芯片,控制芯片等高技术要求的芯片,占比约为15到20%,刀片切割则应用于其余的低技术要求芯片中。划片机的生产速度根据统计平均约为6千个每小时。塑封与切筋设备工作效率可达每小时35千个芯片,电镀机大约在每小时150千个芯片左右。

五、全球先进封装设备头部玩家梳理

Besi

Besi于1995在荷兰成立,是面向全球半导体和电子行业的半导体组装设备的领先供应商,为终端用户市场开发领先的组装工艺和设备,用于引线框架、基板和晶圆级封装应用。公司产品线涵盖封装线上的各类设备,其中包括18种贴片机设备。主要覆盖电子、移动互联网、汽车、工业、LED和太阳能等行业,客户主要是领先的半导体制造商、组装分包商以及电子和工业公司,其中包括ASE、Amkor、富士康、Greatek等多家大型半导体企业。2020年低端Die Bonder出货量约150~200台,高端Die Bonder出货量约200-300台,FC出货量约150台,晶圆级封装贴片机出货量约50-70台。

ASM

ASM Pacific于1975年在香港成立,总部位于新加坡,自1989年起在香港联交所上市,是全球首个为半导体封装及电子产品生产的所有工艺步骤提供技术和解决方案的设备制造商。ASM囊括晶圆制造和封装测试过程中的大部分设备的生产,共有贴片设备25种,焊线机12种,塑封设备5种,切筋设备2种以及6种测试设备。主要覆盖CIS、计算机领域、自动化电子设备、LED、移动通讯等行业。2020年Wire Bonder出货量在2,000-3,000台,预计2021年出货约5,000台;低端Die Bonder出货量约100台,高端Die Bonder出货量约120台,FC出货量约50台,晶圆级封装贴片机出货量约20-30台。

Capcon

Capcon Limited(华封科技有限公司),于2014年在香港成立,研发中心和生产总部位于新加坡,是聚焦先进封装设备领域的高端装备制造商。公司产品对先进封装贴片工艺实现了全面覆盖,包括FOWLP (Face Up/Down)、POP、MCM、EMCP、Stack Die、SiP、2.5D/3D、FCCSP、FCBGA等公司定位在半导体先进封装领域,针对半导体后道工序提供全新一代先进封装贴片设备,如倒装贴片机、晶圆级贴片机、POP封装机、层叠贴片机、面板级贴片机、多晶片贴片机等。主要服务客户有台积电、日月光、矽品、长电科技、通富微电、DeeTee等;2020年出货量在15台,2021年预计出货量在35台左右。

Kulicke & Soffa

Kulicke & Soffa于1956年成立,总部位于新加坡,是全球领先的半导体封装和电子装配解决方案企业。近年来,K&S通过战略性收购和自主研发,增加了先进封装、电子装配、楔焊机等产品。主要覆盖客户行业为汽车、消费电子、通讯、计算机和工业等。2020年Wire Bonder出货量在5,000~6,500台,预计2021年出货约8,000台;Die Bonder出货量约100台,今年预计还是在100台左右。

先进封装中贴片机是最重要的设备,目前全球贴片机市场的竞争格局为“两超多强”,Besi和ASM占据超过全球60%的市场份额,先进封装贴片机的主要性能参数为精度与UPH(表征速度),关键商业指标为是否进入了台积电的供应商名单。

当下对精度和速度要求最高的,最尖端的先进封装贴片机设备为TSV/3D封装以及晶圆级封装的贴片机,TSV技术目前仍然台积电研发中,因此,我们可以从最尖端的晶圆级封装贴片机设备市场的竞争格局中窥见未来市场中最尖端的先进封装设备玩家,据CIC灼识咨询统计,目前先进封装贴片设备,以出货量或收入计,市场中Besi、Capcon和ASM几乎占据市场绝大多数体量。

资料来源:CIC灼识咨询

先进封装作为后摩尔时代一种最为重要和可预见的解决方案,正在快速崛起并被更多的业内人士认可与接纳。从台积和日月光开始,到国内的长电、通富、华天,越来越多的封装企业开始布局先进封装,2021年大量的先进封装厂投入生产,封装市场炙手可热。本文主要探讨了封装设备,尤其是先进封装设备市场的情况,我们可以看到,越来越多的新兴企业进入这个行业,助力先进封装设备行业进入繁荣期。未来预计先进封装设备行业一定会诞生如ASML一般的巨头,让我们拭目以待!

芯耀

芯耀

119

119

-1.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)