近期,又有一批半导体厂商的科创板IPO之路迎来了新的进展,其中包括晶圆代工大厂中芯集成、晶合集成、华虹宏力,材料公司兴福电子、天承科技,IC设计企业锴威特、安凯微等。

中芯集成正式登陆科创板

5月10日,绍兴中芯集成电路制造股份有限公司(以下简称“中芯集成”)正式登陆科创板。

值得注意的是,这是科创板年内的第二家上市晶圆厂。中芯集成此次拟公开发行16.92亿股,募资规模110.7亿元,成为年内A股募资规模最大的IPO。这也是科创板开板半导体行业内募资规模仅次于中芯国际(募集532.3亿元)的企业。

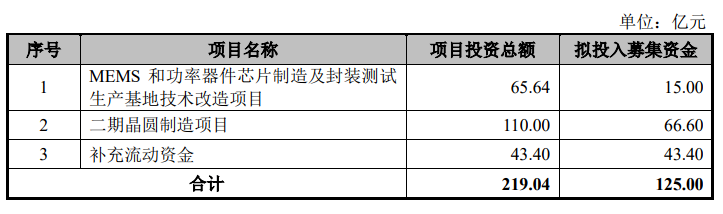

公开资料显示,中芯集成成立于2018年,是国内领先的特色工艺晶圆代工企业,主要从事MEMS和功率器件等领域的晶圆代工及封装测试业务,为客户提供一站式服务的代工制造方案。此次中芯集成募集资金计划投入MEMS和功率器件芯片制造及封装测试生产基地技术改造项目、二期晶圆制造项目,并补充流动资金。

图片来源:中芯集成招股书截图

据招股书资料显示,中芯集成营收增长较快,但尚未实现盈利。2020年至2022年,中芯集成营收分别为7.39亿元、20.24亿元和46.06亿元。同期,中芯集成归母净亏损分别为13.66亿元、12.36亿元和10.88亿元。

对于亏损,中芯集成解释称,公司成立时间尚短,由于所处的晶圆代工行业系技术密集型和资本密集型行业,需要大额的固定资产及研发投入实现产品的商业化,故前期研发投入、固定资产折旧金额较高。报告期内公司整体处于产能爬坡期,前期规模效应未完全显现,同时公司以产能释放为主要目标,产品结构尚未达到公司目标结构,成本有待进一步降低,因此仍处于亏损状态。

中芯集成称,据公司测算,预计一期晶圆制造项目整体将在2023年10月首次实现盈亏平衡,二期晶圆制造项目将于2025年10月首次实现盈亏平衡。在不进行其他资本性投入增加生产线的前提下,预计2026年可实现盈利。

值得一提的是,中芯集成也是目前国内少数提供车规级芯片的晶圆代工企业之一。2022年第四季度,中芯集成晶圆代工业务中来自于汽车领域的收入占比已接近40%。

晶合集成成功登陆科创板

5月5日,合肥晶合集成电路股份有限公司(以下简称“晶合集成”)成功登陆科创板。

官方资料显示,晶合集成成立于2015年5月,主要从事12英寸晶圆代工业务(Foundry),是安徽省首家投资过百亿的12英寸晶圆代工企业。目前,晶合集成已实现150nm~90nm制程节点的12英寸晶圆代工平台的量产,并正在进行55nm制程技术平台的风险量产。

晶合集成超额配售选择权行使前,募集资金总额为99.6亿元;若超额配售选择权全额行使,预计发行人募集资金总额为114.55亿元。

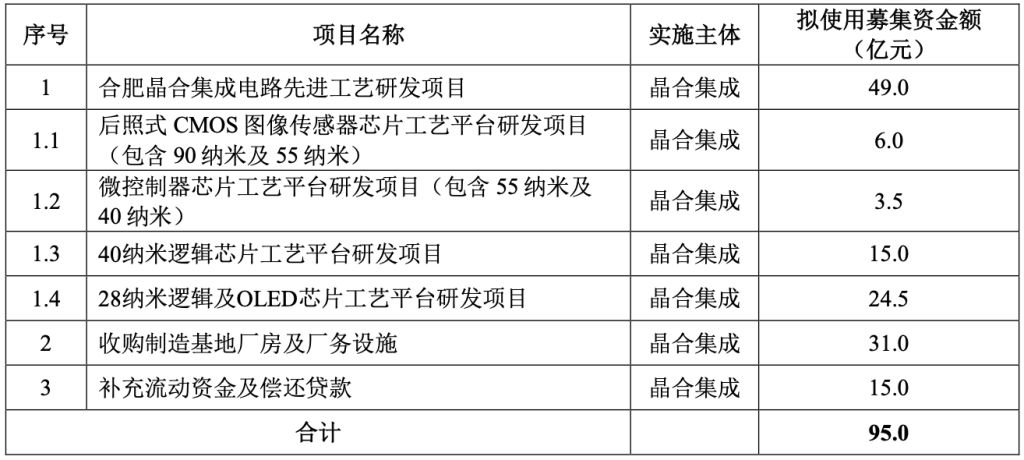

根据招股书显示,将投入49亿元用于合肥晶合集成电路先进工艺研发项目,其中包括55nm后照式CMOS图像传感器芯片工艺平台、40nm MCU工艺平台、40nm逻辑芯片工艺平台、28nm逻辑及OLED芯片工艺平台等项目研发。

图片来源:晶合集成招股书截图

根据TrendForce集邦咨询研究,在2022年第三季度全球前十大晶圆代工业者营收排名中,晶合集成名列第十。不过,由于消费需求疲软,晶合集成受到终端客户订单修正冲击,在2022年第四季度落榜前十。

据晶合集成财报显示,2020年-2022年间,晶合集成营业收入由15.1亿元上升至100.5亿元,年均复合增长率达到157.79%。

华虹宏力即将科创板首发上会

5月10日,据上交所公告,华虹半导体有限公司(以下简称“华虹宏力”)将于5月17日科创板首发上会。

官方资料显示,华虹宏力是全球领先的特色工艺晶圆代工企业,也是行业内特色工艺平台覆盖最全面的晶圆代工企业。公司立足于先进“特色 IC+功率器件”的战略目标,以拓展特色工艺技术为基础,提供包括嵌入式/独立式非易失性存储器、功率器件、模拟与电源管理、逻辑与射频等多元化特色工艺平台的晶圆代工及配套服务。

华虹宏力在半导体制造领域拥有超25年的技术积累,长期坚持自主创新,不断研发并掌握了特色工艺的关键核心技术。此次科创板IPO,华虹宏力拟发行不超过43373万股,募集180亿元资金。值得注意的是,早在2014年,华虹宏力已在港交所主板挂牌上市,当时募集25.73亿港元,约合23.55亿元人民币。此次募资金额是此前的7倍多。

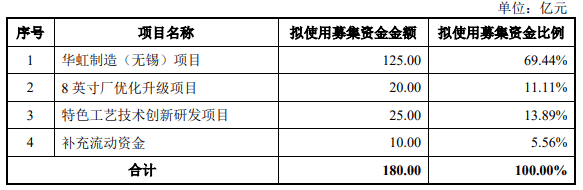

招股书显示,此次华虹宏力募集资金主要投入华虹制造(无锡)项目、8英寸厂优化升级项目、特色工艺技术创新研发三大项目。

图片来源:华虹宏力招股书截图

其中,“华虹制造(无锡)项目”拟投入125亿元募集资金,建设一条投产后月产能达到8.3万片的12英寸特色工艺生产线,在车规级工艺和产品积累的技术经验基础上,进一步完善并延展嵌入式/独立式存储器、模拟与电源管理、高端功率器件、逻辑与射频等工艺平台。

为了匹配嵌入式非易失性存储器等特色工艺平台技术需求,华虹宏力计划投入20亿元,购买生产设备,进行8英寸厂部分生产线的升级,提高产线的生产效率及产品质量。

此外,特色工艺技术创新研发项目拟投入25亿元,旨在拓展公司在相关领域的自主创新能力和研发水平,保持公司在特色工艺平台技术的领先地位。

凯普林科创板IPO获受理:拟募资9.52亿元投向半导体激光器等项目

5月9日,上海证监会正式受理了北京凯普林光电科技股份有限公司(以下简称“凯普林”)科创板IPO申请。

公开资料显示,凯普林创建于2003年,主营业务为半导体激光器、光纤激光器及超快激光器的研发、生产和销售。该公司长期专注于激光器在高端制造、科学研究、医疗健康等领域的应用及产品迭代,是我国高性能激光器技术开发与制造的主要力量之一,在全球半导体激光器市场销售占有率位居国内同行业前列。值得一提的是,该公司自主研发了小体积、高集成度的“闪电”系列光纤激光器并实现了产业化,在高端制造的应用场景下,有力推进了激光焊接对传统焊接方式的技术迭代。

报告期内,该公司营业收入分别为36,904.22万元、49,632.08万元和72,165.33万元,年均复合增长率为39.84%。

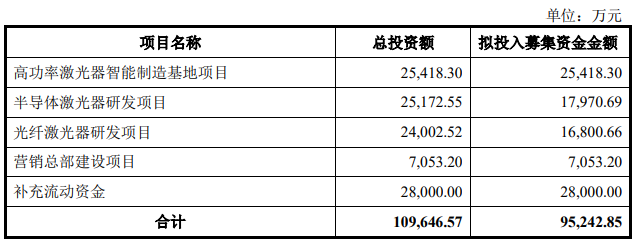

图片来源:凯普林招股书截图

招股书显示,凯普林此次募集资金拟投资“高功率激光器智能制造基地项目”、“半导体激光器研发项目”、“光纤激光器研发项目”、“营销总部建设项目”及“补充流动资金”。

兴福电子科创板IPO获受理:募资15亿元投建电子级磷酸等项目

5月9日,上交所正式受理了湖北兴福电子材料股份有限公司(以下简称“兴福电子”)科创板上市申请。

官方资料显示,兴福电子目前主要从事湿电子化学品的研发、生产和销售,主要产品包括电子级磷酸、电子级硫酸等通用湿电子化学品,以及蚀刻液、清洗剂、显影液、剥膜液、再生剂等功能湿电子化学品。该公司产品主要应用于微电子、光电子湿法工艺制程(主要包括湿法刻蚀、清洗、显影、剥离等环节),是相关产业发展不可或缺的关键性材料之一。

凭借在湿电子化学品领域丰富的技术积累和不断的研发投入,兴福电子自主研发掌握多项专利技术,并建立了完善的研发、采购、生产、销售体系。目前兴福电子已根据不同客户需求开发了蚀刻液、清洗剂、显影液、剥膜液、再生剂5大类共37种功能湿电子化学品产品。

目前兴福电子的客户群涵盖了台积电、SK Hynix、中芯国际、长江存储、华虹集团、长鑫存储、中芯集成、Globalfoundries、联华电子、德州仪器(成都)、三安集成、粤芯半导体、华润上华、武汉新芯、晶合集成、比亚迪半导体、芯恩集成、等国内外企业。

兴福电子招股书显示,2020年至2022年间,兴福电子实现营业收入分别为2.55亿元、5.3亿元、7.92亿元;对应的净利润分别为-2167.05万元、9995.94万元、19137.90万元,均保持增长的态势。

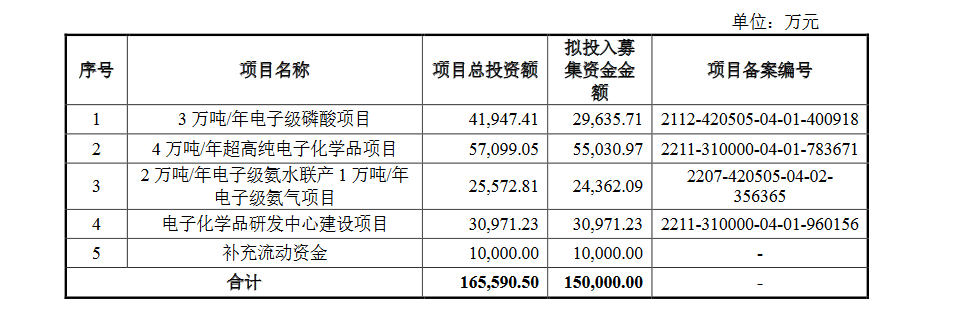

图片来源:兴福电子招股书截图

据悉,兴福电子此次IPO拟募资15亿元,投建于3万吨/年电子级磷酸项目、4万吨/年超高纯电子化学品项目、2万吨/年电子级氨水联产1万吨/年电子级氨气项目、电子化学品研发中心建设项目,以及补充流动资金。

芯谷微科创板IPO获受理:拟募资8.5亿元加码微波芯片

5月5日,上交所正式受理了合肥芯谷微电子股份有限公司(以下简称“芯谷微”)科创板上市申请。

其招股书披露,芯谷微专注于半导体微波毫米波芯片、微波模块和T/R组件的研发设计、生产和销售,主要向市场提供基于GaAs、GaN化合物半导体工艺的系列产品,并围绕相关产品提供技术开发服务。公司产品和技术主要应用于电子对抗、精确制导、雷达探测、军用通信等国防军工领域,并通过不断的研发创新,逐步向仪器仪表、医疗设备、卫星互联网、5G毫米波通信等民用领域拓展。

据悉,芯谷微在微波芯片及模组领域深耕多年,坚持自主研发,形成了超宽带芯片设计技术、高效率功率放大器设计技术、高性能微波控制芯片设计技术、模组设计技术、微波产品封装与测试技术五项核心技术。

2020年度、2021年度和2022年度,芯谷微营业收入分别为6440.84万元、9958.21万元和14880.74万元,年复合增长率为52.00%。同期净利润分别为3709.62万元、4258.52万元和5780.32万元,呈现出稳定增长的趋势。

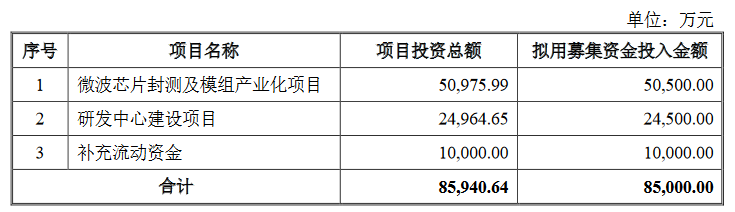

来源:芯谷微招股书截图

芯谷微本次拟向公开发行人民币普通股不超过2000万股,募集资金8.5亿元,投向微波芯片封测及模组产业化项目、研发中心建设项目及补充流动资金。芯谷微表示,公司拟实施微波芯片封测及模组产业化项目,是在公司已有的微波毫米波芯片、微波模块和T/R组件产品的基础上,通过新建生产配套设施,引进行业先进的生产设备,进一步扩大微波芯片、微波模块和T/R组件的生产能力。

证监会:同意天承科技科创板IPO注册申请

5月4日,证监会披露了关于同意广东天承科技股份有限公司(以下简称“天承科技”)首次公开发行股票注册的批复,同意天承科技科创板IPO注册申请。

官方资料显示,天承科技主要从事PCB所需要的专用电子化学品的研发、生产和销售。PCB作为组装电子元器件和芯片封装用的基板,是电子产品的关键电子互连件,随着应用领域需求扩大和制造技术进步,PCB产品类型由普通的单双面板和多层板发展出高频高速板、HDI、软硬结合板、类载板、半导体测试板、载板等高端产品。报告期内,公司产品主要应用于上述高端PCB的生产。

公司设立至今,通过良好的产品品质与高效的服务积累了一批优质的客户主要客户包括东山精密、深南电路、方正科技、景旺电子、崇达技术、兴森科技等知名PCB上市公司。客户产品涵盖HDI、高频高速板、软硬结合板、类载板和载板等高端PCB,公司与客户的紧密合作将有助于公司产品的推广和技术的升级。

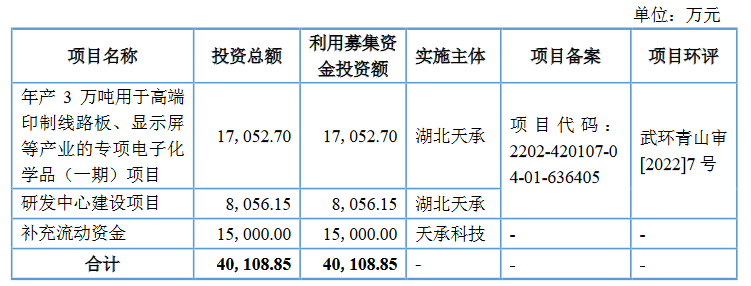

图片来源:天承科技招股书截图

招股书显示,天承科技计划募资4亿元,扣除发行费用后将用于年产3万吨用于高端印制线路板、显示屏等产业的专项电子化学品(一期)项目,研发中心建设项目和补充流动资金。

证监会:同意安凯微科创板IPO注册申请

5月9日,证监会披露了关于同意广州安凯微电子股份有限公司(简称:安凯微)首次公开发行股票注册的批复,同意安凯微科创板IPO注册申请。

据了解,安凯微主要从事物联网智能硬件核心SoC芯片的研发、设计、终测和销售,主要产品包括物联网摄像机芯片和物联网应用处理器芯片,产品广泛应用于智能家居、智慧安防、智慧办公和工业物联网等领域。

安凯微深耕芯片设计20余年,坚持自主研发,已经在芯片设计领域具有雄厚的技术积淀,形成了SoC技术、ISP技术和机器学习技术等7大核心技术,拥有自主研发的芯片电路设计IP超过60类,公司SoC芯片自主可控程度高。

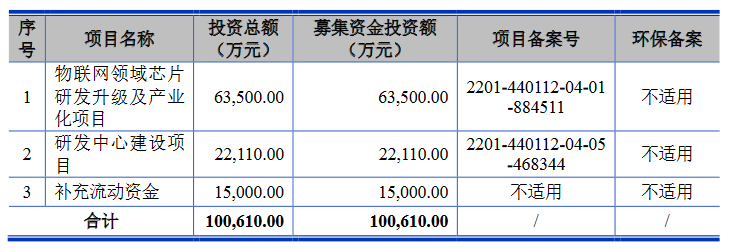

图片来源:安凯微招股书截图

招股书显示,安凯微此次计划募资10亿元扣除发行费用后将用于物联网领域芯片研发升级及产业化项目,研发中心建设项目以及补充流动资金。

深耕功率半导体研发,锴威特冲刺科创板

近日,苏州锴威特半导体股份有限公司(以下简称“锴威特”)科创板IPO已提交注册。

公开资料显示,锴威特成立于2015年,主营业务为功率半导体的设计、研发和销售,并提供相关技术服务,公司坚持“自主创芯,助力核心芯片国产化”的发展定位,主要产品包含功率器件及功率IC两大类。

官方资料显示,公司掌握了功率半导体芯片的前端设计技术,自主搭建了多个功率半导体细分产品的技术平台;公司与晶圆代工厂深度合作,可根据晶圆代工厂的标准工艺调整工艺参数和流程,进一步优化产品性能。根据该公司公开的招股说明书注册稿显示,公司已获授权专利60项(其中发明专利18项、实用新型专利42项),集成电路布图设计专有权36项。

图片来源:锴威特招股书截图

招股书注册稿显示,锴威特本次拟公开发行人民币普通股不超1,842.105万股,拟募资约5.3亿元主要投入智能功率半导体研发升级项目、SiC功率器件研发升级项目、功率半导体研发工程中心升级项目以及补充运营资助金。

芯耀

芯耀

1091

1091

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍