受去年终端需求持续低迷的影响,严重依赖芯片出口的韩国经济最近有些“崩溃”。

芯片滞销,韩国芯片库存创26年新高,出口持续下滑,2月出口额更是暴跌41.5%,其中对华半导体出口额下滑了24.2%,这是连续第9个月的下滑,要知道中国是韩国最大的芯片出口国,巅峰时占了韩国芯片出口额的一半。

韩国财长对前景表示担忧,如果半导体行业不能复苏,韩国在短期内也无法摆脱目前的低迷状态。

存储芯片又是韩国支柱性半导体产业(非内存芯片仅占5%),今年韩国存储芯片出口额持续腰斩,不仅如此,存储芯片的价格持续暴跌,跌无可跌,拖累韩国出口贸易。

韩国出口持续低迷拉响全球经济乃至半导体低迷警报,存储芯片的表现为何如此惨烈?回顾每个阶段的半导体市场,为什么存储芯片总是最惨的?

利润暴跌,裁员降本 存储市场跌成啥样了

存储芯片两大主要产品DRAM和NAND厂商的表现,从市占率较高的寡头身上体现得淋漓尽致。

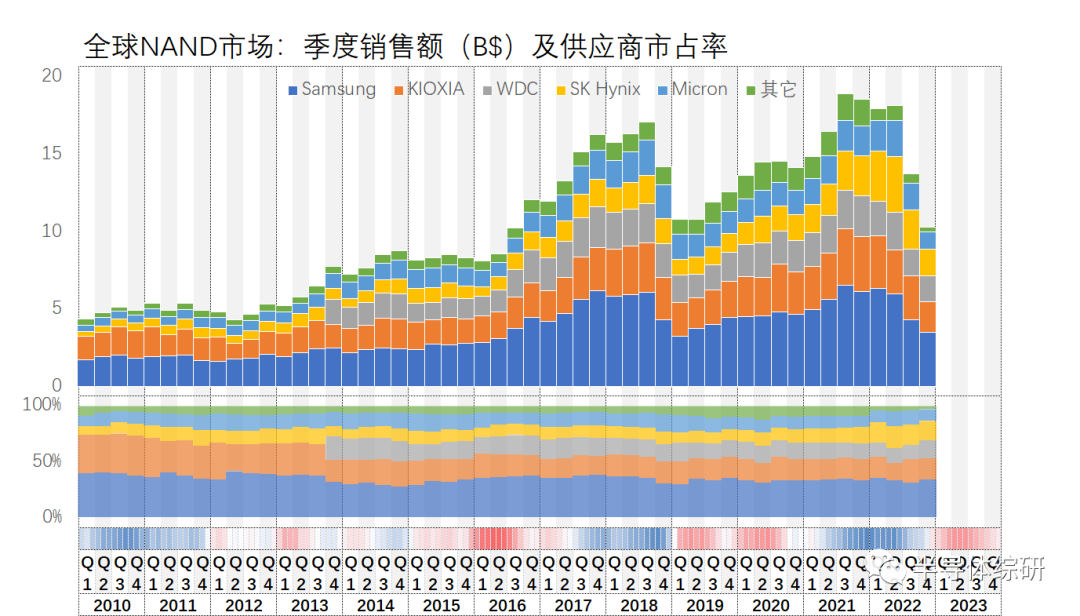

DRAM目前被三星、海力士和美光这三家巨头垄断,占比约96%,两家韩企三星电子和SK海力士分别占据41.8%和18.5%的份额。NAND也呈现集中度较高的局面,三星、铠侠和SK海力士合计占比达65%。

被认为是驱动三星电子增长的两驾马车DRAM和NAND闪存(市占分别为50%和30%),最近的表现却一败涂地。

近日媒体报道,传三星存储业务今年Q1或亏损4万亿韩元(约合31亿美元),消息人士指出,三星晶圆代工业务虽然获利,但目前规模仍小,尚不足以弥补存储器的巨大亏损。三星去年Q4的半导体业务业绩已经很难看,由于客户继续处理大量库存,去年Q4芯片部门利润骤降96.9%至2700亿韩元(约合2.2亿美元)。

三星的库存年增长率创下历史新高,去年Q4 52.2万亿韩元(约399亿美元)的库存里,其中29.1万亿韩元(约223亿美元)的库存来自内存、IC和晶圆代工业务所在的DS业务部门,年增长76%。

老二韩国SK 海力士,去年Q4开始业绩开始从盈利转亏损,营业亏损约1.7万亿韩元,净亏损约3.5万亿韩元,这是2012年Q3以来SK 海力士首次出现季度营业亏损。DART数据显示,SK 海力士的库存增至15.7万亿韩元,年增长率为75%。此外,SK 海力士表示2023年投资额会比2022年的19兆韩元减少一半以上。

大洋彼岸的美光,其2023财年第一季度财报收入40.9亿美元,环比下降 38.4%,同比下降 46.8%。美光预估2023年第三季度(本季)的利润将会低于预估。2022年年末,美光一系列降本措施不断刷屏,包括裁员10%、暂停股票回购、削减高管工资、不支付奖金等。到今年美光再次表示还没裁够,将加强力度,裁员15%。

面对惨淡的经营情况,铠侠表示将持续减产,2022财年第三财季铠侠营收为2782亿日元(约合19.64亿美元),环比下滑28.9%,同比下滑30.9%。铠侠和西部数据合并谈判重启,两家存储巨头正尝试抱团取暖。

垄断寡头业绩下滑明显,其他厂商在惨淡的大背景下也难逃波及。华邦电子2023年1月合并营收较前一个月减少24.58%,较前一年同期减少43.78%;南亚科1月营收为22.51亿元,较前一个月减少6.20%,较前一年同期减少66.76%;旺宏1月合并营收为22.12亿元,月减14.34%,年减40.51%,为自2019年5月以来、近45个月低点。

业绩如此难看,存储市场到底跌成啥样了?

价格方面,根据TrendForce的最新数据,DRAM的价格在2022年Q4暴跌34.4%,比上个季度更过分。NAND的表现虽然略好一些,但也在2022年的Q3、Q4创下了2006年以来情况最恶劣的跌价纪录。存储这一轮的下跌时长已经超过18个月,已经快跌无可跌了。

有业内人士表示:“现在价格基本上到底了,倒挂太久了。以前拿一单货至少几百万美金,现在用不了那么多,五折是普遍现象,更有甚者,四折也可以拿到货。”

价格卖不动,需求也没有,可以说存储目前正处于量价齐跌的状态。

前几日,DrameExchange公布了2022年Q4全球DRAM市场以及NAND市场的数据,简单来说,整个存储器市场在最近半年里跌没了一半......

来源:半导体综研

这轮跌价主要受到新冠特殊需求减弱以及全球通货膨胀的影响。

2020年全球新冠疫情爆发,居家需求猛涨,PC、手机等电子设备出货量明显增长,对于存储的需求也同步增加,厂商开始扩产。但供不应求,2021年开始的“缺芯潮”又引发了众多厂商囤货备货、超额下单。

但是,2022年之后,新冠的影响减弱,人们开始回归正常生活,对居家办公的消费电子需求开始走弱。加之俄乌冲突、通货膨胀,经济不景气,消费意愿大不如前,需求持续低迷,之前的存货积压过剩,已经扩产的厂商又停不下来,存储芯片变得供远大于求。于是,高楼崩塌。

存储芯片为什么总是那么惨?

我们都知道半导体行业有其独特的“硅周期”,也就是每隔3-4年左右就会出现一次繁荣和萧条的交替。目前正处于半导体行业的下行阶段,但是以存储为主要业务的厂商,他们的财报要比其他半导体厂商更难看。而此类现象,并不是今年独有。

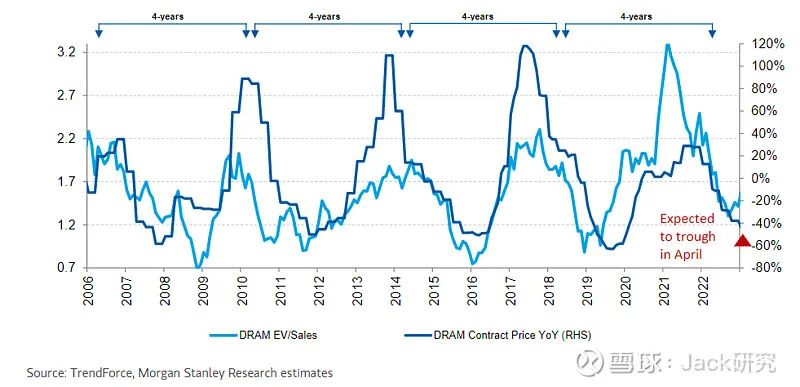

由于DRAM市场更集中、并且利润率更高,所以一般以DRAM的价格追踪存储周期。

来源:雪球财经@Jack研究

从TrendForce的数据来看,DRAM基本遵循了4年一个周期的特征。2022年的“同款暴跌”分别在2012年、2016年、2020年左右出现。此前价格触底时,都同比下跌超过40%,目前的下跌幅度已经接近于往年纪录。

为什么大家都不好过的时候,存储过得尤其惨?

首先,由于存储市场具有明显的买方市场特性,因此行业情况主要受下游需求端的影响。从目前存储器的下游需求分布来看,手机、服务器和PC市场构成了存储行业近90%的需求。

此轮半导体行情走跌,首先发生变化的就是智能手机和PC。受全球性通货膨胀等影响,最终消费趋冷,而约60%的下游需求的严重下滑,也使存储市场受到了极大的影响。

其次,存储芯片具备大宗商品特征,短期内供需错配导致其价格周期性波动明显。存储芯片的技术标准化程度高,各个厂商的同类产品之间有较高的可替代性。存储芯片厂商很难通过差异化形成客户粘性,以获得更多的溢价。因此,存储的价格一般都是买方与卖方“周旋”的结果,基本上,市场的供需情况决定了价格的高低。

此外,由于存储市场呈现高度集中的情况,因此寡头们的动作可以对市场造成显著影响。一个大厂的的产能调整会迅速引起其他厂商“跟风”,加剧存储市场的产能过剩或者产能不足,也就导致了存储市场的强周期性波动。

存储龙头既是存储周期的主要影响者,又是周期变化的共同承受者。而存储芯片也因其强周期性以及高度集中的特点,呈现“大开大合”的局面。

再惨也要卷技术

虽然市场还很惨淡,但是存储大厂们还没有停下“内卷”步伐。

在NAND Flash领域,想要继续霸占市场,就要不断扩展存储密度和降低成本。大约每两年,NAND Flash行业就能够大幅提高存储密度。对于NAND来说,层数越多,容量就越高。在3D NAND技术进入市场之后,就开始了层数的“内卷”。老大三星电子在2022年年末已经宣布量产236层的第8代V-NAND。美光也在去年宣布量产232层NAND闪存芯片。

在DRAM领域,要想进入到10nm工艺以下,EUV不可不争。目前,三星电子基于极紫外(EUV)光刻技术的1z-nm工艺的DRAM已于去年2月份完成了量产,并且三星表示在下一代DRAM中还将继续增加EUV步骤。EUV现在只有ASML能做,每年产能有限,据说排队已经排到好几年之后了。

然而,即使用上了EUV,也不能确保满足未来十年所需的位密度改进。在传统DRAM架构面临性能与工艺极限的情况下,DRAM大厂们正在考虑将单片3D DRAM(类似 3D NAND)作为长期扩展的潜在解决方案。

韩厂在2021年正式开卷,2021年三星建立了下一代工艺开发团队,开始对3D DRAM进行实质性工程研究。但是美光更有效率,已获得30多项3D DRAM专利技术,相比韩国厂商有明显优势。存储芯片当然也在摩尔定律的范围之内,要想紧跟时代需求,“内卷”的步伐不能停下。

最近,ChatGPT等人工智能开始爆火,国内外大厂纷纷入局,激烈的竞争也将带动对高性能和大容量存储半导体的需求增加,外加各存储大厂已纷纷下调产能计划,有机构指出,存储价格有望逐渐接近下行周期底部,并看好2023年下半年存储板块迎来止跌。

人工智能的热火,会驱散存储行业的寒冬吗?

1495

1495

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)