1958年,杰克·基尔比在锗材料上用5个元件实现了一个简单的振荡器电路,成为世界上第一块集成电路,揭开了20世纪信息革命的序幕。如今,集成电路早已充斥着我们生活的每一个角落,从日常使用的手机、pad等消费电子,到汽车、地铁、飞机等交通工具,还有国防科技、工业生产中的相关应用。

众所周知,模拟芯片行业是集成电路乃至半导体行业的重要分支,作为连通真实世界与数字世界的桥梁,模拟芯片存在于几乎所有的电子产品和设备中,其下游应用领域极为分散,产品需求来源又非常广泛,因此各个行业对其需求往往此消彼长,行业整体波动性较小,长期增长的确定性也更高。

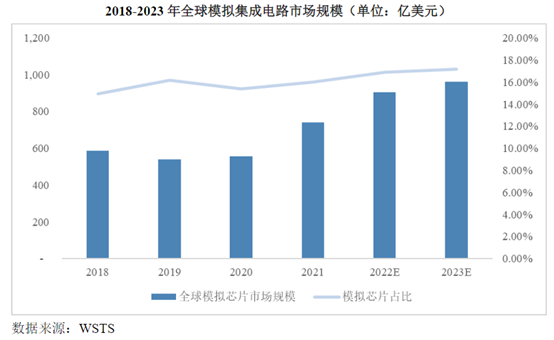

根据WSTS最新统计,2021年全球模拟芯片市场规模为741亿美元,同比增长率达33%。从2018年到2023年,全球模拟集成电路的销售额从588亿美元提升至961亿美元,占全部集成电路销量比例保持在15%左右,且逐年缓慢提升,年均复合增长率达到10.33%。

然而,相较于巨大的市场需求,国产模拟集成电路仍然处于销售规模较小、自给率较低的状况,进口替代的空间巨大。根据中国半导体协会数据,2021年中国模拟芯片自给率仅为12%,虽然我国模拟芯片自给率近年来不断提升,但总体仍处于较低水平。

模拟芯片行业拥有弱周期属性,是半导体行业下行周期中,资金的避风港湾。那究竟模拟芯片的企业表现如何?与非网将对比模拟赛道国际龙头及A股厂商近期的表现。

模拟赛道国际龙头:德州仪器(TI)与ADI

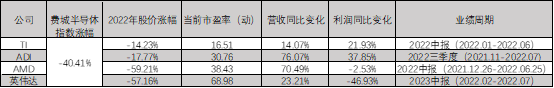

上表数据显示,2022年费城半导体指数(SOX)至今涨幅为-40.41%,TI与ADI的股价涨幅分别为-14.23%及-17.77%。这两家模拟芯片行业龙头今年股价明显跑赢费城半导体指数。另外两家半导体行业(非模拟)龙头AMD和英伟达2022年股价表现为-59.21%和-57.16%。对于这几家在各自领域均处于领先地位的美股上市公司而言,模拟赛道今年股价的表现确实优于其他芯片行业。

市盈率方面,TI与ADI当前动态市盈率分别是16.51、30.76倍,而AMD和英伟达分别是38.43、68.98倍。模拟赛道的估值也明显低于行业平均水平。

从业绩角度看,TI营收及净利润的同比增速虽有一定下降,但从五年的维度看,依旧不俗;ADI营收与净利润的同比增速均出现加速;对于英伟达来说,营收的同比增速下滑严重,且净利润同比出现负增长,利润大幅下滑;AMD一方面营收同比增速创新高,另一方面净利润反而出现下滑,颓势显现,出现了增收不增利的尴尬状况。

各芯片龙头的业绩表现,一定程度上也代表了各自细分领域芯片周期的变化。显然处于模拟赛道的TI和ADI在寒气袭来的芯片行业中,显得更“抗冻”。而AMD和英伟达们则在业绩方面遭遇了滑铁卢,头部企业尚且如此,更不用说行业内的其他中小“玩家”。

2021年,作为行业龙头的TI已推出80000多种产品,覆盖消费电子、工业、通信、汽车等多个领域。1996年至2011年,是TI的并购高峰期。2011年之后,TI的重点就从8英寸转向12英寸晶圆制造,以降低生产成本。2021年,TI又并购美光科技12英寸晶圆厂,用以生产65nm和45nm模拟和嵌入式处理芯片。

ADI的并购活动主要集中在2010年之后。2021年,ADI花费209亿美元,并购Maxim Integrated,进一步巩固其领先的模拟芯片市场地位。

综上所述,比起费城半导体指数2022年内40%的跌幅,TI和ADI分别以13.61%及15.57%的跌幅,大幅跑赢了费城半导体指数。一定程度上已经体现了模拟芯片行业的弱周期性,以及龙头的市值溢价。

本土模拟赛道芯片企业

从营收规模的维度看,A股共有三家上市公司2021年营收规模达到20亿元人民币,分别是圣邦股份、思瑞浦、艾为电子。虽然相比国际头部玩家TI (183亿美元)与ADI( 73亿美元)2021年的营收相去甚远,甚至不在一个量级上,但已代表目前本土的模拟厂商“最高水平”。

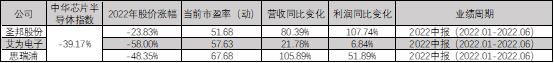

由上表可知,2022年中华半导体芯片指数至今涨幅为-39.14%,而圣邦股份、艾为电子、思瑞浦股价涨幅分别为-23.83%、-58.00%及-39.17%。除圣邦股份股价跑赢行业指数外,思瑞浦和艾为电子股价均跑输行业指数。

市盈率方面,圣邦股份、艾为电子和思瑞浦当前动态市盈率分别是51.68、57.63及67.68倍,估值明显高于中华半导体芯片指数成分股的平均市盈率36.31倍。

从业绩角度看,圣邦股份与思瑞浦2022上半年表现亮眼,营收与净利润的同比增速依然高企,公司处在高速发展的道路上;艾为电子的业绩增速横向比较欠佳,同比过去增速也有所下降。

圣邦股份:

圣邦股份于2017年6月6日在创业板挂牌,是国内模拟芯片领先企业,电源管理和信号链产品均在发力。自成立以来,该公司就专注于模拟电路的电源管理和信号链产品设计、研发,推出了线性稳压器、运放、模拟开关等系列产品, 2021 年可供销售料号数量超过3800 款。除了通信、消费电子、工控、医疗设备等场景外,近年来在物联网、可穿戴设备等领域也有较多新产品推出。

2022年,圣邦推出了 36V/3A 同步整流 DC/DC,超低温漂、精度 0.1%的高精度电压基准、符合车规要求的电压基准芯片、高速比较器芯片、带电源路径管理和 16 位模数转换器监测的升压充电芯片、 1A 低噪声高 PSRR LDO、采用新架构的超低功耗 DC/DC 降压转换器、超小封装低功耗数字温度传感器、内置温度传感器的 SAR ADC、三路输出 1.2A AMOLED 屏电源芯片等一批高性能模拟芯片产品。

值得一提的是,圣邦股份早在2018年12月,就花费1.15亿元收购了同为模拟厂商的钰泰半导体 28.7%股权,并成为钰泰第一大股东;随后,圣邦本欲作价10.70亿元收购钰泰剩余股份,但最终搁浅。如今,钰泰半导体欲凭借8.26亿营收、2.57亿净利润(2021年)冲刺科创板,拟募资7.5亿元投建电源管理项目。而圣邦股份仍然持有钰泰25.46%股份,是其第二大股东。

思瑞浦:

思瑞浦于2020年9月21日挂牌科创板,发行价为115.7元/股,至2021年底股价最高涨至621.73元/股,较发行价增长4倍以上。股价即使经历了今年大幅下跌,相对发行价依然还有一倍以上的涨幅。

产品方面,思瑞浦主要专注在信号链(线性产品、转换器、接口芯片)、电源管理(线性稳压器、电源监控、开关电源稳压器等)及嵌入式处理器三个方向。思瑞浦称,会持续耕耘泛工业市场,不断拓宽产品的细分应用领域。未来会重点在逆变器、电源模块、储能、测试测量、仪器仪表等细分领域进行布局。

10月,思瑞浦公告发行定增,计划募资40亿元人民币用于建设临港研发中心、高集成度模拟前端及数模混合产品研发及产业化、建设测试中心以及补充流动资金。研发中心将在工艺器件、封装设计和自动化测试领域开展前沿研究,追赶国际先进技术;高集成度模拟前端及数模混合产品研发及产业化将加快建设成为平台型芯片公司,这是模拟芯片公司做大做强的一个主流方向;测试中心计划用于发挥产业链协同效应,增强在成品测试及晶圆测试环节的自主可控。

IDM模式有助于加强芯片设计和生产工艺的协同,从而提升芯片竞争力,这也是诸多模拟芯片国际龙头的首选,TI和ADI目前均采用IDM模式。如果要从Fabless转向IDM,不仅需要长足的积累和准备,也要有足够的资源投入。对于现阶段的思瑞浦,尚未完全具备必要条件,对于IDM也只能是心有余而力不足。

艾为电子:

艾为电子登陆科创板是2021年8月16日,相对思瑞浦将近晚了一年,其发行价为76.58元/股,发行当日股价高点即历史最高点280.20元,之后股价一路下行,目前股价90.38元,来到了发行价附近。

目前,针对消费电子日益疲软的需求,艾为电子已逐步从消费电子领域转向AIOT、工业、汽车等领域,随着其它领域的占比逐步提升,后续手机领域的收入占比会逐步下降。同时,也在加大对中高功率产品的研发进程,从而满足工业、汽车领域客户的需求。目前产品已应用到比亚迪、零跑等品牌汽车中,另外还持续开拓海外市场布局,并不断加强与微软、 Samsung、 Meta、 Amazon、 Google 等多个国际知名品牌合作。

艾为电子目前主要产品线有高性能数模混合芯片、电源管理、信号链等。截至2022年6月,该公司已有42类产品子类900余款产品型号。

其高性能数模混合芯片,包括数字智能音频功放、 Haptic 线性马达驱动、 OIS 光学防抖等产品性能处于行业领先水平,基于多年的技术及应用积累,为客户提供软硬件及算法等系统解决方案,得到业界厂商的认可及广泛使用,占据较大的市场份额。

信号链方面,2022上半年,艾为电子培育和布局了多个方向,包括运放、电平转换、高速开关、逻辑器件、接口等,也实现了一定的业绩。在信号链中射频前端方向加快布局模组化产品。

在封装测试能力建设方面,艾为电子积极布局先进封装工艺,在超小尺寸 BGA 封装、极限小尺寸板级扇出型封装技术上实现了技术突破。同时在基于新型基板 EF2 封装技术和晶圆级扇出型技术上开发了更薄的封装,为手机尺寸朝更薄更轻的发展方向提供了更丰富的技术选型。

写在最后

整体上看,美股市场上的半导体芯片模拟赛道,确实表现出了“抵御寒冬”的能力——模拟芯片厂商的股价能明显跑赢行业指数、其业绩表现也相对更为稳定。而对于国内市场上的模拟赛道选手而言,几家头部企业的股价波动巨大,股价在“抗寒“方面并没有表现出明显的赛道优势;在业绩方面,他们表现不差,至少从目前披露的业绩中表现出了一定的韧性。

因此,从业绩的角度来看,模拟赛道确实为芯片行业下行周期提供了避风港,无论是海外还是本土;但是股价方面为何国内的模拟赛道并未展现出过多的强势呢?笔者认为,主要还是源自于国内头部企业的成长性。随着国产化的需求日渐突出,加上国产厂商的市占率低,潜在空间大,在周期上行过程中市场给予的估值预期较高,从历年股价的大幅波动中可以看出这一点;另外,也可以从高市盈率的角度进行印证,经过2022年的大幅下跌,圣邦股份、艾为电子和思瑞浦的动态市盈率依然不低。在行业的“寒冬”中,静待拐点。

2758

2758

下载ECAD模型

下载ECAD模型