三年扭亏为盈,显示芯片大陆第五!

6月28日,显示芯片设计公司上海新相微电子股份有限公司(以下简称“新相微”)科创板IPO获受理。

新相微主营业务为显示芯片,可提供完整显示芯片系统解决方案。招股书称,其产品覆盖各终端应用领域的全尺寸显示面板,适配当前主流的TFT LCD和AMOLED显示技术。

新相微是中国大陆率先实现显示芯片量产的企业之一,芯片产品已应用于惠普、戴尔、长虹、联想等终端品牌。根据数据资讯网站CINNO Research的统计数据,新相微2021年1-6月显示驱动芯片出货量排名中国内地第五名、2020年LCD智能穿戴市场出货量排名全球第三。

报告期内,新相微营收快速增长,2019年-2021年各期营收分别为2.06亿元、2.97亿元和6.29亿元。

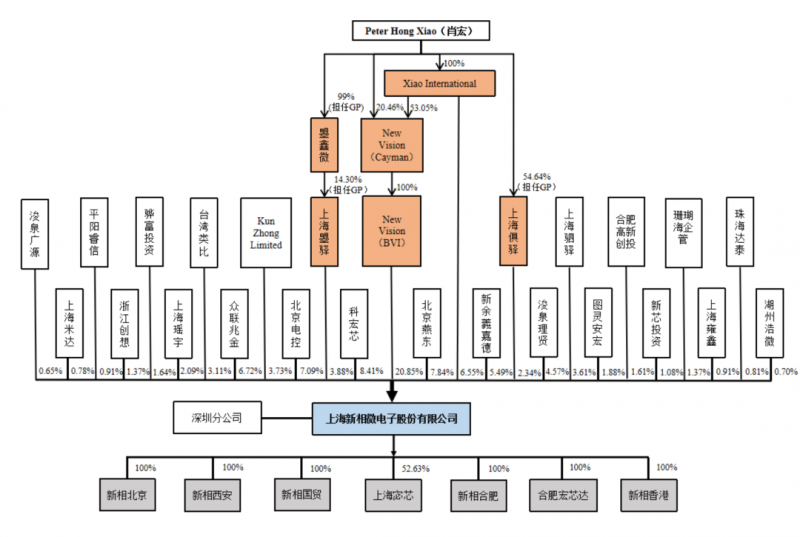

新相微无控股股东,其实际控制人为新相微董事长、总经理Peter Hong Xiao(肖宏)。

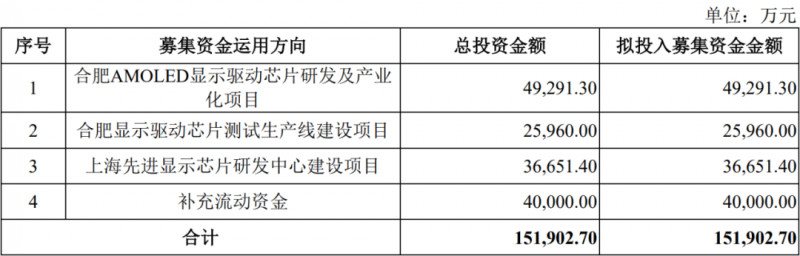

本次IPO,新相微计划募资15.19亿元,将分别用于“合肥AMOLED显示驱动芯片研发及产业化项目”、“合肥显示驱动芯片测试生产线建设项目”、“上海先进显示芯片研发中心建设项目”和“补充流动资金”等。

▲新相微募资计划

01.复合增长率近75%京东方为第一大客户

2019年-2021年,新相微营收年均复合增长率达74.56%,2019年、2020年和2021年各期营收分别为2.06亿元、2.97亿元和6.29亿元。

报告期内,新相微净利润也扭亏为盈,各期净利润分别为-897.80万元、2541.22万元和1.53亿元。

2019年-2021年,新相微持续投入大量资源于产品及技术研发,其研发费用分别为3169.67万元、2858.46万元及5519.19万元,占营收比例达15.36%、9.64%和8.77%。

从产品来看,新相微产品主要分为整合型显示芯片和分离型显示芯片,其整合型显示芯片主要应用于以智能穿戴和手机为代表的移动智能终端和工控显示领域,分离型显示芯片主要用于平板电脑、IT显示设备和电视及商显领域。

报告期内,整合型显示芯片营收占比均超59%,新相微的分离型显示芯片又可分为显示屏电源管理芯片和分离型显示驱动芯片,其中显示屏电源管理芯片营收占比较高。

▲2019年-2021年新相微各业务营收占比变化

新相微芯片产品以直销为主,其2019年-2021年前五大客户包括京东方等面板厂商、骏遒电子、亿华显示、给力光电等光电模组厂商,以及鑫视界、沛宏实业等其他客户。

2019-2020年,新相微向前五名客户合计销售金额占当期销售总额的比例分别为54.64%、52.51%以及51.77%,不存在严重依赖于少数客户的情形。

▲2019年-2021年新相微前五大客户

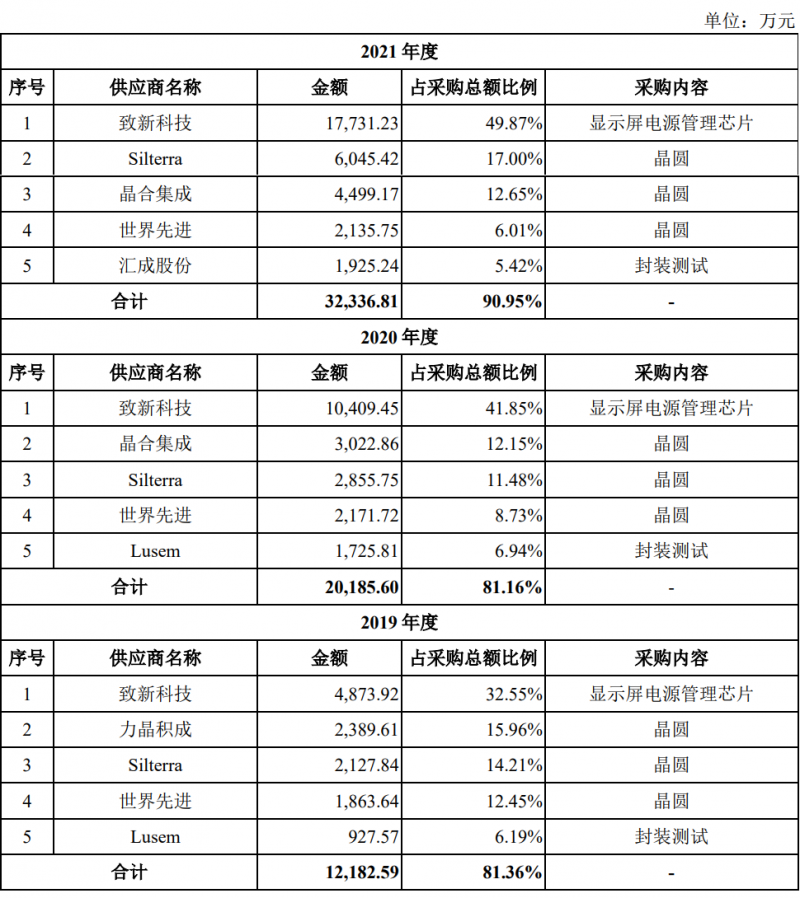

采购方面,新相微采用了Fabless(无晶圆厂)经营模式,主要采购项目包括显示屏电源管理芯片、晶圆、封装测试服务等。

具体来说,其显示屏电源管理芯片主要采购自致新科技(含中国台湾类比科技);晶圆供应商主要为晶合集成、Silterra、世界先进等;封装测试供应商有汇成股份、Lusem等。

▲2019年-2021年新相微前五大供应商

02.全球显示驱动芯片出货占比1.5%LCD可穿戴市场第三

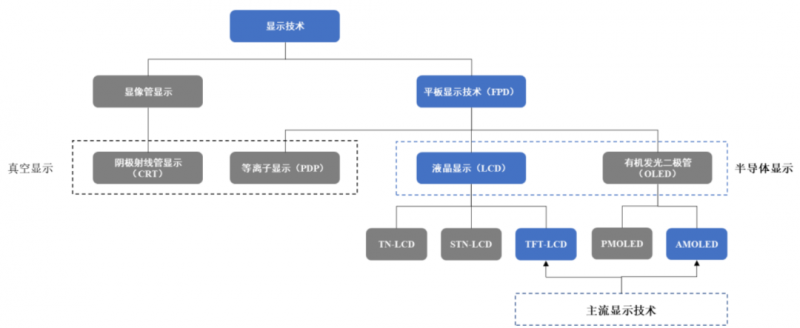

按显示技术划分,显示驱动芯片可分为TFT-LCD、OLED、AMOLED等类型。其中TFT-LCD为薄膜晶体管液晶显示器(Thin Film Transistor-Liquid Crystal Display),具有体积小、重量轻、低功率、全彩化等优点,目前主流的LCD面板均采用TFT-LCD技术。

以显示驱动芯片是否集成触控功能划分,可分为显示驱动芯片(DDIC)和触控显示整合驱动芯片(Touch and Display Driver Integration,简称“TDDI”)。现阶段,市场上主流显示驱动芯片包括LCD显示驱动芯片(LCD DDIC)、触控显示整合驱动芯片(TDDI)和OLED显示驱动芯片(OLED DDIC)三种类型。

▲当前主流显示技术

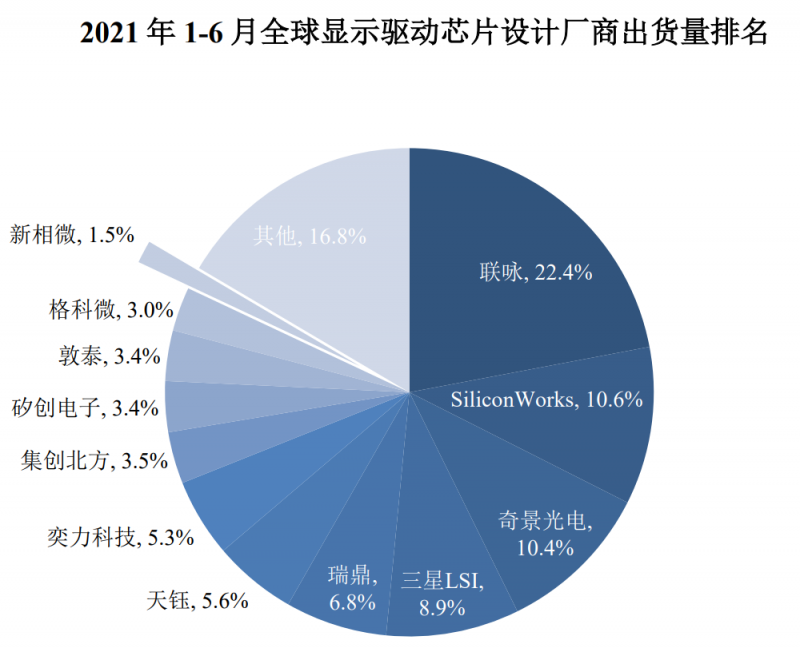

当前,全球显示驱动芯片市场中,联咏、奇景光电、瑞鼎、奕力科技、天钰科技、矽创电子等中国台湾企业和Silicon Works、Magnachip、三星电子等韩国厂商占据了绝大部分份额,中国大陆厂商整体市占率较低。

根据CINNO Reasearch数据,2021年1-6月中国大陆显示驱动厂商出货量最高的集创北方芯片出货量约占全球的3.5%,新相微占比约为1.5%。

▲2021年前半年全球显示驱动芯片企业出货量排名

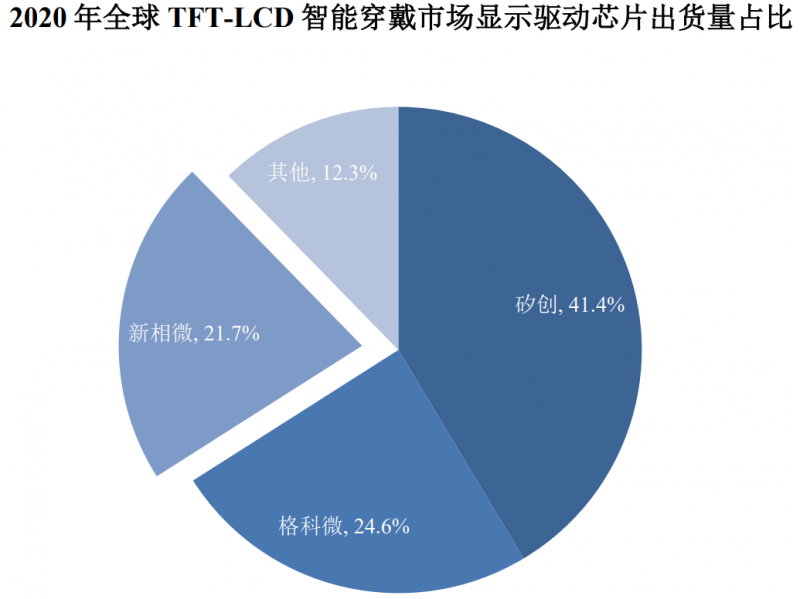

显示驱动芯片在智能终端领域,主要可分为智能手机和智能穿戴两大市场。CINNO Research数据显示,在2020年全球TFT-LCD手机显示驱动芯片市场中,新相微出货量约为3%,份额较少。

在智能穿戴市场中,新相微则是仅次于中国台湾矽创电子、中国大陆格科微的第三大厂商,芯片出货量占比达21.7%。

▲2020年全球TFT-LCD智能穿戴市场显示驱动芯片出货量排名

新相微于2020年成功量产整合型AMOLED显示驱动芯片产品,是中国大陆少数拥有整合型AMOLED显示驱动芯片设计能力的厂商之一。

招股书预测,未来,随着AMOLED在中高端智能手机、智能穿戴领域的份额提升,AMOLED显示驱动芯片(AMOLED DDIC)将成为显示驱动市场的主要增长点,TDDI的市场份额将会被逐步压缩。

自2005年成立以来,新相微始终聚焦显示芯片领域,其研发团队积累了丰富经验。截至招股书申报稿签署日,新相微及其子公司拥有境内专利14项,其中发明专利10项。此外,新相微还拥有57项集成电路布图设计登记证书。

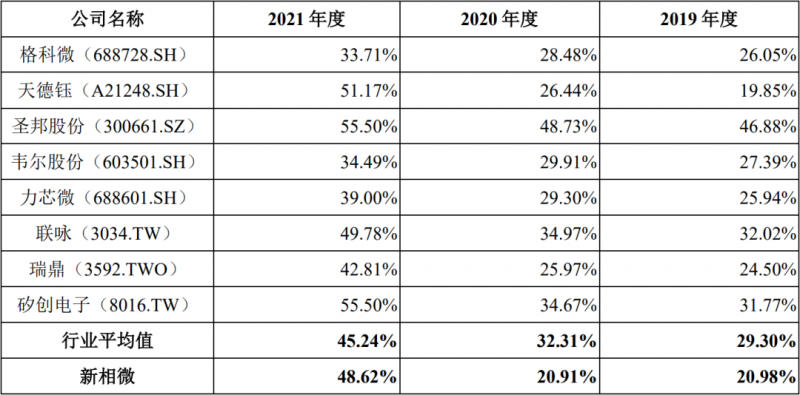

相较格科微、天德钰、圣邦股份等同行业可比公司,新相微2019、2020年毛利率低于行业平均值,2021年其毛利率略高于行业平均值。

▲新相微与同行业可比公司毛利率对比

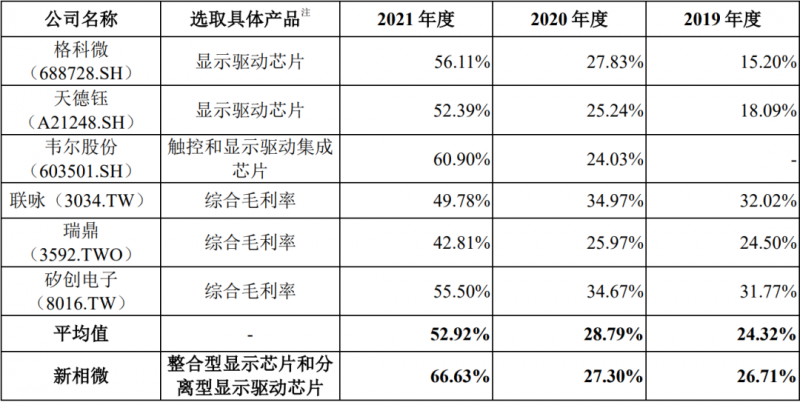

由于新相微和行业可比公司业务存在一定差异,招股书选取格科微天德钰、韦尔股份、联咏、瑞鼎和矽创电子的显示驱动芯片产品,和新相微的产品毛利率进行了比较,新相微产品毛利率水平及变化趋势基本与同行业可比公司产品情况相符。

▲新相微显示驱动芯片产品与同行业可比公司产品毛利率对比

截至2021年末,新相微研发人员共69人,占员工总数达55.20%,其中从业年限达到10年以上的研发人员共28人,占研发人员总数的40.58%。新相微的核心技术人员共有4人,分别为董事长兼总经理肖宏、总经理助理兼研发总经理周剑、新相西安研发副总经理刘铎和新相西安研发总监李凯。

肖宏本科毕业于复旦大学,硕士和博士均毕业于美国加州伯克利大学,为理论物理专业硕士和学电气工程与计算机科学专业博士。1994年9月,他进入IBM T.J. Watson Research Center担任研究员;1998年8月任美国IC Media Corp.首席技术官;2000年担任UltraChip INC.(现为晶宏半导 体股份有限公司)美国和中国区总裁。

2005年3月,肖宏创办新相微,担任董事长和法人代表。

周剑为香港科技大学学集成电路设计工程硕士研究生学历,曾在晶门科技、彩优微电子、北京硅谷新创数模科技有限公司等公司任模拟经理、设计经理等职。2013年,他加入新相微任研发中心研发总经理,2021年8月兼任新相微总经理助理职位。

刘铎为本科学历,曾任杰源科技(西安)有限公司模拟电路设计工程师、天润半导体(西安)有限公司模拟部门经理、新相微模拟项目经理、北京集创北方资深模拟工程师、中颖电子资深模拟工程师等职。2016年10月,他担任新相微子公司新相西安研发副总经理。

李凯为本科学历,曾任湖南华芯时代微电子有限公司研发部部门经理、天润半导体(西安)有限公司研发部部门经理;2013年11月加入新相微任新相西安数字经理、研发总监。

03.董事长、总经理肖宏为实控人类比半导体、合肥高新创投入股

由于股权较为分散,新相微不存在控股股东,实际控制人为董事长、总经理肖宏。本次发行前,肖宏通过New Vision(BVI)、Xiao International、上海曌驿和上海俱驿分别间接控制了新相微20.85%、6.55%、3.88%和2.34%的股份,合计控制33.62%的股份。

▲新相微股权结构

除了New Vision(BVI)和Xiao International,直接持有新相微5%股份以上的股东还有科宏芯、北京燕东、北京电控、众联兆金和新余羲嘉德等。

此外,中国台湾类比、合肥高新创投等产业重要玩家与政府创投基金也是新相微的股东。

▲新相微股本情况

04.结语:国产显示面板崛起显示芯片玩家获资本市场青睐

随着京东方等显示面板玩家的快速发展,中国大陆已成为全球LCD显示面板的制造中心,本土玩家正在AMOLED领域逐渐追赶上韩国厂商。2016年中国内地显示面板产能全球占比约为27%,2020年这一数字提升至53%。

但是在显示面板产能进一步提升的同时,显示驱动芯片却仍被中国台湾、韩国等头部厂商所垄断,显示面板企业依赖于进口产品。近年来,新相微等国产显示芯片玩家陆续向科创板发起冲刺,这不仅证明这一领域已受到资本市场重视,也有助于国产玩家获得更大的融资空间和发展空间。

需注意的是,国产显示芯片玩家仍在技术和市场份额上落后于国际头部企业,未来要面对较大的竞争压力,经营存在一定风险。

作者 | 高歌

编辑 | Panken

1132

1132

.png?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)