4月8日,国产电子测量仪器头部企业普源精电正式在科创板挂牌交易,首日发行价为60.88元/股,至次日收盘价下落至36.76元/股。仅用两个交易日,股价就打了6折,着实让人大跌眼镜!

一方面是科创板新股接连破发,已成常态;另一方面,半导体行业近期表现整体不佳,中华半导体芯片行业指数自2022年初至今跌幅已达30.50%。对于上市定价的讨论与决策,可不是这一两天决定的。那么,问题是普源精电市值到底值几钱?抛开股价波动的情绪,笔者将从企业的基本面给大家深度剖析。

普源精电自2009年成立以来,专注于通用电子测量仪器领域,主要产品包括数字示波器、射频类仪器、波形发生器、电源及电子负载、万用表及数据采集器等,号称是目前唯一搭载自主研发数字示波器核心芯片组并成功实现产品产业化的中国企业。

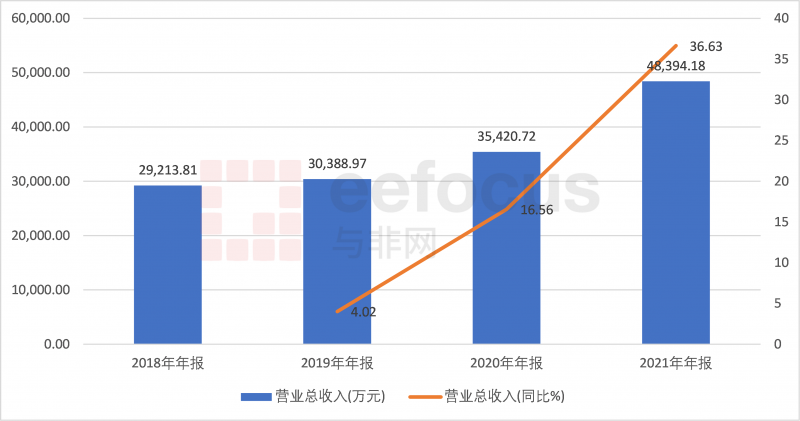

图、2018-2021年度普源精电营业总收入及同比情况 来源:与非网整理

从营业收入看,普源精电从2018年的2.92亿营收,至2021年4.84亿营收,三年内增长了65.75%,且2020年和2021年同比增速分别达16.56%和36.63%,呈现加速态势。因此,光从营业收入看,似乎公司产品正在逐步起量,步入飞速发展的过程中。这样一家公司,怎么会刚上市,二级市场就给予“六折”的定价呢?

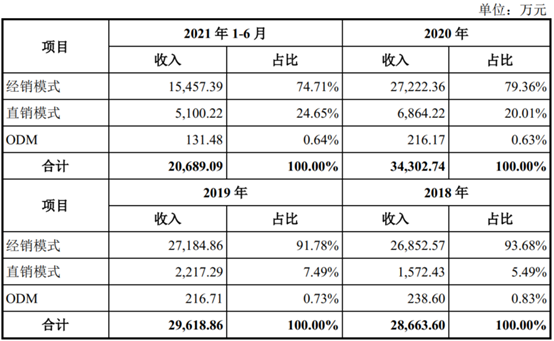

根据不同经营模式,可分为经销模式、直销模式和ODM。普源精电根据自身产品类型及地区市场特点,采取“经销为主、直销为辅、少量ODM”的整合销售模式。

表、2018-2020年度、2021上半年普源精电各经营模式的收入及占比情况 来源:公司招股书

从历年的数据来看,经销模式是占收入最大的模式。但令人惊讶的是这部分来自“主要模式”的收入近几年几乎没有变化,从2018年的2.69亿元到2020年的2.72亿元,甚至2021年上半年也仅收入1.55亿元人民币。即在营收总收入的快速增长中,经销模式的增速贡献极为有限。要知道,这一块收入是普源精电一直以来的奠基石,2018年一度占比93.68%,而到2021上半年,经销模式收入占比已持续下降至74.71%。试想一下,作为一家从营收增速看是“成长期”的公司,最后竟然发现其占比一直较高的经营模式收入持续驻足不前,令人唏嘘。

对应地,直销模式的收入则呈现急速攀升的状态,从2018年的1572.43万元,至2020年6864.22万元,增长336.54%,并且在2021年依然有不俗的增长。

而ODM销售模式,其销售额占比一直小于1%,其对应的客户分别是美国和日本的两家全球知名电子测量仪器公司,但贡献的营收变化不大。

一直以来,二级市场都比较看重上市公司的主营业务、模式,多元化经营的公司往往在二级市场上很难取得较高的估值或高溢价。而对于普源精电来说,经销商模式本身就代表着其产品往下游的主要通路,而这一部分最主要的营业收入居然没什么增速。而直销模式的收入虽然增速不错,但毕竟是属于新增的业务,打破了其原有的产品销售路径,稳定性和持续性有待进一步验证。这也难怪一上市,二级市场并未展现出过多的热情。

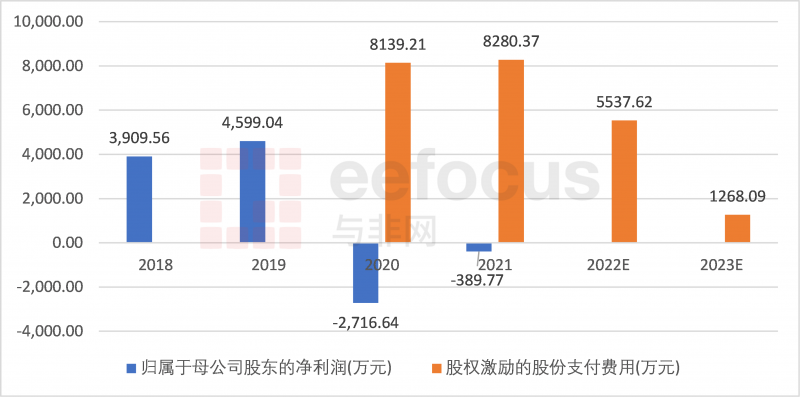

图、普源精电2018-2021归母净利润及2020-2023E股权激励费用 来源:与非网整理

从净利润看,普源精电2021年归母净利润为-389.77万元,虽然同比2020年有所改善,但依然还是处于亏损状态,相比较2018、2019年,则出现了比较大的反转。对此,主要是由于股权激励的股份支付金额而导致。扣除股份支付,普源精电实际经营利润2019-2021年分别为4599.04万元、5422.56万元、7890.59万元,其中2021年同比增长45.51%。但与此同时,2020年开始,股权激励的股份支付费用非常高, 2020-2023年分别为8139.21万元、8280.37万元、5537.62万元、1268.09万元。尤其是2020、2021两年,可以说将本就不多的营业利润完全侵蚀,直至亏损,影响不可谓不大。

关于该股权激励,普源精电披露,主要系公司为稳定核心团队和业务骨干,充分调动中高层管理人员和核心骨干员工的积极性和凝聚力,即有一定必要性。虽然短期对利润影响较大,但后续金额将逐年下降,其中2022年同比将下降33.12%,2023年同比预计下降77.10%,对净利润的影响也会进一步降低。

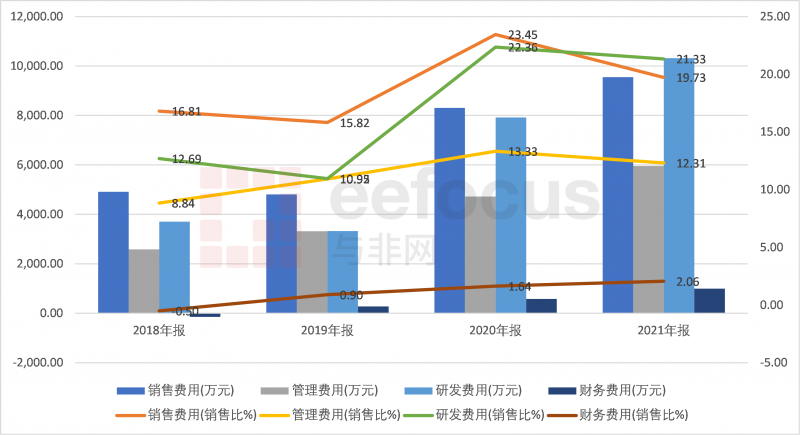

图、2018-2021年,普源精电各项费用及销售占比情况 来源:与非网

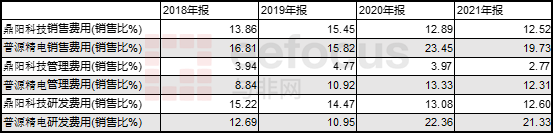

另外,影响净利润的,除了本身的毛利润之外,各项费用的支出也是主要因素。在普源精电的各项费用中,可以看到各项费用均伴随着营收的增长,有一定幅度的上升。并且,几乎每项费用在销售占比上也在增加,如销售费用占营收的比例从2018年16.81%提升至2021年的19.73%,并且在2020年一度上升至23.45%。正常来说,这意味着,虽然业务的增长给了更多的利润空间,但实际上净利率是被持续挤压得。换句话说,在公司业务扩张的过程中,管理层的效率却是在持续下降的。如果未来不能在经营效率上有所改善,恐怕净利率得表现会更加糟糕。

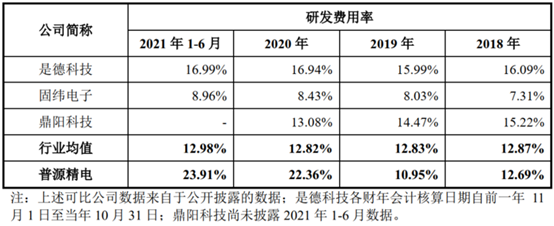

表、多家行业内可比公司关于研发费用率的对比情况 来源:公司招股书

当然,这里面研发费用的提升并不一定是坏事。相反,对于科技含量高的企业来说,研发费用的持续投入是必然的,也是持续构建其技术壁垒的重要因素之一。普源精电作为国内唯一已量产搭载自研芯片的电子测量仪器企业,笔者乐于看到研发费用的持续增长,但节奏上需要企业自身去把控好,尽量做到长期持续的投入,而不是大起大落的现象。从长期角度来看,研发费用的持续投入也会对毛利率有一定的促进作用,可以打开利润的天花板。

表2018-2021年,鼎阳科技及普源精电各项费用的销售占比情况 来源:与非网整理

值得一提的是,同样作为国内通用电子测试测量仪器的领军企业,鼎阳科技在费用管控上显得更为优秀。在销售费用率上,鼎阳科技2021年的销售费用率为12.52%(普源精电为19.73%),管理费用率为2.77%(普源精电为12.31%)。两者差距之大甚至让人一度怀疑是否同属一个行业。当然,二级市场依然会用估值来反应其定价。此处,由于普源精电尚处于亏损状态,暂且不适用市盈率去计算估值。为了比较,可以用市净率替代仅供参考。截至2022年4月12日的收盘价,普源精电的市净率为1.71,而鼎阳科技市净率为4.24,孰高孰低,显而易见。这也从侧面说明,二级市场的定价虽然波动较大,其趋势有一定合理性。

当然,如果普源精电后续能够逐步提高管理效率,并逐步体现在净利润的持续改善上,相信二级市场也会愿意去给予更高的估值。

表、2018-2021年,普源精电各项产品的营业收入及收入构成情况 来源:Choice

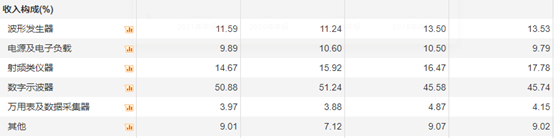

从普源精电整个营收结构来看,数字示波器是其收入占比最高的产品,从2018年1.31亿元的营收增长至2021年2.41亿营收,三年内收入提升83.97%,高于总营收增速;收入占比方面也由45.74%提升至50.88%,是当之无愧的主打产品。

图、普源精电目前主流数字示波器系列介绍

表、2018-2021年,普源精电各项产品的毛利率情况 来源:Choice

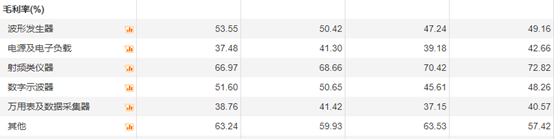

根据公开信息披露,其中,该公司基于自研芯片组的中高端数字示波器产品销售收入分别为1814.59万元、4574.98万元、8384.24万元和5358.71万元(2021上半年),虽然与国外龙头企业是德科技、泰克等主要以自研芯片产品为主的产品结构相比,公司基于自研芯片的产品占比仍然较低。但可以明显看到,搭载自研芯片产品的比例在大幅增加,且应用的领域也是以中高端数字示波器产品为主,说明其未来的可持续性较强,也存在向低端系列延展的空间。从结果来看, 对于毛利率的提升也较为明显。数字示波器的毛利率从最早2018年的48.26%提升至2021年的51.60%。

表、2018-2020年、2021上半年普源精电生产自研芯片的数量、总成本及其占比情况 来源:公司招股书

毛利率的提升,实际上就与外购芯片的应用逐步转向自研芯片的搭载有一定关系。

由于数字示波器用于测量的是未知信号,其对示波器专用模拟前端芯片应对复杂使用场景的需求较高,使示波器专用模拟前端芯片在各种场景下均能保持良好的性能,是国外具备自研该芯片能力的示波器企业核心商业机密。这些国际头部企业主要满足其自有的整机产品所需的芯片设计中,而并不会单独出售芯片或相关技术。而通用模拟芯片巨头,如TI、ADI等厂商通常也并不会专门生产适用于中高端示波器产品所需的示波器专用模拟前端芯片。因此,国内厂商即使有意愿,也无法从公开市场直接购买到相关示波器专用模拟前端芯片。

也由于这个原因,意味着自研芯片对于普源精电来说是,虽然是一条艰难、坎坷的道路,但对于国产企业来说,也是一条通往自强、自控的必经之路。在具体产品应用层面上,芯片数量就有直接体现。正常应用于最高带宽1GHz的示波器来说,如果使用外购芯片组合而成的模拟前端电路需要使用10个以上芯片,而对应的,用于最高带宽达到5GHz的示波器,使用自研芯片组成的模拟前端电路则仅需要使用1个芯片。

由于篇幅原因,对于普源精电主营构成中的其他几块业务,再次不再多作分析。读者朋友如有兴趣的可以自行深入研究,也可留言进行分享交流。

结语

普源精电上市选择的标准是“预计市值不低于人民币30亿元,且最近一年营业收入不低于人民币3亿元”,其实属于刚跨过科创板的门槛。我们也看到了公司面临着各种各样的挑战,二级市场给予的反馈,短期也呈现出比较负面的状态。但拨开情绪之后,企业本身的一些价值点是值得肯定的,比如坚持走自研芯片的道路,并且走得还算不错。因此,不论是一级市场还是二级市场,其定价机制是复杂的,且有所区别,不能一概而论,但其背后的逻辑是值得我们去深入研究和探讨的。

电子测量仪器行业本身是国家基础性、战略性产业,国内企业在技术及市场份额上依然远落后于国际龙头企业。对于普源精电来说,上市也并不是其终点,而是另一个起点,能做的事情还有很多。短期的市值波动也不代表企业本身基本面的变化,与非网更加关注的依然是企业最核心的价值点!

1015

1015

下载ECAD模型

下载ECAD模型