今年2月份,欧洲正式提出《欧洲芯片法案》(A Chips Act for Europe),预计通过投入430亿欧元,使2030年欧盟区芯片产能达到全球半导体产能的20%。

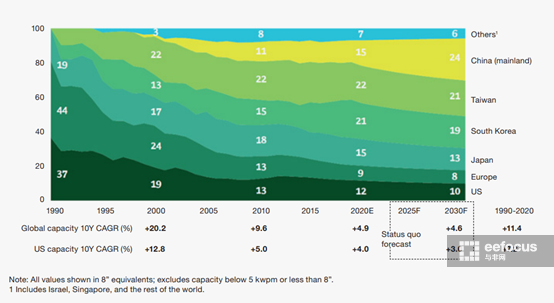

在这个法案计划的背后,理由很简单,那就是需求和现实的碰撞。我们知道,随着5G和物联网的不断推进,连接设备的数量将呈指数型态势增长,有机构预测其规模将从今天的400亿增加到本世纪末的3500亿,而这些设备和应用场景对芯片都有着紧密的需求,因此到本世纪末,全球半导体产业预计将翻一番,达到约1万亿美元。与此形成对比的是欧盟在芯片生产方面的失势,数据显示,欧洲半导体产能已经从2000年占全球产能的24%下降到了今天的8%,且主要集中在成熟制程,更严重的是,如果不采取行动,欧洲半导体制造能力将降至4%以下。

图 | 按地区划分的全球芯片产能(BCG和SIA,2020年)

再加上欧洲战略性产业主要分布在汽车、工业电子和有线/无线基础设施领域,而这两年汽车电子供应链失衡引发的全产业链缺芯事件,堪比 1973 年的石油危机,警钟鸣响之下,欧洲开始思考如何彻底摆脱这种缺芯危机,最终得出的结论是由半导体产业和政府共同制定一个长期的战略决策,注重透明度、协调性、公平竞争环境和全球相互依存关系,并提高至法律层面进行贯彻执行。

关于相互依存关系,欧盟深刻地认识到,就目前半导体的全球形势而言,自给自足的时代已经过去,没有一个地区拥有半导体设计和制造的端到端能力,所以今天要建立的半导体产业一定是在“相互依赖”的协作系统之上的,协作将是成功的关键。而对于欧洲来说,他的重点是如何让自己在“中欧对话”、“欧美协商”等协作中拥有话语权,也就是官方口径中的“提高欧洲在全球半导体行业的相关性”。

图 | 按地区划分的半导体市场(Gartner,2021年4月和ASML分析)

欧盟也知道光有口号没用啊,于是一盘算发现,假设到2030年全球半导体行业将从大约 5000亿美元/年(2020年)翻倍至1万亿美元/年,实现这一增长所需的相关资本支出约为 8250亿美元。正如前面所述,如果要将其市场份额保持在8%,欧洲就将需要投资8250亿美元中的8%——660亿美元。而如果要将其市场份额增加到20%,那么欧洲的总投资就必须要在2640亿美元左右,按照今天的汇率计算,欧洲的芯片复兴计划至少要投资2417亿欧元。所以,文首提到的430亿欧元以及欧洲后疫情重建基金项目应该只是撬动投资杠杆的配重,而要撬动的则是产业的资金和市场活流。对此,中国台湾媒体表示:“欧洲芯片法案本质是在特殊的竞争规范下,由欧盟成员国借税务减免、优惠性关税、资金挹注等补助,减轻企业在欧生产成本达20%至30%,从而使欧盟企业可与中国台湾企业生产成本相比拟。”

值得一提的是,除了明确大方向、投资规模外,谁来拟定《欧洲芯片法案》也是非常重要的一环,欧盟认为欧洲半导体联盟可以在这个过程中发挥重要作用,而这个半导体联盟必须由两部分人组成,一部分是专业的产业人士,另一部分是出钱的统筹者,比如成熟和先进半导体的潜在制造商、他们的潜在客户(例如汽车、工业电子和有线/无线基础设施)、设备和材料、研究和技术组织和政策制定者。

此外,对于联盟成员,也应以欧洲存在和投资为指导原则,而不是公司总部所在地。为什么要强调这一点呢?这就要涉及到开放欧盟晶圆厂、吸引外资的需求了。事实上,在过去的二十年里,欧洲芯片制造商已经停止了对先进制造能力的投资,转而将其先进芯片设计的生产外包给“代工厂”,因此今天的欧洲几乎没有先进节点芯片的制造能力。这意味着,欧洲如果要想新建先进制程的晶圆厂,就必须承受从头开始构建,并且需要更长的时间才能产生投资回报的风险。为了实现投资效益最大化,选择与英特尔、三星和台积电等行业领先者合作,引进先进工艺产能是个折中且不错的选择。而这三家公司恰好正在制定大幅增加资本支出的计划,来提高全球产能以满足不断增长的芯片需求。例如,台积电已宣布计划在2020年至2023年期间向其代工厂投资超过1070亿美元,仅2022年就投资40-440亿美元。英特尔和三星也在制定重大资本支出计划。因此,欧洲面临着吸引其中一些投资落地的重要机会。

当然,光指望着别人来救你是不现实的,在“欧洲生态系统”建设中,欧洲将借助升级imec(比利时)、Fraunhofer(德国)和 CEA-Leti(法国)等现有的试验线,包括专业的设计支持基础设施、先进系统设计的试验场以及工业基础的揉合等,来推动半导体技术竞争前研究方面的创新。

基于以上论述,似乎《欧洲芯片法案》非常合情合理。然而,正当《欧洲芯片法案》还在制定期内时,却频频传来质疑声,笔者将这些声音总结为:“《欧洲芯片法案》走向失败的三个理由”。

理由一:失败的历史经验

2013年,欧盟就曾启动过一项野心勃勃的计划,目标是要让欧洲的全球芯片市占率在2020年以前翻倍至20%。站在今天来看,将近10年过去了,欧盟芯片市占率却仍稳稳地卡在10%以下。更惨的是,欧洲现在已经不再生产数据中心和智能手机所使用的最先进工艺的芯片。

欧盟负责内部市场业务的执行委员布勒东(Thierry Breton)在比利时巡视imec时向媒体强调,欧盟超过半数芯片需求都依靠中国台湾,若中国台湾无法再出口半导体,几乎全球工厂都会在3周内停止运作。

这意味着半导体产业在过去曾得到欧洲的财政支持,但后来却迷失了方向。而现在,在全球芯片短缺、各产业对芯片的依赖度越来越高的背景下,欧盟决定再次出招,重蹈覆辙的风险依旧存在。

理由二:无意投资先进制程的欧洲巨头和追不上的野心

目前欧洲并无10nm以下产能,10-20nm产能仅占全球5%,而欧盟的计划是在2030年实现欧洲芯片产能全球市占比达到20%,其中尖端制造瞄准5nm制程,并逐步向2nm技术节点迈进,这一目标被很多人评为“技术的发展赶不上欲望和野心”。

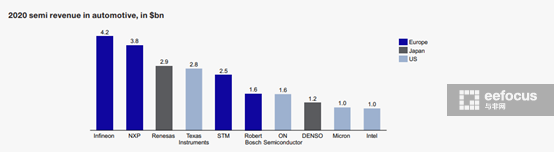

图 | 汽车领域最大的半导体公司(Gartner,2021年3月和ASML分析)

以汽车产业为例,根据Gartner在2021年3月发布的数据,结合ASML的分析显示,世界领先的汽车行业半导体设计和制造商都在欧洲,英飞凌和恩智浦分列第一和第二,意法半导体和博世也在前 10名。但是未来汽车所需要的成熟制程和先进制程几乎是对半开,欧洲未来如果想成为全球领先的市场,就需要兴建2-4座大型的先进工艺晶圆厂,根据中国台湾经济学人的猜测,“430亿欧元的这笔资金中,超过三分之二应该会以国家补助款的形式来鼓励厂商建造新的尖端芯片厂”。

然而,主要的欧洲半导体企业如恩智浦、英飞凌及意法半导体这三家公司,在过去十年都实现了转型,放弃了诸如手机处理器和基带等业务,专注于成熟制程的汽车芯片和功率器件,所以三者均无意投资7nm以下的先进制程,因此这些芯片大厂对在地生产实际上抱持的是一种高度不确定的看法。

“欧洲芯片厂正在专心经营他们的客群,而欧洲芯片厂生产的晶圆已经足以供应当地许多厂商使用,可以用在汽车、机械设备与感测器等领域”,国智库新责任基金会(SNV)分析师克莱恩汉斯(Jan-Peter Kleinhans)对此解释道。

理由三:资金获取和分配的拉锯战

《欧洲芯片法案》中对资金的来源描述较为模糊,虽指明了430亿欧元中300亿欧元来自欧盟各国的出资,130亿欧元来自欧盟的公共和私人资金(110亿欧元公共投资投向“欧洲芯片计划”,后者20亿是指通过欧盟芯片基金支持半导体初创企业),但用了“调动”一词,会让人怀疑是欧盟委员会从任何与该倡议有关联的投资项目——主要是该部门的私人投资项目转移贷款。比如在西班牙《对外政策》双月刊网站报道中就曾质疑:“欧盟委员会甚至没有尝试论证《欧洲芯片法案》的资金投入将比其他被削弱预算的研究领域带来更高的回报,其中甚至包括对高级计算和人工智能的财政削减。”

而从资金去向的角度出发,前面提到的组建欧洲半导体联盟就相当于邀请成员国促进本国的利益,虽然欧盟委员会鼓励所有的成员国协调各国的芯片研究,但是国家资金总会优先投给本国的优先事项。欧洲议会法籍极右翼政党议员Nicolas Bay就此已发出异议:Intel建厂选址德国及意大利而未选择法国。

对此,西班牙《对外政策》双月刊网站的总结是:“欧盟日前推出的《欧洲芯片法案》包含了各种最糟糕的特点——资源不足,削减其他领域有价值的研究资金,由各成员国管理,各国将为资金的分配相互争斗。此外,《欧洲芯片法案》的主要目标之一是通过所谓的‘首创的综合生产设施和开放的欧盟代工厂’来促进供应安全,当宣布出现芯片短缺时,可以命令这些设施方和生产厂商遵循‘优先排序顺序’,甚至可以实施出口管制,而这将很难与世界贸易组织的规则相协调。”

对此,中国台湾经济学者刘佩真也表示:“各国芯片法案的颁布,意味着过去30多年来全球半导体高效率运作,自由贸易政策发挥到极致,这样的平衡未来即将被打破。此外,各国政府未来还是必须在生产成本、效率与国家安全之中寻求平衡,才能让整体半导体发展持续往前迈进。”

写在最后

对于欧洲想要通过完善半导体生态系统,来吸引更多的人才和产业资金正流入的手段无可厚非。撇开《欧洲芯片法案》成功与否不说,欧洲入局,好过美国一家独大,而对于中国来说,只有加大发展半导体产业投入,在半导体产业知识产权和综合能力方面有所积累,从而拥有足够的平等地位,才能在中欧合作中取得“双赢”。

1933

1933

下载ECAD模型

下载ECAD模型