芯片制造技术的高精密化已经成为摩尔定律持续发展的关键。在半导体产业链中,技术创新和迭代的推动力正在从设计、制造向封装测试延伸。作为芯片制造的后道工序,封装向中道扩展,其价值早已不是简单的“对晶圆进行切割、焊线塑封,使集成电路与外部器件实现电气连接、信号连接的同时,对集成电路提供物理、化学保护”的基本定义。

全球市场规模稳定增长

这一价值驱动的趋势在全球相关市场规模中得到体现。过去几年,全球封测市场一直保持着平稳的增长。单就OSAT(封测代工)而言,2011年,全球相关市场规模为455亿美元,到2020年,增长到594亿美元,2012~2020 年封测市场规模的CAGR为3.0%;如果加上IDM,2019年全球封测市场规模已达680亿美元,预计到2025年市场规模可达850亿美元,2020~2025年的CAGR有望达到4%。

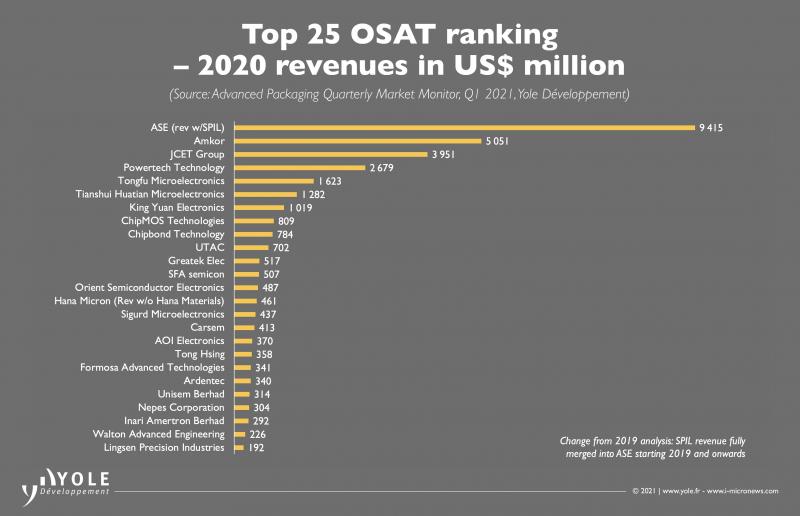

全球OSTA前25营收统计

来源:Yole Developpement

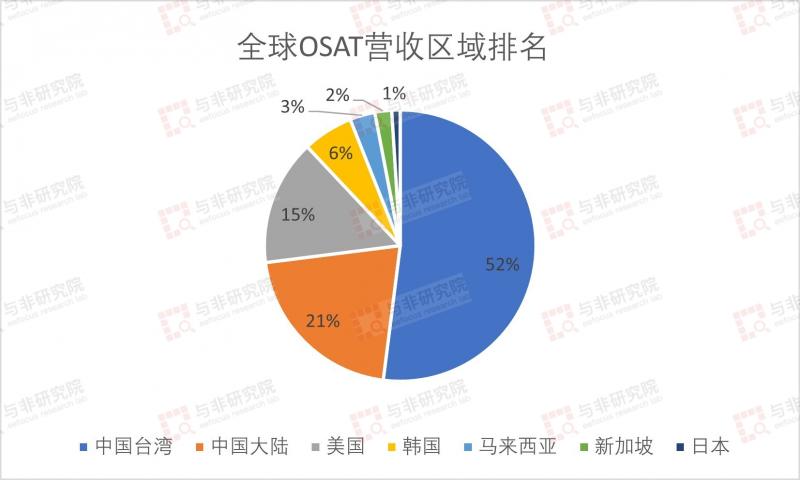

2020年,全球OSAT营收337亿美元,按企业所属地理区域划分,中国台湾地区占比最高,达52%,其后依次是中国大陆21%,美国15%,韩国6%,马来西亚3%,新加坡2%,日本1%。

全球OSAT营收区域排名

来源:与非研究院

就业务占比看,封装环节占据封测价值量的绝大部分,占整个封测市场份额的80~85%,测试环节占整个封测市场份额约15~20%。

其中,传统封装的市场营收增长稳健,预计到2026年达到500亿美元,CAGR(2020年~2026年)为4.3%,届时全球总体封装市场营收将达到954亿美元,CAGR为6%。

虽然,传统封装依然是业务主力,但下游应用端如手机、HPC、5G、AI等对高算力、高集成化芯片的需求提升使得先进封装技术成为未来的发展趋势。例如英伟达的 GPU采用台积电的CoWoS 2.5D先进封装技术;AMD在中高端CPU/GPU领域市占率不断提升的同时,已推出5nm制程Zen-4架构新产品,对FCBGA、FCPGA、FCLGA等倒装封装以及2.5/3D等先进封装的需求旺盛。

先进封装成为趋势

这一趋势的动因在于芯片的日趋复杂,以及在突破摩尔定律上的各种努力。当前,异构集成已经成为半导体创新的关键,先进封装可以提高半导体产品的价值,增加功能,维持和提高性能,同时降低成本。而针对消费市场,提高性能和个性化应用的SiP封装也正在加快应用。

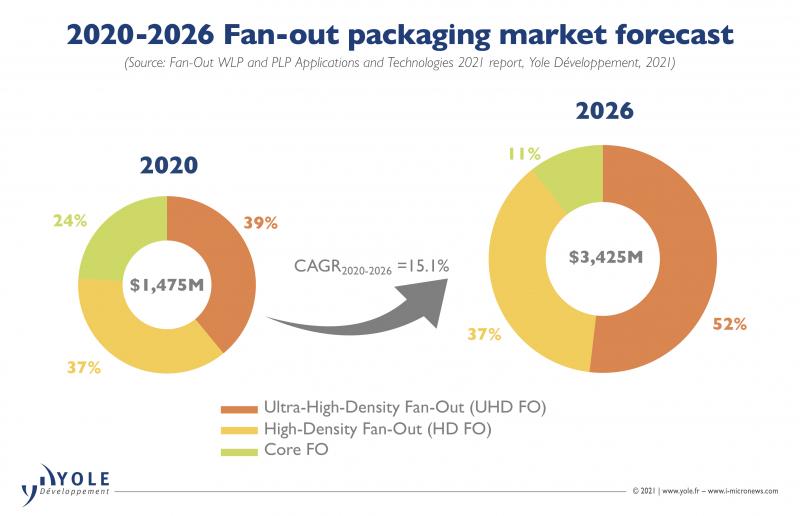

2020年,全球先进封装市场的营收达300亿美元,到2026年将达到475亿美元,CAGR为7.4%。与此同时,先进封装在整个半导体封装市场中的占有率也在不断增加,到2026年,市占率将接近50%。在此期间,3D堆叠, ED和扇出型封装(Fan Out,FO)将成为增长主力, CAGR分别为22%, 25%和15%。Yole预计,全球FO封装市场规模到2026年将从2020年的14.75亿美元增长到34.25亿美元,CAGR达15.1%。

先进封装市场规模高速增长

来源:Yole Developpement

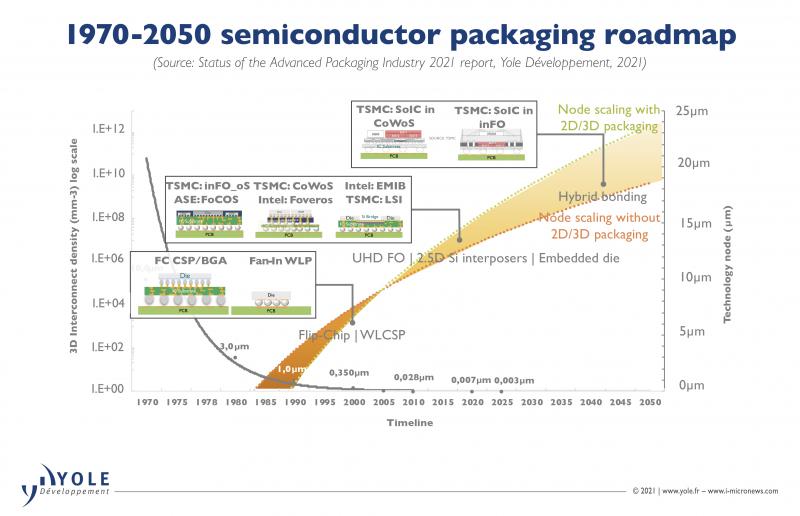

随着先进封装技术向更高密度发展,高密度先进互联成为重要课题,TSV技术,UBM/RDL等互连技术被更多地使用。且随着TSV孔尺寸向亚微米发展、封装节距尺寸以及L/S越来越小,对先进封装设备在更小线宽处理、颗粒控制、工艺精度控制、自动化等方面提出了更高的要求,这使得原本是后道工序的封装向中道靠近,进而封测行业的分工发生了变化。

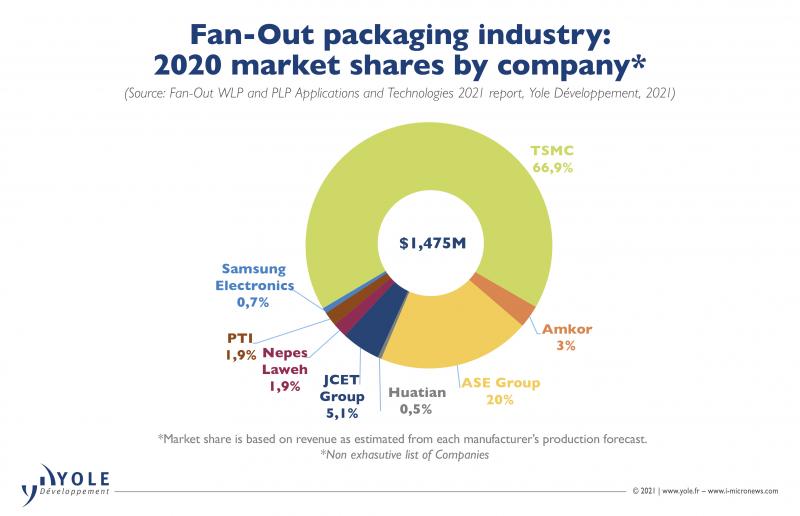

目前,从先进封装业务营收的市占率看,以TSMC为代表的晶圆代工厂优势明显。

先进封装市场晶圆代工厂竞争优势明显

来源:Yole Developpement

毫无疑问,高精密芯片封测技术已经扛起了后摩尔时代产业发展大旗,芯片制造技术正在从先进封装迈入高精密封测技术革新时代,高端系统级应用正在推动高精密封测同设计、材料、设备、晶圆制造等上下游产业链的深度技术协作。

在这一过程中,一些创新技术也开始导入,例如利用原生创新的深度学习技术扩展工业视觉检测的边界,以克服先进封装技术的快速迭代和工艺变化对良率控制和检测技术带来的挑战。

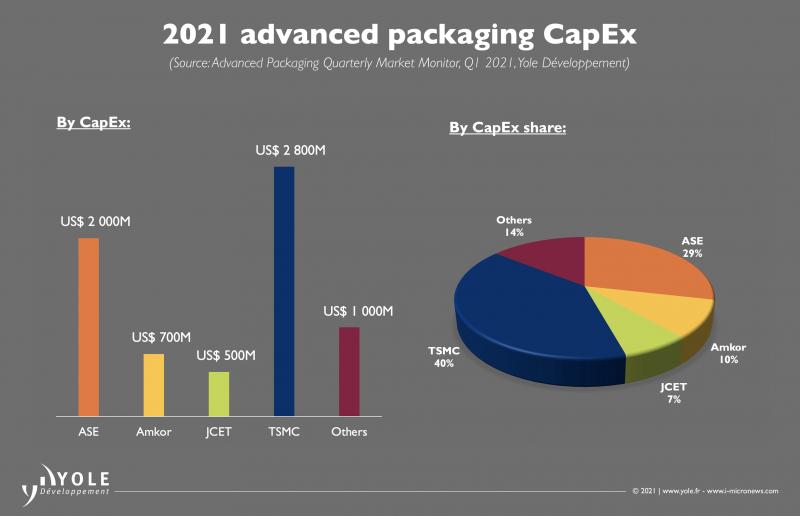

投资不断加码

先进封装创造了丰厚的利润,OSAT和晶圆代工厂都在加大相关研发、产能和投资的投入。2020年,OSAT的资本支出同比增长了27%,约为60亿美元。异构集成的主要竞争者,如ASE、TSMC、英特尔、Amkor和长电科技,都在过去两年进行了前所未有的投资。

2021年,ASE拿出20亿美元,专门投资于通过EMS活动蓬勃发展的系统级封装业务,以及其晶圆级封装业务。ASE提高了SiP方案在设计与制造服务中的比例,加大利用埋置式基板(Embedded substrate)及FO技术使封装产品轻薄短小并具备低热阻、高可靠度功能的研发。华为海思的Hi1382就选择了ASE的 FO CoS15封装技术。

TSMC的先进封装业务在2020年创造了约36亿美元的收入。该公司2021年对SoIC, SoW和InFO以及CoWoS产品线特别设计的先进封装业务的资本支出为28亿美元。2022年预计将投入42~44亿美元,扩充先进封装的产能。

英特尔对各种先进封装组合的投资,如Foveros, EMIB, Co-EMIB,是其实施IDM2.0战略的关键。该公司在亚利桑那州和俄勒冈州的工厂扩大了Foveros/EMIB“混合”封装制造,实现管芯到管芯的互连,并在与TSMC SoIC产品线的竞争中加速混合键合的进程。

三星也正在积极投资先进封装技术,以促进其代工业务,与TSMC竞争。

异构集成主要玩家正在加大投资

来源:Yole Developpement

除了直接的投入,资本并购也是一个主旋律。例如2015年长电科技收购全球第四大封测厂星科金朋;2016年Amkor收购J-Devices、通富微电收购AMD苏州;2017年ASE收购矽品电子;2019年华天科技收购马来西亚封测厂商Unisem;2020年智路资本收购新加坡UTAC,2021年收购了力成新加坡凸块业务,同年又收购了ASE在中国国内的4家封测厂。通过收购,全球封测产业的集中度进一步提高,而中国国内的封测产业发展也进入到一个新的增长周期。

国内产业迎来拐点

目前,国内的封装业主要以传统封装产品为主,不过,近几年通过并购,国内厂商已经快速积累起先进封装技术,实力已经基本和前沿趋势同步,BGA、TVS、WLCSP、SiP等先进封装技术已经实现量产。当然,从营收贡献看,目前先进封装营收占比在国内封装厂相较于中国台湾和美国厂商还存在差距。按市占率看,全球排名前十的封装测试企业中,中国台湾5家公司的市占率为44.1%;中国大陆3家公司市占率仅为20.1%。

当然,国内封测市场规模的增长持续高于全球水平。据中国半导体行业协会数据,国内封测市场规模由2011 年的975.7亿元增长至2020年的2509.5亿元,2012~2020年,中国大陆封测市场规模CAGR约为11.1%,增速明显高于同期全球水平。

这也反映出全球半导体产业分工的变化,当前,国内已经成为全球半导体产能第三次转移的主要地区,晶圆厂建设迎来高峰期,因而带动了下游封装测试市场的发展。2021年前三季度集成电路封装测试行业的营收和净利润分别617.61亿元和57.01亿元,同比增长分别为31.20%和113.01%,利润率持续提升的同时也提高了国内封测产业的话语权。

综观国内的半导体产业链,封测是其中与国际领先水平差距最小的板块,2004~2015年在国内半导体产业链环节中价值量占比最高,2020年占国内半导体行业市场规模的28.4%。目前,国内半导体产业链中设计、制造、封测的市场规模占比正逐步趋向于国际上3:4:3的平均水平,产业结构趋于平衡。随着国内半导体产业链结构性改善的推进,IC设计、制造与封测的协同效应开始显现,封测行业发展有望提速。

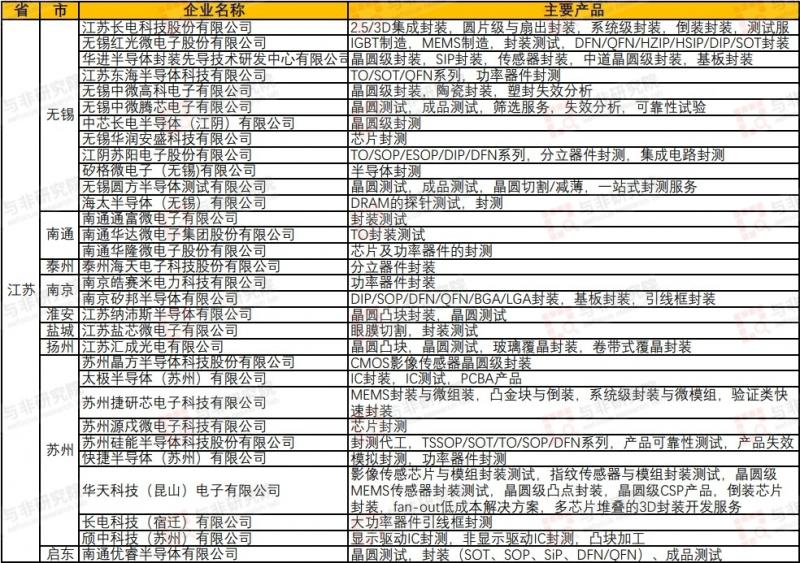

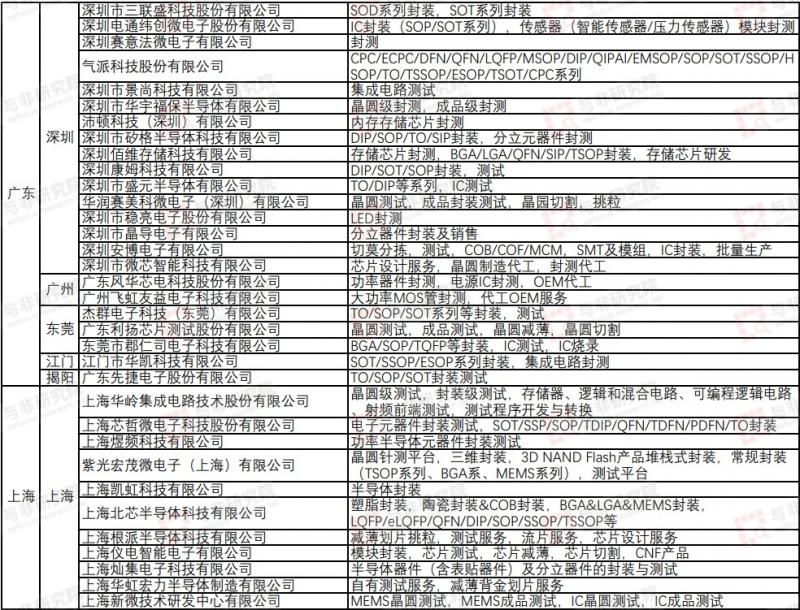

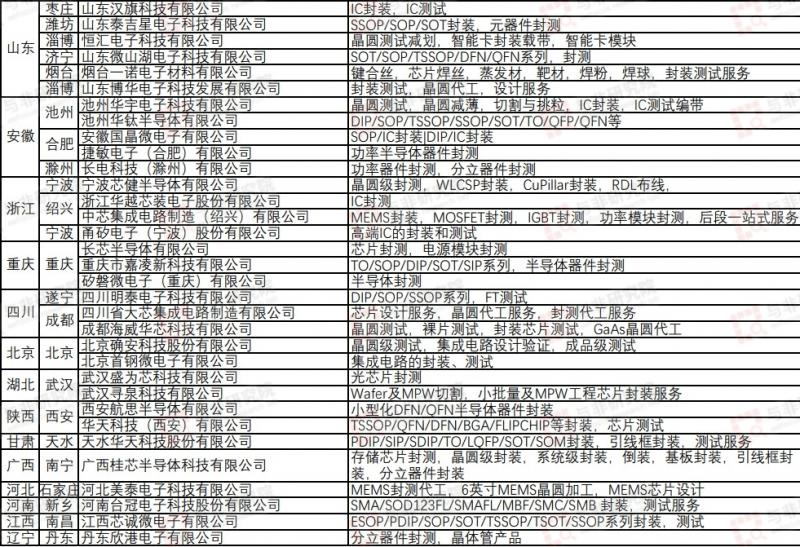

据与非研究院统计,目前国内本土提供半导体封测服务的相关企业约99家(截止2021年),主要分布在江苏(31家)、广东(23家)和上海(11家)地区。文末附本土半导体封测企业名录。

国内本土半导体封测服务相关企业分布

来源:与非研究院

如前文分析,通过并购,国内本土封测企业已完成对主要先进封装工艺的全覆盖,包括晶圆级封装、系统级封装(SiP)、倒装封装(FC)、2.5D/3D 封装等,实现技术协同。目前,国内非本土封测企业主要是ASE、Amkor、力成、京元、南茂和颀邦,本土龙头企业包括长电科技、通富微电、华天和晶方。

其中,长电科技在晶圆级、2.5/3D等封装技术方面处于行业领先地位;通富微电在倒装封装、高端处理器封测领域居领先地位。而一些新进的封测企业也主攻高端IC的封装和测试,例如卷入挖角风波的甬矽电子。

本土企业在提高技术协同能力的同时,也已在海外进行产能布局,例如长电星科金朋、通富槟州、华天 Unisem等子公司的主要产能都在海外。

发展机遇和挑战

一方面,国内本土的封测厂商通过资本并购实现了技术协同、市场整合和产能规模的扩张,另一方面,产业宏观生态环境的变化也给本土封测厂商创造了发展机遇。

这个宏观生态环境有两个重点:一是AI、5G、 HPC、汽车电子、智能可穿戴设备等新兴应用端带来了强劲的半导体产品市场的需求,其增量为国内封测产业提供了增长空间;二是国内半导体产业正处于以“自主可控”为重心的发展周期,这部分增量需求必将进一步催化本土封测产业的发展。

虽然发展可期,但本土封测产业也面临诸多挑战。

首先是技术协同,如前文分析,先进封装已经成为未来主导竞争力的关键,并且已经改变了封测行业的分工。总体而言, 传统属于OSAT和IDM领域的封装业务已经被晶圆代工厂、基板厂所渗透,先进封装正在向原本是前道的代工厂转移并为之所导。例如TSMC的InFO、CoWoS,基板厂AT&S、ACEESS的ECP技术等。

封装技术演进路线

来源:Yole Developpement

目前,高性能芯片工艺用到的TSV、3D、熔融键合和混合键合等技术,主要都掌握在晶圆代工厂,原因在于其掌握设备能力并主导制程工艺。原本,封测厂和代工厂之间是合作关系,可以互通完整的晶圆级设计,OSAT长期以来一直集成来自多个不同供应商的裸片,因为它们不被视为代工竞争对手。但当代工厂也开始进行封装业务,并且是主导性的先进封装,那无疑会改变原本的合作关系,而封测厂在技术协同上必将面临这种情况带来的挑战。

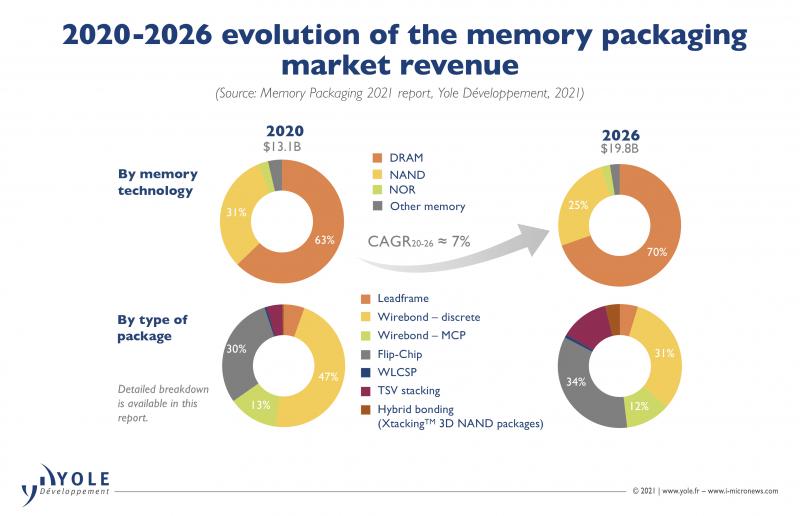

不过,存储的情况比较特别,如果把存储放进来看,国内在先进封装上的发展另有支撑。从市场规模看,2020年全球存储器封装市场的总价值为131亿美元,到2026年增长到198亿美元,CAGR约7%。

全球存储封装市场营收

来源:Yole Developpement

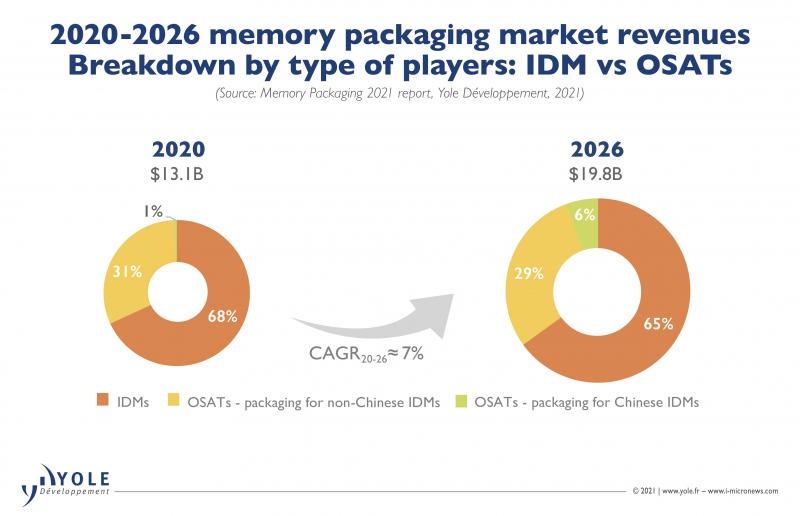

不同于价格波动剧烈的独立存储器市场,存储器封装市场更加稳定,因为大部分业务都是IDM在其内部进行的。Yole统计,2020年全球大约68%的存储器封装收益由IDM厂商产生,其余32%由OSAT产生。

2020-2026内存封装市场收入:IDM vs OSAT

来源:Yole Developpement

但中国的情况不同。中国正在加快国产存储器的发展,长江存储(NAND)和长鑫存储(DRAM)正在加大各自的的晶圆产量。但这两家厂商没有成熟的内部封装能力,必须将所有封装外包给OSAT。基于倒装芯片封装的DRAM和基于3D堆叠技术的NAND的增长为封装企业带来了机遇,可以说,存储器封装是本土OSAT厂商先进封装业务的关键商机。

根据Yole的测算,中国存储器制造商为OSAT带来的收益可能从2020年的不到1亿美元增长到2026年的约11亿美元。这相当于2020年至2026年间的CAGR为55%。针对这一独特商机,国内三大主要厂商长电科技、通富微电和华天都已经有所布局。

除了技术协同的挑战,设备和材料也面临不小的挑战。目前国内先进封装工艺所对应的高端封装测试设备和材料均为进口。随着地缘政治对国内半导体产业环境负面影响的加剧,国内产业链各环节之间互相支持,验证并使用国产设备和材料,以克服外围不利因素,都不会是短期内能够跨越的障碍。

最后也是最关键的,还是人才。目前武汉、合肥、厦门、南京、成都、重庆、西安等地均在大力推进集成电路产业发展,人才供给面临紧缺,尤其是高端人才。本土封测行业人才的引进、培养和留用还任重道远。需要政府,学校和企业,从人才的选、育、用、留方面,从制度到政策给予全方面的支持。

结语

半导体产业已经进入后摩尔定律时代,芯片特征尺寸已接近物理极限,封测中道的崛起已成为延续摩尔定律的必然选泽。围绕这一选择,颠覆性的技术创新将成为驱动产业向前发展的关键。

未来十年,集成电路将主要通过异质异构系统集成来提升密度和性能,实现功耗的降低,以及集成更多的功能。在这一过程中,先进封测技术成为整个行业的热点,对国内封测的上下游产业链而言,既有机遇也更有挑战。

作为芯片设计、制造、封测三大板块中与国际先进水平差距最小的行业,国内封测产业在经过并购潮之后,其发展的内生动力已经从规模扩张向自主技术创新、技术协同,以及国际生态建设等转移。而基于国家产业政策的支持,地缘政治变化影响下的产业机遇催化,以及半导体产业发展周期规律等因素,与非研究院认为,国内整个半导体产业链中,封测产业将率先实现从“跟随”到“同步”。

芯耀

芯耀

1985

1985

下载ECAD模型

下载ECAD模型

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍