节前,我们曾深度剖析了比亚迪股份拆分比亚迪半导体的案例。今天,我们来看看,同样是拆分上市,歌尔股份计划分拆出歌尔微单独上市,背后有何玄机?是打包边缘资产扔给二级市场买单变现,还是另起炉灶,在新的赛道上创造价值?

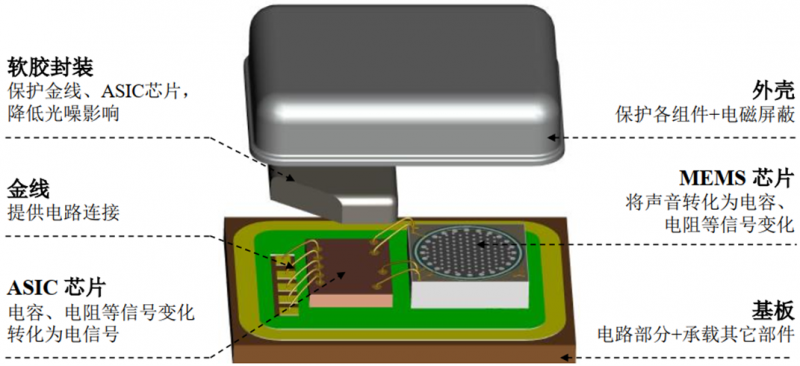

歌尔微电子是一家以MEMS器件及微系统模组研发、生产与销售为主的半导体公司,业务涵盖芯片设计、产品开发、封装测试和系统应用等多个产业链关键环节。

图1、MEMS 声学传感器典型产品构造示意图 来源:公司招股书

图1、MEMS 声学传感器典型产品构造示意图 来源:公司招股书

值得一提的是,歌尔微电子强调为客户提供“芯片+器件+模组”的一站式产品解决方案,一方面因其在芯片设计、产品开发、封装测试拥有自主研发能力,另一方面,利用MEMS传感器高度定制化的特征,从客户需求作为其产品路径开发的导向。高度定制化意味着为客户考虑足够多,客户的满意度相对较高,但同时也意味着产品的标准化程度低,

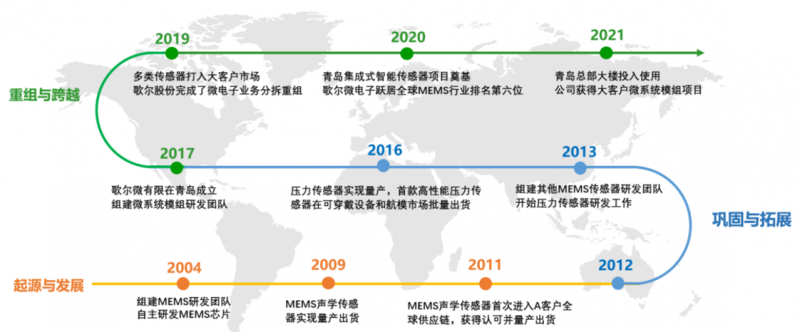

图2、歌尔微电子发展历程 来源:公司官网

歌尔微电子原型是歌尔股份2004年组建的MEMS技术研发中心,目的是自主研发MEMS传感器芯片。次年,歌尔股份申请到了第一篇MEMS技术相关专利。2009年,歌尔股份开始与英飞凌建立合作的同时,MEMS声学传感器也实现了量产并出货。2011年,歌尔股份MEMS声学传感器首次进入苹果供应链并量产出货,这也为其后续凭借苹果Airpods 无线蓝牙耳机的销量快车而业绩大增实现了良好的开端。

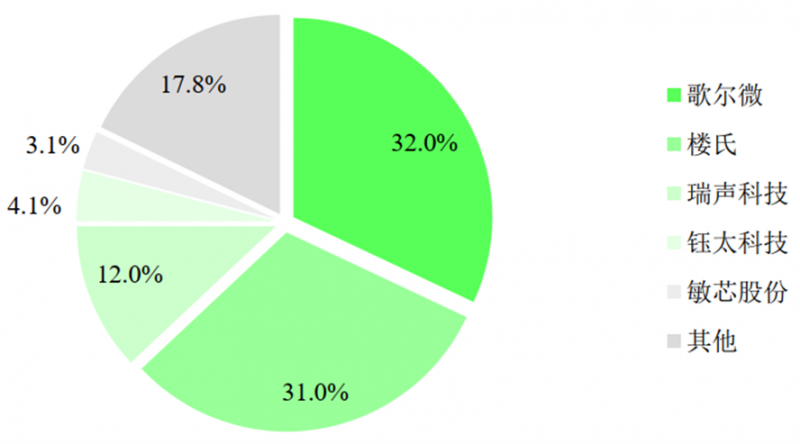

之后,歌尔股份在MEMS声学传感器领域持续发力,并于2015年将MEMS声学传感器市场份额做到全球第二。2019年,歌尔股份完成了微电子业务分拆重组——歌尔微电子;同年,首款嵌入式封装结构MEMS声学传感器再次入围苹果项目。2020年,Yole数据显示,歌尔微电子的销售在全球厂商中排名第6,MEMS声学传感器市场份额达32%,首次超越楼氏电子,跃居榜首。

图3、2020年度全球MEMS声学传感器市场份额 来源:Yole《Status of the MEMS Industry 2021》

众所周知,歌尔股份凭借在苹果产业链中持续赋能,营收与利润伴随苹果的硬件设备大卖而持续大幅增长。虽然企业的态度,是不断拓展新业务,寻找新方向、新客户,试图摆脱与苹果产业链捆绑的风险,但时至今日,依然有近一半的业务靠苹果这位大客户撑起,并且依然是靠MEMS声学传感器这一项业务。

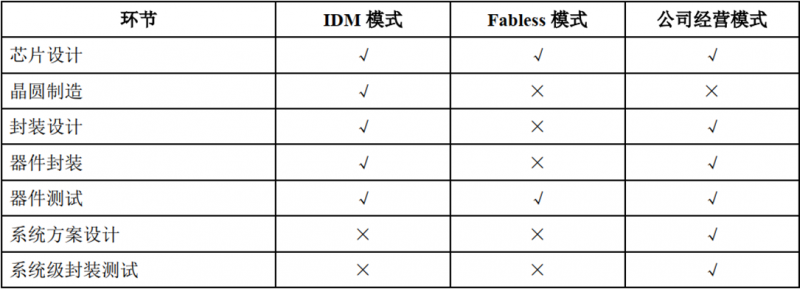

MEMS传感器产业价值链主要包括三个环节——芯片设计、芯片制造和封装测试三大部分,此外还形成生产 MEMS 制造原材、封装材料等支撑行业。国内目前整体产业链较为分散,伴随国内半导体制造工艺逐渐升级,加之本地化服务与成本优势,且MEMS传感器体量较小,有很多芯片设计公司通过Fabless模式进入这个赛道。

不过,歌尔微电子的经营模式与传统的IDM模式和Fabless模式均有所区别。除晶圆制造外,歌尔微电子已拥有完整的产业链经营模式。该经营模式的形成与国内MEMS行业发展历史、行业生存环境及公司策略均息息相关。

表1、歌尔微电子经营模式与传统IDM模式、Fabless模式的比较 来源:公司招股书

首先,在歌尔刚起步涉及MEMS声学传感器时,国内芯片制造水平还比较落后,达不到芯片设计的性能要求。因此歌尔一方面自主研发芯片,另一方面通过直接购买国外先进芯片,整合高性能、高可靠性、高性价比的产品迅速抢占市场,形成两条腿走路的战略。

其次,歌尔微电子逐步开拓微系统模组业务,发挥MEMS传感器的封测优势。目前已建成封装测试产线,虽然相关业务营收尚不能与MEMS声学传感器相媲美。再加上,目前越来越受到重视的系统级封装,对于MEMS这样追求微型化的行业也非常适合。

综上所述,歌尔微电子通过把这些环节尽可能紧密地结合在自己可控范围内,势必能缩短新产品研发周期、提高生产效率、可靠性,能很好地满足客户快速响应的需求,与其主导的“芯片+器件+模组”的一站式产品解决方案相呼应。

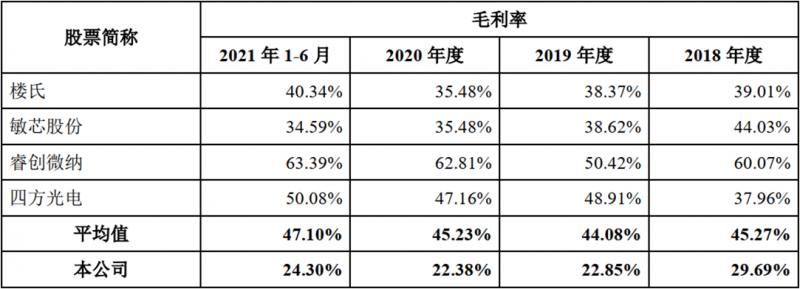

表2、报告期内,歌尔微电子与同行业可比公司毛利率比较情况 来源:公司招股书

表2、报告期内,歌尔微电子与同行业可比公司毛利率比较情况 来源:公司招股书

从某种程度上讲,毛利率代表着一家公司的“科技含量”。从表中可知,行业可比公司的毛利率平均达45%左右,而歌尔微电子近几年的毛利率仅在22%之上,仅达行业平均值一半!是因为歌尔微电子的“科技含量”太低吗?其实,回顾前面笔者提到的经营模式,答案便逐渐明朗。

楼氏电子是老牌的MEMS声学传感器厂商之一,在2020年之前,常年占据该领域市场份额第一的位置,其芯片以自研为主。

睿创微纳产品主要是红外探测器及热成像机芯模组,甚至还有整机,产品方向主要是工业及特种设备方向,而非消费电子,整体利润率相对会更高,可比性不强;四方光电则专注气体传感器、气体分析仪器,同样可比性不强。

敏芯股份笔者也曾经分析过(点此查看),是以MEMS声学传感器(麦克风)为核心业务,与歌尔微电子业务相似度极高。

从定性角度看,歌尔微电子毛利率低于同行主要有两点,一个是目前产品中,MEMS芯片主要还是依靠外采芯片为主,自研芯片虽已逐步应用,但目前应用率较低;另外一点是,除去晶圆制造外,其他环节都由歌尔微电子自己负责,包括相对毛利率较低的封装测试环节。专业从事封测的长电科技、通富微电等厂商的综合毛利率大概在10%-15%左右不等,由此可知这一部分的业务势必拉低了歌尔微电子的整体毛利率。下面,我们具体剖析歌尔微电子与敏芯股份的毛利率和营业成本。

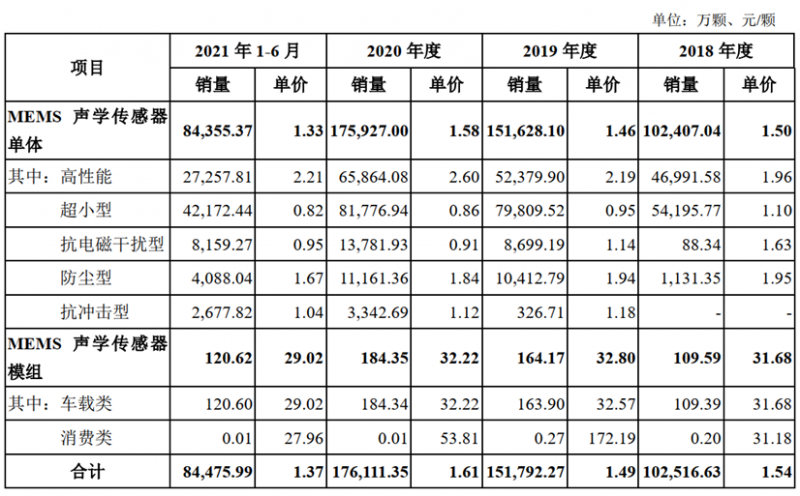

表3、报告期内,歌尔微电子MEMS声学传感器产品销量及单价情况 来源:公司招股书

表3、报告期内,歌尔微电子MEMS声学传感器产品销量及单价情况 来源:公司招股书

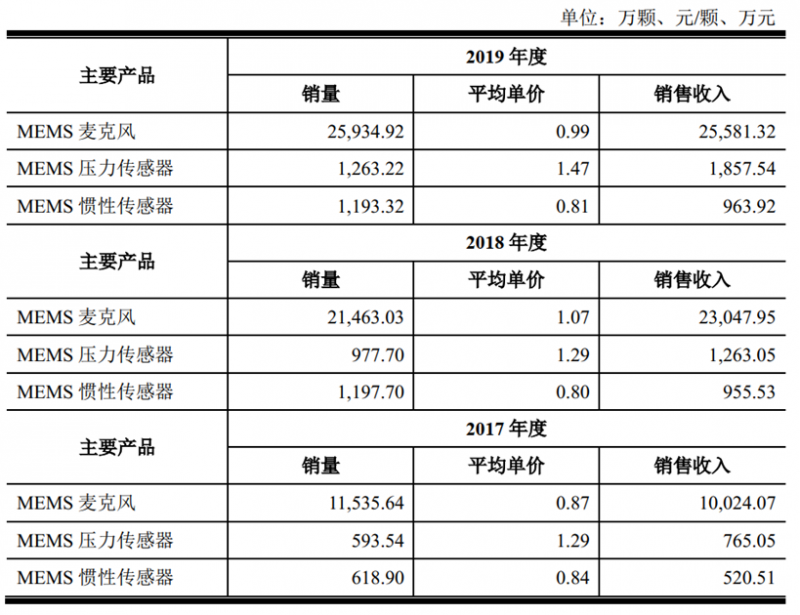

表4、报告期内,敏芯股份主要产品的销量和平均销售价格 来源:敏芯股份招股书

表4、报告期内,敏芯股份主要产品的销量和平均销售价格 来源:敏芯股份招股书

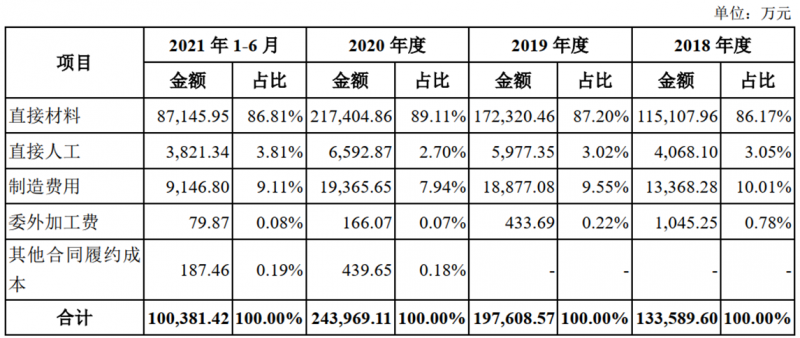

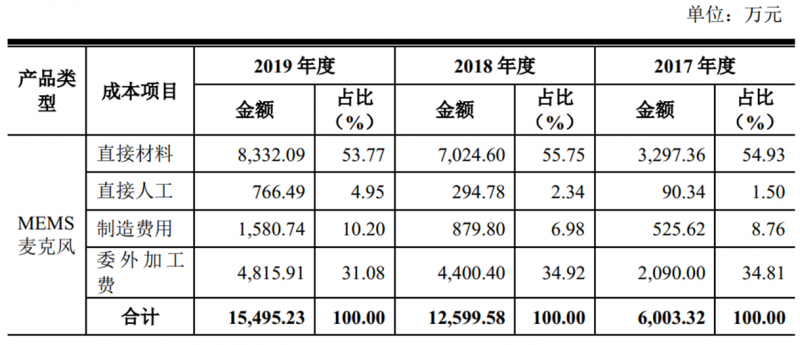

表5、报告期内,歌尔微电子主营业务成本构成情况 来源:公司招股书

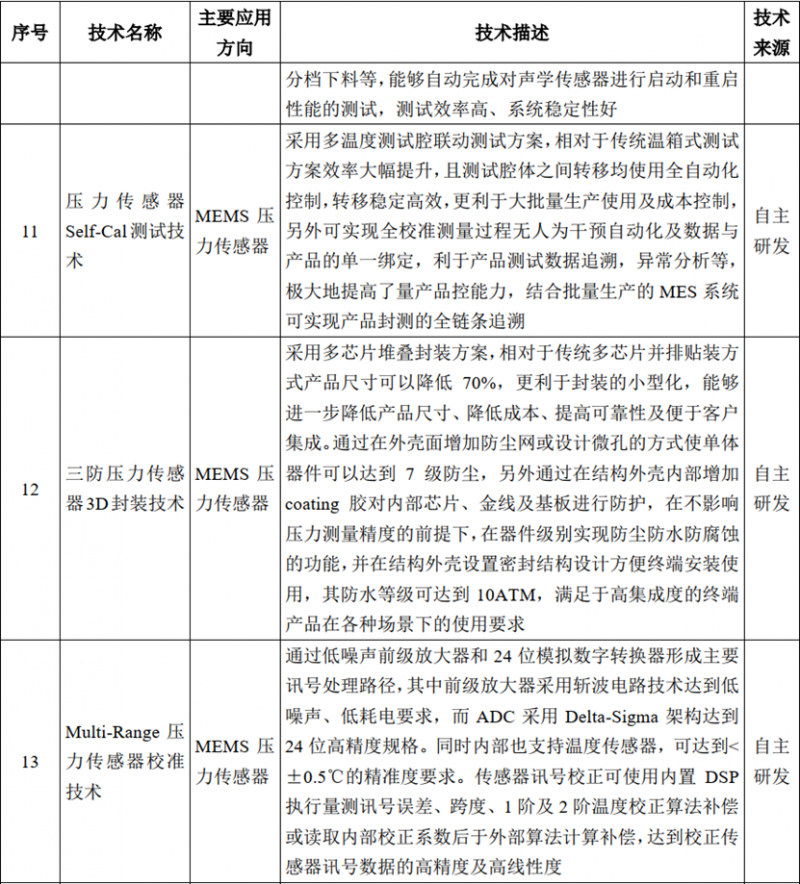

表6、报告期内敏芯股份产品成本结构具体情况 来源:敏芯股份招股书

表6、报告期内敏芯股份产品成本结构具体情况 来源:敏芯股份招股书

比较歌尔微电子与敏芯股份的各项数据(以2019年数据为例),歌尔微电子MEMS声学传感器平均单颗售价为1.46元,其中毛利0.3336元,业务成本为1.1264元(直接材料约1.0035元,制造费用约0.1099元,委外加工费约0.0025元),而敏芯股份MEMS麦克风传感器单颗售价为0.99元,其中毛利0.3823元,业务成本为0.6077元(直接材料约0.3388元,制造费用约0.0424元,委外加工费约0.2122元)。

由此可知,整体上歌尔微电子的单颗售价较高,对应的直接材料费也比较高,主要是因为其芯片目前依然以外购为主,自产为辅,且自产率低(2019年出货量2.38亿颗,自产率15.70%)。客户对于产品要求较高,尤其是苹果。因此,歌尔微电子通过向英飞凌为主的厂商采购芯片以提升产品性能、提高客户满意度,从而抢占市场份额。由于封测环节自行负责,委外加工费和制造费用加起来较低。而敏芯股份单颗售价相对较低,直接材料成本仅为歌尔微电子的33.76%,但在制造费用和委外加工费上约歌尔微电子的两倍。

综上所述,敏芯股份专注于MEMS传感器的研发与设计,虽然从事部分晶圆测试等生产工序,但晶圆制造和部分封装等主要生产环节仍由专业的晶圆制造和封装厂商完成;而歌尔微电子核心竞争力体现在芯片设计、 产品开发、 封装测试和系统应用等多个产业链关键环节, 垂直整合的产业链较长。因此,同样一颗MEMS声学传感器所产生的价值量要高于敏芯股份,并且整体销售规模也明显大于敏芯股份,但毛利率水平相对较低。

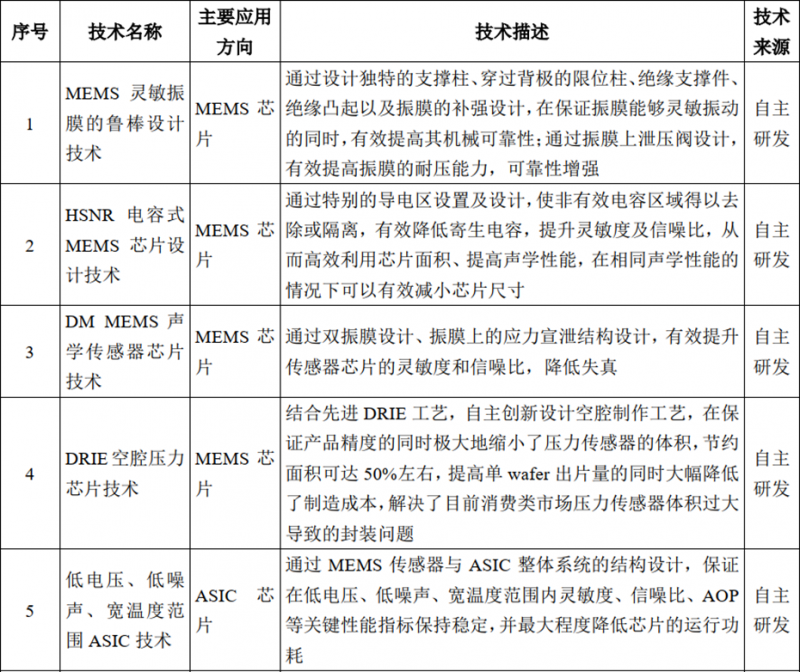

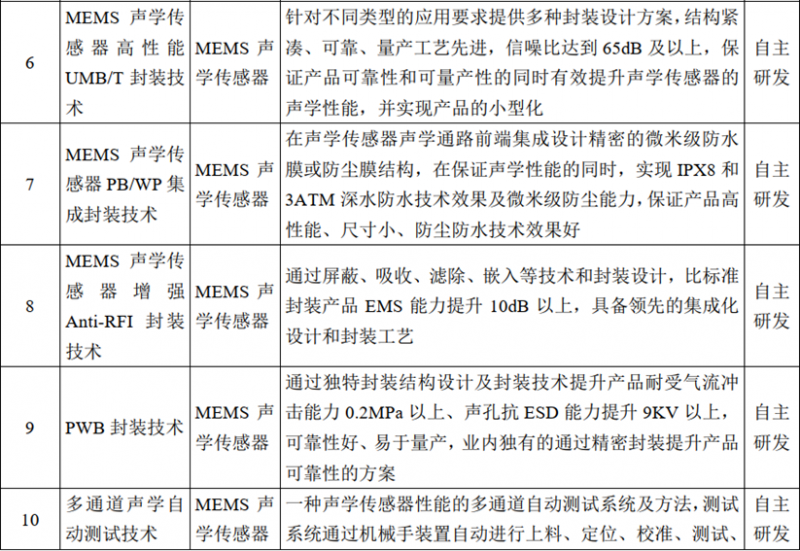

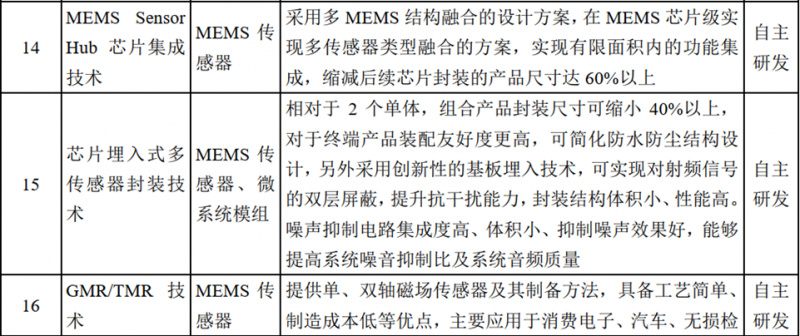

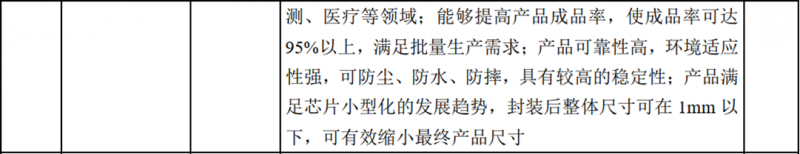

截至2021年9月30日,歌尔微电子掌握了24项核心技术,取得了授权专利1562项,其中发明专利367项(含境外发明专利107项)。其中,涉及MEMS声学传感器的相关核心技术如下表所示。

结语

如果说歌尔股份的核心能力主要源自于其对于声学、光学、微电子、结构件方向的产品、组件等精密制造的理解和诠释,那歌尔微电子则代表的是更深垂直的领域——对于MEMS声学传感器的不懈追求。两者有其共通之处、也有相辅相成之处,尤其是在初期,但随着发展的深入,发展路径出现区分,最终考虑将歌尔微电子剥离出母公司,单独运营甚至推到二级市场,不失为一次新的整合。对于歌尔股份来说,并没有什么损失,对于歌尔微来说,接受市场的定价,市场化的机会反而会更多。

1712

1712