苏州国芯科技是一家聚焦于国产自主可控嵌入式CPU技术研发和产业化应用的芯片设计公司。国芯科技成立于2001年,至今20年有余,于2022年1月6日在上交所科创板成功挂牌交易。

就是这么一家CPU IP授权领域的国产龙头企业,一方面在IPO招股书前列赫然写着“公司所处行业竞争激烈,公司与同行业龙头企业相比在产品、技术等方面存在较大差距”,另一方面其财务数据却显示了近几年公司营收高速增长且综合毛利率持续提升,甚至高于多数同行的事实。那这家公司的竞争力究竟如何呢?与非网今天就对其业务及相关营收、毛利率进行深度分析。

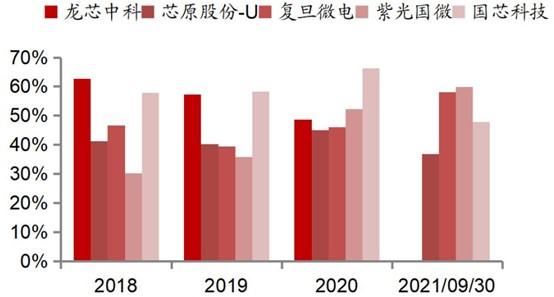

图1、国芯科技毛利率对比同行 来源:浙商证券、公司公告

业务构成

嵌入式CPU IP授权领域是国芯科技的强项,关于国产化自主CPU技术,已拥有8种、40余款嵌入式CPU内核包括面向信息安全及物联网应用的系列,面向汽车电子和工业控制的系列,以及面向信息安全、边缘计算和网络通信的系列。主要是通过搭建面向应用的SoC设计平台,为客户提供CPU IP授权。目前支持先进14/7nm工艺节点实现,但比起行业国际龙头ARM支持14/10/7/5nm工艺节点来说,还存在较大差距。

芯片定制服务领域是国芯科技高毛利率体现的一块业务,基于自主的嵌入式CPU内核和面向应用的SoC芯片设计平台,为客户提供定制芯片设计服务与定制芯片量产服务,且往往能将前者转化成后者。目前支持28/14/7nm的工艺制程,支持多个晶圆厂上。在这一领域做的比较顶尖的是创意电子,涉及ASIC、SoC晶圆产品、委托设计等,已支持16/7/5nm的工艺制程,且主要支持台积电晶圆厂。

自主芯片及模组领域是近两年增速最大的业务,基于国芯C*Core CPU 核研发自主芯片,主要产品包括了云安全芯片(14nm工艺)、端安全芯片(40nm eflash工艺)、金融POS安全芯片和国家重大安全需求芯片及相应模组,对标的国际龙头是恩智浦。

虽然国芯科技预计将在未来较长时间内继续追赶ARM、创意点子和恩智浦等国际龙头企业,但在国内业务并不会因此而下降,反而能见到其持续扩张。

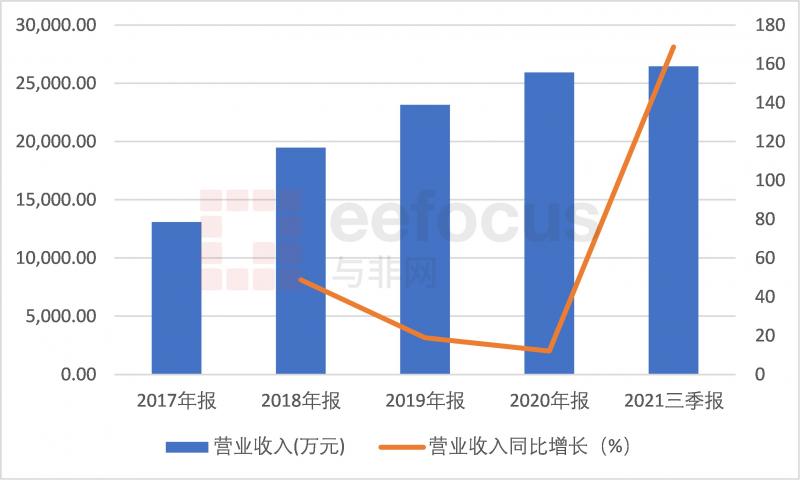

国芯科技近几年增速都不错,从2017年1.31亿元的营收到2020年2.59亿元,仅用3年时间,就近乎翻倍。并且,在2021年三季度营收达到2.65亿元,且根据国芯科技自身初步测算,预计2021年度实现营业收入在4亿元至4.3亿元之间(取中值为4.15亿元),同比增长约60.23%,继续保持高速增长。

图2、国芯科技2017-2020年年报、2021年三季报营收及同比增长率 来源:与非网整理

营收结构

从整个营收结构来看,IP授权每年稳步增长,从2017年3860万元增长至2020年6951万元,增速不俗。但从占比上,并未超过总营收的增速,营收占比反而略有下降,从2017年占比29.5%下降至2020年的26.67%,到2021年三季度甚至只有20.82%的占比。但总体上还是呈上升态势,且平均单价也持续上升,从2018年的178.17万元上升至2021年上半年的362.67万元。

表1、国芯科技2018-2020年、2021年1-6月IP授权业务的收入、数量、平均单价情况(单位:万元、次、万元/次) 来源:公司招股书

芯片定制服务也有一定程度的增长,从2017年的3163.43万元增长至2020年的1.06亿元,虽然2021三季报显示仅有4792.67万元的营收,看上去有下降的迹象,但其实同比2020年三季度(3768.87万元)的营收,依然有27.16%的增速。并且2021年受半导体产能不足的普遍影响,定制芯片量产服务的生产周期明显延长,芯片递交滞后而导致2021上半年量产业务收入存在下滑(上半年营收为1267.36万元)。如此看来,2021第三季度出现了明显回升(单季度营收为2501.51万元),预计回升态势将持续。

至于自主芯片及模组产品,在2019年及2021年分别有两次爆发式增长,同比增长率分别为56.23%和225.06%。前者主要原因是CUni360系列为代表的金融安全芯片出货量增长较多,产生的收入相较2018年大幅增加。后者则是由于国芯科技近几年聚焦于“云”到“端”的安全应用,智能门锁主控芯片CCM4202S在2021年出货量显著增长。

表2、国芯科技2017-2020年、2021三季报各业务营业收入及收入占比 来源:与非网整理

毛利率

综合来看,国芯科技从2018年-2021年三季度,主营业务毛利率分别为57.88%、58.49%、66.49%和47.87%。乍一看,近几年不光是营收增速强劲,主营业务的毛利率也连续增长,并且还不低。2021三季度虽然看上去综合毛利率较前几年有所下降,主要是受芯片量产业务生产周期的延长所致,导致整个2021年收入结构有所变动,2021年1-6月综合毛利率仅为41%,目前已有所回升。

表3、国芯科技与同行业可比公司毛利率对比情况 来源:公司招股书

那为什么国芯科技能有如此高的主营业务毛利率呢?上表列举了国芯科技各项主营业务历年的毛利率,且有对比同行业可比公司的毛利率,下面我们对此进行逐项分析。

IP授权业务方面,国芯科技披露的是100%的毛利率,而同行业一般在90%左右或以上。国芯科技自身的说法是主要因为公司的IP授权业务主要为将已研发成功且经验证的成熟IP授权给客户使用,而前期投入的人员薪酬等设计研发成本在发生时已直接计入研发费用,因此不发生额外成本。所以才出现毛利率为100%的主营业务。简而言之,就是研发费用的支出引起的该项业务营业成本为0。

其次,是芯片定制服务,可以看到国芯科技在该业务的毛利率明显高于同行业公司的相关业务,尤其是在2019、2020年两个年度,毛利率分别达到61.39%、71.21%,远超组合平均的34.14%、30.64%。并且,芯片定制服务的营收占比较高,分别在2019、2020年占据了总营收的36.52%、40.62%,可以说给综合毛利率的提升作出了主要贡献。

国芯科技在招股书中称,主要是因为芯片定制服务的目标领域和客户群体与同行业可比公司存在较大差异,且在自主与可控方面优势明显。尤其是国芯科技该项定制服务主要面向的就是国家重大需求以及信息的安全、汽车电子和工业控制、边缘计算和网络通信三大关键应用领域,对于产品的性能、可靠性、稳定性等指标都有较高的要求,高于一般的消费级产品。同时,该客户群体中对于国产化的需求较为强烈,研发难度普遍较高,为其提供的芯片定制服务的价格也会明显高于其他客户,所以最后才导致毛利率水平相对较高的现象。

以上是定性的角度,那如果从定量的角度来看,具体究竟如何呢?芯片定制服务可以分为设计服务和量产服务,设计服务从2018到2021年1-6月毛利率分别为38.91%、59.72%、53.05%和31.9%,之前笔者也谈过芯原股份的相关设计业务,其毛利率从2018-2020年为17.58%、16.72%、8.17%,两者相差较大。虽然说具体从事的芯片类型不同(国芯科技专注CPU,而芯原股份则专注除CPU以外的芯片几乎都能覆盖)。再加上两者针对的客户群体不同,国芯科技专注对国产化需求强烈的客户群体,而芯原股份客户多为全球知名大型企业,包括博世、Facebook、华为等,企业类型也非常具有多样性。

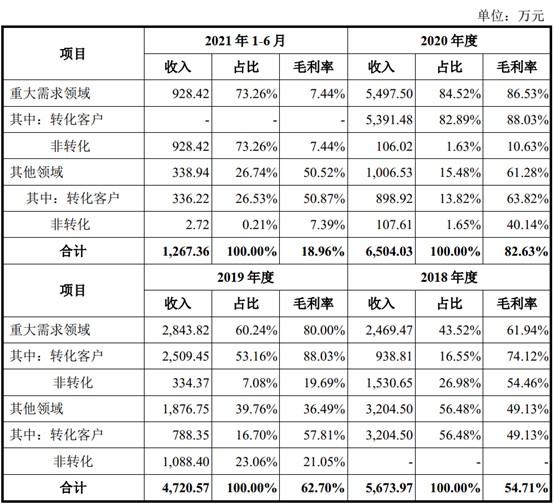

表4、国芯科技2018-2020年、2021年1-6月主营业务毛利率变动情况 来源:公司招股书

至于量产服务这块,2018-2021年1-6月毛利率更是高达54.71%、62.7%、82.63%和18.96%。除去2021年,可以看到这块业务毛利率非常高,且还在持续提升。根据之前定性的方向可知,国芯科技量产服务的客户类型其实是分为国家重大需求领域和其他领域,按照客户取得方式还可以分为设计服务转化客户和非转化客户。一般来讲,重大需求领域产品毛利率也会高于其他领域,转化客户毛利率又高于非转化客户。

对转化客户,国芯科技提供的量产服务毛利率较高,一般高于50%以上,主要是因为其在前期参与芯片的设计工作,投入了较多的设计资源,而等到量产产品定价时就会考虑在设计阶段投入的人力物力及设计难度,因此定价相对较高。反之,对于非转化客户,由于前期研发投入及后期技术支持服务投入较少,量产服务毛利率水平则相对较低。

表5、国芯科技量产服务客户类型及客户取得方式统计一览 来源:公司招股书

根据上表, 2018-2020年国芯科技重大需求领域产品毛利率分别为61.94%、80%、86.53%,处于高水平。而量产服务毛利率的持续提升也来源于此——重大需求领域产品收入占比的上升,从43.52%上升至84.52%;并且其中转化客户收入占比从16.55%上升至82.89%。而到了2021年1-6月,由于重大需求领域的量产客户只有1位非转化客户,且主要是提供后期的流片服务,因此毛利率仅有7.44%,远低于之前年度重大需求领域毛利率。综上所述,高毛利率主要是由重大需求领域的转化客户提供,其数量和质量决定了芯片定制业务:量产服务的毛利率,从而间接影响了综合毛利率的高低。

至于自主芯片及模组产品的情况,2018-2020年,2021年1-6月毛利率为38.95%、32.85%、34.11%、28.06%。从数据上看,这块业务毛利率有持续下降的趋势,且逐渐从高于行业平均值走向低于行业平均值。但是营收上,又在2019年和2021年有业绩爆发的迹象,这点在之前分析营收时也已提到。总的来说,就是通过牺牲部分的利润换取市场份额。

结语

至此,可以得出结论:国芯科技综合高毛利主要来源于其芯片定制业务,尤其是量产服务,其数量又往往取决于设计业务上的客户转化。虽然在技术领域,并非冠绝全球,但综合了国产因素之后,尤其是针对国产化需求强烈的客户群体,“国产化”的溢价转化成高毛利率的一部分。从某种程度上讲,这也是其核心壁垒的一部分。

另外,从整个业务角度看,我们虽然可以看到其毛利率时而会有较大的波动,其实究其根源之后会发现,往往伴随着业务结构的调整,此起彼伏,需要去有机地结合具体业务开展情况来看,而最后表现出来的综合毛利率的变动只是所有业务揉在一起之后的一个共同表现。

1665

1665