10月24日,地平线科技港股上市,募资54亿港元,首日市值一度超过500亿港元,成为当年港股规模最大的科技IPO。在首日强劲表现后,地平线股价次日出现剧烈波动,盘中一度下跌12%,最终收盘下跌2.68%。而就在几个月前的8月8日,黑芝麻智能上市募资10.36亿港元,以“中国自动驾驶芯片第一股”的身份受到瞩目。然而,黑芝麻首日破发,开盘价较发行价低开32.86%,收盘跌幅达26.96%。

两家具有代表性的科技企业的IPO资本表现可能并不如人意, 反映了目前投资者对于自动驾驶芯片行业持续盈利能力的担忧。

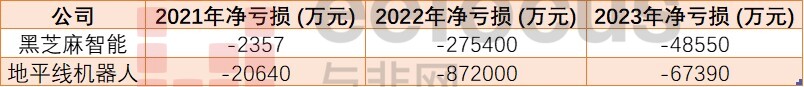

关键财务数据对比,高研发投入与亏损并行

成立于2016年的黑芝麻智能,致力于开发车规级计算芯片(SoC)及基于芯片的智能汽车解决方案。黑芝麻的市场定位为Tier 2供应商,专注于车规级计算芯片的商业化落地,通过不断强化技术闭环,为客户提供高度整合的解决方案。黑芝麻的融资历程丰富,先后获得上汽、腾讯、蔚来等多家知名企业的投资支持,总融资额接近7亿美元,估值达22.3亿美元。

关键财务数据对比,来源:与非研究院整理

根据黑芝麻的智能的招股书,黑芝麻智能在2021至2023年实现高速增长,年均复合增长率为133.2%,收入从6050万元增至3.12亿元。此增长主要受益于在智能汽车芯片(SoC)领域的技术突破,尤其是A1000和A1000 Pro芯片在L2至L3自动驾驶中的应用,带动了收入提升。2023年,黑芝麻智能的“自动驾驶产品及解决方案”收入占比达88.5%。

地平线机器人于2015年成立,专注于高阶辅助驾驶(ADAS)和自动驾驶(AD)解决方案。地平线采用开放平台策略,致力于构建从L2到L3+级的自动驾驶系统解决方案,包括Horizon Mono(主流辅助驾驶)、Horizon Pilot(高速公路辅助驾驶)和Horizon SuperDrive(高阶自动驾驶)等模块。地平线自成立以来累计融资超20亿美元,估值约为87.1亿美元。

地平线以较大规模且稳定的增长持续领先,2021至2023年收入从4.67亿元增至15.52亿元,年均复合增长率达84.4%。其收入主要来自全栈式ADAS和自动驾驶(AD)解决方案,包括算法、芯片和开发工具链,在中国市场已逐步占据重要地位。2023年,地平线在L2至L3+自动驾驶产品中的市场份额为15.4%。

毛利率对比

从招股书可知,地平线的毛利率表现出色,2021至2023年分别为70.9%、69.3%和70.5%,2024年上半年更达到79%。这种高毛利率归因于其“软硬协同”模式,凭借自研算法和硬件的高效整合,优化了产品性能并降低功耗,同时提供开发工具链帮助客户进行二次开发,增强了客户黏性。高毛利率赋予地平线在竞争中的盈利潜力,展现了其战略的成功。

黑芝麻智能的毛利率略低但持续上升,2021至2023年从55.5%增至61.0%。这一增长显示出公司在芯片制造中的成本控制能力逐渐改善。黑芝麻智能主要集中在芯片部分,因此毛利率受到生产成本的制约。通过优化生产工艺及拓展产品线,黑芝麻逐步提升毛利率水平,虽低于地平线,但展现出运营效率的提升。

亏损与盈利压力

尽管收入快速增长,黑芝麻智能与地平线均面临较大亏损压力。黑芝麻智能在2021至2023年的净亏损分别为23.57亿元、27.54亿元和48.55亿元,亏损逐年扩大,2024年上半年调整后亏损为6亿元。亏损的主要原因在于高昂的研发投入,2021至2023年研发支出为5.95亿元、7.64亿元和13.63亿元,研发投入比例均超过70%。公司预计在2024和2025年仍会有亏损压力。尽管巨大的研发投入增强了公司技术竞争力,但盈利前景面临挑战。

历年亏损数据对比,来源:与非研究院整理

地平线的亏损也在扩大,2021至2023年净亏损分别为20.64亿元、87.20亿元和67.39亿元,2024年上半年亏损为50.98亿元。尽管收入增长迅速,但亏损与高研发成本和金融负债的公允价值变动有关。地平线在2021至2023年调整后净亏损分别为11.03亿元、18.91亿元和16.35亿元。公司解释,巨额研发支出用于保持在核心技术上的竞争力,为未来增长奠定基础,但短期内难以实现盈亏平衡。

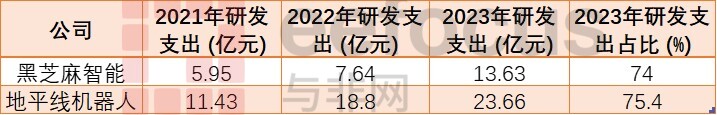

历年研发投入对比,来源:与非研究院

面对快速增长的市场需求和竞争压力,两家公司都在核心战略中保持高水平的研发投入,研发支出成为收入增长和市场扩张的关键。

黑芝麻智能的研发投入从2021年的5.95亿元增至2023年的13.63亿元,占总经营支出比例始终超70%。尽管绝对支出低于地平线,黑芝麻在芯片架构和工艺优化上的持续投入显示其在车规级芯片的专注。其高算力芯片A1000和A1000 Pro已逐步进入市场,但因研发集中于硬件,软件和算法投入相对薄弱,使其在产品完整性和多样性上略逊于地平线。

地平线机器人则采取“软硬协同”策略,研发费用从2021年的11.43亿元增至2023年的23.66亿元,占收入比例分别为245%、207.6%和152.5%。这一投入支持了地平线构建从算法到芯片的完整技术栈,并推出征程2、3和5等自动驾驶芯片,推动L3级以上自动驾驶解决方案的市场拓展。其Horizon SuperDrive方案提升了技术适应性,增强了其应对高阶自动驾驶需求的能力。

尽管两家公司都在研发上投入大量资金,但带来的亏损压力明显。黑芝麻在国际财务标准下累计亏损达99.7亿元,地平线累计亏损达175亿元。这种亏损是高技术领域大规模研发投入的必然结果,短期内实现盈利的可能性较低。

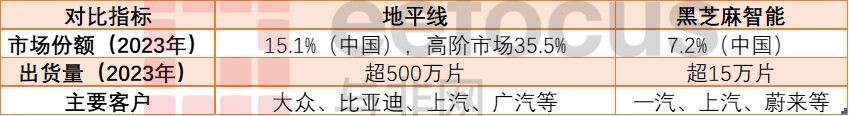

市场份额占比与客户集中度

截至2023年底,地平线在中国市场份额达15.1%,在高阶自动驾驶市场更是达到35.5%,稳居第二,紧随英伟达之后,展现出强大的市场领导力。其征程系列芯片自2020年起迅速扩展,出货量从2020年的16万片增至2023年突破500万片,2024年初累计出货量达600万片,行业领先。

黑芝麻智能的市场份额则由2022年的5.2%上升到2023年的7.2%,其旗舰A1000系列芯片在2023年3月出货量超过15.6万片,体现出一定的市场增长。相比地平线,黑芝麻增长较慢,市场集中于中低端高算力芯片,核心竞争力主要在硬件性能提升。

地平线在客户基础和合作生态上有显著扩展,包括上汽、广汽、比亚迪、理想、蔚来等中国主流车企,与大众、奥迪、博世等国际品牌建立了战略合作。2023年,地平线与大众成立合资公司酷睿程,进一步巩固在行业中的影响力,其解决方案已应用于285款车型,客户复购率高,带来了持续的收入增长。

黑芝麻智能的客户基础相对集中,主要客户包括一汽、上汽、蔚来等车企,且市场以中低端为主。客户数量从2022年的45家增至2023年的85家,尽管基础有所扩大,但对少数客户依赖度较高。为改善这一问题,黑芝麻通过策略性定价并与国内外一级供应商和OEM厂商如博世、均联智行等合作,以增强竞争力。

地平线的征程系列产品注重软硬件协同,提供从算法到整套工具的智能驾驶解决方案,客户可在不同车型上灵活应用。这种方案的多样性和可扩展性显著提高了客户黏性,同时在成本控制上形成了竞争优势,吸引了大众、比亚迪、长安等客户。

黑芝麻智能则在硬件性能上表现优异,其A1000芯片基于高效的ASIC架构,已推出支持L3自动驾驶的FAD平台,广泛用于一汽、上汽等车企。尽管硬件设计出色,但市场主要集中于中低端,其A1000系列芯片应用范围有限,难以在高端市场与地平线等竞争对手抗衡。

在资本方面,地平线与大众合资成立酷睿程科技公司,大众持股60%,进一步深化合作并扩大地平线在大众供应链中的地位。酷睿程已为地平线贡献可观收入,成为其收入来源之一。虽然客户集中度带来财务风险,地平线计划通过增加客户数量来逐步分散风险。

黑芝麻智能在中低端市场具备一定竞争力,其A1000芯片出货量增长显示出在车规级SoC领域的扩展潜力。但客户集中度高,使得公司业绩容易受单一客户波动影响。为降低风险,黑芝麻采取了策略性定价等措施吸引更多客户。

市场数据对比,来源:与非研究院整理

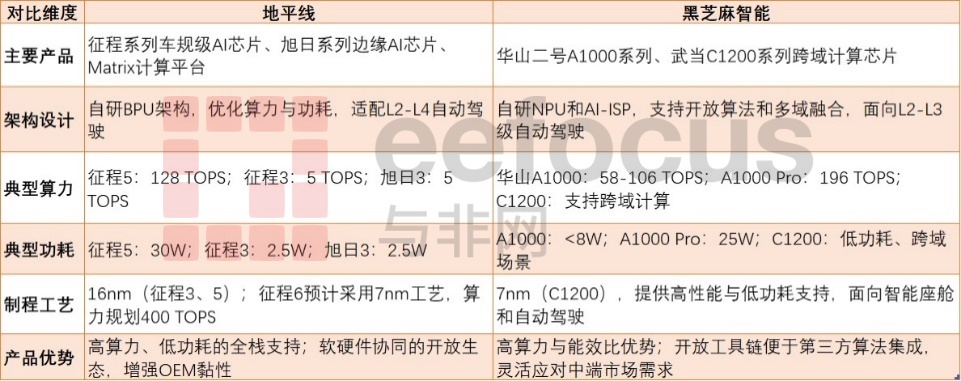

产品及核心优势对比

地平线和黑芝麻智能在汽车智能芯片领域展现了各自的优势,形成了不同的产品与技术布局。

地平线与黑芝麻智能产品技术对比,来源:与非研究院整理

- 产品与架构设计

地平线主要产品涵盖基于自主BPU架构的征程系列车规级AI芯片、旭日系列边缘AI芯片和Matrix AI计算平台,应用于高级别自动驾驶和智能座舱等车内智能应用。征程系列芯片支持L2至L4级自动驾驶需求,征程5实现了128 TOPS算力与30W功耗的平衡,展示出地平线在算力和能效方面的技术实力。此外,其开放式全栈解决方案,集成多路高清视频输入,使得OEM厂商定制更加灵活。

黑芝麻智能则聚焦自主NPU与AI-ISP架构的高性能芯片,核心产品包括华山二号A1000系列和武当C1200系列。A1000系列适用于L2-L3级自动驾驶,提供58-106 TOPS算力并具备高性价比。A2000的算力更高,达256 TOPS。其跨域计算芯片武当C1200适合智能座舱和车身控制的多场景应用,强调在NPU优化和硬件性能提升上满足复杂的自动驾驶场景需求。

- 算力与功耗

地平线通过自研BPU架构平衡了算力与功耗。征程5具备128 TOPS算力和低于30W的功耗,支持16路高清视频输入,可满足L2-L4级别智能驾驶的要求。旭日系列边缘芯片在低功耗场景表现出色,尤其是旭日3在2.5W功耗下提供5 TOPS算力,适用于AIoT等边缘应用。

黑芝麻智能的A1000系列在INT8模式下提供40-70 TOPS算力,A1000 Pro在INT4模式下最高达196 TOPS,功耗控制在25W以内。武当C1200采用7nm工艺,在保证高性能的同时保持低功耗,支持多域融合场景,包括智能座舱和智能驾驶。

- 工艺与制程技术

地平线在芯片制程上不断突破,征程3和征程5分别采用16nm和先进的工艺,征程6规划采用7nm工艺,算力目标达400 TOPS,致力于支持L4级自动驾驶应用。其通过提升能效和降低功耗巩固了在自动驾驶芯片领域的竞争力。

黑芝麻智能的武当C1200同样采用7nm工艺,提高计算效率和降低功耗,但也面临制造成本高和供应链依赖的挑战。C1200集成了多个CPU、GPU和NPU内核,符合ASIL-D车规级安全标准,适合高性能跨域计算需求。

- 产品性能与应用场景

地平线的征程系列广泛应用于智能驾驶和智能座舱,征程3和征程5已在ADAS、自动泊车和高精地图定位等场景中实现量产。征程3提供5 TOPS算力和2.5W功耗,通过AEC-Q100认证,确保了车规应用的安全性与可靠性。地平线的Matrix平台增强了其软硬协同能力,便于OEM厂商进行个性化开发。

黑芝麻智能的行泊一体方案已获一汽红旗等车企采用,适配L2+级别的自动驾驶需求。华山系列A1000在智能座舱和ADAS场景中实现量产,具备高能效优势。武当C1200则支持多路高清视频输入及跨域融合,适用于未来车内多场景处理需求,特别在NOA功能支持上帮助车企实现高效计算与成本控制。

- 技术战略与市场定位

地平线通过开放式全栈解决方案和自主算法架构,增强了市场应用中的灵活性。其核心技术的开放性使得OEM厂商能根据需求定制产品,提升客户黏性并拓展市场份额。地平线在算法优化和应用场景适配方面的积累,助其获得中高端市场的认可。

黑芝麻智能则专注于自主NPU与开放工具链设计,以性价比优势面向国内中低端市场。尽管全栈支持相对不足,但黑芝麻在高性能计算、芯片架构优化和算法开发支持方面具备显著优势,吸引了大量国内中高算力需求客户。未来若能加大开放平台和生态合作投入,将有望进一步增强市场竞争力。

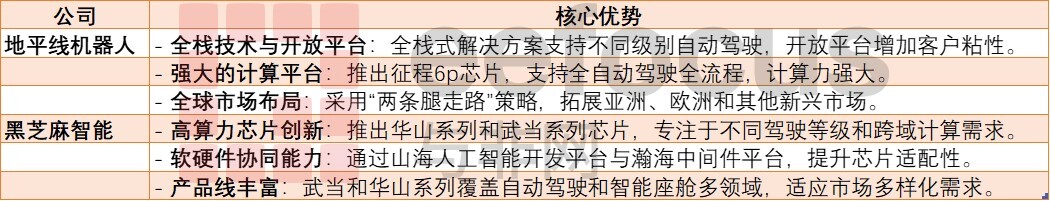

地平线与黑芝麻智能核心优势对比,来源:与非研究院整理

从核心优势来看,地平线机器人以“全栈技术”和开放平台策略为核心,提供涵盖从感知到决策控制的完整自动驾驶解决方案,并通过开放生态系统提升客户粘性。其强大芯片征程6p与“两条腿走路”策略,使其在亚洲和欧洲市场获得份额扩展,为在全球市场立足奠定基础,也分散了市场风险。

黑芝麻智能的核心优势在于高算力芯片创新和软硬件协同。其华山和武当系列芯片分别针对自动驾驶及多域融合场景,支持L1至L4级自动驾驶及座舱需求,具备高性能、低功耗设计。通过山海开发平台与瀚海中间件平台,黑芝麻构建了软硬件协同生态系统,不仅提升了芯片适配性,还优化了产品应用效率,使其在复杂驾驶场景下的表现更为出色。

总结:IPO之后,能否正面挑战国外巨头?

今年自动驾驶产业迎来“上市潮”,多家企业通过上市融资加速发展。速腾聚创、文远知行、黑芝麻智能和地平线均有上市计划,显示出资本对自动驾驶领域的关注。然而,黑芝麻和地平线上市接连破发反映出市场对芯片企业盈利前景的担忧。

值得一提的事,芯片行业“强者恒强”的特性使公司难以实现短期盈利,需通过规模化摊薄成本。地平线和黑芝麻在市场开拓和盈利模式上需迅速创新,以应对快速增长的自动驾驶市场的竞争。芯片的规模化应用有助于降低成本,但设计与制造工艺的瓶颈仍是国产芯片面临的难题。

在中国市场,新能源汽车渗透率已超51%,地平线和黑芝麻的竞争压力增加,尤其面对英伟达在自动驾驶领域的强势地位,凭借CUDA架构和2000 TOPS算力,其在人工智能和自动驾驶领域拥有显著优势。虽然算力并不能直接跟用户体验成正比,但如果算力差距过大,在市场竞争中国产芯片仍然处于劣势。此外,国内芯片制造工艺仍需依赖台积电等代工厂,在工艺方面可能会遭受一定的限制。

总的来看, 自动驾驶产业具备高资本、快速迭代的特征,IPO只是获得了继续生存下去的船票,对于地平线和黑芝麻智能来说,还远远谈不上安全。未来如何在巨额研发和成本压力下减少亏损,实现利润率和收入增长的正循环,如何在技术上能够正面应对英伟达等国际巨头,是所有国产自动驾驶芯片玩家面临的主要挑战。

来源: 与非网,作者: 李坚,原文链接: https://www.eefocus.com/article/1765758.html

芯耀

芯耀

6171

6171