内生增长和外延并购一直是企业发展壮大的两大秘诀,在国内存储行业市占率较低、研发和投入相对不足的情况下,有一家公司通过并购成功切入存储和模拟领域,并且实现了良好的内部整合。

在收购北京矽成后公司成为全球车规存储龙头之一,专注利基市场和行业市场,较专注于主流大宗存储器市场的三星、海力士等海外厂商具备差异化竞争优势。同时公司技术积淀深厚,较国内厂商具备显著的先发优势,在车规存储、车规 LED 驱动等细分领域均为国产领军者。公司已是全球车用 SRAM、DRAM、NOR Flash 芯片领域第一、第二、第五大供应商,这家公司就是我们今天要分析的主角——北京君正。

目前,公司在嵌入式 CPU 技术、视频编解码技术、影像信号处理技术、神经网络处理器技术、AI 算法技术、高性能存储器技术、模拟技术、互联技术、车规级芯片设计技术等多个领域中拥有自主可控的核心技术。

一、公司介绍

1.1、发展历程

北京君正集成电路股份有限公司成立于2005年,一直采用 Fabless 的经营模式,基于创始团队创新的CPU设计技术,迅速在消费电子市场实现SoC芯片产业化,2011年5月在创业板上市。

创始人刘强、李杰二人均为清华本科,研究生阶段共同就读于中国科学院计算技术研究所。刘强先生是国内嵌入式CPU行业开拓者之一,领导研发了嵌入式XBurst CPU,在业内具有很高的声望。李杰先生曾在中科院计算所任职,从事大型机的研制工作。

2020 年,公司完成了对美国 ISSI 及其下属子品牌 Lumissil 的并购。通过对 ISSI 的并购,公司拥有了完整的存储器产品线、模拟产品线,进军汽车电子、工业电子市场。

北京矽成半导体有限公司(ISSI)成立于1988年,是全球技术领先的集成电路设计企业。专注于高性能、高品质、高可靠性的各类存储芯片包括SRAM、DRAM、NOR Flash、2D NAND Flash 和eMMC的研发、设计和销售,另有子品牌Lumissil专注于模拟混合信号芯片的研发和销售。产品主要面向全球汽车电子、工业、医疗、网络通信及特定消费类市场, 客户遍布全球。

北京矽成自 1999 年起便切入车规级存储市场,二十余年来积累了深厚的汽车领域技术能力。公司在全球主要科技发达地区都有研发团队,包括美国圣荷西、科罗拉多、韩国首尔等地区。核心技术人员曾在美光、SK 海力士、AMD 等知名芯片设计厂商就职,拥有 20 年以上的行业经验。

1.2、产品分类

2020年的并购是公司发展中的重要里程碑。公司业务从微处理器和智能视频芯片两条业务线,扩展至涵盖SRAM、DRAM、NOR Flash和NAND Flash等主要存储器类别的存储芯片业务线和包含LED驱动芯片、触控传感芯片、LIN、CAN、G.vn等在内的模拟与互联芯片业务线。市场从以物联网、消费类IPC市场等消费类市场为主,扩展至汽车、工业、医疗、通讯、高端消费及大众消费类市场等多个市场领域,客户亦包含了众多全球一线品牌厂商。

公司根据芯片功能特性将产品具体分为计算芯片、存储芯片、模拟与互联芯片三个主要类别。

1.2.1、计算芯片

计算芯片现有产品采用了 MIPS 架构,同时,随着 RISC-V 架构的发展,公司也在积极布局 RISC-V 相关技术的研发,公司自研的 RISC-V CPU 核已应用于公司部分芯片产品中。

产品线主要应用于生物识别、二维码识别、商业设备、智能家居、教育电子等智能硬件产品领域和安防监控、智能门铃、人脸识别设备等智能视觉相关领域。

图|计算芯片产品

来源:公司官网、与非研究院整理

1.2.2、存储芯片

(1)DRAM 产品

公司 DRAM 产品主要针对具有较高技术壁垒的专业级应用领域开发。涵盖 16M、32M、64M、 128M 到 1G、2G、4G、8G、16G 等不同容量,且同时拥有普通型和车规级芯片产品,可应用于工业、消费、通讯以及汽车等不同领域。

(2)SRAM 产品

公司 SRAM 产品品类丰富,从传统的 Synch SRAM、Asynch SRAM 产品到行业前沿的高速 QDR SRAM 产品均拥有自主研发专利。通过多年的积累,SRAM 产品面对客户在高速、低功耗等不同性能需求中,逐渐赢得客户的认可。

(3)FLASH 产品

公司 FLASH 类产品包括了目前全球主流的 NOR FLASH 存储芯片和 NAND FLASH 存储芯片。其中 NOR FLASH 存储芯片产品具有串口型和并口型两种设计结构,以及从 1M至 2G 的多种容量规格,主要面向高品质市场,增速较快。NAND FLASH 存储芯片涵盖1G-8G产品。

eMMC涵盖4GB-256GB,UFS 2.1、UFS 3.1分别为64G/128G/256G。

图|公司主要存储芯片产品

来源:ISSI官网

1.2.3、模拟与互联芯片

模拟与互联产品线包括各类 LED 驱动、DC/DC、传感器、能源、运动控制、视频产品等,可面向汽车领域、工业、数字消费、AIOT及通信等领域,提供多种型号的模拟芯片和互联芯片产品。

图|公司主要模拟与互联产品

来源:Lumissil官网

二、财务分析

2.1、营收和利润

图|公司营收及增速变化

来源:与非研究院整理

2007-2019年,公司营收较弱,10多年维持在0.34亿-3.39亿区间,发展较为缓慢。2020年北京矽成并表后,营收大幅攀升至21.70亿元,增长539.40%;2021年金额为52.74亿元,增长143.07%;2022年金额为54.12亿元,增长2.61%;2023年为45.31亿元,增长-16.28%、2024Q3为32.01亿元,增长-6.39%。

图|公司利润及增速变化

来源:与非研究院整理

2007-2019年,公司盈利能力较弱,扣非净利润最高0.82亿元,2014-2019年连续5年出现亏损,分别为-0.14亿元、-0.22亿元、-0.24亿元、-0.18亿元、-0.21亿元、-0.03亿元。

2020年为0.2亿元,增长914.22%;2021 年增至8.94亿元,增长4264.53%;2022年为7.47亿元,增长-16.45%;2023年为4.91亿元,增长-34.23%;29024Q3为3.18亿元,增长-8.25%。

原因分析:

2020 年对北京矽成完成并表后净利润未有显著增加,主要系收购产生较大的存货、固定

资产和无形资产等资产评估增值,其折旧与摊销致使营业成本和经营费用同比大幅增长,一定程度上抵消了公司经营净利润的增幅。

2021年,集成电路产业发生了较大变化,消费类市场、汽车工业等行业类市场需求爆发性增长后,先后面临需求萎缩、库存高企等情形。

2022 年,公司总体营业收入仍实现了小幅增长,但由于消费市场同比下滑较多,市场竞争激烈,产品毛利率同比明显下降,对利润产生的影响较大,影响了公司总体的利润水平,使公司总体净利润出现一定下降。

2022 年,公司车规 SRAM 和车规 DRAM 在全球车规细分市场均名列前茅,车规 Flash 芯片的市场销售较 2021 年相比实现了大幅增长。

2023 年,部分消费市场已呈现回暖趋势,公司计算芯片所面向的部分消费类细分市场呈复苏趋势,2023 年度公司计算芯片销售收入实现了较好的同比增长。

汽车、工业等部分行业市场自 2022 年第四季度进入下调周期,其主要的下调阶段在 2023 年,受此影响,2023 年公司面向行业市场的产品线存储芯片和模拟与互联芯片产品线销售收入均出现同比下降。

2024Q3全球消费电子市场不同细分领域先后呈现出较好的市场需求,但汽车、工业、医疗等行业市场仍较为低迷,由于公司大部分业务来自行业市场,使得公司总体营业收入和净利 润同比有所下降。

2.2、业务占比

图|2008-2015公司分产品占比

来源:与非研究院整理

2008-2015年,公司芯片产品主要分为便携式消费电子CPU芯片、便携式教育电子CPU芯片、移动互联网终端CPU芯片,以及技术服务、其他主营、其他业务等。

2008-2015年便携式消费电子CPU芯片占比先降低后回升,分别为73.41%、70.15%、62.81%、46.39%、30.43%、36.55%、52.97%、56.15%。

2008-2015年便携式教育电子CPU芯片占比先升高后降低,分别为21.62%、26.07%、35.95%、45.93%、57.04%、61.42%、36.25%、14.77%。

2011-2013年移动互联网终端CPU芯片占比分别为2.62%、9.33%、0.14%。

2013-2015年其他业务占比分别为0.43%、5.28%、11.09%。

图|2008-2015公司分产品毛利率

来源:与非研究院整理

2008-2015年便携式消费电子CPU芯片毛利率维持在45%-60%水平区间;便携式教育电子CPU芯片毛利率先降低后升高,由60%降低至42%,后回升至56.73%;2011-2014动互联网终端CPU芯片毛利率分别为41.82%、27.13%、71.26%、33.86%。2008-2015年,其他业务毛利率先升后降低。2012-2014年列示的技术服务毛利率接近100%。

图|2016-2024Q3公司分产品占比

来源:与非研究院整理

2016-2019 年,公司将CPU芯片重分类为智能视频芯片与微处理器芯片,共占据营业收入 90% 以上。2020 年扩展存储芯片、模拟及互联芯片业务,此后公司营业收入高速增长,存储芯片取代公司原有业务,成为公司核心收入业务。2023-2024Q3,公司将智能视频芯片与微处理器芯片划分为计算芯片。

2016-2022年智能视频芯片占比分别为26.96%、44.03%、38.31%、52.61%、13.43%、18.56%、11.88%;微处理器芯片占比分别为63.27%、48.93%、55.77%、43.26%、5.70%、3.77%、2.35%。

2023-2024Q3计算芯片占比分别为24.46%、25.29%。

2020-2024Q3存储芯片占比分别为70.30%、68.15%、74.92%、64.26%、62.60%。

2020-2024Q3模拟及互联芯片占比分别为8.64%、7.82%、8.85%、9.03%、10.85%。

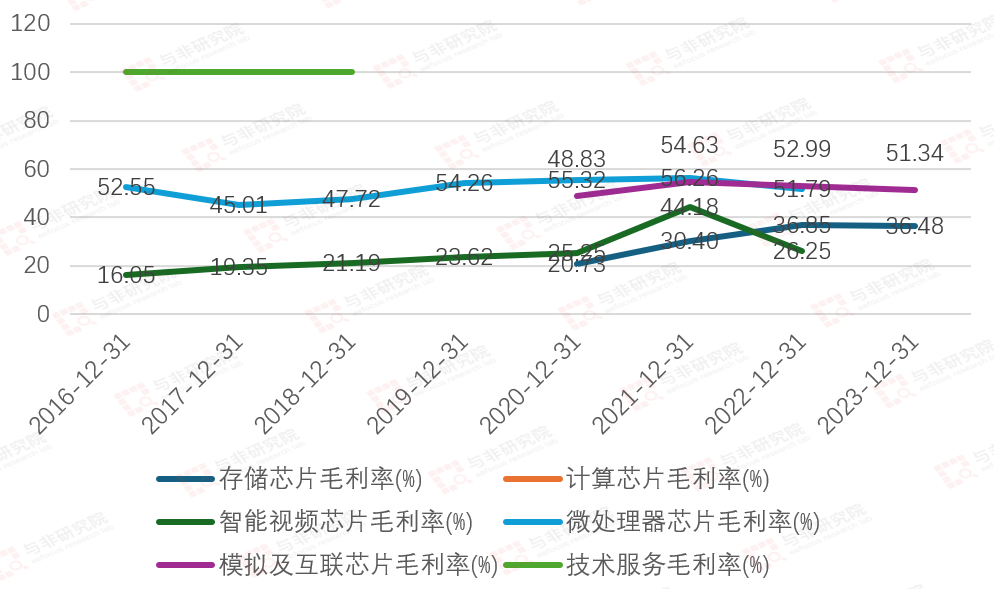

图|2016-2023公司分产品毛利率

来源:与非研究院整理

2016-2022年微处理器芯片毛利率维持在45%-56.26%区间,智能视频芯片毛利率在16.05%-44.18%区间。

2020-2023存储芯片毛利率分别为20.73%、30.40%、36.85%、36.48%;模拟及互联芯片毛利率分别为48.83%、54.63%、52.99%、51.34%。

2023年计算芯片毛利率为27.95%。

2016-2019年技术服务毛利率为100%,2020年为92.95%、2023年为98.9%。

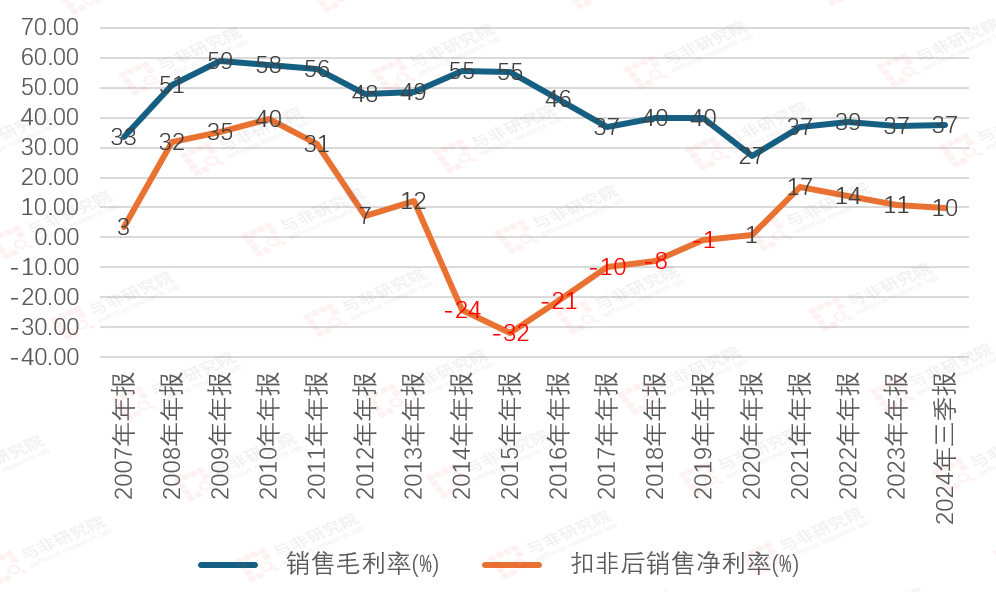

2.3、毛利和净利率

图|毛利和净利率变化

来源:与非研究院整理

2007-2010年,毛利率持续攀升,由33%提升至58%;2011-2020年,毛利率持续下降,由56%降低至27%;矽成(ISSI)并表后,2021-2024Q3年毛利率维持稳定37%水平。

2007-2010年,净利率持续提升,由3%提升至40%;2011-2015年,净利率由31%下降至-32%,盈利能力持续走弱;2016-2020年,净利率有所提升,由-21%提升至1%;矽成(ISSI)并表后,2021-2024Q3净利率逐渐下降,由17%降低至10%。

2021-2024Q3净利率下降主要原因:消费市场需求整体走弱、去库存阶段行业竞争加剧,公司智能视频芯片、微处理器芯片等面向消费类市场的产品价格承压。

2.4、研发投入

图|研发投入及营收占比

来源:与非研究院整理

2013-2019年,公司研发投入缓慢增长,由0.43亿元增长至0.62亿元;2020年矽成(ISSI)并表后,研发投入大规模提升,2020-2023年由3.55亿元增长至7.18亿元。2013-2023年,研发投入占营收的比例分别为45.04%、72.56%、72.75%、44.28%、30.76%、28.48%、18.27%、16.38%、10.63%、12.10%、15.84%。

图|研发人员数量及占比

来源:与非研究院整理

2015-2019年,公司研发人员数量维持在较低水平,分别为237人、165人、182人、168人、201人,2020年矽成(ISSI)并表后,研发人员数量大幅增长,分别为514人、573人、659人、724人。

2.5、研发进展

公司各产品线根据市场需求发展趋势和产品规划,进行了相应的新产品研发,以推进产品的更新迭代。

计算芯片

2024年,公司进行了面向安防监控领域行业级双摄产品市场的芯片产品 T32 的投片,以及面向泛视频领域 C 系列芯片产品优化版本 MPW 的流片工作,并进行了下一代新产品的设计与 IP 优化。

存储芯片

2024年,公司SRAM 产品进行了不同种类和容量的产品研发,并对部分产品进行了客户送样。

公司对不同容量、不同类别的高速 DRAM、Mobile DRAM 等存储芯片的产品进行研发,部分产品完成了投片并正在进行工程样品的生产,部分产品已完成工程样品的生产,其中公司首颗 21nm 的 DRAM 产品预计可于下半年推出样品,同时展开了 20nm 工艺的 DRAM 产品研发。

公司Flash 产品线,进行了不同容量和种类的 Flash 产品的定义、研发和工程样片生产等相关工作,并加大了对大容量 NOR Flash 产品的研发。

模拟与互联

2024年,公司进行了各类不同工艺、不同种类、面向汽车和非汽车市场领域的矩阵式和高亮型 LED 驱动芯片的研发和投片等工作,并推出低功耗矩阵 LED 驱动芯片、高边恒流驱动芯片、同步降压恒压 LED 驱动芯片等不同电压、多路驱动的 LED 驱动芯片等多款产品。

互联芯片方面,公司继续进行面向汽车应用的 LIN、CAN、GreenPHY、 G.vn 等网络传输产品的研发和测试等工作,其中 GreenPHY 首款产品已可量产,公司协助客户进行了 GreenPHY 产品相关方案的开发与适配,部分客户进行了产品的导入与落地。

三、总结

2020年的并购无疑是北京君正发展中的重要里程碑,使得公司业务从微处理器和智能视频芯片,扩展至存储芯片模拟与互联芯片,使得营收和利润也得以提升,研发实力大大增强。公司在技术、产品、供应链、客户资源、市场渠道及质量管控等多个方面不断加强内部的资源整合,推动各业务线的协同发展。

存储业务方面,受益于汽车的电气化和智能化趋势,公司专注车规、工业、医疗等市场,差异化竞争策略使得公司长期受益。随着高制程切换推进和车规 NOR 逐步导入,存储有望稳中有进。模拟及互联业务方面,公司车规 LED 驱动芯片具备全球竞争力,随着车载 LED 渗透率的提升和下游国产替代意愿的增强,该业务有望深度受益。随着资源的整合,AI 摄像头渗透率提升,微处理器和智能视频芯片也有望迎来新的增长点。

6575

6575

.png?x-oss-process=image/resize,m_fill,w_128,h_96)

.png?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)