车用PCB的定义及市场现状

近年来,新能源汽车的兴起,显著推动了PCB(印刷电路板)行业的进步。作为电子元器件的核心支撑体,PCB在汽车电子中具有重要地位。它不仅作为电子元器件的载体,还在动力控制、安全控制、车身电子和娱乐通讯等多个汽车系统中发挥着关键作用。相较于传统燃油车,新能源汽车对电子控制系统的需求更为强烈,汽车行业的电气化、智能化与网联化趋势,正在不断提高高端汽车PCB板的需求。这种需求对PCB的可靠性要求极高,通常需要经过长达1至3年的严格试验和验证,才能通过汽车零部件厂商的认证。

汽车用PCB可分为多层PCB、柔性PCB(FPC)、高密度互连PCB(HDI)、高频PCB以及其他类型。由于材质和特性的差异,各类型PCB在不同的应用场景中发挥作用。汽车电子行业对车规级电子产品有着严苛的标准,主要认证包括AEC-Q100、IPC-6011和IATF 16949等,这些标准构筑了行业的高门槛,也形成了PCB产品技术水平的护城河。

全球汽车PCB市场持续增长,并受新能源汽车渗透率提升的驱动。作为全球新能源车的龙头,特斯拉车型中PCB的用量极大。尤其是在特斯拉Model系列新能源汽车中,逆变器部件和BMS(电池管理系统)都采用了大量的PCB,显著提升了单车的PCB价值。

可以看到,电动化和智能化趋势将继续拉动汽车PCB市场的增长,特别是在亚太地区和中国市场,国产厂商在全球汽车PCB市场中仍有广阔的增长空间。根据fortune business insights的预测,2022年全球汽车PCB市场规模为88.4亿美元,预计2030年将增长至133.9亿美元,年复合增长率为5.6%。亚太地区在全球汽车PCB市场中占据重要地位,2021年市场规模为44.2亿美元,2022年达48.3亿美元。

新能源汽车的快速普及成为推动PCB需求增长的主要因素。2019年,低档、中档和高档汽车单台PCB的价值分别为30-40美元、50-70美元和100-150美元。随着汽车新四化(电动化、智能化、网联化、共享化)的推进,单车PCB价值量将显著提升,预计2028年全球汽车PCB市场规模将达到124.8亿美元,2020-2028年复合增长率为5.30%。全球新能源车PCB市场空间到2025年将增长至300.95亿元人民币,年复合增长率显著高于传统燃油车。与此相对,传统燃油车的PCB市场空间呈现下降趋势,预计到2025年将降至329.25亿元人民币。

汽车PCB的需求集中于多层板和HDI(高密度互连)等高端领域,而市场竞争主要集中在中低端领域。根据Jycircuitboard的数据,在汽车PCB市场中,1-2层PCB板占比为26.93%,4层PCB占比为25.70%,6层PCB占比为17.37%,8-16层PCB占比为3.49%。此外,HDI板占比为9.56%,FPC(柔性印刷电路板)占比为14.57%,IC载板为2.38%。以上数据显示,多层PCB板是汽车电子的主要需求,而HDI和FPC则在高端应用中占有重要地位。

燃油车转新能源车主要PCB应用场景

传统燃油车的核心部件主要由机械部件组成,如内燃机、变速器、活塞、曲轴和气缸等。PCB的使用主要集中在与电子控制、传感器和车辆系统集成相关的部分。ECU作为燃油车的重要电子部件,需要处理大量的电子运算,因此大量使用PCB板。此外,变速器控制单元、ABS系统以及其他传感器也广泛应用了PCB,以实现各种电子控制功能。

传统燃油车的PCB应用场景主要集中在动力控制系统、车载娱乐系统和安全系统,而新能源电动车不仅延续了这些应用,还增加了电池管理系统(BMS)、车载充电机和电压转换系统(如DC-DC转换器、逆变器)等。这些系统涉及信号传输、数据处理和能量转换等功能,需要使用大量PCB板卡。这些设备对PCB的需求更为广泛,特别是在高电流容量、高稳定性和多层次PCB方面的要求更高。

由于新能源车的电子集成度和功能复杂性更高,其对PCB的需求显著增加。新能源车的线路板设计多样化,包括单面板、双面板、多层板、柔性板和刚柔结合板等,根据不同的需求进行组合,以满足高集成度、可靠性和安全性的要求。

根据行业数据,新能源汽车的PCB使用量约为传统燃油车的4-5倍,具体用量在5-8平方米/辆之间。这一显著增长主要源于新能源汽车对电控系统、电池管理系统(BMS)、车载充电机、DC-DC转换器和逆变器等设备的需求。

新能源车用PCB主要应用场景,来源:与非研究院

智能驾驶和智能座舱技术的发展,对PCB需求的增长也起到了重要推动作用。随着ADAS(高级驾驶辅助系统)功能的普及,智能驾驶成为行业的核心目标,单车内传感器的数量不断增加,毫米波雷达等设备对PCB材料和工艺的要求也越来越高。同时,智能座舱的多屏化、大尺寸趋势进一步增加了PCB的需求,市场预计将持续扩大。

此外,随着换电模式在新能源汽车中的应用,集中充电站与换电站控制系统对PCB的需求也在增加。换电模式要求更高的PCB可靠性和稳定性,以确保电池更换过程的顺利进行。总的来看,电动化和智能化趋势是推动汽车PCB市场需求增长的主要因素,这一市场预计将持续扩展。

全球车用PCB主要玩家

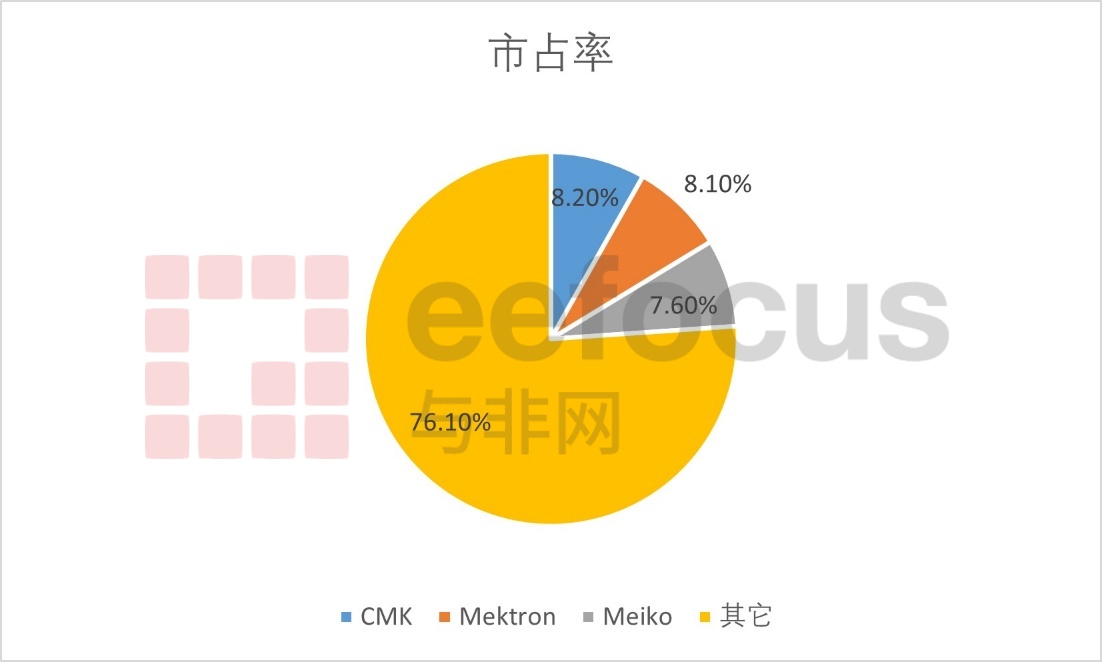

2020 年全球汽车 PCB 市场份额(分企业),来源:Research In China,与非研究院制表

根据Research In China 的数据,2020年全球汽车PCB市场呈现高度集中化,前三大厂商均为日资企业,分别是CMK(8.2%)、,这三家公司合计占据了全球市场份额的近四分之一。尽管中国大陆企业在汽车PCB市场中的份额相对较小,但随着中国整车及零部件企业的全球竞争力日益增强,加之大陆PCB企业在技术和市场拓展方面的积极进取,未来中国大陆厂商在汽车PCB市场中的份额有望显著提升。

全球汽车PCB市场的头部厂商主要集中在日本和中国台湾地区。这些企业凭借先进的技术和生产能力,在全球市场中占据了重要位置。以下是全球主要的汽车PCB供应商:

CMK Corporation(日本):CMK是全球汽车PCB市场的领导者,市场份额达到了8.2%。该公司凭借其在汽车电子领域的深厚积累,特别是在高端汽车PCB产品方面,保持着全球市场的领先地位。

Mektron(日本):Mektron紧随其后,市场份额为8.1%。作为日本知名的汽车PCB制造商,Mektron的产品广泛应用于汽车电子的各个领域。

Meiko Electronics(日本):Meiko的市场份额为7.6%。该公司在全球范围内拥有广泛的客户群,尤其是在汽车电子市场,其产品具有较高的市场认可度。

Chin-Poon Industrial Co., Ltd.(中国台湾):Chin-Poon是中国台湾地区的主要汽车PCB供应商之一,其产品在全球市场中占有一定份额,尤其在高端汽车电子应用领域表现出色。

KCE Electronics(泰国):KCE是泰国领先的PCB制造商,其产品广泛应用于汽车电子领域,尤其在东南亚市场具有较强的竞争力。

AT&S(奥地利):AT&S作为欧洲知名的PCB制造商,其在汽车电子领域的产品性能稳定,并在全球市场中占据一席之地。

Tripod Technology Corporation(中国台湾):Tripod是中国台湾地区的另一家主要PCB供应商,其产品在汽车电子市场中获得了广泛应用。

TTM Technologies(美国):TTM是美国知名的PCB制造商,凭借其在汽车电子领域的创新技术,赢得了全球多个知名汽车厂商的订单。

中国车用PCB主要玩家

尽管全球市场仍然由日资企业主导,但中国大陆的PCB厂商近年来正在快速崛起,逐步在全球市场中占据重要位置。以下是中国主要汽车PCB厂商的概述:

沪电股份:沪电股份通过与瑞士Schweizer的深度合作,在国内汽车射频PCB领域处于技术领先地位。2017年,公司已经实现了24GHz汽车主动测距雷达用PCB产品的批量供货,并且在2018年稳步推进77GHz主动测距雷达用PCB产品的开发工作。此外,沪电股份持有Schweizer 19.74%的股权,这使得公司能够深度参与Schweizer的技术研发和市场布局,进一步提升了其在全球汽车射频PCB市场中的竞争力。

博敏电子:博敏电子在2023年新能源(含汽车电子)PCB业务中的占比高达36%。为满足核心客户的订单需求,公司正在加速建设新的生产基地。这种扩张不仅提升了公司在汽车PCB领域的产能,也增强了其市场竞争力。

四会富仕:四会富仕在2023年工业控制和汽车电子领域的收入占比合计超过80%,其中汽车电子领域的收入占比超过20%。公司逐步从车钥匙、车灯、天线与车载娱乐系统等传统领域,向ECU、T-BOX、P-Box、转向马达、激光雷达和发动机控制板等重要安全部件拓展,并已与多家EMS汽车厂商和终端客户建立了合作联系。

世运电路:在全球前100名PCB制造商中,世运电路排名第32,汽车用PCB供应商中排名第14。尽管其全球市场份额相对较小,但近年来公司在市场中的排名有所提升,显示出其在汽车PCB领域的增长潜力。

东山精密:东山精密在2020年全球PCB厂商中排名第三,其在汽车电子领域的表现尤为突出。公司成功切入了博世、马瑞利等汽车电子巨头的供应链,并积极布局高增长的新能源汽车市场,尤其是在柔性电路板(FPC)领域,公司凭借技术优势获得了特斯拉等高端客户的订单。

景旺电子:2023年,景旺电子的智能汽车电子收入约为43亿元,占公司总营收的40%以上。公司的产品广泛应用于多个汽车电子领域,包括汽车域控制器、摄像头、毫米波雷达、激光雷达以及新能源汽车的电池管理系统(BMS)等。随着新能源汽车渗透率的提升,景旺电子在这一市场中的表现进一步增强。

深南电路:深南电路通过布局高端封装基板和PCB产品,积极应对市场需求的提升。在汽车电子领域,深南电路的订单量在2023年同比增长超过50%,特别是在新能源和高级驾驶辅助系统(ADAS)方向上表现出色。公司南通三期工厂的顺利投产为其订单的快速增长提供了坚实的产能支撑。

崇达技术:崇达技术专注于生产多种类型的PCB,其汽车PCB主要应用于娱乐信息系统、电池管理系统等领域。公司凭借在汽车电子市场中的专业化产品和服务,逐步扩大了市场份额。

依顿电子:依顿电子专注于高精度、高密度双层及多层印刷线路板的制造和销售,近年来顺利打入国际顶尖品牌的供应链,特别是在汽车电子领域,公司产品已进入多家全球知名汽车厂商的供应链体系。

胜宏科技:胜宏科技作为国内PCB领域的领先企业,其产品广泛应用于汽车电子等领域。公司通过持续的技术创新和产品升级,稳步提升在市场中的地位。

广合科技:广合科技在中国汽车PCB市场也是重要参与者。公司不断加强技术研发,积极拓展市场份额,尤其是在新能源汽车领域,公司通过与国内外知名厂商的合作,逐步提升了自身的市场竞争力。

全球及中国车用PCB主要参与者,来源:与非研究院整理

全球汽车PCB市场的集中度较高,尤其是在北美市场。通过对全球和中国汽车PCB市场的深入分析,可以看出,尽管市场仍然由海外企业主导,但中国大陆厂商正在通过技术提升、市场拓展和合作战略,在全球市场中逐步占据更为重要的位置。

值得注意的是,国内厂商在汽车PCB市场中的崛起,得益于其研发投入的不断增加。各大厂商的研发投入占营收比例呈现快速提升的态势,这支撑了它们向高端PCB产品市场的拓展。随着研发能力的提升,国内厂商的盈利能力有望进一步增强。此外,国内厂商还在积极拓展下游客户,目前已纷纷斩获了众多知名车企和一级供应商的合作订单,为未来市场份额的进一步提升奠定了基础。

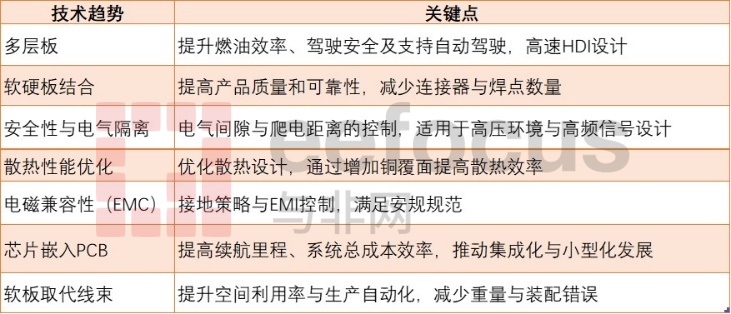

车用PCB七大技术趋势

趋势一:多层板

在现代汽车中,电子设备的集成度越来越高,要求PCB能够承载更多的电子元件。这就要求PCB制造商提供高层数的PCB板,例如10层以上的多层板设计,以满足车辆对计算性能和稳定性的需求。例如,深圳市宏联电路有限公司为特斯拉汽车定制的6层和8层PCB板,正是用于车载信息系统和其他关键电子组件中,以确保车辆的高性能和可靠性。

多层PCB板在车载信息娱乐系统、动力控制系统、安全系统等多个重要系统中被广泛应用。根据统计数据,单/双层板在车用PCB中的占比约为26.93%,而4-16层板的合计占比则接近50%。这表明随着车辆电子化进程的深入,多层PCB板将继续成为汽车行业的主要需求。

然而,尽管多层PCB板在汽车电子中的重要性不言而喻,其制造过程却面临着一系列的技术挑战。首先,多层板的制造需要高精度的层压和钻孔技术,特别是在处理不同材料的热膨胀系数差异时,如何有效控制层间的应力分布是一个关键问题。其次,多层板的设计复杂性较高,设计人员不仅要精确计算每一层的信号路径,还需要考虑电磁干扰(EMI)和信号完整性等问题。此外,随着电路密度的增加,热管理问题变得更加突出,这要求在设计中加入合理的散热策略,以确保电路板在高温环境下仍能稳定工作。

趋势二:软硬板结合

通过将柔性电路板(FPC)与刚性电路板相结合,可以实现对汽车内部各种传感器、执行器和控制器的有效连接。这种技术的应用不仅能够减少连接器和焊点的数量,从而提高产品的质量和可靠性,还能适应汽车内部复杂的空间布局要求。通过将柔性和刚性电路板结合以适应车内复杂环境,例如中控系统和车载信息娱乐系统等,这些系统对电路板的灵活性和耐用性要求极高。FPC与刚性PCB结合的设计,可以使得系统在有限的空间内实现更多功能,从而提升整车的智能化水平。

趋势三:安全性与电气隔离

在传统燃油车的动力控制系统、车载娱乐系统和安全系统的设计中,安全性和电气隔离是至关重要的考虑因素。PCB设计需要特别注意电气间隙和爬电距离的控制,以确保在高压环境中的电气性能和产品安全性。例如,遵循IEC60950标准,设计中可以通过开槽、使用绝缘材料和双侧组装等措施来满足这些安全要求。

此外,针对时钟频率超过5MHz或信号上升时间小于5ns的PCB设计,通常需要使用多层板设计。这种设计方法不仅可以有效控制信号回路面积,从而提高信号质量并减少电磁干扰,还能在复杂的电子系统中确保信号的稳定性和可靠性。

BMS PCB设计还需要满足严格的安全要求,包括电池过充、过放和短路保护等,以确保电池的安全性。设计中必须遵守相关标准,如GB/T 31485-2015《电动汽车用蓄电池管理系统通用规范》和GB/T 31486-2015《电动汽车用锂离子动力蓄电池安全规范》,这些标准规定了电动汽车BMS的性能、可靠性、安全性和通信要求。

趋势四:耐高温与散热性能优化

散热性能是车载PCB设计中的一个重要考虑因素。随着电子设备的集成度越来越高,散热问题变得日益突出。在高功率设备中,例如车载信息系统或动力控制系统,通过在PCB设计中增加铜覆面或采用导热性能更好的材料,可以显著提高系统的散热效率。合理的散热设计不仅能够延长电子元件的使用寿命,还能确保整个系统在高温环境下的稳定运行。

BMS PCB必须具备耐高温性能,因为电动汽车电池组通常在高温环境下工作。为此,需要选用耐高温材料,并在设计中加入合理的散热设计和温度传感器,以实时监测电池温度,确保系统的安全性和可靠性。

趋势五:电磁兼容性(EMC)

电磁兼容性是汽车PCB设计中的一个关键问题,特别是在大功率系统中,如何有效控制电磁干扰(EMI)和确保系统的电气安全是设计人员需要面对的挑战。在多层PCB设计中,通过适当的接地策略可以实现电磁干扰的有效控制,同时还需要考虑电路板的电气隔离,以确保电路的正常运行和维护人员的安全。

电动汽车BMS PCB设计需要考虑电磁兼容性,以防止电磁干扰对其他车辆电子设备的影响。通过采用屏蔽等措施,可以显著提高系统的电磁兼容性和可靠性。

趋势六:芯片嵌入PCB

芯片嵌入PCB技术是近年来汽车PCB领域的一个重要技术趋势。英飞凌与Schweizer Electronic AG合作开发的1200V CoolSiC™嵌入PCB技术,通过将碳化硅(SiC)芯片直接嵌入到印刷电路板中,显著提高了电动汽车的续航里程,并降低了系统总成本。这种嵌入式解决方案不仅推动了功率半导体行业的集成化和模块化发展,还促进了系统的小型化和成本控制。

这种技术的应用对功率半导体行业的影响是深远的。首先,通过将碳化硅芯片嵌入到PCB中,可以显著提高功率半导体的效率和性能,特别是在高温、高频等恶劣环境下仍能保持优异的表现。其次,这种嵌入式设计有助于减少外部连接和散热需求,从而降低系统的总成本。

趋势七:软板取代线束

软板(FPC)取代传统线束是新能源汽车BMS中的一个重要技术趋势。与传统的铜线线束相比,FPC不仅可以有效减轻车体重量,还能提升空间利用率,实现更高的自动化生产和装配精度。

在新能源汽车BMS中,FPC的应用具有显著优势。例如,FPC相较于传统线束可以减少电池包的空间占用,提高电池包的能量密度。此外,FPC的使用还能够减少连接器和附件的使用,从而降低系统成本。通过采用软板替代线束,不仅能提高汽车的整体性能,还能满足轻量化和高效化的设计需求。

车用PCB技术趋势,来源:与非研究院整理

车用PCB供应链趋势

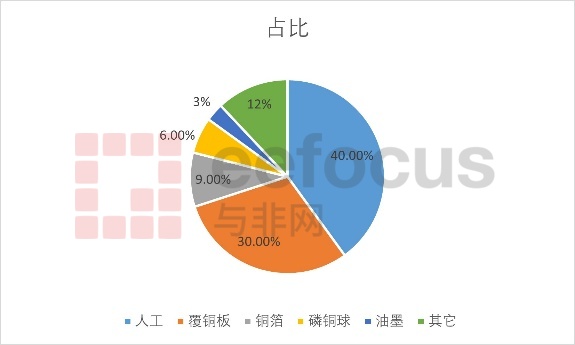

影响车用PCB价格的主要因素,来源:与非研究院整理

从市场需求的角度来看,新能源汽车、5G通讯、物联网等新兴领域的需求持续增加,推动了对PCB原材料的需求,特别是覆铜板的需求。2024年,汽车PCB的原材料价格波动显著,主要受到多重因素的影响。这些因素包括全球经济波动、新能源汽车需求的增加、行业竞争加剧以及新兴领域的需求增长。其中覆铜板作为汽车PCB的主要成本构成,其价格波动对整个PCB行业产生了深远的影响。

首先,全球经济的不稳定性直接导致了原材料价格的频繁波动。供应链的不稳定进一步加剧了这一趋势,特别是铜价的持续上涨,对PCB行业造成了巨大的压力。随着全球经济的波动,一些原材料供应商受到经济下滑的影响,减产或停产,从而进一步加剧了供应链的压力。这使得原材料价格在2024年呈现出显著的波动。

与此同时,新能源汽车市场的快速发展也大幅增加了对PCB原材料的需求。尤其是锂电铜箔的市场需求急剧上升,使得铜箔价格快速攀升。根据数据显示,2023年新能源汽车的产销量分别增加了217.9万辆和215.4万辆,需求激增导致市场供不应求,加剧了原材料价格的波动。

在面对原材料价格上涨的挑战时,汽车PCB厂商采取了多种策略。首先是通过优化设计和工艺来降低成本。在设计阶段,厂商可以通过合理规划布线、减少层数和简化电路设计来降低材料和加工成本。通过优化生产工艺并引入自动化技术,厂商可以提高生产效率,减少浪费,进一步降低成本。

其次,供应链管理也是应对原材料价格波动的重要策略之一。厂商通过加强供应链管理,确保原材料的稳定供应,并制定灵活的采购策略来应对价格波动。例如,厂商可以根据市场情况提前或延迟采购,以避免价格波动带来的风险。此外,通过进行套期保值操作,厂商可以锁定原材料价格,减少因价格波动带来的不确定性。

此外,汽车PCB厂商还通过调整市场策略来应对价格上涨压力。通过对市场策略的调整,例如通过降价或提高产品附加值,厂商可以缓解原材料价格上涨带来的成本压力。这些策略的实施有助于汽车PCB厂商在竞争激烈的市场环境中保持竞争力。

在全球经济复苏的背景下,覆铜板市场预计将迎来新的增长周期。然而,由于覆铜板的高技术壁垒和高市场集中度,市场上的价格波动较为剧烈。覆铜板(CCL)是PCB的直接原材料,也是其最大的成本构成。因此,覆铜板的价格波动直接影响到PCB的成本。根据数据显示,2021年全球刚性覆铜板行业的产值达188亿美元,增长近50%,这一增量主要由单价上升贡献。随着5G通信、云计算、人工智能、汽车电子网联化和智能化等技术的升级和应用场景的拓宽,专用及特殊树脂基覆铜板的需求显著增长,成为行业的主要增长动力。

PCB 成本构成(2022 年),来源:华经产业研究院,与非研究院整理

总结

总结来看,2024年汽车用PCB的原材料价格在经历上涨后,可能会达到相对稳定的水平,但整体趋势仍然是上涨的。全球PCB行业将继续受到新兴技术和市场需求增长的推动,但也将面临原材料价格波动和供应链不稳定的挑战。汽车PCB厂商需要通过优化设计、加强供应链管理和调整市场策略来应对这些挑战,以在竞争激烈的市场中保持优势。高端PCB在新能源汽车等领域的应用被寄予厚望,未来几年内,头部厂商通过提前布局和技术创新,有望在市场中获得更大份额。

芯耀

芯耀

8329

8329

下载ECAD模型

下载ECAD模型

.png?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍