2024半导体市场冷热不均,MCU内卷严重

近日,世界半导体贸易统计组织(WSTS)发布了最新的半导体市场预测,显示2024年全球半导体市场将实现16%的增长,达到6110亿美元。预计到2025年,这一市场将继续增长12.5%,市场估值达到6870亿美元。WSTS每年在春季和秋季进行两次市场预测。去年11月28日,WSTS曾预测2024年全球半导体市场将增长13.1%至5883.6亿美元,但鉴于过去两个季度的强劲表现,WSTS将这一预测上调至16%。

尽管对于半导体回暖有所信心,但芯片市场仍然表现得冷热不均。WSTS的预测显示,除了AI相关芯片外,其他芯片市场仍然前景不明。去年热门的汽车芯片今年需求放缓,甚至出现了结构性过剩,比存储芯片逊色不少。

曾在过去几年缺芯潮中价格暴涨的MCU产品,也在2023年遭遇价格雪崩。以ST MCU为例,2023年中旬,ST的MCU开始全面清库存,市场价格战愈演愈烈,价格打到几毛钱的比比皆是。2023年ST在中国的市占率降至8.5%,收入几乎腰斩。

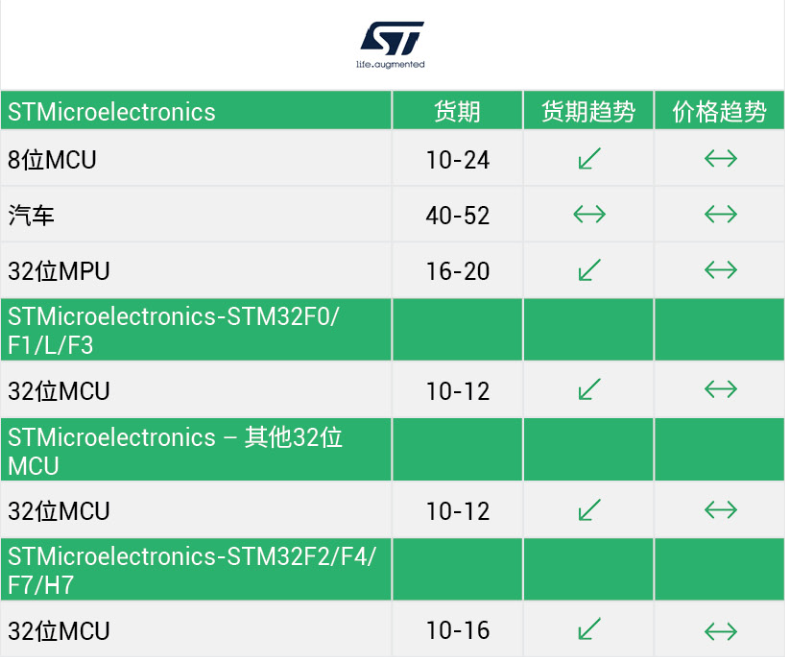

笔者对比了富昌电子公布的国外MCU品牌的交期表,包括英飞凌、Microchip、NXP、ST、瑞萨等几家知名品牌,交期都已经达到10天左右,只有汽车MCU的交期还保持在平均40天左右。除了价格杀到红海的消费类市场,类似于工业、汽车等要求高可靠性的细分市场,在国外品牌交期放缓后,价格也开始降低,客户也开始抛弃国产品牌重投国外品牌的怀抱。

ST的汽车MCU交期仍在40-52天,来源:富昌电子

2023国产MCU上市公司年报分析,库存周转压力大

2023年上市国产MCU年报数据对比,来源:各公司年报,与非研究院制表(存货周转天数为估算,错误之处欢迎指正)

2018年,国内以MCU为主业的上市公司还仅有中颖电子和兆易创新。到2023年,有23家国内上市公司提供MCU产品,国产MCU市场迅速扩展。

根据与非研究院针对对兆易创新、复旦微电子、国民技术等16家上市企业公开的2023年报进行的数据分析,可以得出:

从MCU业务的占比来看,中颖电子的MCU业务占比最高,达到了78%,显示出其在MCU市场的强大占有率和业务专注度、兆易创新(22.86%)和芯海科技(44.93%)的MCU业务占比也较高,反映出其在这一细分市场的显著存在。华芯微的MCU业务占比为48.24%,而上海贝岭和博通集成的具体MCU业务数据未详细列出。

从毛利率来看,复旦微电子(61.21%)、、钜泉光电(49.02%)和乐鑫科技(40.56%)的总体毛利率较高,显示了其在市场中的较强竞争力和盈利能力。中微半导体(17.45%)和国芯科技(21.58%)的毛利率较低,可能受到产品结构或市场竞争压力的影响。

在研发投入方面,复旦微电子、国民技术、极海半导体和中颖电子的研发投入占营收比例相对较高,显示出这些公司在技术研发上的重视程度。其中,国芯科技的研发投入占营收比例高达63.06%,表明其在技术研发方面投入巨大。

存货周转天数是衡量公司运营效率的重要指标。从存货周转天数的估算来看,极海半导体(91.17天)和乐鑫科技(159天)的存货周转天数相对较短,反映出其较高的存货周转效率。华芯微的存货周转天数高达830天,显示其存货管理可能存在问题,需加强存货周转和库存管理。整体来看,相比国外品牌,国产MCU的平均存货周转天数仍然过长,显示库存压力过重。

非上市国产MCU玩家介绍

除了上市公司之外,非上市的国产MCU也在不景气的市场环境下谋求出路。

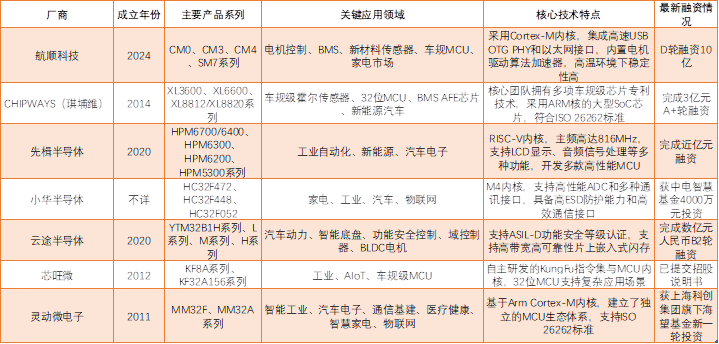

与非研究院特别整理了处在上市之前的几家腰部MCU厂商,这些企业普遍有自己的特色以及一定的市场地位,从中有可能诞生新的国产MCU上市公司。

值得重点关注的非上市国产MCU厂商,来源:与非研究院制表

航顺科技(Hangsun)

航顺科技在2024年发布了一系列MCU新品,涵盖低端到高端的CM0、CM3、CM4和SM7系列。这些产品广泛应用于电机控制和电池管理系统(BMS),特别是在新能源汽车领域。CM4系列的F407和F405芯片采用Cortex-M4内核,主频达168 MHz,具备浮点运算能力和跟踪模块,集成高速USB OTG PHY和以太网接口,适用于通信和多媒体应用。M06X2和M05X2系列专用MCU提升了FOC算法效率30%以上,集成了高速ADC、多个电压比较器和运算放大器,提供了完整的模拟外设支持。HK32S0192芯片在智能传感器应用中表现出色,通过集成预处理、去噪和放大功能,提取有效信号。A470系列车规MCU符合AEC-Q100 Grade 1标准,具有多项功能安全设计,确保高可靠性和数据安全。R78系列芯片在家电市场中具备竞争力,高ESD防护能力和高效通信接口使其在复杂电磁环境下表现出色。

CHIPWAYS(琪埔维)

CHIPWAYS成立于2014年,专注于车规级智能传感和控制芯片。公司拥有车规级霍尔传感器XL3600系列、32位MCU XL6600系列和新能源电池组监控器XL8812/XL8820系列。CHIPWAYS的核心团队来自展讯和国际半导体及汽车行业的专家,具备丰富的技术和市场经验。公司在汽车电子车身控制领域取得领先优势,并与多家国内外客户建立合作。CHIPWAYS致力于车规级芯片的研发,已实现多项技术突破,产品符合ISO 26262标准,具有高安全性和高可靠性。公司通过与产业链的紧密配合,加速车规芯片国产化进程,目标是比肩国际汽车芯片巨头。

上海先楫半导体(HPMicro)

先楫半导体成立于2020年6月,专注于高性能嵌入式解决方案。公司总部位于上海,在天津、苏州、深圳和杭州设有分公司。先楫半导体的核心团队来自世界知名半导体公司,研发人员占比达90%,具备丰富的研发及管理经验。公司产品涵盖微控制器、微处理器和周边芯片,并配套开发工具和生态系统。先楫半导体的HPM6700/6400系列MCU主频达816MHz,搭载RISC-V内核,创下高于9000 CoreMark和4500以上DMIPS的性能记录,适用于IoT、HMI、智能楼宇等应用场景。公司在工业、新能源和汽车电子三大领域积累了上千家客户,并将继续拓展高性能MCU产品线,致力于成为世界级的MCU企业。

小华半导体

小华半导体前身为华大半导体MCU事业部,专注于高可靠性和安全性的国产MCU研发设计。公司产品广泛应用于消费电子、智慧家居、工业控制和汽车电子等领域。小华半导体在家电市场占据领先地位,拥有全国变频空调15%的市场份额,在水表市场占据全国60%的市场份额,在光储市场占据全国出口20%。公司在车规级网络安全方面具有优势,产品符合AEC-Q100认证和ISO 26262标准。小华半导体的HC32系列芯片在多个领域表现出色,通过技术创新和产品布局,逐步实现车规级MCU的国产化。

云途半导体

云途半导体成立于2020年,专注于车规级MCU的研发和量产。公司产品线包括L系列、M系列、H系列和Z系列,满足车身、底盘、动力、座舱和自动驾驶等域控制需求。云途半导体注重供应链国产化,超过一半上游合作厂商来自国内。公司已推进多个底盘和电池管理项目的落地,客户数量达数百家。云途半导体在车规级MCU领域实现多项技术突破,产品符合ASIL-D认证标准,并加入中国汽车芯片产业创新战略联盟,积极推动车规MCU的国产化进程。

灵动微电子

灵动微电子成立于2011年,是中国本土领先的通用32位MCU产品供应商。公司MCU产品以MM32为标识,已量产近300款型号,累计交付超5亿颗,客户涵盖智能工业、汽车电子、通信基建等领域。灵动微电子在车规控制领域取得显著突破,MM32F、MM32A系列产品通过AEC-Q100认证,并获得ISO 26262 ASIL D认证。公司致力于在汽车电子MCU领域实现国产化,通过全产业链协作,提升技术创新能力和市场竞争力。

总结:未来趋势,国产MCU如何打破内卷?

在2023年,全球半导体市场达到6300亿美元,并预计在未来持续增长。推动这一增长的主要因素是新能源汽车的发展。传统的燃油汽车依赖于发动机和少量控制单元,而电动汽车则需要大量的芯片和碳化硅技术。此外,电动化只是第一步,未来的智能化趋势将进一步扩大市场需求,包括5G和6G技术的应用,以及大量传感器和微控制单元(MCU)的使用。

航顺芯片联合创始人、首席科学家兼CTO王翔在近期举行的航顺新品发布会上分享了对MCU产业未来发展的展望。他认为,人类与机器的协作发展,将通过体商、智商、情商、灵商不同层级对工业革命、信息革命和未来精神价值主导的关系产生深远影响。产业合纵联合是一个趋势,MCPU(Micro Controller & Processing Unit)集成各种功能种类的横向联合,加上MaaS(MCPU as a Service)完成MCPU的生态客制化和应用智能化。

随着AI技术的迅猛发展,MCU正在从传统的控制器角色向更智能的方向转变。未来的MCU将不仅仅是控制器,还将具备处理传感器数据、无线通信、AI算法等多种能力,形成“MCPU”的新形态。例如,在智能家居中,MCU可以通过内置的AI算法,学习用户的使用习惯,自动调整家电的运行模式,提高用户体验。

王翔认为,MCU的发展不仅体现在技术层面,还体现在产业链的整合上。未来,MCU厂商将通过垂直整合与横向联合两种方式,提升产品的竞争力。

垂直整合:垂直整合是指产业链各个环节的融合,包括从芯片设计、封装到最终应用的整合。例如,MCU厂商可以通过自主研发封装技术,提高产品的性能和稳定性。此外,通过与下游客户的紧密合作,MCU厂商可以根据客户需求进行定制化设计,满足特定应用场景的需求。

横向联合:横向联合则是指跨行业的技术融合。例如,在传统的MCU中加入更多的传感器模块、无线通信模块和AI处理单元,使其能够在更多领域发挥作用。这样的联合将使MCU更像一个系统级芯片(SoC),具备更强的功能和更广泛的应用场景。

笔者认为,要打破国产MUC 的低端内卷,要从“卷价格”向“卷价值”过渡。未来的MCU厂商角色将提供系统级的服务和方案,同时从通用MCU向专用领域进行深耕,比如毛利率高达60.99%的极海半导体就深耕打印机专用市场多年。目前不少国产MCU厂商已经意识到了这一点,开始结合自身优势发力专用市场,希望通过技术创新和服务来构筑自己的护城河。

据了解,目前国内有大概3451家芯片设计公司。其中,已有168家公司成功IPO。这些公司通过上市获得了更多的资本支持,发展较为稳健。然而,剩余的3300家公司中,有超过一半,即约1700家公司的年收入不足1000万人民币。这些公司的财务状况较为紧张,主要依赖于外部融资。然而,从2023年开始,资本市场的紧张局势使得这些公司的融资变得更加困难。以至于某专注半导体投资的投资人对笔者表示,“MCU市场卷的厉害,毛利率太低,目前我们基本上不怎么关注了。”

最后,在目前的大环境下,非上市、非腰部的国产MCU团队,可能会过得非常艰难。裁员、并购、整合可能会成为2024年国产MCU团队的主旋律。我们也期待经过这一轮整合或洗牌,能够出现真正有技术竞争力的,能够正面挑战国际MCU厂商的国产品牌。

1万

1万

下载ECAD模型

下载ECAD模型

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

[下载]LAT1482 STM32G0单线串口通信帧错误问题解析

[下载]LAT1482 STM32G0单线串口通信帧错误问题解析