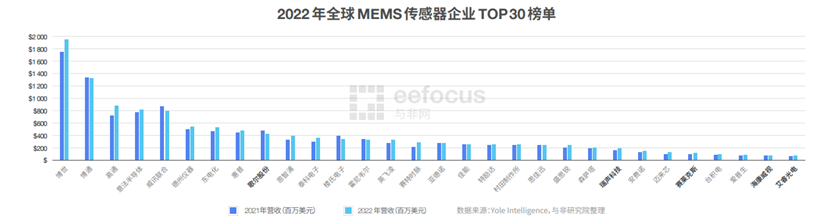

继《外购为主、自研为辅,歌尔股份本土MEMS老大当之有愧?》、《“没落”的瑞声科技,过得还好吗?》两篇分析国内MEMS IDM龙头厂商的梳理、对比分析文章后,今天笔者准备再循着《2022年全球MEMS传感器企业TOP30榜单》中中国企业的身影,以点带面,分析一下国内MEMS代工领域的近况,以及未来的发展趋势。

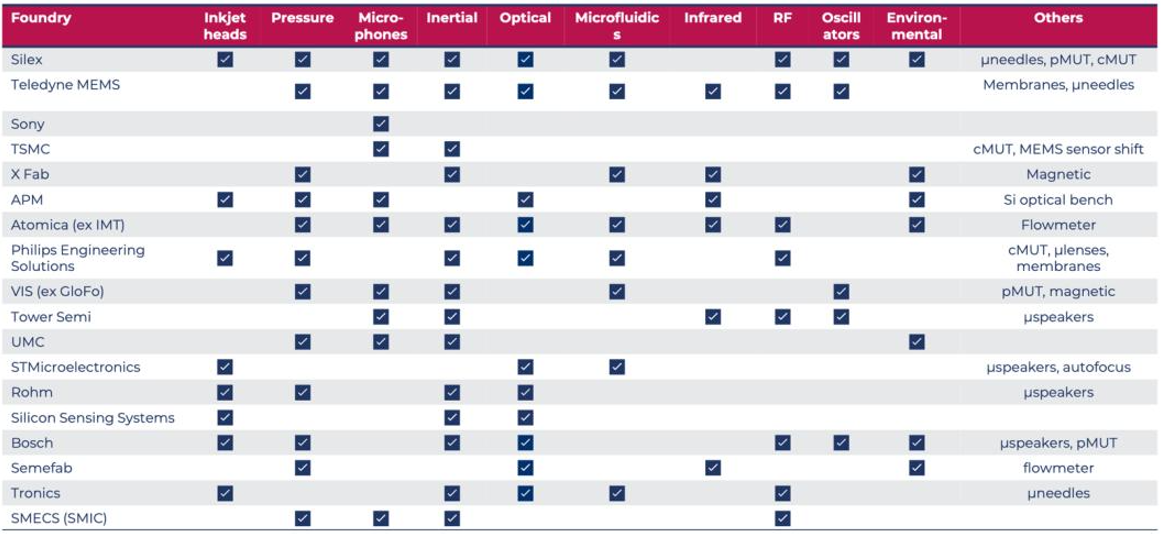

上图中,赛莱克斯是本土企业赛微电子的全资子公司,从事纯MEMS代工服务。

MEMS代工:规模不大,增长强劲

从全球MEMS产能来看,主要包括四种形式:纯代工厂、承接代工业务的IDM厂、IDM厂和中试线,其中IDM模式是主流。

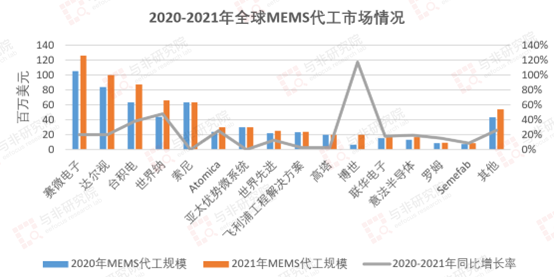

根据Yole Development发布的数据显示,2021年全球MEMS行业市场规模为136亿美元,其中MEMS纯代工厂的销售额为6.9亿美元,占总市场份额的5.1%左右。而纵向来看,2021年的6.9亿美元营收又比2020年的5.7亿美元营收同比增长了21%。

数据来源:Yole Development,与非研究院制作

这两组数据表明,MEMS纯代工市场的规模不大,但市场增速强劲。分析其背后原因,主要是近年来MEMS行业的崛起,叠加Fabless模式下的设计侧轻资产利好。

放眼中国大陆,MEMS产能链条与全球相似,布局厂商众多,包括纯代工厂商赛微电子、芯联集成(原绍兴中芯集成)、上海先进半导体、浙江芯动科技;承接代工业务的IDM厂商华润微电子(无锡)、华虹宏力、睿创微纳(烟台)、罕王微电子、奥松电子、多维科技;IDM厂商中国电科、美新电子、西人马、诺思微系统、固锝(苏州)、启泰传感、士兰微电子、衍熙微器件(武汉)、高德红外;以及中试线苏州纳米城、中国科学院微电子研究所、上海微技术工业研究院、中国科学院上海微系统与信息技术研究所等。

然而,中国大陆虽布局者众多,但真正能做到批量生产,且在众多品类上均有经验的产能却依旧不多,除去IDM厂商后,中国大陆MEMS产能自给率预计不足20%。

值得一提的是,在全球MEMS代工市场中也不乏中国台湾企业的身影,比如台积电、亚太优势微系统、世界先进和联华电子等(见上图),若加总中国大陆厂商和中国台湾厂商的产能,2021年约占全球整体MEMS代工产能的41%以上。

收购瑞通芯源,实现主营业务完美转型

赛微电子成立于2008年,当时还是一家名为“耐威科技”的系统性方案公司,主营业务包含惯性导航和卫星导航两大产品品类,目标市场主要为国防装备、航空航海、科研教学、仪器制造等领域。

2015年,凭借着“惯性导航+卫星导航+组合导航”全覆盖的自主研发生产能力,耐威科技成功上市深交所创业板。

2016年,公司布局MEMS,以7.50亿元人民币的对价收购瑞通芯源100%股权,实现对其旗下子公司运通电子(中国香港)、Silex(瑞典)、SSA(瑞典)、SMI(美国)的合并,进而搭上了半导体晶圆赛道的快车;同年启动北京8英寸MEMS国际代工线项目建设(FAB3)。

2018年,公司开始涉足GaN业务,覆盖GaN外延材料生长与器件设计。

2019年,完成首次非公开发行,募资12.28亿元人民币,并引入战略股东国家集成电路基金。

2020年,因业务结构及发展战略发生重大变化,公司更名为“赛微电子”;同年开始陆续剥离原有的航空电子业务和导航业务。

2021年,北京FAB3首批MEMS麦克风芯片通过客户认证,正式启动量产;完成第二次非公开发行,募资23.45亿元;瑞典Silex向赛莱克斯北京出口MEMS技术和产品的许可申请被瑞典ISP否决,公司境内工厂从瑞典Silex引入技术变得困难;同年12月全资子公司Silex对德国Elmos 200mm汽车芯片产线发起收购,试图在境外扩产。

2022年,北京FAB3 BAW滤波器通过验证并启动试产;自2022年第二季度起公司不再从事惯性导航业务;同年11月德国政府强制终止收购德国Elmos的交易,对赛微电子海外扩产造成冲击(2023年Littelfuse以9300万欧元的价格收购Elmos);2022年公司毛利率大幅下降,进入亏本状态。

2023年,公司调整扩产方案,收购瑞典Silex产线所在的半导体产业园区,瑞典产线的营业收入重回增长轨道,盈利能力亦得到显著恢复;北京FAB3产能爬坡,量产晶圆类别增加;瑞典Silex MEMS-OCS启动商业化规模量产。

收购背后,国家队出手

前面提到,赛微电子通过一次收购,彻底改变了竞争赛道,而这也证明瑞典Silex确实是一个很好的标的。

这里插一段序曲,事实上赛微电子早期的导航业务一直存在一些行业风险,比如产品销售客户比较集中,导航定位产业竞争加剧,以及军品市场需求不确定等。而赛微电子涉足MEMS赛道也不是空穴来风,因为陀螺仪、加速度计等惯性传感器是惯性导航系统和组合导航系统的核心部件,对惯性导航系统的定位精度、性能指标具有重要影响。换言之,MEMS传感器是赛微电子的上游采购物料。

而赛微电子能够有机会收购瑞典Silex的背后,还有国家队的支持。据悉,瑞通芯源系由北京集成电路制造和装备股权投资中心(有限合伙)和徐兴慧于2015年4月28日共同出资成立的投资公司,其中前者出资为人民币489,570,652.94元,比例为99.9%,徐兴慧出资人民币500,000.00元,比例为0.1%。

2015年5月13日,瑞通芯源通过收购股份的方式取得运通电子100%股权。2015年6月,运通电子与Northzone Ventures等37位Silex Microsystems AB公司的原股东签署《股权转让协议》,以661,500,000.00瑞典克朗(约5亿人民币)购买Silex 98.00%的股权。2015年7月13日交易完成后,瑞通芯源拥有对Silex的控制权。

2016年1月,赛微电子宣布拟以发行股份的方式购买北京集成电路投资中心、徐兴慧合计持有的瑞通芯源100%的股权,对价为74,987.5028万元。2016年7月,赛微电子宣布交易完成,自此赛微电子间接控股MEMS芯片制造商瑞典Silex。

2021年,赛微电子又以5.57亿瑞典克朗(约3.91亿元人民币)收购了控股子公司瑞典Silex Microsystems AB少数股东合计持有的9.73%股权,使瑞典Silex成为赛莱克斯国际的全资子公司。

赛微电子:连续四年全球排名第一

根据Yole Development发布的数据显示,自2012年至今,赛微电子全资子公司瑞典Silex在全球MEMS代工厂营收排名中稳居前五,与意法半导体(STMicroelectronics)、TELEDYNE DALSA、台积电(TSMC)、索尼(SONY)等厂商持续竞争,其中2019-2022年,Silex更是在MEMS纯代工领域连续四年全球排名第一。

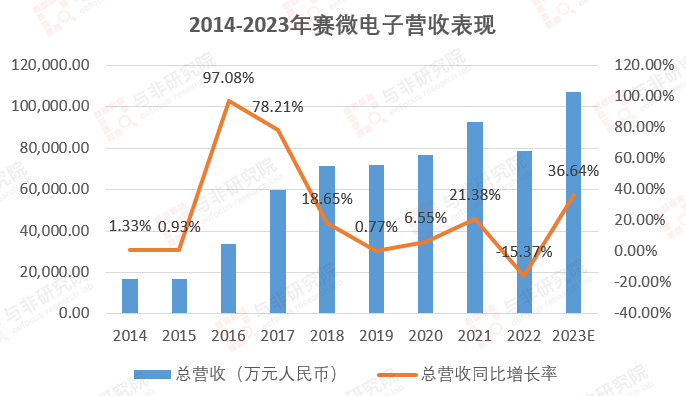

Silex的国际竞争力也给赛微电子带来了不错的营收和利润表现。

数据来源:公司公告,与非研究院制作

收购瑞通芯源后,2016-2017年间,赛微电子营收实现逐年翻番。

数据来源:公司公告,与非研究院制作

随着导航业务的下滑,叠加MEMS业务的上升,赛微电子MEMS业务营收占比逐年上升,截至2023年上半年,赛微电子MEMS业务营收占比已经达到90.95%。

数据来源:公司公告,与非研究院制作

在收购完成后的早期(2016-2019),赛微电子MEMS业务毛利率低于公司整体毛利率,但呈现出明显的爬坡迹象,2020年后MEMS业务的毛利率稍高于公司整体毛利率。但在2022年时,毛利率受到重创,同时净利润出现负值,根据其2022年年报和2023年三季度报数据显示,赛微电子分别亏损14923.70万元人民币和2896.71万元人民币。分析其背后原因,一是与大行情的持续低迷有关,瑞典Silex的FAB1&2收入及利润下滑严重(欧洲市场不振表现明显,见下图);二是2022年完成剥离利润表现较为稳定的导航业务,公司利润受半导体业务的影响因子变大;三是赛微电子在MEMS扩产和GaN新业务上的投入增加。

图 | 2014-2023H1赛微电子营收来源(按地区分),数据来源:同花顺

数据来源:公司公告,与非研究院制作

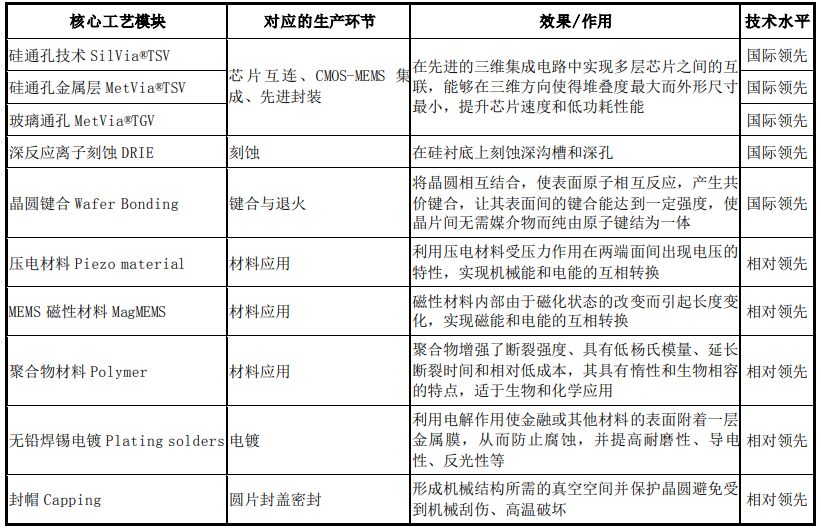

赛微电子的技术壁垒在哪里?

作为MEMS纯代工领域的老大,赛微电子或者说瑞典Silex的技术壁垒在哪里?

根据赛微电子方面的披露,MEMS的生产制造使用了包括体微机械加工和表面微机械加工在内的微细加工技术,并结合沉积、光刻、键合、刻蚀等集成电路工艺,在硅片上实现微型机械三维结构的构建,在保留器件机械性能的基础上可大幅缩减机械体积、降低能耗并提高机械可靠性,同时可批量生产,大大降低生产成本。

而对于赛微电子来说,和同行业竞争对手相比,在MEMS工艺开发及晶圆制造业务中涉及的主要生产技术类别及环节并无重大差异,但在实践经验、工艺技术储备、专利累积和Know-how方面存在竞争优势。成立于2000年的Silex,在TSV、TGV、SilVia、MetVia、DRIE 及晶圆键合等技术模块方面行业领先,拥有业内最完善的生产线,并有超过10年的量产历史、生产过超过数十万片晶圆、100多种不同的产品,技术可以推广移植到2.5D和3D圆片级先进封装平台。

表 | 赛微电子核心工艺及技术水平状况,数据来源:赛微电子2023年半年度报告

表 | 瑞典Silex拥有业内最完善的生产线,数据来源:Yole Development,华安证券研究所

瑞典Silex已经为全球厂商提供过400余项MEMS芯片的工艺开发服务,为客户代工生产了包括微镜、微针、硅光子、片上实验室、微热辐射计、振荡器、原子钟、超声、压力传感器、加速度计、陀螺仪、硅麦克风等在内的多种MEMS产品,客户覆盖全球 DNA/RNA测序仪巨头、光刻机巨头、新型超声设备巨头、网络通信和应用巨头、红外设备巨头以及工业和消费细分行业的领先企业等。

此外,根据赛微电子2023年半年报披露,公司MEMS气体传感器、生物芯片、硅光子器件、新型医学器件、新型红外器件、新型超声波换能器件、新型惯性器件等特色工艺均已进入风险生产阶段,在国内具有稀缺性,有望陆续贡献量产收入。

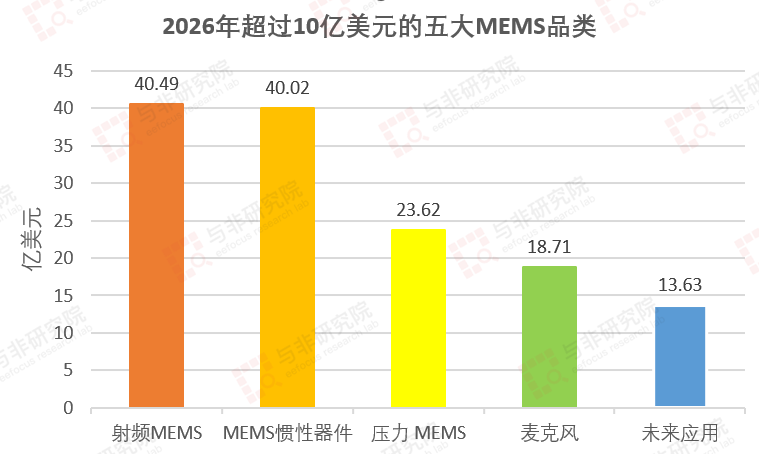

赛微电子在MEMS细分方向的布局和进展,与全球MEMS总体发展方向是比较吻合的。根据Yole Development发布的数据显示,全球MEMS行业市场规模将从2021年的136亿美元增长至2027年的约223亿美元,复合增长率(CAGR)达到9%,通讯、生物医疗、工业汽车及消费电子的应用增速均非常可观,其中通讯领域的复合增长率高达25%。预计到2026年,10亿美元以上的MEMS细分领域包括射频MEMS(40.49亿美元)、MEMS惯性器件(40.02亿美元)、压力MEMS(23.62亿美元)、麦克风(18.71亿美元)以及未来应用(13.63亿美元)。

数据来源:Yole Development,与非研究院制作

产能释放在即,稼动率是否有保障?

赛微电子对瑞典Silex和赛莱克斯北京的定位是有差异性的,前者更偏中试平台,后者更偏量产平台。不过在2023年上半年,赛微电子收购了瑞典产线所在的半导体产业园区,试图为业务扩展提供可预期的空间条件,这意味着赛微电子将在瑞典扩产,或增加量产线。

提到扩产计划,赛微电子的扩产之路可谓是磕绊不断。2021年,由于瑞典Silex向赛莱克斯北京出口MEMS技术和产品的许可申请被瑞典ISP否决,在公司境内工厂从瑞典Silex引入技术变得困难的背景下,赛莱克斯北京需要依靠自身积累工艺,自主推动从工艺开发到产品验证、规模量产的业务过程。同年12月,瑞典Silex对德国Elmos 200mm汽车芯片产线发起收购,试图迅速扩充可兼容MEMS的规模产能,大幅提高境外规模量产能力,但这一交易又在2022年11月被德国政府强制终止。双重计划受挫下,赛微电子无奈,只能调整扩产方案,进而收购了瑞典Silex所在的园区(斯德哥尔摩半导体生产制造园区)。

如今,瑞典产线正在积极建设扩充新增产能,将逐步形成从中试到量产的衔接服务能力。而赛莱克斯北京产线的硅麦克风、BAW滤波器、MEMS微振镜等产品也已进入量产爬坡阶段,MEMS气体传感器、生物芯片、加速度计、惯性IMU等产品已进入风险试产阶段,MEMS压力、温湿度、微流控、振荡器、红外、硅光子等产品工艺开发正在持续推进中,后续随着具有导入属性的工艺开发业务持续扩大,且从工艺开发阶段转入风险试产、量产阶段的晶圆产品类别的持续增加,赛微电子“境内-境外双循环”的代工服务体系将逐步形成。

不过话说回来,2022年开始的下坡路真的只是产能释放问题吗?事实上,除了扩产遇阻外,各产线稼动率表现也不好。据悉,2023年上半年,瑞典产线的产能利用率为46.79%,北京产线的产能利用率为14.22%。

不过赛微电子在近日的投资者关系会议上表示,2023年下半年以来,瑞典和北京产线的产能利用率均有所提升,2023年公司净利润已扭亏为盈。主要利好因素是瑞典产线MEMS-OCS进入量产,在手订单数增加;北京产线产能爬坡、量产晶圆类别增加,客户及订单需求不断增加;此外,公司新增的半导体设备销售业务,也贡献了一定体量的营业收入以及部分盈利。

8328

8328

下载ECAD模型

下载ECAD模型