CMOS图像传感器全球格局来看,2022年索尼以42%市场份额排名第一,三星以19%份额排名第二,韦尔股份(豪威科技Omnivision)以11%份额排名第三。中国厂商里面,除了豪威科技外,格科微(Galaxycore, 4%份额)、思特威(Smartsens,2%)也排入前10。本文旨在对国内CMOS图像传感器行业领先的三家上市公司韦尔股份、格科微、思特威进行全面分析和对比,以便大家更多的了解国内CMOS图像传感器企业情况和行业现状。

一、企业简介

1.1、韦尔股份(豪威科技)

1.1.1、公司简介

豪威集团-上海韦尔半导体股份有限公司是全球排名前列的中国半导体设计公司。集团总部位于上海,研发中心与业务网络遍布全球,年出货量超过123亿颗。公司 CMOS 图像传感器种类和应用范围具有较为显著的优势, 除智能手机、平板电脑、车载等主要市场外,公司 CMOS 图像传感器在医疗、无人机、安防监控、AR/VR 等领域均具有齐全的产品线,市场占有率较高。

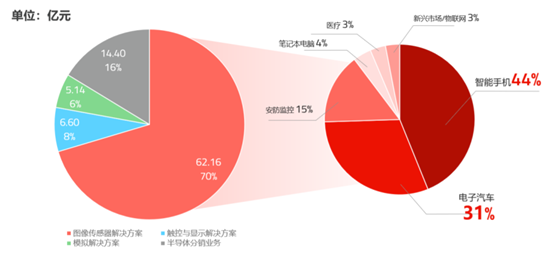

图|韦尔股份2023年1-6月份主营业务收入构成

来源:韦尔股份2023半年度报告

图像传感器解决方案业务实现营业收入62.16亿元,占主营业务收入的比例为70.40%,较上年减少14.82%;公司触控与显示解决方案业务实现营业收入6.60亿元,占主营业务收入的比例为7.48%,较上年减少44.40%;公司模拟解决方案实现营业收入5.14亿,占主营业务收入的比例5.82%,较上年减少17.17%。

从2022年开始,受手机和电脑消费市场疲软影响,韦尔图像传感器业务受到比较大的影响,营收和利润同比例大幅下降。伴随着公司 5000万像素以上图像传感器新品在2023年第三季度的量产交付,公司预计来源于手机市场的产品收入将实现稳步增长,产品结构优化将助力公司相关产品价值量及盈利能力提升。

1.1.2、市场份额

1)手机CIS:2022 年全球规模 135 亿美元,公司稳态份额11%左右,22 年因产品布局延后下滑至7%,23 年有望夺回原有份额,叠加以 OV50H、OVA0B 等为代表的高端产品线的推出,公司的高端化进展以进一步提升份额;

2)汽车CIS: 2022 年全球规模 22 亿美元,2028年或达36亿美元,公司份额24%,仅次于安森美,主导环视、舱内等市场;

3)安防 CIS:2022 年全球规模仅12亿美元,2028年有望达33亿美元,公司中高端地位稳固,份额接近 27%;

4)AR/VR/IoT CIS:行业短期承压不改长期增长趋势,公司已前瞻布局多条产品线,技术及产品储备有望充分受益于行业未来的需求增长。

1.2、格科微

1.2.1、公司简介

格科微有限公司成立于2003年,总部设于中国上海,在全球拥有9个分支机构,共有员工约1,500人。主营业务为 CMOS 图像传感器和显示驱动芯片的研发、设计、封测和销售,产品主要应用于手机,同时广泛应用于平板电脑、笔记本电脑、可穿戴设备、移动支付、汽车电子等消费电子和工业应用。

中高像素手机CIS:2020年起前瞻性布局Fab-lite转型,计划以产促研攻进高像素产品市场。公司全面发力中高像素手机产品,6月9日公告限制性股票激励草案,业绩考核目标瞄准13M及以上规格产品收入,2025年目标15亿元。公司32M芯片为全球首款单芯片0.7μm 32M CIS产品,目前已量产出货,更有50M产品送样中,公司有信心今年便可获得量产订单,有望开辟CIS芯片堆栈外全新的高性价比技术路线

非手机CIS:公司产品主要应用于安防与汽车领域,已覆盖1-8M像素产品线,2022年汽车CIS实现2亿元后装市场收入,车规认证完成后有望迅速进入汽车前装CIS市场。

显示驱动:2022年公司HD和FHD分辨率的TDDI产品已经获得国际知名手机品牌订单。公司高端手机CIS突破+非手机CIS业务扩展+TDDI产品放量三重增量,业绩增长未来可期。

产能方面,公司募投项目“12 英寸 CIS 集成电路特色工艺研发与产业化项目”进展顺利,该项目已完成首批设备的安装调试,顺利产出了良率符合预期的合格产品,并通过了长期信赖性测试验收,达到大规模量产条件。随着更多设备安装并投产,产能将同步释放提升,最终将实现月产20,000片晶圆的产能。

1.2.2、市场份额

公司连续3年出货量全球第一,2020年,公司出货量20.4亿颗,占全球出货量的29.7%;2021年出货量19亿颗,占26.8%;2022年出货量12.12亿颗,占市场份额的 26%。但在销售额方面,由于公司产品集中在中低像素产品,因此销售额低于索尼、三星及豪威。

1.3、思特威

思特威(上海)电子科技股份有限公司 SmartSens Technology是一家从事CMOS图像传感器芯片产品研发、设计和销售的高新技术企业,总部设立于中国上海,在多个城市及国家设有研发中心。公司产品已覆盖了安防监控、机器视觉、智能车载电子、智能手机等多场景应用领域的全性能需求。股权方面公司除获国家集成电路基金、哈勃创新等产投公司投资之外,上下游客户如三星海力士、小米、海康等皆有投资,体现产业链对公司的认可。

在安防领域:公司2020年出货量为世界第一,在技术上储备了SFCPixel®专利技术、近红外感度 NIR+技术等核心技术,客户包括大华股份、海康威视、萤石网络等国内外知名企业。

在机器视觉领域:公司是国内最早研发GS系列CIS产品的企业之一,也是全球唯三拥有全局快门CIS大规模量产能力的企业之一。

智能手机领域:公司独特的 BSI产品,配合三维堆栈等技术,已具备单帧HDR功能和超高的快门效率和感光性能在智能手机领域,公司运用于安防侧的核心技术可应用于智能手机领域。公司客户包括三星、小米、联想、荣耀等手机主流品牌客户,而高端旗舰5000万像素系列产品也已开始与相关品牌厂商展开合作。

汽车电子领域:公司已经建立起符合功能安全最高等级“ASIL D”级别的产品开发流程体系,成为国内少数能够提供车规级CIS解决方案的厂商,已开发360度全景影像、行车记录仪、舱内监控等多款车载CIS产品,与比亚迪、海康汽车、广汽丰田、岚图等主流厂商达成合作关系。

图|思特威产品明细

来源:思特威公告

二、企业对比

2.1、CMOS图像传感器营收对比和净利润对比

图|主营构成CMOS图像传感器营收(亿元)

来源:与非研究院整理

图|扣非净利润对比(亿元)

来源:与非研究院整理

对比三家的营收和利润情况,韦尔股份一家独大,2019年CMOS并购上市以来持续增长到2021年,最高达162.64亿元,净利润达到40.03亿元,2022年出现营收和净利润分别下降至124.82亿元和0.96亿元,受影响较大。2023年三季度营收降低到62.16亿,净利润回升至1.3亿元。

格科微2019-2021年营收由31.94亿元增长到59.37亿元,净利润由3.35亿元增长到12.03亿元。2022-2023Q3营收由39.76亿元降低至8.62亿元,近利润由3.54亿元降低至-0.32亿元。

思特威2019-2022年营收4.8亿元增长到24.83亿元,净利润由2019年-0.66亿元增长至2021年3.92亿元,2022年下降至-1.16亿元,23Q3为-0.6亿元,稍有回升。

2.2、研发情况对比

研发费用(亿元)

来源:与非研究院整理

图|研发费用占营业收入比例(%)

来源:与非研究院整理

图|研发人员数量(韦尔股份23年中报人数缺失,以不变代替)

来源:与非研究院整理

图|研发人员占比/%

来源:与非研究院整理

研发投入和企业营收正相关,单从金额看韦尔股份最多、格科微其次,思特威最后。2019年-2022年由12.82亿元增长至24.96亿元,2023Q3为15.62亿元。格科微2020-2023Q3稳定在5亿-6亿元附近。思特威由2019年1.22亿元增长到2022年3.07亿元,2023Q3为2.14亿元。

研发费用占营业收入比例来看,韦尔股份2019-2021年维持在9%附近的水平,2022年至2023Q3提升至12%水平。格科微2019-2022年维持在9%附近,2023Q3投入翻倍提升至18%水平。思特威2019年最高18%,2020-2021年回落至7%水平,2022-2023Q3提升至12%水平。

研发人员数量韦尔股份19-23年基本维持增长,22年底已经达到2148人,研发占比由2019年51.52%回落至43%左右。格科微20-21年人数增长到497人,22年略有下降至458人,23Q3又回升至467人;研发人员占比由2020年46.48%回落至23Q3的32%附近。思特威研发人员数量由22年384人减少到23Q3的333人,占比2022-2023Q3稳定在50%附近。

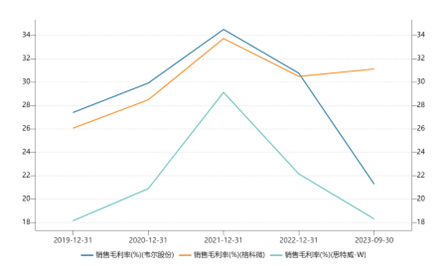

图|销售毛利率(%)

来源:wind、与非研究院整理

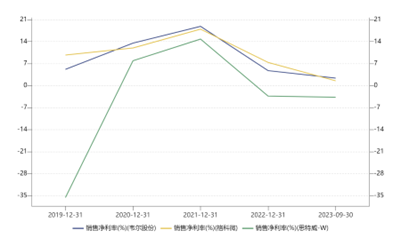

图|销售净利率(%)

来源:wind、与非研究院整理

销售毛利率方面,韦尔股份19-21年由28%提升至35%,22年下降至31%,23Q3下降至21%,降幅较大。格科微19-21年26%提升至34%附近,22年略微下降至31%,23Q3维持稳定在31%。思特威19-21年由18%增长到29%,22年下降至22%,23Q3又降低至18%。

销售净利率方面,韦尔股份19-21年由5.17%提升至18.86%,22年下降至4.77%,23Q3下降至2.39%,降幅较大。格科微19-21年9.74%提升至17.98%,22年下降至7.38%,23Q3降低至1.51%。思特威19-21年由-35.6%增长到14.81%,22年下降至-3.33%,23Q3又降低至-3.69%,波动幅度较大。

三、总结

通过以上对比可见,韦尔股份从营收、研发投入、研发人员数量方面占据优势,格科微和思特威与韦尔相比还有一定差距,但是研发投入上也在逐渐发力。行业的周期性需求波动对三家公司的毛利率和净利率影响较大,高峰都能接近30%以上的毛利,低谷时候10%以上的减少。净利波动幅度也是较大,韦尔股份和格科微由18%降低到个位数,思特威甚至回到负数。可见在周期波动面前,企业可能需要更多研发支持新产品推出,迈向更高端的市场,以应对寒冬。

好在23年4季度智能手机行业销量出现同比8%左右增幅,预计2024年手机市场会有5-6%的提升。智能驾驶汽车L3级的渗透率逐步提升,对CMOS图像传感器产业公司来说,可能会迎来新的一轮增长周期。

芯耀

芯耀

1.8万

1.8万

下载ECAD模型

下载ECAD模型

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍