芯片巨头博通(Broadcom)正式宣布完成对虚拟软件服务商威睿(VMware)的收购,交易规模约为690亿美元,其中包括610亿美元的协约收购价和后者80亿美元的债务。

这笔交易已在包括中国在内的多个国家获得了批准。待交易正式完成后,这将成为年内半导体行业规模最大的并购案。

作为长周期内极具成长性的赛道,半导体行业的投资热情并未消失,企业间的并购也从未停止。在全球产业竞争加剧的形势下,半导体行业新一轮并购重组潮似乎正在涌动。

英飞凌、AMD频频出手,争相布局AI

自从去年5月,博通(Broadcom)公布收购威睿(VMware)的计划后,由于涉及金额巨大,面临各国审批,使得这桩收购案具有巨大的不确定性。直到今年11月底,这桩收购案才迎来结局。

在收购进行的18个月里,博通和威睿一直在AI赛道上“备战”。

博通的PCle Switch芯片,被用于实现CPU、GPU等组件之间的互联,以构建AI服务器。面向AI对高速信号传输效率的需求,博通推出了112Gbps解串器和重定时器,以支撑AI的网络规模部署和网络组件连接。

威睿基于在云计算和虚拟化软件的积累,与英伟达合作推出了私有AI基础架构。该架构将英伟达的AIGC软件和加速器,与威睿针对AI进行优化的云平台结合起来,使企业能够自定义模型并运行生成式 AI应用程序,包括智能聊天机器人、助手、智能搜索和智能摘要等。

所谓私有AI,可以被视为威睿多云能力的AI升级版。多云能力支持企业在公有、私有、边缘等不同云空间部署应用和服务,而私有AI支持企业在不同云空间部署AI大模型,且能够满足用户对大模型数据的隐私和控制需求。

这也意味着,博通基础软硬件架构与威睿多云能力的协作模式——在双方都进行了围绕AI的升级和布局后,有望以私有AI为重点,继续在AIGC时代发挥优势。

5月,英飞凌宣布收购微型机器学习领域的领导者Imagimob。Imagimob成立于2013年,在边缘AI领域已深耕10年多,机器学习业务增长快速。英飞凌打算通过收购Imagimob来提升其微控制器和传感器上的TinyML边缘AI功能。

图片来自于英飞凌官网

8月,AMD收购AI初创公司Mipsology,以加强人工智能推理软件能力。此次收购旨在挑战英伟达在AI计算领域的主导地位,AMD董事长兼首席执行官Lisa Su称其为“用于AI推理和训练的领先GPU、CPU和自适应计算解决方案”。

10月,AMD宣布收购人工智能开源公司Nod.ai,以增加在AI市场的竞争力。Nod.ai的开源软件与AMD的软件战略完美契合。Nod.ai团队的加入加快了AMD推进开源编译器技术并在整个AMD产品组合中实现可移植、高性能AI解决方案的能力。如今,Nod.ai的技术已经广泛部署在云端、边缘以及各种端点设备中。

国内模拟芯片领域掀起整合浪潮

近年来,在全球半导体产业竞争激烈的背景下,中国半导体企业也正通过并购来拓展自身的技术能力和产品线。其中,模拟芯片领域也掀起一阵整合风潮。

相较于国际巨头之间的整合,中国的并购规模相对较小,且主要呈现出“大吃小”的形式。这些并购主要发生在同类企业之间,其中先成长壮大的企业会聚集更多资源,去收购后面追赶的、遇到了一定成长瓶颈的企业。

6月,国产模拟芯片厂商思瑞浦(688536)宣布收购创芯微。创芯微也是一家模拟芯片设计公司,专注于高精度低功耗电池管理和高效率高密度电源管理芯片的研发、设计和销售。由于两家产品侧重点不同,本次收购,思瑞浦可迅速拓宽产品种类,进一步丰富和完善产品线,实现技术优势互补。

图片来自于思瑞浦官网

7月,纳芯微(688052)公告拟以现金方式收购昆腾微的33.63%股权,昆腾微的主营业务为模拟集成电路产品研发、设计和销售,主要产品包括音频SoC芯片和信号链芯片。纳芯微称,该收购将有助于丰富公司相关技术及IP储备,拓宽公司在无线连接、通用信号链、音频方案等领域开发新产品的可能性,提升公司在战略市场,包括汽车、泛能源等围绕客户开发更多品类、满足客户更多需求的能力。

民生证券指出,2023年下半年,模拟IC行业的并购整合大幕已开启。

为什么并购多发生在模拟芯片市场?

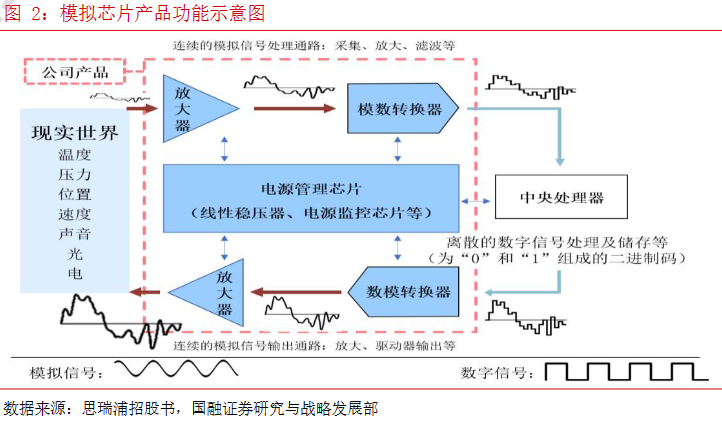

首先,就模拟芯片自身的特点来看,其产品迭代较慢、生命周期长,下游应用场景纷繁复杂,这也导致模拟芯片市场天生重经验、轻路径依赖且人才至上,这些特点都决定了其并购发展的重要性。

图片来自于国融证券

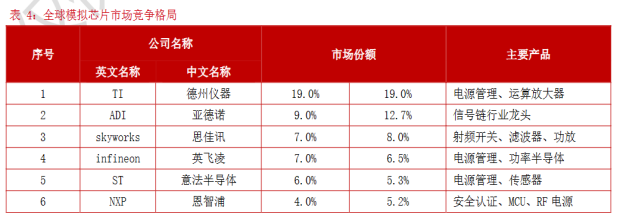

再看模拟芯片的市场现状,模拟芯片已经有超过50年的历史,发展至今以德州仪器为首,ADI凭借领先的信号链能力紧随其后,思佳讯、英飞凌、意法半导体、恩智浦等公司各自在功率器件、射频产品市场中拥有一席之地,形成稳定的“一超多强”格局。

图片来自于国融证券

2023年上半年,模拟芯片行业龙头德州仪器率先发起价格战,电源管理芯片和信号链芯片两大类成为降价重灾区,将国内模拟芯片企业拖入生存危机。在价格战之下,不是融资或上市的问题,而是生死存亡的问题,这种情况下,企业并购和整合是必然之路。

未来半导体并购,走向何方?

整体来看,中国半导体产业已经走上新发展阶段,头部企业已逐渐从不同环节、赛道和品类中脱颖而出,行业集中度初具规模;另一方面,随着新进入者和已有的玩家进行竞争和发展,半导体的并购浪潮也将蓄势待发,出清资本泡沫,优化产业结构。

并购对于中国的芯片市场来说,到底存在哪些利好关系?

第一,通过并购可以直接减少竞争对手的数量。目前国内半导体产业存在“小而散”的情况,竞争尤其激烈,甚至是恶性竞争。通过并购,可以直接减轻竞争压力,从而让整个市场竞争更有序。

第二,并购和重组可以帮助公司剥离低毛利业务,以削减成本提高利润率,前文提及的博通便是最经典的案例。博通在收购后会立即进行重组,果断卖掉非核心业务和裁员,专注提升公司利润率。像LSI的企业级闪存和SSD控制器业务,原博通的IOT业务,博科的数据中心的路由、交换和分析业务等都是曾被博通收购后立刻出售的低毛利业务。

中国的半导体显示龙头TCL也有着类似的成长路径,它通过多次的资产重组剥离了家电、通讯和IT服务等多项业务,这些业务虽然仍能贡献高额的营收,但利润较低,剥离后公司反而可以专攻赚钱的业务。

第三,扩充产品线,增强技术实力。以德州仪器为例,多年来其前前后后收购了Unitrode 、国家半导体等30多家半导体公司,先后剥离计算机微处理器、存储、手机处理器等业务,走上专注模拟 IC 的道路。如今,TI已成为全球的模拟芯片龙头。

所以说,尽管目前处于行业下行周期,半导体企业的并购热情丝毫不减。未来,我们或许得以窥见,在暗潮汹涌的半导体寒潮周期里,半导体行业并购频现,“强者更强、弱者更弱”的局面更加明显。

芯耀

芯耀

797

797

下载ECAD模型

下载ECAD模型