前两天笔者写了一篇题为《外购为主、自研为辅,歌尔股份本土MEMS老大当之有愧?》的文章,文中提到了歌尔股份在MEMS赛道上的成就、薄弱点和市场策略,而今天我们再来研究一家MEMS龙头企业——瑞声科技。

事实上,瑞声科技也总被拿来和歌尔股份进行对比,因为两者的产品和下游市场存在较大的交叠,所以我们今天就以歌尔股份为参照系,来看一下瑞声科技的发展情况。

每三部手机,就有一部有瑞声科技的身影

瑞声科技成立于1993年,当时还是一家名为“深圳远宇”的生产微型声学器件(闹钟蜂鸣器)的小厂。

1997年,因摩托罗拉原供应商以投入产出比达不到预期为由,拒绝研发与新机匹配的微型声响器,借机切入摩托罗拉供应链。

2005年,凭借性价比优势迅速扩张市场的瑞声科技,成功上市港交所。

2007年,量产MEMS麦克风。

2008年,量产触控马达和防水扬声器,并成为全球前五大手机供应商。

2009年,收购日本镜头设计研发公司ISQR,并建立新加坡无线射频实验室。

2010年,投资拥有WLG晶圆级玻璃技术的丹麦公司Kaleido,并开始扬声器和受话器的全自动生产。

2011年,正式更名为瑞声科技,并投资新加坡MEMS Tech,布局MEMS芯片设计。

2015年,收购拥有射频MEMS技术的美国公司WiSpry。

2019年,晋身全球智能手机塑胶镜头三大供应商。

2020年,开始量产WLG玻塑混合镜头。

2021年,成立汽车业务部。2022年,整体车载声学解决方案开始量产,并上车哪吒。

2023年的今天,瑞声科技为拓展汽车业务版图,收购Tier1厂商普瑞姆扬声器系统(PSS),同时已经成长为一家全球微型声学、精密光学、电磁传动、MEMS传感器等领域的头部企业,每三部手机,就有一部有瑞声科技的身影。

纵观瑞声科技的发展过程,一方面映射出中国科技产业发展的时代烙印,另一方面又呈现出了一家企业的优质收购和精彩出海、成长史。

稳定的营收与持续下降的毛利率

但凡一家企业能够持续运营这么久,就一定有其生存之道,而瑞声科技还算过得不错。但在过去的5年中,我们也看到了瑞声科技艰难的一面,包括营收的止步不前,以及连年下滑的毛利率。

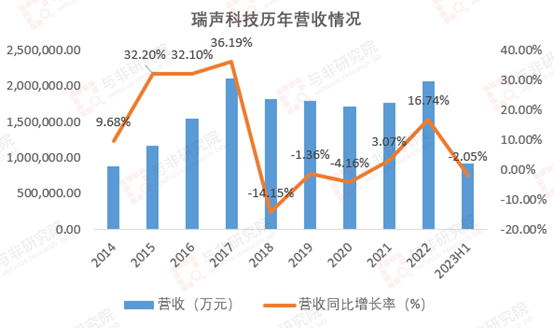

图 | 瑞声科技营收从2018年起开始止步不前,数据整理:与非研究院

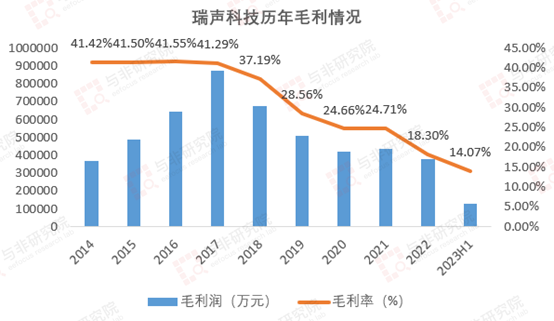

图 | 瑞声科技毛利率从2018年起下滑严重,数据整理:与非研究院

我们知道,2018年对于消费电子来说是困难的一年,智能手机需求放缓。还记得2018年三星电子发布的四季度报:当季营收59.27万亿韩元,净利润8.46万亿韩元,环比下滑31%,同比下滑36%。消费电子寒意可见一斑,根据2019年IDC发布的报告显示:“2018年全球智能手机出货量为14.04亿部,同比下降4.1亿部。”

所以,对于以手机行业作为主要下游市场的瑞声科技来说,业绩下滑是意料之中。同样的,当年我们也看到了歌尔股份的营收下滑。

图 | 2018年歌尔股份营收下滑,数据整理:与非研究院

但我们看到歌尔股份很快就从营收低迷中恢复了过来,而瑞声科技却出现了较长周期的停滞不前,甚至倒退,这是为什么呢?

事实上,2008年瑞声科技的营收还是歌尔股份的2倍,然而到了2022年,瑞声科技的营收却只是歌尔股份的1/5,是什么带来了如此大的变量?

图 | 2019年起,歌尔股份营收规模和瑞声科技拉开差距,数据整理:与非研究院

据悉,作为苹果声学部件的重要供应商,2017年前瑞声科技的声学部件业务,几乎占到了公司总营收的50%左右。2018年后,另一家果链企业立讯精密在无法收购美律的情况下,进一步联合美律以及康控,试图分享苹果订单红利,并成功入局,自此瑞声科技的声学业务收入增速从此前的20%左右直接落入负增长区间。

或许就是在这重重压力下,瑞声科技转向扩张产品线上,包括加大对塑胶镜头的投入,跨界推出铰链和散热产品,迎向风口成立汽车电子事业部等。

图 | 瑞声科技 vs 歌尔股份历年毛利率对比,数据整理:与非研究院

不过,瑞声科技的整体毛利率一直压着歌尔股份一头,有消息称是由于瑞声科技的产品布局更高端一些,而歌尔声学主要聚焦于中低端市场,但笔者认为这主要还和两家企业的产品矩阵不同有关,这一块我们后续有机会再详聊,本篇文章笔者将更聚焦在MEMS传感器领域来讨论。

本土MEMS传感器厂商,瑞声科技排名第二

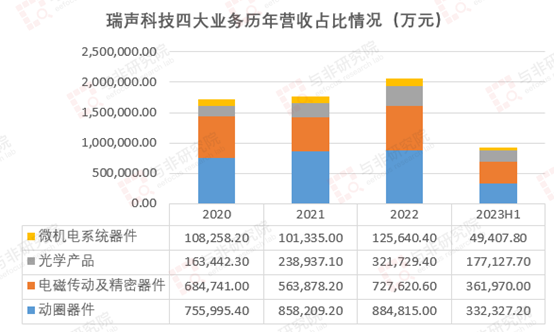

从瑞声科技的产品结构来看,MEMS传感器属于微型声学、精密光学、电磁传动之外的第四大业务线,在近三年中其体量处于微幅上升状态。

图 | 瑞声科技四大业务历年营收占比情况,数据整理:与非研究院

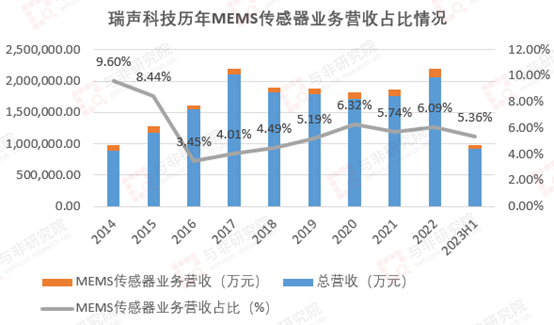

图 | MEMS传感器业务系瑞声科技四大业务线中最小,数据整理:与非研究院

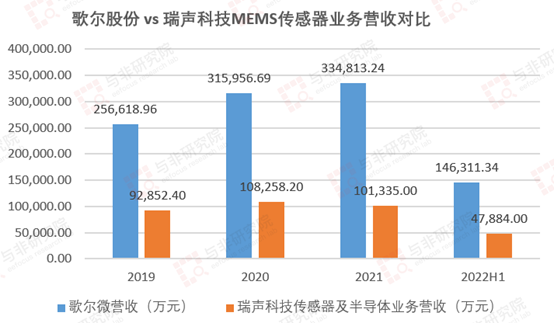

同时,与歌尔股份的MEMS传感器业务(歌尔微)相比,瑞声科技的MEMS传感器业务营收规模约为其1/3。

图 | 歌尔股份MEMS传感器业务营收高于瑞声科技,数据整理:与非研究院

而我们在前一章节提到,瑞声科技的整体毛利率是高于歌尔股份的,所以其MEMS传感器业务的获利表现是否也会优于歌尔微呢?所以笔者也进行了统计对比,结果是歌尔微的毛利率是高于瑞声科技MEMS传感器业务线的,且远低于行业平均线。

图 | 瑞声科技MEMS传感器业务毛利率低于歌尔微和行业平均线,数据整理:与非研究院

虽体量不及,但核心技术已实现全流程国产化

虽然瑞声科技在MEMS传感器方向的市场体量不及歌尔股份,同步也在采购英飞凌的MEMS传感器芯片以及亚德诺等企业的传感器配套 ASIC调理芯片(个人猜测外购占比不小,否则毛利率不会那么低),但其在部分产品上已经实现了从MEMS芯片设计、封测到结构设计组装等方面的全流程国产化,包括今年推出的全套车载MEMS模组产品——语音麦克风模组、E-call麦克风模组、防水麦克风模组和振动传感器模组。

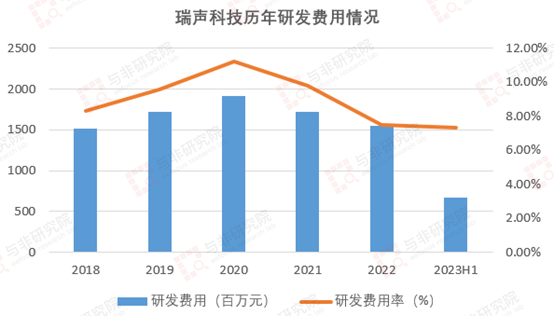

图 | 实现全流程国产化背景下的瑞声科技总体研发投入,数据整理:与非研究院

据悉,瑞声科技已经基于该系列车载传感器产品与全球知名的汽车厂商达成合作,相关模组新品也将在年内实现量产。

此外,在技术侧,瑞声科技的MEMS麦克风也在向高性能方向升级,在信噪比方面表现优秀。得益于自主创新研发,其70dB高信噪比MEMS麦克风成本大大降低,成本仅为英飞凌同类MEMS麦克风产品的一半,因此正在迅速向车载、TWS、智能手表/手环和AR/VR等非智能手机领域渗透。

值得一提的是,今年年初,瑞声科技与尖端音频软硬件解决方案提供商Soundskrit达成合作伙伴关系,并向消费电子和智能汽车市场等领域,推出了全球首款高性能MEMS指向麦克风产品——SKR0400。

相较全向麦克风组成的指向拾音阵列,该款高性能MEMS指向麦克风在整个可听频域内,不同频率上展现出一致的指向特性和优良的信噪比,可充分抑制来自离轴方向的背景噪声,保留纯净的用户声音,并借助定制化的音频信号处理算法,为智能设备带来全新的音频解决方案。

在制造侧,瑞声科技的传感器及半导体业务线主要分布在广西南宁、广东深圳、马来西亚柔佛州三地。随着2022年第四季度马来西亚柔佛州工厂的正式投产,瑞声科技在MEMS传感器方向的产能将逐步放量,并形成国内外协同的灵活布局。

写在最后

根据2023年半年报中的信息,瑞声科技期待在智能化浪潮带动下的智能语音交互需求,包括人工智能以及智能家居市场,能够给公司的MEMS传感器业务带来更多的发展机遇。

来源: 与非网,作者: 夏珍,原文链接: https://www.eefocus.com/article/1646780.html

芯耀

芯耀

5210

5210

下载ECAD模型

下载ECAD模型