编者按:2019年7月,日本政府宣布对出口韩国的半导体工业材料加强审查和管控,并将韩国排除在贸易“白色清单”以外,这些半导体材料包括含氟聚酰亚胺、光刻胶、氟化氢。为应对这一局势,韩国政府牵头,鼓励韩国半导体材料企业加快研发,全力突破日本企业的垄断,并最终成功突围。2023年3月,日本政府决定解除限制向韩出口上述三种关键半导体材料的措施,将韩日出口贸易恢复至2019年7月之前的状态。至此,日韩之间的这场“贸易战”接近尾声。

发生在日韩半导体领域的垄断与反垄断、管制与反管制的故事,反映出滥用出口管制措施的巨大破坏性,以及维护全球半导体产业链供应链稳定的重要性。在长达三年的这场“贸易战”中,上述三种半导体材料产业也发生了相应的变化,高纯度氟化氢、含氟聚酰亚胺、光刻胶三种半导体材料的产业故事,值得深思。

在OLED屏尤其折叠屏诞生的背后,离不开一种关键材料——含氟聚酰亚胺。针对这种被誉为“黄金薄膜”的材料,日韩之间曾展开过明争暗斗。直到今年3月,这场持续近4年的风波才渐渐平息。那么,再次回望这场日韩之间的“黄金薄膜”之争,究竟谁家欢喜谁家愁?

“黄金薄膜”被推上风口浪尖

作为高分子材料中的“大明星”,聚酰亚胺(英文缩写为PI)被认为是21世纪最有希望的工程塑料之一。而聚酰亚胺薄膜更是被冠以“黄金薄膜”的美誉,这是因为它价格高昂、技术壁垒高、性能优异。据了解,由于具有耐高温、强度高、尺寸稳定性高、耐弯折等特点,聚酰亚胺被广泛应用于航空航天、半导体封装、显示面板等领域。

在半导体显示领域,绕不开日本和韩国这两个国家,前者在半导体显示材料方面占据近乎垄断的地位,后者是OLED显示领域的强国。由于关键材料处于显示面板产业的上游核心位置,一旦材料供应受到限制,即便是韩国三星显示和LGD这样的全球显示龙头企业,也是“巧妇难为无米之炊”。

2019年7月1日,日本经济产业省宣布,日本政府修改了对韩国的出口管理运用政策,将加强面向韩国的出口管制。自7月4日起,日本将限制包括含氟聚酰亚胺、光刻胶、氟化氢以及转让与之相关的制造技术(包括与制造设施出口有关的制造技术)向韩国出口。

作为“黄金薄膜”家族成员,含氟聚酰亚胺(FPI)指的是以含氟的单体为主聚合形成的一类特殊PI材料。相比传统PI,FPI在继承了传统PI高强度、耐高温、耐形变、耐弯折等特点的基础上,兼具透明性好、电绝缘性好、介电常数低等特点。而它在OLED显示领域应用广泛,主要用在对透光率要求较高的场景,如盖板薄膜、触控层(TSP)薄膜、高透支撑膜等。

“综合而言,含氟聚酰亚胺是现有材料中唯一兼具高透、高尺寸稳定性、高热稳定性、耐弯折等性能特点的材料,在OLED器件制程中具有不可替代的作用。”鼎材科技有限公司技术专家韩红彦博士告诉《中国电子报》记者。

2019年前后,正值韩国OLED产业的黄金发展期。数据显示,2018年,韩国在全球OLED屏幕市场占据了96%的份额,可谓是绝对垄断,其中LGD占据12%,三星显示则高达84%。尤其需要指出的是,当时三星正在全力推动折叠屏手机进入市场,而折叠手机的柔性盖板需要采用透明PI(CPI),必备的原材料就是含氟聚酰亚胺。

但非常不巧的是,全球显示用含氟聚酰亚胺被日本厂商垄断,产能占比超过90%。

业内专家向记者指出,韩国对含氟聚酰亚胺的依赖主要集中在显示材料领域,如盖板用透明聚酰亚胺(CPI)薄膜、TSP用聚酰亚胺、感光性的含氟聚酰亚胺等。当时,含氟聚酰亚胺主要被日本厂商垄断,如盖板用透明聚酰亚胺由住友化学独家提供,FPI浆料则主要被宇部兴产、钟渊化学所垄断,感光性聚酰亚胺主要被东丽垄断。

很明显,含氟聚酰亚胺成了韩国的软肋。以三星为例,三星Galaxy Fold折叠手机的CPI盖板用含氟聚酰亚胺主要由日本住友化工供应。由于被日本限制出口,韩企的“折叠大计”甚至面临着夭折的风险。

试图扼住韩国OLED的咽喉

2019年,正值全球显示面板产业格局转变的关键节点。彼时,韩国无可奈何地开始移交出全球显示面板重心的“接力棒”,大刀阔斧地调整产能结构,在加速退出液晶领域的同时,快速布局OLED显示。而韩国两大面板巨头的路径出现分叉:LGD在大尺寸OLED方向优势明显,但高昂的成本令其难以在短期内大举扩张产能。三星则加码中小尺寸,首要的突破口便是潜力巨大的智能手机市场。在竞争激烈的手机领域,三星独辟蹊径,将“宝”押在了折叠屏手机上。

折叠屏手机市场有多大的空间?当时,韩国OLED研究机构UBI Research 指出,2019年折叠式OLED市场规模为4.8亿美元,预计到2023年将增长到246亿美元。某种程度而言,OLED面板企业将决定可折叠OLED手机能否成功量产。

折叠屏手机最大的玄机就是“可以折叠”的屏幕。但是,可折叠OLED显示屏比一般柔性OLED有更复杂的结构,其中就需要使用透明聚合物薄膜(CPI)取代玻璃作为显示屏盖板,这就离不开必备的关键材料——含氟聚酰亚胺。据统计,2018年,涉及透明聚酰亚胺薄膜的全球专利申请共1100项,其中日本申请量高达762项,占全球申请总量的69.3%;而韩国申请量仅有122项,占11.1%。

日本的意图显而易见:通过限制被日本厂商垄断的含氟聚酰亚胺,遏制韩国OLED的咽喉。那么,当日本对韩国的半导体材料限制令出台后,韩国的OLED产业真的要被卡脖子了吗?

仅以受影响最大的三星为例,2019年,三星酝酿多年的第一代折叠屏手机Galaxy Fold重磅登场,其CPI盖板由日本住友化学供应。但到了第二年,局面便发生了改变。2020年6月,三星在推出的折叠屏手机Galaxy Z Flip上采用了“UTG+保护膜”的复合型结构,在耐用性测试中可折叠20万次。三星显示表示,这是业界首次实现超薄柔性玻璃盖板的量产和商用。自此,超薄玻璃(UTG)成为折叠屏柔性盖板的又一新方向。

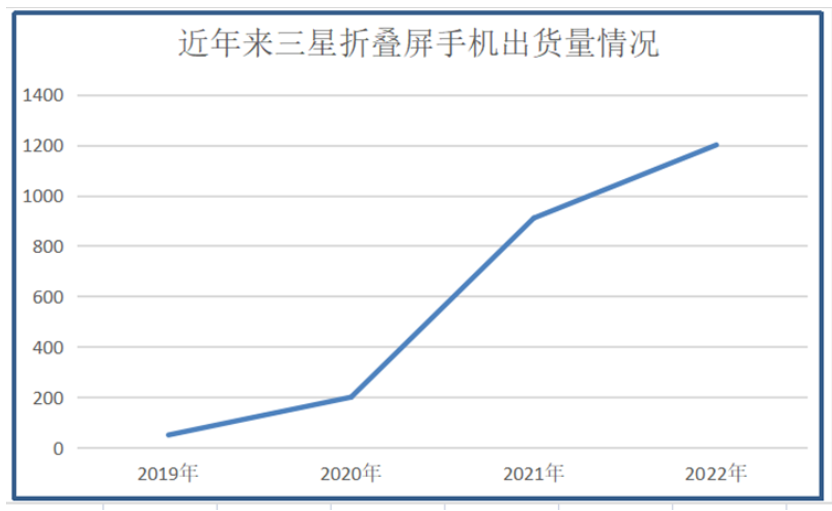

数据来源:根据公开资料整理

除了开辟新的方向,韩国还培育本土供应商。韩国政府宣布2020年投入24.1万亿韩元(折合人民币1438亿元)重金自主研发100种关键工业材料,在1~5年内快速实现本土化。2021年,韩国Dowoo Insys成为当年唯一一家量产折叠屏用UTG盖板的厂商,三星通过资本注入成为Dowoo Insys的最大股东,独占其UTG产能。另一方面,针对日本限制的含氟聚酰亚胺,韩国也并非“束手无策”,科隆工业和SKC公司(SK集团旗下的化学和高技术材料生产部门)也研发出了生产氟聚酰亚胺的自主技术。

以三星为代表的韩国绕过了含氟聚酰亚胺,也绕过了日本。

韩红彦强调,对于材料厂而言,高端电子材料开发的主要症结在于市场容量小,开发投入大(需要大量高端检测设备),属于重资产、高风险行业。赛迪智库显示产业首席研究员耿怡也指出:“没有完美的材料,只有性能更优、适应性更好的材料。”

即便是材料强国如日本,具体到每一个日本厂商也需要依靠本国之外的更大市场支撑。即便曾垄断含氟聚酰亚胺90%以上的市场,一旦被另一种应用材料取代,最终是得不偿失。更大的蛋糕,需要合作;隔绝的孤岛,造不出驶向世界的大船。

今年3月,韩国总统尹锡悦出访日本,自此日韩之间长达4年的“黄金薄膜”较量正式宣告终结。

芯耀

芯耀

1283

1283

下载ECAD模型

下载ECAD模型