卖一个激光雷达挣多少钱?

2023年Q1以前,这个数字是负的。也就是说激光雷达公司还在烧钱、亏钱,没有任何一家走到正常经营的阶段。

甚至去年开始,因交付量产等重重困难,海外掀起了激光雷达的洗牌淘汰,众多当年的明星创业玩家破产倒闭。

但在2023年Q1,拐点来了:

卖一台激光雷达,能赚46元。

激光雷达首次盈利!改变行业、加速内卷的玩家来自中国禾赛科技。

哪家激光雷达公司挣钱了?

第一家挣钱的激光雷达公司,禾赛交出的财务数据是这样的(所有财务数字都是人民币):

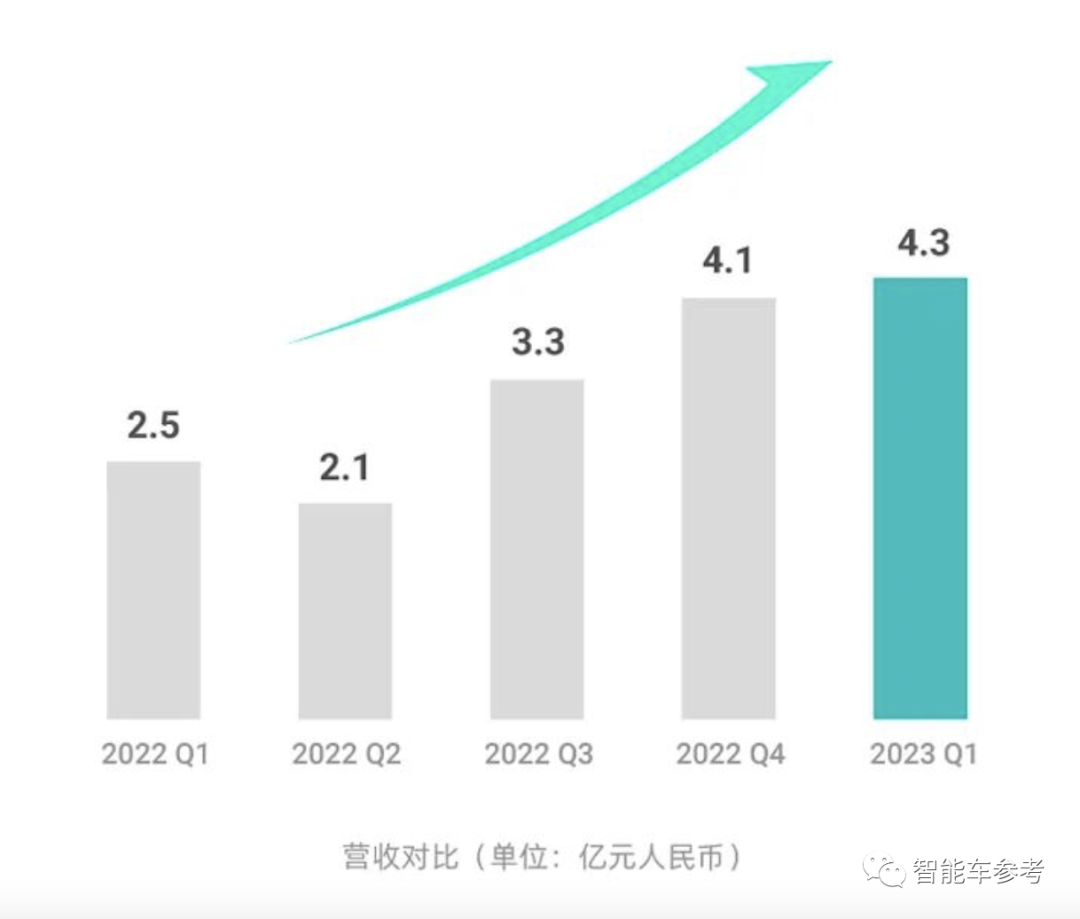

首先,2023Q1季度,禾赛经营收入达到4.3亿元,同比增长73.0%。

而同期禾赛花掉的钱由这几部分组成:

研发支出为2.08亿元,同比增长99.2%。营销费用为0.354亿,同比增长83.1%。管理支出为0.495亿。即各类运营支出总额为2.9亿元。

当然还有最大的一块营收成本,这是禾赛生产激光雷达主要的物料、场地、人工费用等,一共是2.673亿 。

这样算下来(总营收-营收成本-运营支出),一季度禾赛经营亏损为1.28亿,而除去税收优惠及汇率等等因素,一季度禾赛净亏损为1.189亿元。

所以仅从主要经营业务来看,禾赛本身还是在亏损。

但把Share-based compensation expenses,即股权激励支出,加回现金流中,禾赛就给出了史上第一家盈利的激光雷达公司财报:

-1.189+1.205=0.016亿元

即一季度实现正向现金流,而且盈利160万元人民币。

这里解释一下为何现金流量表中要把股权激励加回来。很简单,期权是员工获益,相当于公司提前支出给员工的费用,只是这种支出是用权益支付,不会影响现金的流入流出。评估出来了一个价值后,会在一定期间摊销,也可以简单看成公司的无形资产或固定资产费用摊销。

这样操作不算数字游戏,因为这是一直以来的财务处理方式。

总结一下截止2023年一季度禾赛科技现状:

“研发——生产——销售”激光雷达的狭义正循环,实际上仍然没实现,表现在运营费用、生产成本依然很高。

但从整个公司经营层面来看,禾赛已经迈过亏损的红线,开始正向造血,行业唯一一个,也是全球的第一个。

而为何禾赛能率先走到这一步,还是要从财报中找答案。

禾赛为什么能挣到钱?

股权激励支出合并,补上了禾赛科技商业模式正循环的最后一块拼图,带来盈利160万。

但这块拼图本身之所以能发挥作用,根本原因是禾赛主营业务增长势头良好,营收增长时的整个基本盘有了质的变化,使得经营现金流有了回正的可能。

否则,再大的一块拼图也补不上亏损。这其实是大部分国外陷入困境或清盘倒闭的激光雷达公司的真实情况。

禾赛2023年Q1营收同比增长70.3%,是因为激光雷达出货量的强劲增长。

2023年Q1,禾赛一共交付了34,834 台激光雷达产品,同比增长402.9%。

其中 ADAS 激光雷达交付量为 28,195 台,占比81%。

按企业整体盈利来算,相当于卖一个激光雷达挣46块钱。

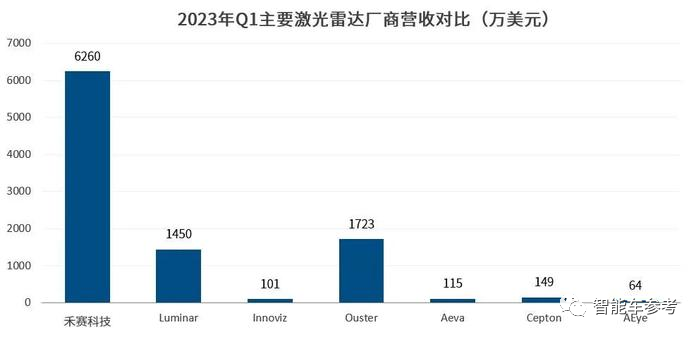

从行业横向角度看,禾赛的交付成绩超过了全球范围内其他所有6家激光雷达上市公司综合,目前稳坐行业第一的位置。

而纵向对比自身,可以发现尽管做车规产品禾赛属于“半道出家”,但目前已经成为禾赛最重要的业务板块和增长来源。

最早实现ET125产品上车(L8、L9、L7高配)的理想汽车,是禾赛目前最大最重要的客户。而理想汽车交付的强劲势头,实际上是带动禾赛去年4季度开始出货量猛增的主要因素。

智能车参考也获悉,目前禾赛的最主要产能和任务,都是优先服务好理想这个大客户。

另外,禾赛还在财报中透露,已经签下了理想纯电车型平台的新合同。另外新的客户还包括一直与华为合作紧密的赛力斯。

截止目前,禾赛一共拿下了11家主机厂的定点。

有定点的激光雷达玩家很多,有的甚至放出风声说拿下数十家定点,但禾赛是唯一一个交付量能匹配项目进度的。

禾赛选择的是自建工厂,认为“所有的制造问题都是研发问题,所有的研发问题都要在制造里解决”,制造与研发本质是一个系统。

正是得益于自建工厂的优势,禾赛从2017年到2022年12月31日累计完成10万台激光雷达的交付。

禾赛还判断,自建工厂是激光雷达企业这个阶段唯一的出路,接下来大概率同行都会选择自建工厂。

这也是激光雷达赛道考验生死的最重要一条红线:

工程制造及生产交付能力。

激光雷达的“淘汰赛”

之前我们介绍过很多激光雷达玩家失败的故事,但它们都发生在国外。

而现在这样的洗牌趋势,逐渐在国内开始显现了。

禾赛交出行业首个盈利的财报,说明了这样的一个问题:

现阶段的智能汽车,激光雷达是刚需。中国几乎所有主机厂都选择这样的路线,而国外除了特斯拉,其他在摸索转型的车企大概率也会走向这一条道路。

原因也不复杂,纯视觉算法的突破迟迟没有来,所谓“大力出奇迹”的超大规模数据闭环技术体系,现在各个玩家还处在初级的算力建设阶段。而其后的自动标注、数据代替规则等等课题,仍然有很多复杂的挑战。

这就使得激光雷达对ADAS系统的冗余,现在变得无可替代,而且市场潜力极大。

而禾赛首个跑通商业闭环,也标志着这个行业从资本孵化转向成熟产业化发展,大规模上量、大幅度降本的激光雷达内卷、普及时代,就在眼前了。

从禾赛财报中,还能看出激光雷达赛道的一些基本事实特征。

首先是技术层面,激光雷达路线众多,几乎每个玩家方案都不同。而从效果上看,并没有一种技术路线拥有绝对的性能优势,足以消灭其他玩家。

而且不同方案之间,也没有绝对的技术壁垒。

其次激光雷达赛道,“增收不增利”成为目前的主要问题。从禾赛财报来看,2022Q4、2023Q1实现交付和营收的飞速增长,但同比毛利率,却在下滑。

今年一季度为38%,而2022年同期为51%。此前的2019年至2022年分别为70%、57%、53%和39%。

毛利率下降,主要原因是禾赛车规级产线本身仍处在产能爬坡阶段,利用率不充分;此外最重要的,车厂今年开始疯狂压成本,给禾赛这样的上游供应商很大的压力。

禾赛必须在适当降价抢份额和保利润之间平衡抉择。

而这样的趋势在如今的经济大环境和车企内卷情况下,短期不会结束。

第三点,激光雷达出货,车企目前是不愿意走库存的,而是根据生产销售情况动态调整订单。这就使得激光雷达玩家的业绩,在客观上受制于车厂的表现,具有一定偶然性。

即使是行业第一的禾赛,也面临的所有激光雷达玩家同样面对的挑战:

技术没有绝对优势,纯视觉算法随时可能突破,以及成本如何下降。

而所有的问题都是在和时间赛跑,解决的方法其实也就一条:迅速扩大生产规模和交付能力,营收、成本、利润问题都能迎刃而解。

覆盖尽可能多的车厂,也能抵消个别车型销售扑街的风险。

所以,激光雷达厂商如今竞争的不是技术先进性,而是比工程制造能力、成本控制能力:只有实现大规模交付,才能活下去。

而禾赛在2023年Q1“突然”宣布实现盈利,大大加速了激光雷达“生死时刻”的节奏。

2721

2721

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

-1.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

-%E5%89%AF%E6%9C%AC.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

-1.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

[下载]LAT1482 STM32G0单线串口通信帧错误问题解析

[下载]LAT1482 STM32G0单线串口通信帧错误问题解析