光模块,今年资本市场炒作的热点之一,其热度可能仅次于AI。炒作的概念是“CPO”,即光电共封装技术,这一技术有望实现高算力场景下的低能耗、高能效,为chatGPT等AIGC(AI生成内容)应用提供更好的算力基础设施。

光模块上市公司普遍业绩不错,但长期不受资本市场待见,本次借AIGC的东风炒一炒不是坏事。“光模块F4”中际旭创、光迅科技、华工正源(华工科技)、新易盛,今年股价均大幅上涨,中际旭创和新易盛最高涨幅超过200%。感受一下中际旭创股价上涨的斜率:

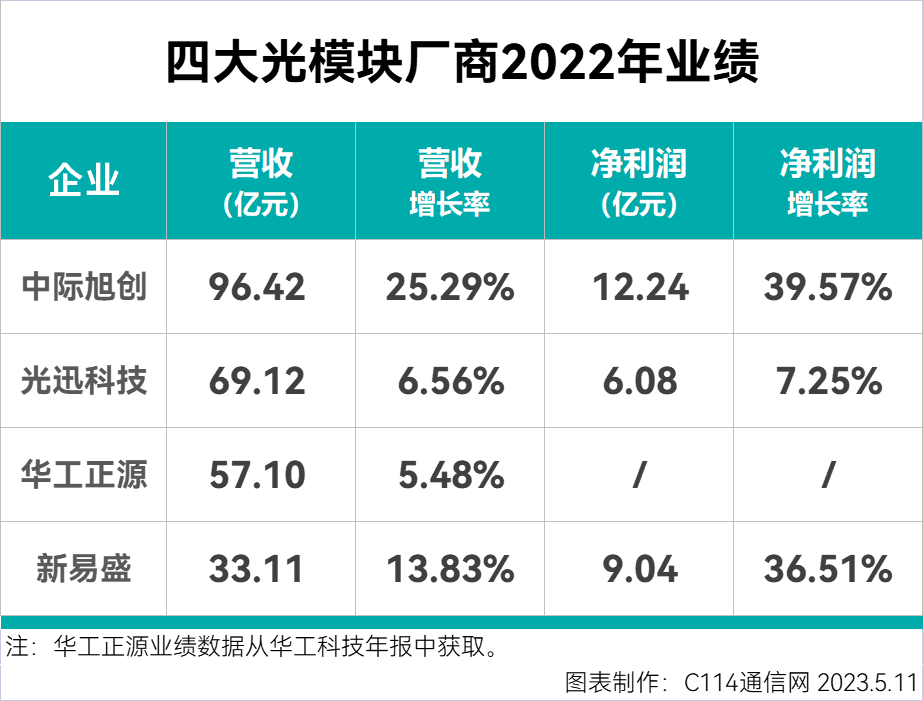

资本市场炒作的是热点,是预期。那么,四大光模块厂商2022年的业绩表现如何?从年报来看,四大光模块厂商无论是营收还是净利润均取得同比增长,表现尚可。主要业绩数据如下:

中际旭创强者恒强

中际旭创是光模块行业全球龙头。根据LightCounting2021年发布的全球光模块厂商Top10排名,中际旭创与II-VI(一家多次并购重组的海外光模块厂商)并列第一,当前可能已独占头名。

中际旭创在年报中表示,2022年受数据流量和带宽需求快速增长的影响,海外重点客户继续加大资本开支投入并带动对数据中心400G和200G等高端产品的需求上量。公司保障全面交付能力,持续降本增效,高端产品出货量占营收比重进一步提升。其中,海外市场营收同比增长44.99%,占总营收比重提升至86.88%,国内市场营收则同比下降34.05%。这反映的是中际旭创在海外数通市场的持续强势。

相比之下,排名全球第六的光迅科技2022年业绩较为逊色,仅随着行业市场容量增长和新产品贡献,保持着业绩个位数增长。不过,光迅科技对数通市场的投资正在收到回报:2022年数据与接入业务营收32.10亿元,同比增长23.37%,有效弥补了传输业务4.96%的下降。

排名第八的华工正源,作为电信市场光模块双雄之一,近年来成功突破数通市场。2022年公司成功卡位头部互联网厂商资源池,100G/200G/400G全系列光模块批量交付。此外,光模块产品持续巩固前、中、回传市场优势地位。接入网业务领域,下一代25G PON光模块产品已与客户开展联调,50G PON启动产品布局。

排名第九的新易盛作为光模块行业的后起之秀,此前多年保持着高速增长,直到2022年业绩增速有所放缓。年报显示,公司持续加强新技术、新产品研发及在各应用领域的市场拓展,公司产品在数据中心领域的销售收入持续增长。其中海外市场营收同比增长18.42%,占营收比重的78.17%,而国内市场营收同比下降了2.59%。

从量变到质变

四大光模块厂商业绩增长的背后,是中国光模块行业的整体崛起。在2010年,Top10光模块厂商中,中国仅有WTD(光迅科技)一家;到2021年共有中际旭创、华为海思、海信宽带、光迅科技、华工正源、新易盛(两家未上市)六家进入Top10。与之对应的是海外光模块厂商节节败退,不断合并重组,甚至连龙头老大Finisar也选择“卖身”II-VI以求自保。

量变的同时是质变。中际旭创作为带头大哥,主力产品是100G、200G、400G和800G等高速光模块,2022年高速光模块营收87.46亿元,占总营收比重高达90.71%,相比2021年提升8.01个百分点,显示出其在高端市场的强势地位。年报还表示,2022年公司持续加大对新方向、新产品的研发布局,800G和相干系列产品等已实现批量出货,1.6T光模块和800G硅光模块已开发成功并进入送测阶段,CPO技术和3D封装技术也在持续研发进程中。

光迅科技的特点是布局光芯片,拥有多种类型激光器和探测器芯片以及SiP芯片平台,激光器类有FP、DFB、EML、VCSEL芯片,探测器类有PD 芯片、APD芯片,可以为直接调制和相干调制方案提供支持。这对光模块行业的供应链安全,具有重要的意义。

华工正源则积极推进硅光技术应用,现已具备从硅光芯片到硅光模块的全自研设计能力,800G硅光模块在2022年第三季度正式推出市场。公司还在已有硅光、电、软件、封装、电磁兼容等平台上,积极布局薄膜铌酸锂技术及下一代光电合封技术,以实现高能效、高密度的超大容量数据交换。

新易盛已成功推出800G的单波200G光模块产品, 同时800G和400G光模块产品组合涵盖基于硅光解决方案的800G、400G光模块产品及400G ZR/ZR+相干光模块产品、以及基于LPO方案的800G光模块。同时,新易盛在2022年完成收购境外光模块厂商Alpine,参与硅光模块、相干光模块以及硅光子芯片技术的市场竞争。

量变到质变的背后是高额的研发投入。中际旭创2022年研发费用7.92亿元,同比增长40%;光迅科技为7.07亿元,同比下降5.40%但绝对值保持高位。华工正源母公司华工科技2022年研发投入6.08亿元,同比增长35.02%;新易盛研发投入1.87亿元,同比大增72.69%。

“CPO概念”热炒后的理性

从四大光模块厂商2022年业绩可以看到,全部取得了增长但不算夸张。业绩增长得益于两大背景:电信市场受益5G网络建设和宽带网络建设带来的5G前传、光纤接入等需求;数通市场受益云计算公司在三年疫情中的流量飙升,资本开支在三年里几乎翻了一番,与电信运营商齐平,一跃成为很多光模块厂商的主要客户。

2023年可能不太乐观。LightCounting指出,电信运营商计划在2023年减少其资本开支,云计算公司在经历了几年两位数的增长后,Top15的资本开支在2023年将仅增长4%。两者叠加,2023年光模块市场预计小幅下降1%。

“CPO概念”虽火,未必能在短期为光模块厂商带来明显的收益,需要理性看待。当然,高算力、低功耗是未来市场的重要发展方向,CPO、硅光技术可能在高算力场景下大展身手。同时,AI应用驱动网络建设不断加码,长期来看光模块需求将持续提升。根据Lightcounting预测,2024年起未来五年的光模块市场将保持稳健增长。

市场的成长带来机遇,市场的波动带来挑战。光模块行业存在一定的周期性,2000年代曾长期低迷,对四大光模块厂商而言,2023年的市场波动只是前行路上的一朵浪花。海外光模块厂商的技术优势正在快速缩小,再多的合并重组,也难挡中国光模块厂商的崛起大势。

作者:刘定洲

芯耀

芯耀

1260

1260