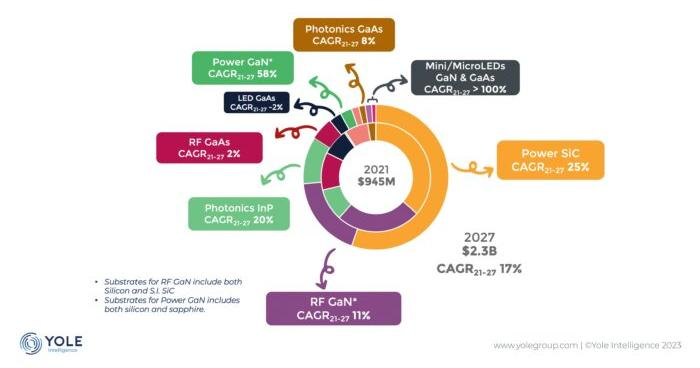

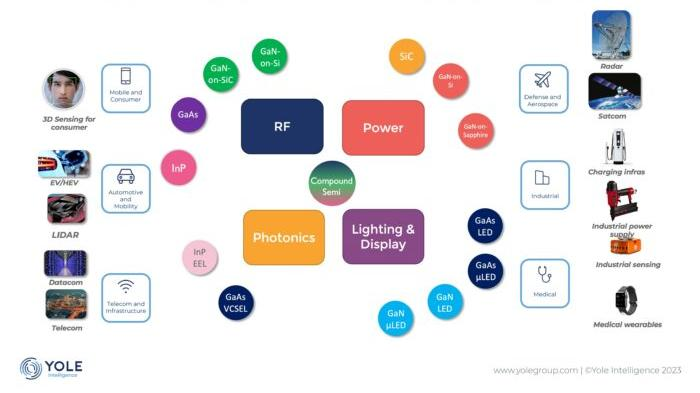

随着世界对通信、传感和功率效率的要求越来越高,到2027年,CS(化合物半导体)衬底材料市场将翻一番以上,与硅相比,预计用于功率应用的SiC(碳化硅)的市场份额将大幅增加。这是Yole Group旗下Yole Intelligence《2022年化合物半导体现状》的观点。所有的大趋势(电气化、5G/6G、云计算……)都在其路线图中增加了化合物半导体器件的使用。

用于RF(射频)GaN的衬底包括硅和SiC,而用于功率GaN的衬底包括硅和蓝宝石。从市场预测看,这个领域的发展潜力真的很诱人,不过,要参与这一赛道的竞争却不是一件容易的事情,因为置身其中的厂商已经是你中有我,我中有你的卷在一起。

CS衬底市场的演变

跨越两代的化合物半导体

化合物半导体是区别于单质半导体的材料,它是由两种或两种以上元素、以确定的原子配比形成的化合物,其具有确定的禁带宽度和能带结构等半导体性质。Si(硅)、Ge(锗)等都是单质半导体材料,而GaAs(砷化镓)、GaN(氮化镓)、SiC(碳化硅)、InP(磷化铟)等是化合物半导体。

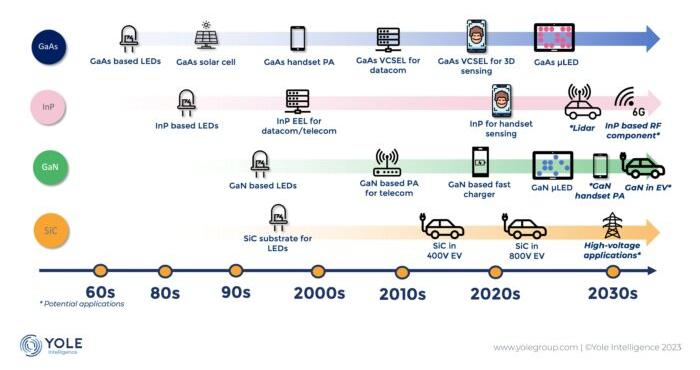

过去几十年,半导体经历了三代更迭,第一代以硅为代表,第二代以GaAs、InP为代表,GaN和SiC是第三代半导体的代表。相比第一代单质半导体,化合物半导体具备高功率密度、低能耗、耐高温、高发光效率等特性,在RF、功率器件、光电子及国防军工等应用领域优势显著。另外,新兴的第四代半导体(Ga2O3等)也一直在研发当中,目前在国防军工等应用领域已显示出明显的优势。

GaAs具有高频、抗辐射、耐高温的特性,广泛应用于无线通信领域,目前已经成为PA(功放)和开关的主流材料;GaN主要应用于通信基站、功率器件等领域,功放效率高、功率密度大,可节省大量电能,同时减小基站体积和质量;SiC主要用于大功率高频功率器件,未来10年内将大范围应用于需要高功率、小体积的电动汽车、牵引系统及工业领域。

化合物半导体产业链

化合物半导体的制造过程与硅基工艺差不多,包括设计、制造、封装测试等环节,其中最重要的是衬底外延工艺。不同之处在于,在化合物半导体供应链中,半导体企业更愿意采用IDM(垂直整合制造)商业模式——从设计、制造到器件的封装测试的完整一条龙工艺,而且都拥有自己的品牌。

具体讲,化合物半导体产业链由衬底加工、外延片生产、芯片制造和器件封装组成。产业链上游主要涉及的设备包括:生长晶锭的单晶炉、加工衬底片的多线切割机、制造外延片的MOCVD(金属有机化学气相沉积)设备。

MOCVD是在VPE(气相外延生长)基础上发展起来的一种新型气相外延生长技术。它以Ⅲ族、Ⅱ族元素的有机化合物和V、Ⅵ族元素的氢化物等作为晶体生长原材料,以热分解反应方式在衬底上进行气相外延,生长各种Ⅲ-V主族、Ⅱ-Ⅵ副族化合物半导体及其多元固溶体的薄层单晶材料。作为化合物半导体行业上游技术最复杂的重要环节,具有设计生产能力的企业十分有限。

MOCVD设备厂商的下游产业链包括外延片生产、芯片设计、晶圆代工、封装测试等,每个环节都需要大量的专门知识,包括不同材料特性、不同工艺参数的调节,以及复杂的电路器件设计等。行业中的参与者需要不断进行研发,以保证产品在行业中的竞争力。

化合物半导体供应链的众多公司

功率和光子学应用推升化合物衬底

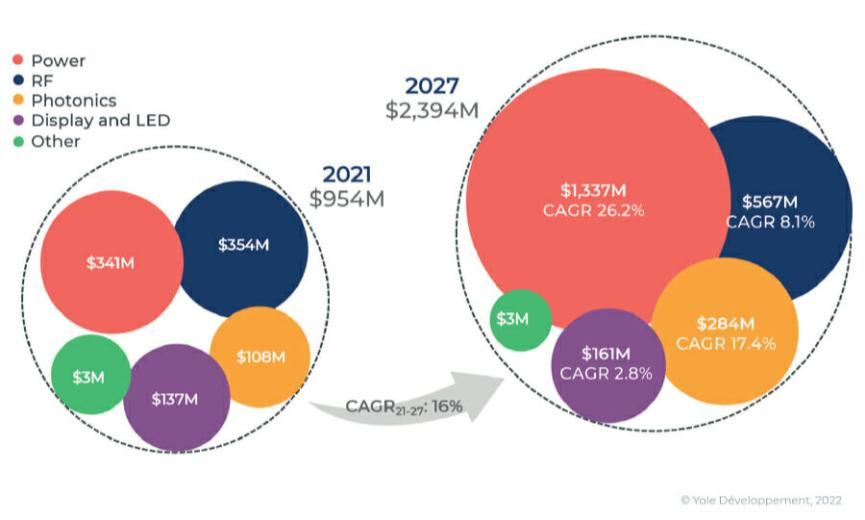

Yole Intelligence预测,受功率和光子学应用的强烈驱动,化合物衬底材料市场将从2021年的9.45亿美元增长到2027年的24亿美元,复合年增长率为16%。

在过去几十年里,化合物半导体已经被用于各种应用。最近几年,功率领域的SiC和GaN、RF领域的GaN和GaAs、光子领域的GaAs和InP,以及显示器中的LED和µLED(MicroLED)都获得了强劲的势头,因此,衬底和外延片市场预计将相应增长。IHS也预测,到2025年SiC功率半导体的市场规模有望达到30亿美元。

不同应用领域化合物半导体衬底市场预测(单位:百万美元)

化合物势力范围不断扩张

为了增加良率,降低器件成本,衬底正在向更大的直径转变,衬底制造商可能会通过既提供外延片,又提供器件进入供应链的下一个层次。Wolfspeed是功率SiC和RF GaN的领先SiC衬底和外延片供应商。由于更大尺寸的衬底是下一代器件制造的战略资源,未来10年要实现的宏伟目标是8英寸晶圆厂的投产和扩大材料产能。

在光子学领域,并购正在帮助在传感和电信/数据通信领域竞争的公司获得更多市场份额,并增强了InP和GaAs领域的竞争力。在这一进程中,2022年7月SiC大厂高意集团(II-VI)完成对Coherent的收购,并将公司更名为Coherent,重心转向更广泛的InP和GaAs材料、组件和系统。合并后的Coherent成为了领先的光子学器件制造商,也是功率和RF应用的领先SiC衬底供应商。

此外,该公司还与市场领导者SEDI(住友电气器件创新公司)建立了垂直整合的6英寸GaN-on-SiC晶圆平台,合作制造RF GaN器件,并与GE(通用电气)一起进入功率SiC器件业务,加强从衬底到器件层面的竞争力。

早在2020年,当时的II-VI就与GE签署了大规模专利许可协议,以共享后者的专利技术,共同开发SiC器件和模块并由II-VI进行量产,将其应用于飞机以外的各个行业。通过垂直整合SiC产业链,II-VI在具备SiC衬底技术的基础上,将提供应用于OBC(车载充电器)和电动汽车电机的SiC器件和模块。2022年2月,II-VI在自有高质量SiC衬底上制作的1200V SiC MOSFET满足了严格的汽车标准,并与GE研究院签署为期三年的技术准入协议,与该实验室的世界级SiC模块技术和专家团队合作加速客户设计导入。

2022年8月,光学元件供应商Lumentum收购了激光器制造商NeoPhotonics,获得了数据中心使用的GaAs器件专业知识,以加强新兴应用的竞争力,涵盖智能手机和激光雷达中的3D传感、µLED以及5G到6G的过渡。尤其是在消费3D传感市场,科技巨头苹果用基于InP的接近传感器取代了传统的GaAs VCSEL,以缩小iPhone 14的刘海尺寸,促使某些传统GaAs厂商将其产品组合扩展到InP。

另一方面,µLED也是GaAs光子学市场的一个重要增长载体,有几家公司从苹果进军µLED业务中受益。2022年4月,Ams Osram(艾迈斯欧司朗)宣布在马来西亚建造一座耗资8亿欧元的µLED晶圆厂,将于2024年投入大规模生产,为苹果提供用于智能手表的µLED显示屏。芯片设备制造商Aixtron(爱思强)将为Ams osram提供8英寸MOCVD反应器。

GaAs、InP和半绝缘SiC衬底的领先供应商包括AXT、Sumitomo Electric(住友电气)、Freiberger和中国的SICC(天岳先进),前三家合计约占全球半绝缘SiC衬底90%市场份额。这些厂商收入增长目标的实现依赖于将业务扩展到其他化合物材料。而目前AXT和Freiberger已经展示了8英寸GaAs衬底,并正在竞争成为苹果的主要供应商。

为苹果公司提供GaAs VCSEL的厂商,如Lumentum和Coherent都已经具备了InP生产能力,涵盖数据通信、电信应用和消费电子。在针对VCSEL的InP和GaAs方面,Coherent处于IDM商业模式,Lumentum则截然不同,其研发在内部进行,在为苹果供应器件之前,利用IQE和Win Semiconductors等代工厂制造。这一模式有助于应对消费市场需求的季节性。而另一些公司正试图在材料领域站稳脚跟,或在衬底、外延片或工艺等不同层面进入市场。

除了Wolfspeed和Coherent从衬底扩展到SiC器件之外,Win Semiconductor和Freiberger也在努力获得光子InP市场的业务。在VCSEL需求的推动下,在光电子GaAs工艺方面处于领先地位的Win Semiconductor正在其代工厂中引入InP,而Freiberger则希望将GaAs衬底方面的领先地位扩大到InP。

化合物半导体应用发展的拐点

IDM整合愈演愈烈

车辆的电气化和高压应用正在推动对SiC材料的需求,主要参与者一直在采取行动来确保或增加其衬底供应,因此,器件端向上游的收购愈演愈烈。

2021年,安森美收购了美国SiC材料制造商GT Advanced Technologies。同年,中国三安半导体斥资25亿美元在开设了一条SiC生产线,覆盖从晶体生长到功率器件、封装和测试的整个供应链,以提高其在功率电子领域的市场份额。

SiC衬底、外延片和工艺领域的领导者Wolfspeed最近宣布在德国建设一个新的8英寸SiC工厂,以巩固其领先地位并扩展到SiC器件市场。半导体巨头英飞凌于2022年与欧洲汽车制造商Stellantis合作,价值超过10亿欧元的交易将加强英飞凌的制造能力,并在本世纪后半叶成为Stellantis的SiC芯片供应商。

RF GaN市场预计规模将会增长,但市场份额不会增长,部分原因是2019年美国对华为的制裁影响了GaN-on-SiC供应链。2023年,由于印度等国的5G基站市场的发展,预计该市场将再次获得增长势头。

采用GaN-on-Si平台的Navitas是功率GaN行业的第一家独角兽公司。2022年8月,该公司收购了GeneSiC,成为既有GaN也有SiC技术的功率半导体公司。2023年3月,英飞凌签署协议将以8.3亿美元收购GaN Systems,这是迄今为止功率GaN行业最大的一笔交易,约占英飞凌功率电子收入的18%,是截至2022年整个功率GaN市值的4倍。

Wolfspeed在SiC和RF GaN衬底方面的主导地位意味着,所有主要器件制造商都与该公司合作以确保供应,这反过来又有助于其确保器件层面的业务。截至2023年,在功率SiC和RF GaN方面都具备竞争力的其他公司还有Coherent和SICC。

玩家祭出协同策略

所有参与者都对GaAs和InP衬底在RF、光子学和µLED应用中的协同作用趋之若鹜。而半绝缘SiC衬底的参与者正在进入n型SiC,以获得更高增长率的市场。半绝缘SiC衬底主要用来制作微波RF器件,用于5G通信、雷达等高频应用领域;导电型衬底则用来制作功率器件,用于新能源汽车、光伏发电等高压应用领域。

InP和GaAs光子学两位数的复合年增长率代表了其可观的市场规模,其中µLED是一个蓬勃发展的市场,预计在未来五年内每年都会翻倍。外延片供应商正受益于化合物外延片市场的开放,作为生产GaAs和InP衬底的Ⅲ-Ⅴ族

材料化合物外延晶圆公司,IQE已涉足各个市场(如RF GaAs和GaN);而中国台湾VPEC(全新光电)已成为开放市场上最大的RF GaAs外延片供应商,力图继续增加光子学领域的参与,以实现未来增长。

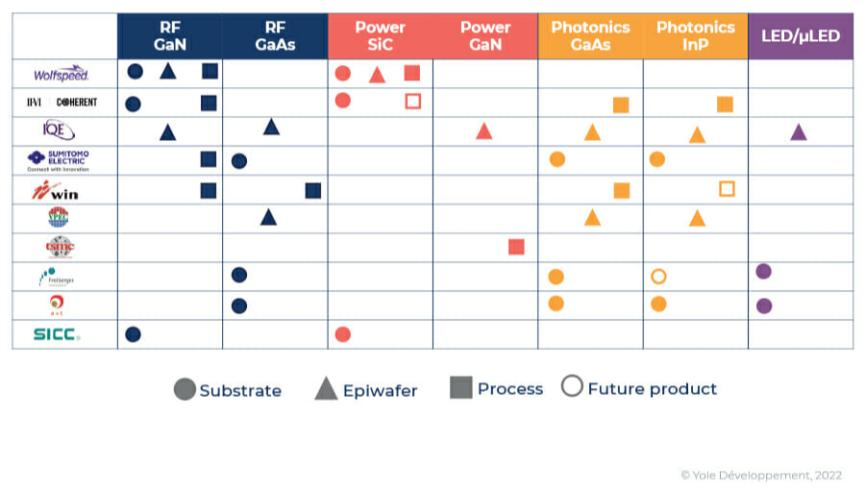

在众多化合物半导体公司中,排名前十的公司在生态系统中具有举足轻重的地位,要么是特定领域的领导者,要么参与了许多领域,或拥有一些未来的产品。这既表明了一个领域的领导能力,也体现了不同化合物半导体之间的协同作用,特别是代工能力。

著名化合物半导体公司市场定位

化合物厂商与晶圆厂之间一直在追求一种协同效应。功率SiC和光子学市场的增长带来了增加制造能力的需求,正在为硅晶圆厂创造机会。数十年来,随着化合物玩家不断扩大产能,从2英寸、3英寸和4英寸平台转移到6英寸或8英寸平台,硅晶圆厂一直在努力使用更大直径的晶圆,与化合物厂商形成协同效应。

现在,之前只致力于较小直径化合物的IntelliEPI、GCS和Sanan IC等公司已开始考虑采用6或8英寸来保持成本竞争力,而台积电、GlobalFoundries、英特尔和Vanguard等硅晶圆厂早就建立了可用于化合物制造的6英寸和8英寸硅工艺。

化合物半导体的明天

随着LED、手机功率放大器以及电信和数据通信的发展,化合物半导体在20世纪90年代经历了GaAs和InP的第一个爆发点。伴随对5G连接、电动汽车和智能手机快速充电器的需求,化合物半导体的销量和市值都在增长。

展望未来,电动出行和更高电压的应用、各种终端系统中传感、5G到6G的过渡以及µLED显示器,都将为不同的化合物半导体材料带来巨大潜力,特别是更多新兴衬底的新应用。

化合物半导体无处不在

根据Yole预计,到2027年功率应用SiC将成为最大的行业,其复合年增长率为21-25%,在化合物半导体衬底中的市场份额将增加约50%。光子学InP市场份额也将增加,并以20%的复合年增长率增长。第三个主要市场是RF GaN也将保持其市场份额,包括硅衬底和SiC衬底,随着其他应用的增长,将继续以11%的复合年增长率增长。

总之,随着高功率器件的需求不断推动制造业的发展,化合物衬底市场正在增长,并不断见证化合物玩家进入不同的材料领域。

2802

2802