米OV英特尔参投,国产电源管理芯片龙头上市,电荷泵充电管理芯片全球第一。

芯东西4月7日报道,刚刚,上海南芯半导体科技股份有限公司(简称“南芯科技”)正式登陆科创板。

其发行价为39.99元/股,发行市盈率71.56倍,开盘价为54.00元/股,涨幅达35.03%;截至9点37分,股价最高上涨62.54%至65.00元/股,总市值逾246亿元。

▲开盘后股价变化情况

南芯科技成立于2015年8月,是国内在电源及电池管理领域实现高端产品国产替代的公司之一。以2021年出货量口径计算,该公司电荷泵充电管理芯片位列全球第一,升降压充电管理芯片位列全球第二、国内第一。

值得一提的是,这可以说是雷军投资的第一家芯片企业。2018年1月,小米旗下的紫米科技与雷军合伙创建的顺为资本,参与了南芯科技的A轮融资,打响小米踏足半导体投资战场的第一枪。

杭州顺赢、顺为科技、小米基金、紫米电子等由雷军持股或控制的机构,均出现在南芯科技的股东阵容之中。其前十大股东还包括国资上海集成以及安克创新、OPPO、vivo、英特尔等巨头。

作为国内最先布局USB-PD充电管理的公司之一,南芯科技已成为国内消费电子充电管理市场的中坚力量,直接与同行业国际大厂竞争,并取代了部分国际大厂市场份额。其充电管理芯片产品中,部分型号的关键技术指标已具备了比肩或超越国外竞品的性能。

阮晨杰是南芯科技的实际控股人兼董事长。2019-2022上半年,南芯科技累计营收20.46亿元,累计净利润达4.27亿元。

▲南芯科技董事长兼总经理阮晨杰先生上市致辞

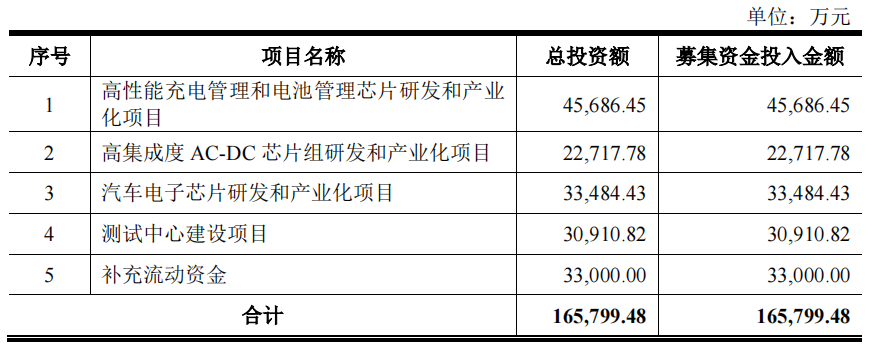

本次IPO拟募资16.58亿元,用于投资高性能充电管理和电池管理芯片研发和产业化、高集成度AC-DC芯片组研发和产业化、汽车电子芯片研发和产业化、测试中心建设等相关项目。

▲募资信息

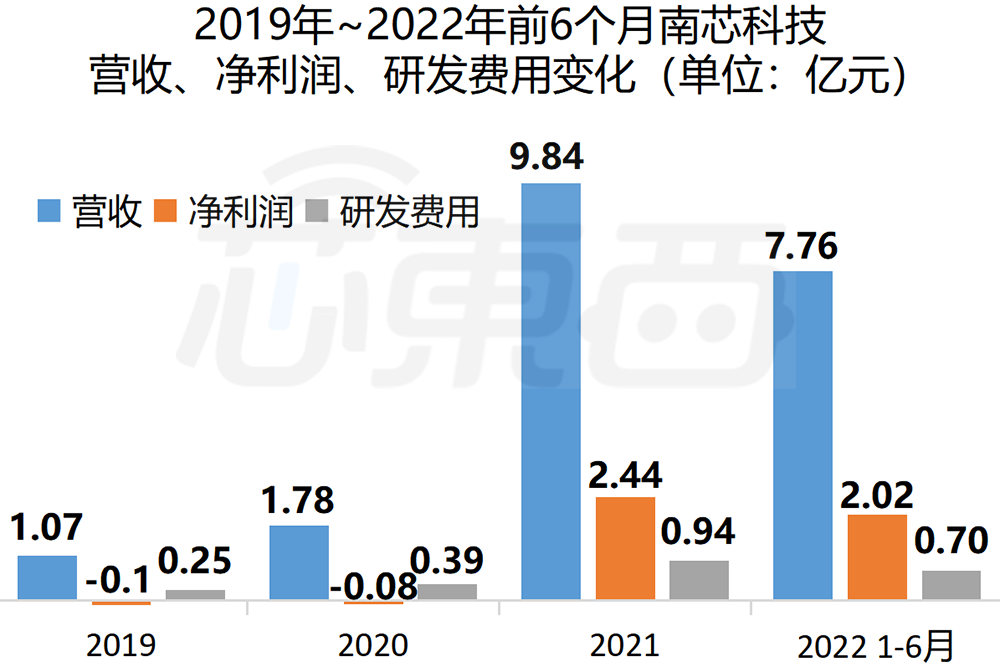

三年半营收20亿元,2021年扭亏为盈

2019年、2020年、2021年、2022年上半年,南芯科技营收分别为1.07亿元、1.78亿元、9.84亿元及7.76亿元,2020年和2021年营业收入增长率分别为65.89%和451.96%,2019年至2021年年均复合增长率为202.59%。南芯科技营业收入全部为主营业务收入。

同期,南芯科技净利润分别为-0.1亿元、-0.08亿元、2.44亿元及2.02亿元;南芯科技研发费用分别为0.25亿元、0.39亿元、0.94亿元及0.70亿元。

▲2019-2022上半年南芯科技营收、净利润、研发费用变化(芯东西制图)

报告期内的高速增长得益于公司抓住了电荷泵作为手机大功率充电方案快速渗透及国产替代带来的发展机遇,推出能与国际大厂直接竞争的高性能产品。

受到行业总体需求下降、行业竞争加剧、2021年行业普遍缺芯现象逐步缓解从而客户下单回归理性等因素影响,2022年1-6月公司新增订单金额3.85亿元与2021年1-6月新增订单金额11.21亿元相比下降幅度较大。

截至报告期末,南芯科技共有研发人员214人,占员工总数的55.73%。

南芯科技拥有Charge pump、DC/DC、AC/DC、有线充电、无线充电、快充协议、锂电保护等多条产品线,在消费电子、工业及汽车电子领域推出高性能电源及电池管理芯片。

▲南芯科技主营业务图

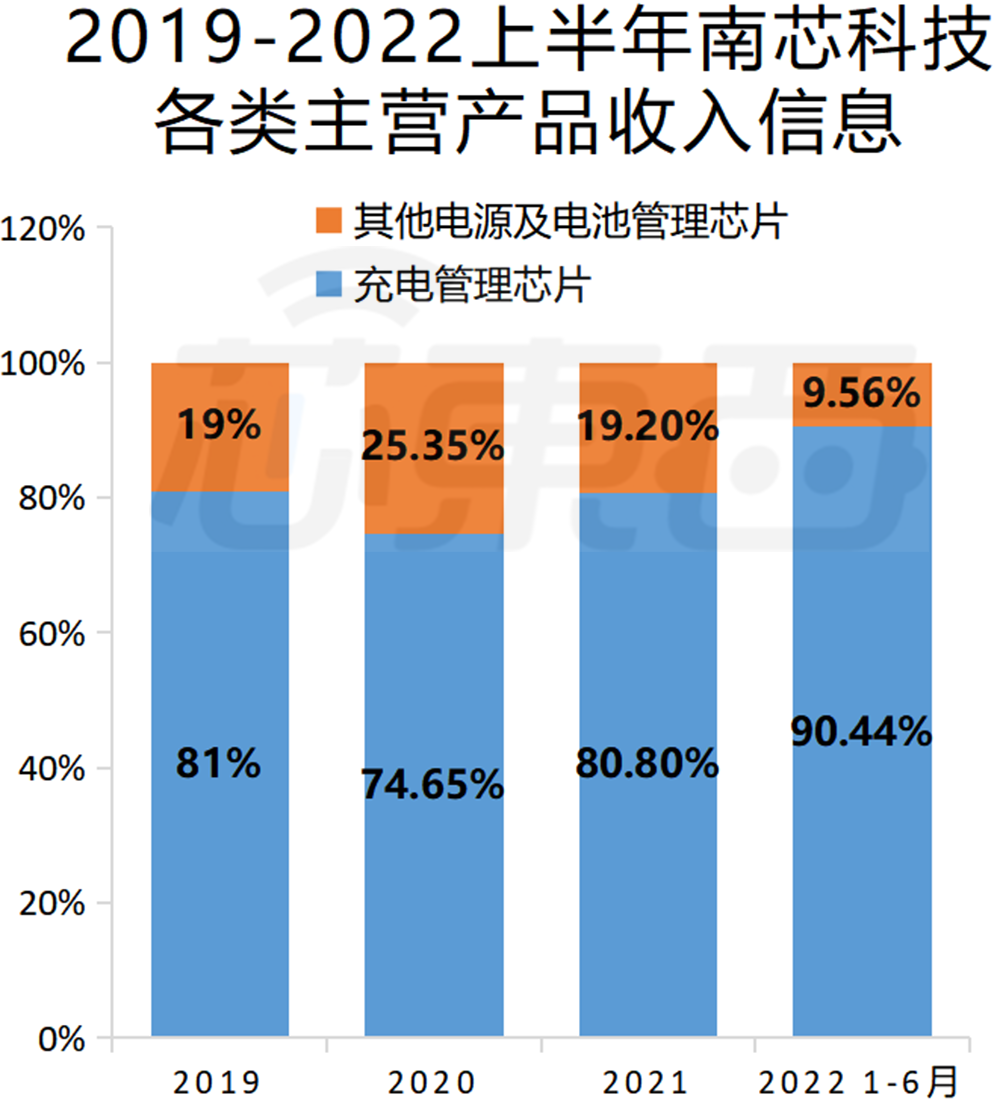

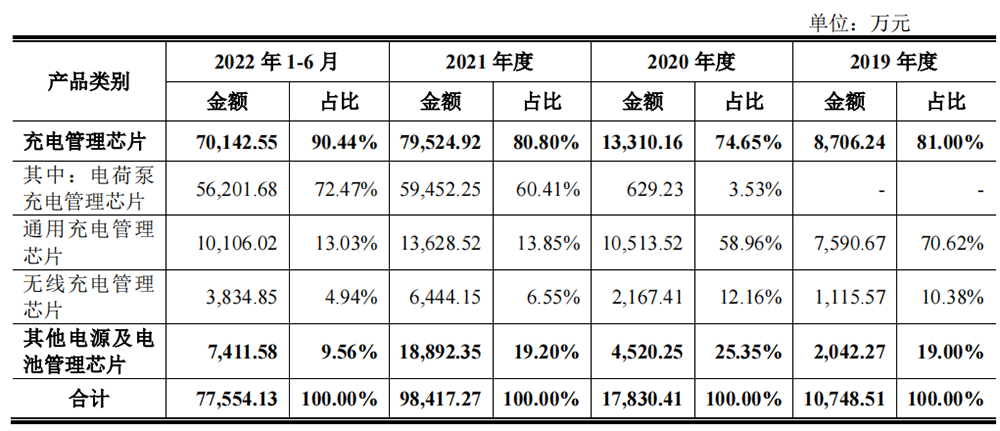

南芯科技主营产品为充电管理芯片以及其他电源及电池管理芯片,2019年至2022年上半年的收入分布变化如下图所示:

▲南芯科技主营产品收入分布变化(芯东西制图)

报告期内,南芯科技主要产品的销量分别为0.66亿、1.19亿、4.30亿、2.66亿颗。

▲南芯科技按产品类别分类的主营业务收入情况

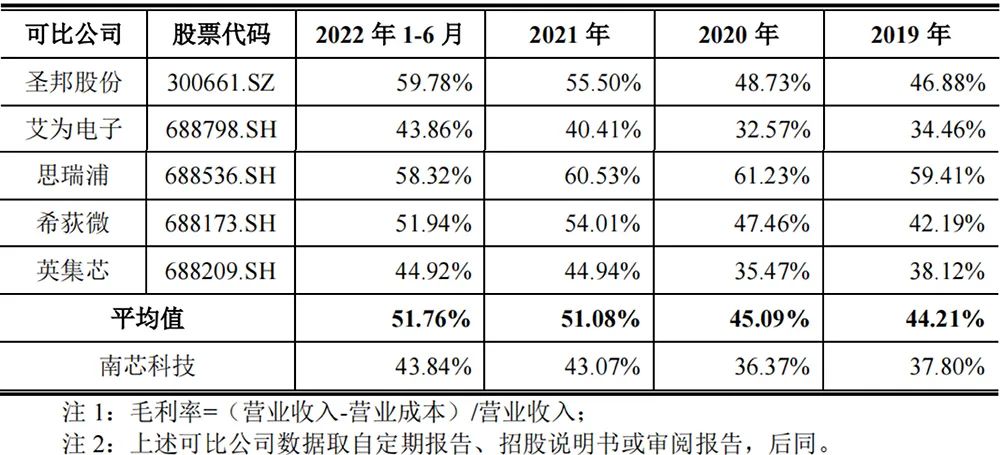

2019年、2020年同行业各可比公司毛利率相对保持稳定,2021年以来毛利率多数实现了较大幅度提升,而2022年1-6月毛利率与2021年相比整体稳定,且报告期内毛利率水平主要集中在30%-60%之间。因此,南芯科技毛利率变动趋势与可比公司基本一致,基本处于可比公司合理区间之内。

▲同行业上市公司主营业务毛利率对比分析

报告期内,南芯科技累计研发投入2.27亿元,占营业收入的比重为11.11%。截至2022年6月30日,南芯科技已取得境内发明专利54项,境外专利1项,集成电路布图设计专有权59项。

2019年度、2020年度、2021年度及2022年1-6月,公司核心技术收入占比分别为93.60%、94.52%、99.34%及99.73%,核心技术产品应用在手机市场、其他消费市场、工业市场及汽车市场,实现了核心技术的产业落地。

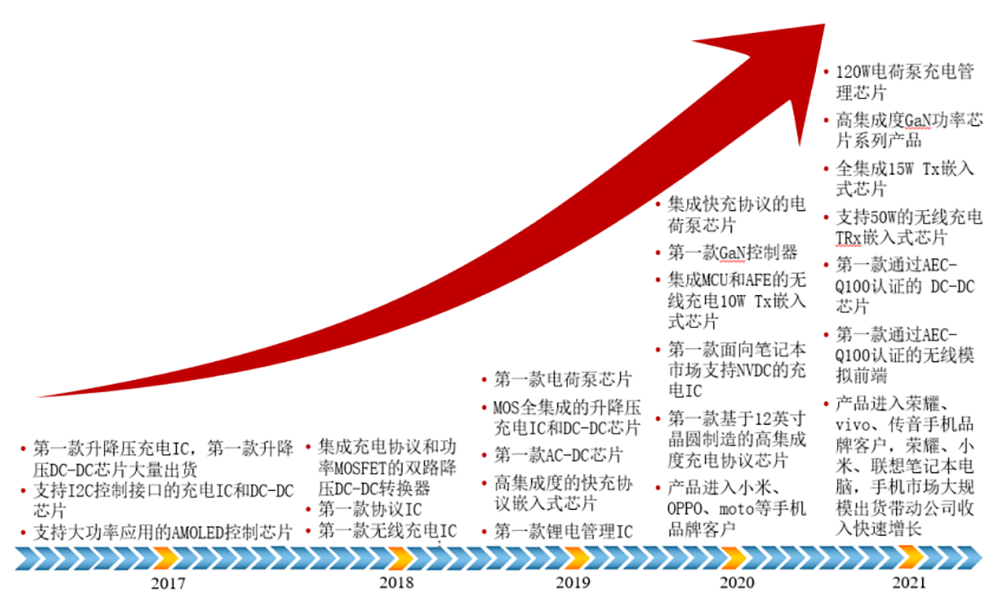

南芯科技多次在电源及电池管理领域取得技术突破及推出高性能产品,部分产品的关键技术指标已具备了与国外龙头厂商相竞争的性能或超越国外竞品的性能,实现进口替代。

该公司成立以来主要产品线拓展及产品推出情况如下:

▲主要产品线拓展及产品推出情况

产品直销荣耀落地小米、海康威视、沃尔沃

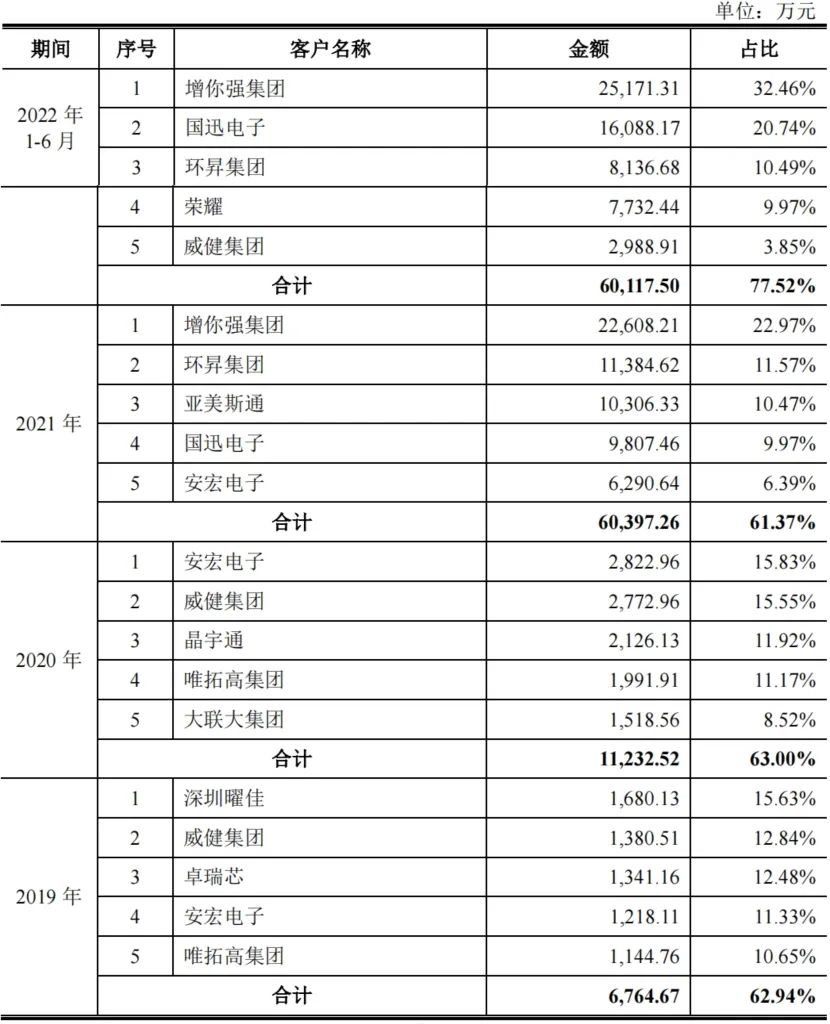

目前南芯科技采用经销为主、直销为辅的销售模式。报告期内,南芯科技直接客户主要包括增你强集团、国迅电子、环晨集团、荣耀、威健集团、亚美斯通、国迅电子、安宏电子等,终端品牌客户包括荣耀、OPPO、小米、vivo、moto等手机品牌,Anker、紫米、贝尔金、哈曼、Mophie等其他消费电子品牌,大疆、海康威视、TTI、沃尔沃、现代等工业及汽车品牌。

南芯科技客户集中度不是很高,其前五大客户收入分别为0.68亿元、1.12亿元、6.04亿元、6.01亿元,占比分别为62.94%、63.00%、61.37%、77.52%。

▲南芯科技前五大客户销售情况

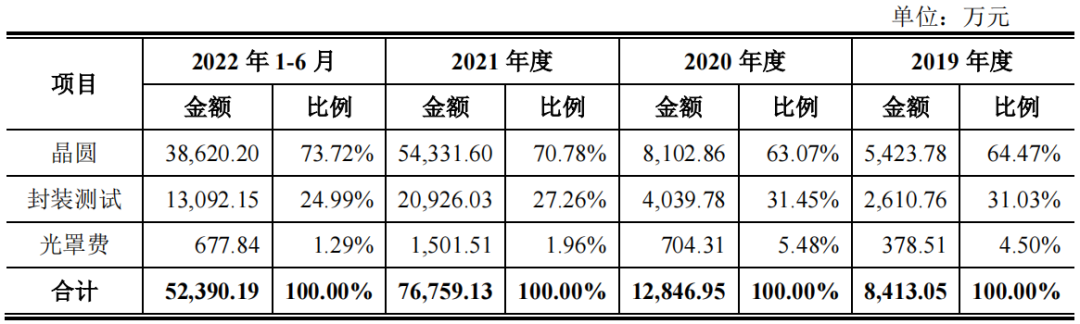

报告期内,南芯科技重要供应商主要包括中芯国际、长电集团、华虹集团、东部高科、华天集团、嘉盛半导体、顾中科技等。南芯科技向前五大供应商的采购金额分别为0.79亿元、1.17亿元、6.82亿元、4.82亿元,占各年度采购总额的比例分别为93.88%、90.90%、88.86%、91.98%,近两年供应商较为集中。

▲南芯科技前五大客户采购情况

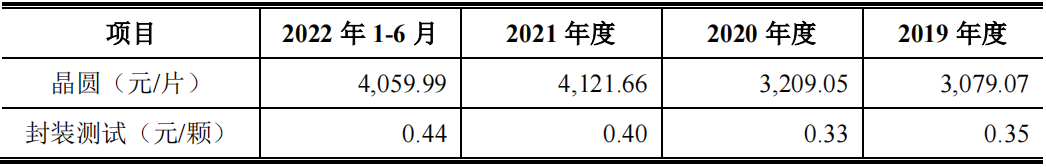

报告期内,南芯科技主要采购情况如下:

▲南芯科技主要采购情况

▲南芯科技晶圆和封装测试服务平均采购价格情况

OPPO、vivo、英特尔、小米持股

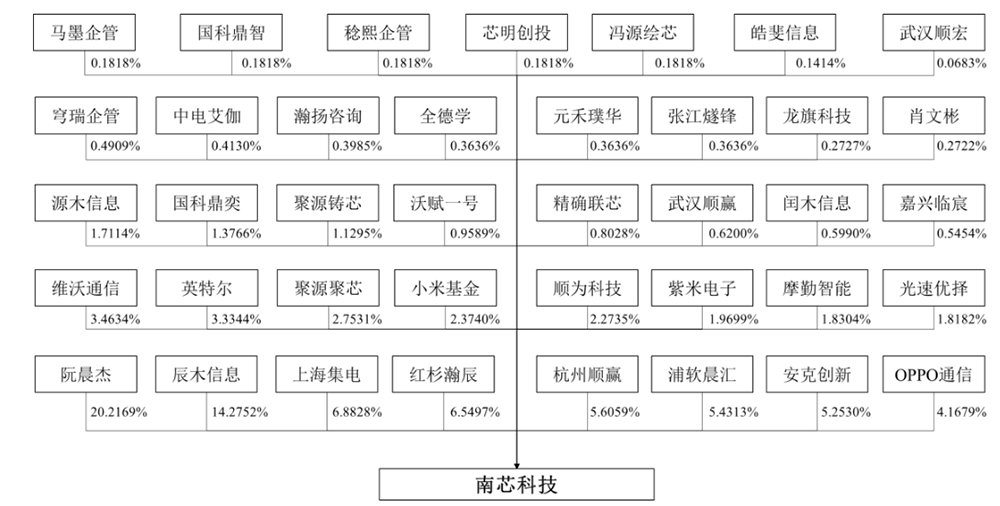

截至本招股意向书签署日,发行人的股权结构如下:

▲南芯科技发行人股权结构

从股权结构图可以看到,“雷军系”资本大批量的参与投资南芯科技。

南芯科技的第五大股东杭州顺赢,与顺为科技、武汉顺赢、武汉顺宏为一致行动人。这些机构背后的顺创资本和武汉顺创均由马文静、雷军、曹莉平共同持股;小米基金和紫米电子为一致行动人、同一控制下企业,实际控制人均为雷军。

安克创新、OPPO通信、维沃通信(vivo)、英特尔等产业巨头,分别是南芯科技的第七、第八、第九、第十大股东。

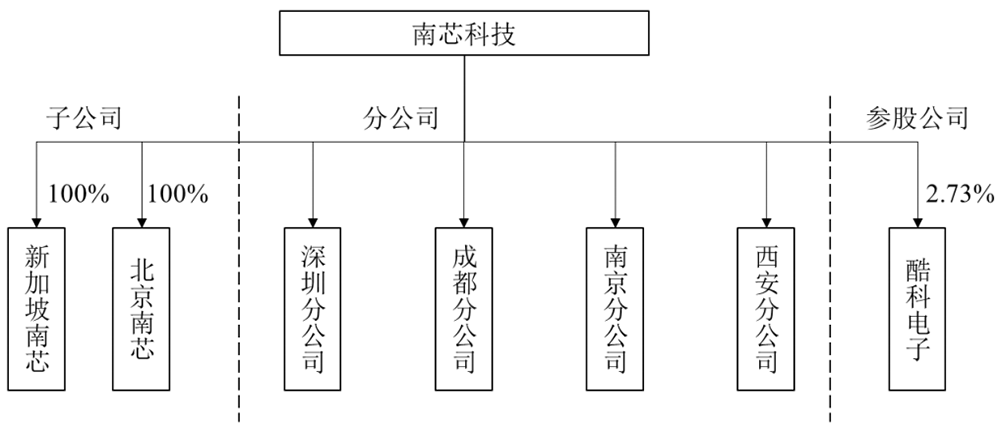

截至本招股意向书签署日,发行人子公司、分公司及参股公司的股权结构如下:

▲南芯科技发行人子公司、分公司及参股公司的股权结构

阮晨杰是南芯科技控股股东、实际控制人,持股20.22%,并以直接和间接的方式合计控制公司36.20%的股份。其第二大股东辰木信息是公司员工持股平台之一,持股14.27%;第三大股东是国资上海集成电路产业投资基金,持股6.88%。

截至本招股意向书签署日,除南芯科技外,南芯科技控股股东、实际控制人无控制其他企业。本次发行前,南芯科技前十名股东持股情况如下表所示:

▲南芯科技公司前十名股东持股情况

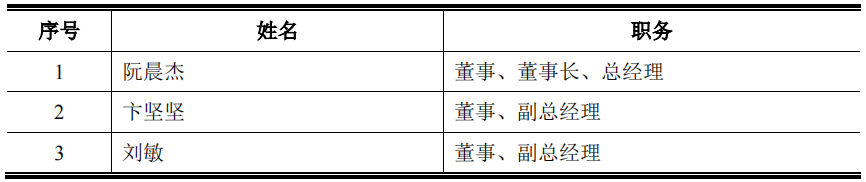

截至本招股意向书签署日,南芯科技核心技术人员共3名,具体情况如下:

▲南芯科技核心技术人员

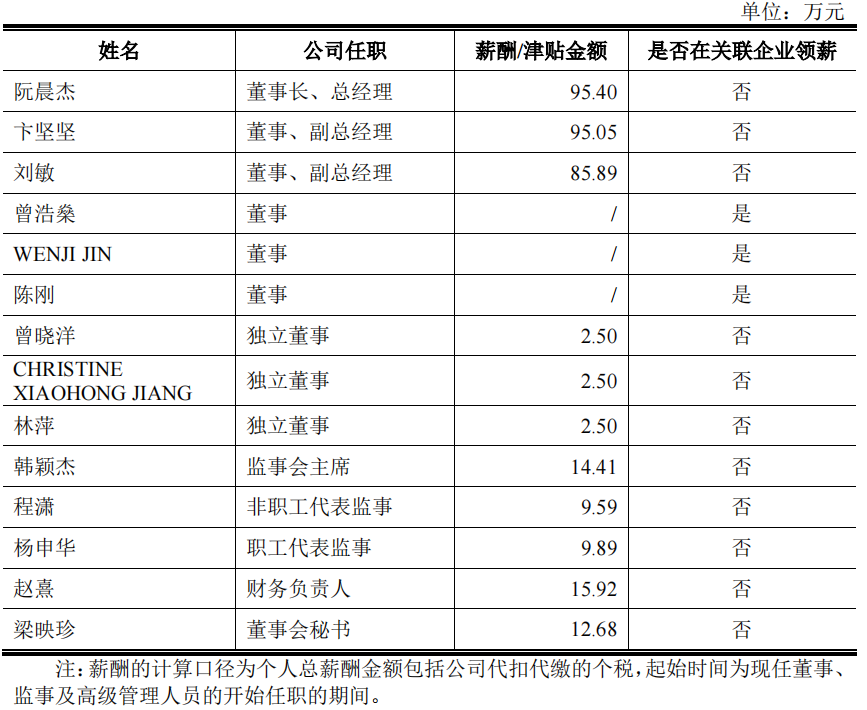

董事、监事、高级管理人员及核心技术人员的薪酬主要由基本工资、奖金、 股权激励等组成。南芯科技的独立董事在公司领取独立董事津贴,在公司担任具体经营管理职务的非独立董事和监事领取相应的薪酬,未在公司担任具体经营管理职务的董事不领取薪酬。

2021年,南芯科技董事、监事、高级管理人员、核心技术人员薪酬情况如下:

▲南芯科技现任董事、监事、高级管理人员及核心技术人员2021年在公司领取薪酬/津贴情况

结语:国产替代潜力巨大核心供应商均为本土企业

国内集成电路产业的发展迅速,部分国内模拟芯片厂商在细分市场与国际大厂的技术水平差距不断缩小。国内电源管理芯片公司中小功率段的消费电子市场已经逐渐取代国外竞争对手的份额。但在产品目录、客户构成、营收、人员等维度来看,国内公司仍有较大的成长空间。

从自主可控的角度来看,南芯科技的核心供应商均为本土知名企业:其主要晶圆供应商有中芯国际、华虹集团,并早在2019年就采用了12英寸晶圆工艺。其主要封测供应商有长电集团、华天集团、嘉盛半导体。在近年来产能紧缺和贸易摩擦加剧的情况下,完备的本土供应链有助于保障产能供给和产品交付的稳定性与及时性。

相比国际知名厂商,南芯科技规模相对较小,资金实力更为有限,在新领域的开拓和抗风险能力上存在一定劣势。考虑到国际龙头企业多采用IDM模式,在内部资源整合、全产业链品质管控等方面具备一定优势,南芯科技如想提高竞争力,还需进一步提升产业链参与度。

作者 | 翊含

编辑 | Panken

1161

1161

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)