在全球芯片制造市场上,汽车、智能手机、智能家电和电脑中使用的数十种芯片和传感器都是成熟制程制造的,其中汽车芯片中更有80%是成熟制程。数据显示,2022年全球晶圆代工厂年增产能约14%,其中12英寸新增产能当中约有65%为成熟制程(28纳米及以上)。为抢占这块蛋糕,台积电、三星、英特尔三大芯片巨头近期继续加码成熟制程产能,让原本苦心经营成熟制程市场的联电、世界先进、格芯、力积电倍感压力,被迫通过降价保订单。未来围绕芯片制造成熟制程市场份额的攻防战将持续上演。

台积电、三星、英特尔继续发力成熟制程

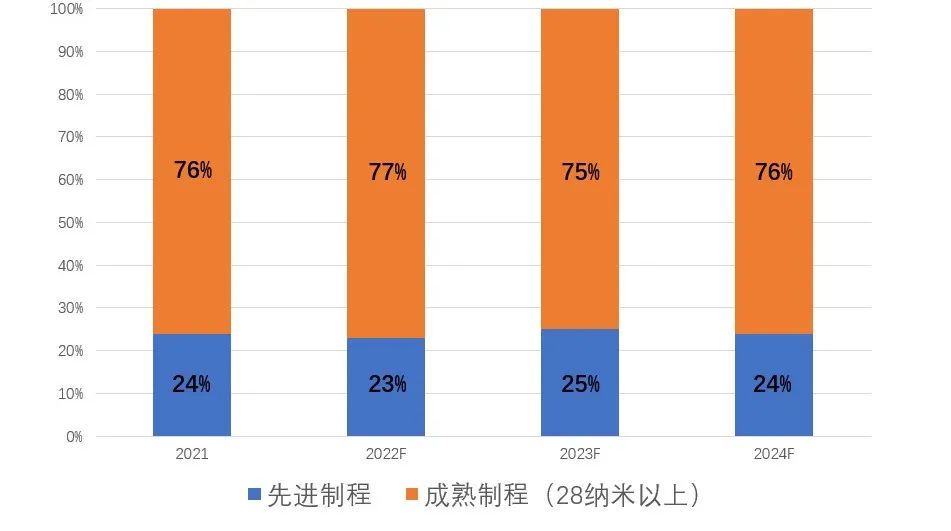

根据TrendForce集邦咨询数据,2021年晶圆代工厂中,成熟制程仍占据76%的市场份额。2022年全球晶圆代工厂年增产能约14%,其中12英寸新增产能当中约有65%为成熟制程(28纳米及以上)。各大主攻先进制程的玩家自然不会放过这块“肥肉”,纷纷调转矛头强攻成熟制程和特色制程。而在成熟制程领域获得的更佳经济效益也有助于各大厂商更好地布局先进制程。

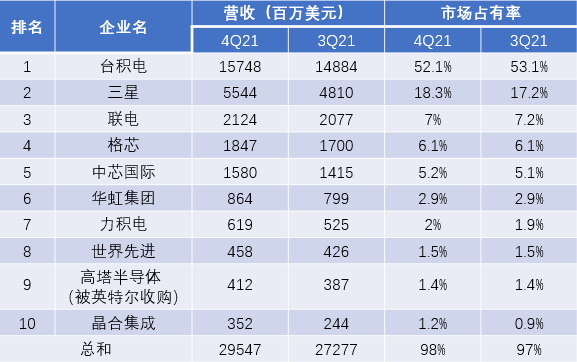

2021年第四季度全球前十大晶圆代工业者营收排名

数据来源:TrendForce集邦咨询

台积电是先进制程的最强推手。在台积电的营收中,最新的3纳米、5纳米和7纳米才是主力,在成熟制程方面的关注度只能说是中规中矩。但随着汽车芯片用成熟制程芯片的增长态势一发不可收拾,让台积电不得不开始重新布局。

台积电董事长刘德音在近期公开表示:“尽管成熟工艺产能供过于求,但台积电依然会扩充产能,顺应客户的需求。”台积电表示,2022年在成熟领域的投资达到了40亿美元,2023年将继续投入40亿美元,到2025年成熟工艺产能将提升50%。

2021-2024年晶圆代工产业成熟及先进制程比例

数据来源:TrendForce集邦咨询

台积电已经在日本熊本县建设22纳米和28纳米的半导体生产线,预计于2024年开始量产。该产线月产能为5.5万片12英寸晶圆,用于汽车用和家电用芯片产品的生产。台积电还将在德国德累斯顿建设针对汽车芯片的12英寸晶圆厂,制程将从28/22纳米开始。中国台湾地区扩产包括,计划2024年量产的高雄Fab 22厂区中的二期,以及南科Fab 14厂区P8厂,均面向特殊成熟制程。

三星的最新消息也与成熟制程有关。三星官方表示,成熟制程是三星电子晶圆代工业务的重要部分,公司仍将继续扩大成熟制程应用。

三星是除台积电之外唯一可以生产3纳米的企业。可其在晶圆代工业务方面的市场份额不足台积电的三分之一,此前还因产品良率、稳定性、发热等问题,损失了高通、英伟达等大客户的订单,再加上消费电子市场和主攻的存储芯片市场都处于持续低迷的状态,连自身产品的芯片需求都开始下滑,这些因素都让三星头疼不已。

而成熟制程市场的稳定发挥,让三星对成熟制程的重视程度不断提高。三星在日本东京都召开的晶圆代工业务说明会上表示,将加强自身成熟制程业务,计划在2027年之前将成熟制程产能提高至目前的2.5倍。为了在与台积电的竞争中夺回优势,三星晶圆代工部门还在强化定制化程度较高的特殊制程,计划在2024年将特殊制程节点的数量增加至10个以上。

三星近期为了在短时间内将产线利用率拉回满载,弥补现有损失,采取了最简单粗暴的方式,挑起了成熟制程价格战,宣布大幅降价10%,到处争抢客户订单。据了解,这一招的效果甚好,已帮助三星抢下了部分台系网通芯片厂订单。

三星也在继续推出通过改进成熟工艺、提高性能和成本竞争力的衍生工艺技术。三星本身在图像传感器、显示驱动等领域也具备较强的竞争力,能够争取到一些对特殊工艺有需求的客户订单。

英特尔同样在追逐先进工艺,但制程产线较为单一,因此在成熟制程上吃过大亏。此前,由于全球成熟制程的产能都向汽车芯片倾倒,英特尔的网络芯片生产出现晶圆短缺。英特尔CEO基辛格为此还专门造访了台积电,希望台积电能提供90、65、40/45纳米、28 纳米等成熟制程的较多产能,用以协助解决英特尔网络芯片短缺的情况。

英特尔的应对方法是收购。2022年2月,英特尔宣布斥资54亿美元收购高塔半导体,以增强制造能力、拓展全球布局并丰富技术组合。英特尔表示,成熟制程一直都是其晶圆代工业务的重要一环。高塔半导体加入英特尔后,可以提供更多成熟制程,比如模拟、功率相关的制程。高塔半导体作为全球前十大晶圆代工企业之一,在成熟制程有着三十年以上的布局,覆盖射频、模拟芯片、电源管理芯片、CIS、MEMS等芯片种类,能够快速补充英特尔的成熟工艺技术并拓展客户资源。

在IDM 2.0模式下一路狂奔的英特尔,也希望通过发力成熟制程来兑现“打造全球领先芯片代工业务”的承诺。英特尔此前宣布将为联发科代工数字电视及成熟制程的WiFi芯片。对此,联发科方面表示,此次合作将加强自身对成熟制程节点的供应。

联电、世界先进、格芯、力积电全力保订单

三大先进制程企业来势汹汹,资金、人力、技术、客户资源等方面的实力都很强,而且每次动作都是大手笔,这让原本苦心经营成熟制程的企业倍感压力。

再加上2022年下半年,半导体产业进入了下行周期,芯片短缺问题得到缓解,尤其是成熟制程的消费类芯片,部分芯片厂商出现了高库存的情况,亟需去库存。

数据来源:Knometa Research发布的《全球晶圆产能报告》

联电此前发布的2022年第四季度财报显示,其营收环比下降10%,产能利用率从100%降至90%,还将尽可能推迟部分资本支出;力积电第四季度营收环比减少25%,净利润环比减少68%,产能利用率仅为70%,预计今年第一季度将再下降10%;格芯CEO Thomas Caulfield曾表示,第四季度产能利用率为95%左右,预计今年一季度将下滑至85%;世界先进在法说会上预估首季营收减少13%,产能利用率降低10%,毛利率面临维持30%的挑战,2023年的资本支出将降至约100亿元新台币(约合人民币22.6亿元),较去年大减48.45%。

IDC亚太区研究总监郭俊丽表示,先进制程芯片需求减少,代工企业产能利用率下降。2023年第一季度可能会有部分晶圆代工厂产能利用率只能达到五成,晶圆出货量及毛利率同步锐减,甚至部分产品线陷入亏损。为了应对市场压力,填补产能空缺,部分代工企业锁定成熟制程,并通过降价获客、留客,以抢占更多市场份额。

三星日前将代工价格降低10%,从其他厂商手里抢下了不少订单,让整个成熟制程市场环境变得更加焦灼。联电、世界先进、格芯、力积电等成熟制程企业被迫开始调整价格,以求保住订单。

对此郭俊丽认为,面对头部代工企业降价抢单,势必成为IC设计厂对其他晶圆代工厂议价的依据,联电、世界先进等厂商承压,已经传出开始有条件与客户进行调价策略。在竞争中,需要发挥他们本身具有的优势,比如针对成熟制程产品应用行业的know how,提供更专业化、个性化的服务,长期良好的客户关系,稳定的合作生态等,以此作为获客、留客的护城河。

3月2日,联电发布28纳米嵌入式高压(eHV)制程之最新加强版28eHV+平台。联电表示,相较于联电现有的28纳米eHV制程,新的28eHV+解决方案可在不影响图像画质或资料速率的前提下,降低耗能达15%。联电技术研发副总经理徐世杰表示,目前已有几家客户在洽谈中,并计划今年上半年投入量产。

在产能方面,其2021年的资本支出达到了80亿美元,主要用于联电台南科技园Fab 12A工厂的扩建。据悉,联电台南科技园P5厂扩建的1万片28纳米产能已于2022年第二季度开始量产。此外,联电表示,2022年将投资50亿美元在新加坡新建一座晶圆厂,预计将于2024年底开始生产。并且,还将与日本电装合作,在联电子公司USJC的12英寸晶圆厂内合作生产车用功率半导体。

另外,2023年,汽车、工业等成熟制程的需求燃起了半导体市场的增长新希望,半导体市场呈现出结构化调整的特点,预计汽车芯片的增速约为38%,工业芯片的增速约为28%。英飞凌、恩智浦、德州仪器、微芯科技等车用芯片大厂都在要求联电增加投片,并喊出“有多少产能都收”的承诺。

成熟制程市场继续保持增长态势

对于成熟制程市场当下的降价潮还会持续多久,赛迪顾问集成电路中心高级咨询顾问池宪念较为悲观地表示,至少会持续至2023年第三季度,甚至会延续到2024年。

但TrendForce集邦咨询分析师乔安认为,近期已观察到自2023年第二季度起有部分零部件库存回补的现象,尽管多数需求仍低迷,但晶圆厂降价亦有刺激零星订单。TrendForce集邦咨询预期在2023年第二季度后,多数零部件库存回到较为健康的水位,并因下半年旺季预期心理开始进行库存回补时,晶圆厂将不需再经由降价刺激需求。

此外,各大厂商逆周期投资的步伐将越来越快,成熟工艺制程的需求与下游产业需求和景气度密切相关,与整体经济形势也密切相关。创道硬科技合伙人步日欣对记者表示,成熟工艺制程在整个产业链条上的重要性不言而喻。各大晶圆厂加码布局,一方面属于逆周期投资,另一方面也是看好未来经济复苏的趋势。

池宪念同样表示,各大晶圆厂逆周期投资的原因是因为此时的各类设备和平台建设会跟随半导体下行周期有价格降低的趋势,如此会从一定成程度降低扩产的投资费用。所以,晶圆代工厂需进一步加大产品研发投入,逆周期进行产品研发布局,适当进行设备采购以满足下一轮顺周期的行情需求。

对于成熟制程市场的未来,芯谋研究高级分析师张彬磊向《中国电子报》记者表示,成熟制程市场种类百花齐放,模拟芯片、功率半导体、射频芯片等产品在高端消费电子需求疲软的情况下依旧保持较稳定的需求。因为并非所有的工艺都会向更小的工艺节点迁移,除了像CPU、GPU和移动SoC这类以先进制程节点为主的芯片之外,大多数产品仍会停留在成熟工艺上。像汽车、智能手机、智能家电和电脑中使用的数十种芯片和传感器,都使用的是相对先进的成熟制程,而且使用数量和复杂性还在提升,汽车芯片需求中更有80%是成熟制程。所以成熟工艺未来市场还会保持增长态势,各大厂商之间的竞争也将继续延续。

1603

1603

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)