近几年芯旺微、杰发、中微半导等国内MCU厂商也成功通过验证,量产车规级MCU并向汽车厂商供货。

不过,低端的车规MCU产品进入门槛虽然相对较低,因此也很容易进入红海市场,向中高端车规MCU领域进击是国产MCU领域的终极目标。

转型是必由之路,中高端亟待突破

相较于MCU其他领域来说,小家电等消费级MCU产品迭代更快,场景创新要求更高,有着本土和阶段性的需求差异化特征。

而国内MCU厂商相较于国外大厂能够提供更及时、更全面的本地服务。

因此国产MCU应将继续深耕并稳定消费级市场,平衡供需关系和产业链基础;

同时推动物联网、人工智能等与传统家居家电、消费设备深度结合,探索更高要求、更高位数、更强算力的消费级芯片,为实现工控级、车规级奠定技术、产业和经济基础。

比起如履薄冰的消费级MCU,高性能MCU将成为国内甚至全球芯片市场中重要的发展海域和增量市场。

车规级、工控级MCU产品国产替代需求强劲,国内市场未来仍有较大的提升空间。

因此,国产MCU厂商在下游应用上向更高阶的工业和汽车领域发展是抵御当下周期性的一个重要选择,也是这个刚刚成长起来的本土产业由弱变强的必由之路。

面对增量市场,国产厂商想“吃肉”

在汽车MCU市场,8位和32位是主流,8位具有超低成本和设计简单等优势,主要用于汽车风扇、雨刷天窗等;

32位占绝对优势,其可用的汽车场景包括汽车动力系统、智能座舱、车身控制,且随着汽车电子电气架构从分布式走向集中式,32位的车用MCU将成市场需求主流。

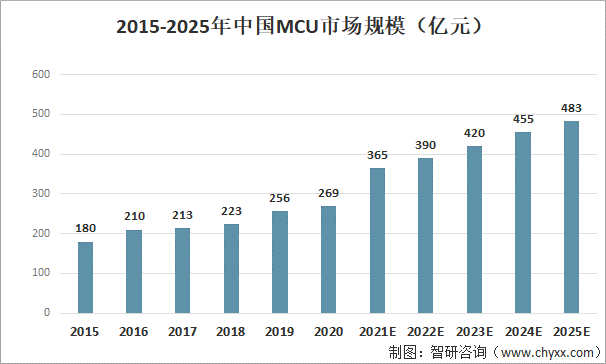

数据显示,从2021年到2026年,MCU总销售额预计将以6.7%的复合年增长率增长,到2026年将达到272亿美元。

2022年全球MCU销售额将增长10%,达到215亿美元的历史新高,其中汽车MCU的增长速度将超过大多数其他最终用途类别。

而在整个汽车MCU市场中,超过3/4的汽车MCU销售来自32位MCU。

IC insight的数据预测,未来五年,32位MCU的销售额预计将以9.4%的复合年增长率增长,到2026年达到200亿美元。

根据Prismark、IC Insights等预测,预计至2023年,全球工业控制的市场规模将达到2600亿美元,全球车用MCU销售额达到81亿美元。

国产MCU进入汽车电子重要控制领域

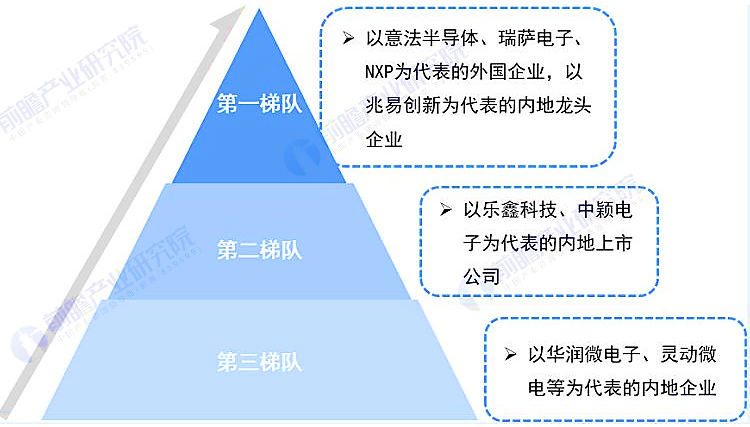

目前国内MCU厂商处于起步阶段,经历本轮缺芯和国产化,平台型公司兆易创新凭借消费+工业市场的扩展,全球份额达到3%;

另外中颖电子、国芯科技、芯海科技等公司也获得长足发展。

国内车规MCU芯片厂商,计划先从车身控制切入,慢慢做起来,未来将把产品定位在整个域控、发动机控制和动力总成方面所需的更高性能的MCU产品领域。

因此兆易创新、中颖电子、力源信息、灵动股份等厂商也在车用MCU这一赛道布局。

在一些核心控制领域,汽车供应链厂商也在逐步开放,愿意基于国产车用MCU厂商的产品做一些开发评估。

这两年,国际车用芯片大厂的缺货浪潮也迫使做传统汽车ECU的tier1,不得不开始思考核心ECU模块的国产化应该怎么进行。

厂商从车身域切入,打下国产化基础

虽然权威机构认证前期门槛高、投入大、时间久,但通过AEC-Q100质量可靠性检测标准是进入汽车电子领域的关键一步。

国内MCU厂商大都选择从车身域开始切入,目前已经在这些领域崭露头角,如比亚迪半导体、芯旺微、CHIPWAYS、杰发等。

而国内芯片供应链前装[上车]大多卡在AEC-Q100测试和ISO 26262认证,尤其不同于车身控制,要深入到域控、动力总成等更为核心的控制领域,安全可靠是最为重要的要求。

这要求产品不仅要通过AEC-Q100可靠性认证这一前装上车的[基本门槛],功能安全标准更要达到ISO26262 ASIL B级别及以上。

因此,聚焦于32位MCU赛道的国内芯片厂商,如芯旺微、旗芯微、芯驰科技、云途、曦华科技等,都在打造满足ISO 26262标准的产品开发和流程体系版图。

以此推动产品安全性和可靠性达到最高标准,以打下车用MCU国产化的坚实基础。

芯旺微即将量产符合ASIL-B等级的全新车规级32位MCU—KF32A158/168;

旗芯微发布了第一款车规级MCU—FC4150F512芯片,支持ASIL-B功能安全等级,AEC-Q100 认证,Grade 1等级;

芯驰科技发布了32位高性能高可靠车规MCU E3系列产品,车规可靠性标准达到AEC-Q100 Grade 1级别,功能安全标准达到ISO26262 ASIL D级别;

云途对外官宣正式量产第二款高端车规级MCU—M系列产品YTM32B1ME,符合AEC-Q100和ISO26262 ASIL-B双重认证;

曦华科技已通过ISO26262 ASIL-D最高级别的车规认证,并成功点亮了公司首款32位高端MCU产品等等。

AI和MCU的融合,或将解锁庞大的市场

诸如智能家居、智慧城市等AI与边缘计算场景越来越多,对计算的要求也越来越高,MCU和APU的距离正不断缩小。

近年来ARM连续发布了带有算力的内核microNPU Ethos U55、U65等系列,这标志着MCU市场对AI加速器开始提出更强需求。

如今在MCU中加入AI加速器逐渐变得流行起来,使用Tiny ML/Embedded ML把算法部署在MCU上,还可以根据不同的应用场景轻巧灵活地部署在不同架构和资源的通用MCU上。

中国是人工智能发展、运用和消费的前沿阵地,在MCU中集成AI将会成为国产MCU的共同选择,AI和MCU的融合或将解锁一个庞大的市场,或成为未来万物互联的基石。

顺应国内现状,C-IDM模式或成主流

上游强势、下游疲软,这给国内规模不大、议价能力较弱的Fabless厂家带来了很大的供应和生存挑战,企业维持毛利率将越来越困难。

C-IDM(Commune-IDM)即共建共享模式,由10-15个单个企业进行联合出资半导体的设计研发、生产、封测、营销等,形成一个共同体模式的半导体生产平台,为终端客户提供高品质、高效率的产品。

这一模式可使IC设计公司拥有制造厂的专属产能及技术支持,同时IC制造厂可得到市场保障,实现了资源共享、能力协同、资金及风险分担。

解决配套与成本难题,加速扩张,有效减少恶性竞争,提供更高效和快速的平台,适合未来国产芯片发展。

因此在行业洗牌过后,IDM或C-IDM模式将会成为主流,有望替代百花齐放的Fabless模式。

从而进一步解决国内产业链之间配套能力弱的难题,攻破一批关键技术和产品,在更广的舞台上再创新高。

结尾:

本土厂商正逐步向工业、汽车等中高端市场突破。

国产厂商并不是狭隘的竞争关系,其实是相辅相成,相互促进国产芯片在汽车领域的应用与落地。

虽然,每家企业的原始积累不一样,都有自己的发力点,但都会有机会。

市场对汽车MCU国产化的助推力量非常大,受汽车芯片供应短缺和国产化策略双重影响,国产汽车芯片公司有更多机会与产业链上下游建立合作伙伴关系,市场呈增量表现。

作者 | 方文三

1637

1637

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)