2月6日,中国台湾省经济日报报道,近日半导体硅晶圆市场出现长期合约客户要求延后拉货的情况,现货价开始领跌。这是近三年来硅晶圆首次出现降价,并从6、8英寸一路蔓延至12英寸。报道称,有厂商表示现阶段晶圆厂端硅晶圆库存“多到满溢”,仍需要时间消化。这种现象不只在硅片市场发生。

从供不应求到堆积如山仿佛是2022年给半导体行业最后的“惊喜”,2023年伊始大厂业绩频频暴雷,预测机构们不断发出库存警告,半导体的康庄大道上红灯竟成为了主旋律。这种窘迫每日都在上演……

狂飙的芯片库存何时能减速?还是说库存峰值是另一个行业机会?

库存难题:具体问题具体分析

地震的风向标:存储芯片

2月,西部数据首次宣布减产。西部数据表示,将把NAND闪存晶圆产量减少到目前水平的30%。西部数据在全球NAND闪存市场占有12.6%的份额,仅次于三星电子、铠侠和SK海力士,位居第四。除西部数据外,SK海力士、美光和铠侠等主要存储器制造商也削减了生产和投资。

2022年年中,分析机构指出存储芯片行业库存高企导致芯片价格暴跌,已较年初下滑三成,业界担忧存储芯片价格将继续下跌,一语成谶,这个态势仍在持续,作为半导体风向标的存储芯片直到今年也还在下跌、库存高筑。

PC 芯片库存破灭希望

中国台湾地区的IC设计公司预计将在第一季度末或第二季度略微松一口气,但终端市场消息人士表示,目前的芯片库存,尤其是PC应用的芯片库存,尚未达到目标水平,需要更多时间来消化。

消息人士称,PC供应链仍受到严重不均衡的元器件供应困扰,一些长期供应过剩的元器件库存甚至可能进入第三季度也不会降至正常水平,这将阻止IC设计公司在可预见的未来将整体库存削减到健康水平。

英特尔、AMD和英伟达都对PC销售前景发表了负面看法,称短期内没有市场复苏的迹象。消息人士继续说,大多数PC品牌供应商对2023年的出货量目标也持保守态度,预计全年整体出货量将同比下降至少5%。

展望2023年,由于疫情、高通货膨胀等因素持续冲击,消费电子市场需求仍未明朗,业界普遍对PC芯片市场持谨慎态度。

研究机构Gartner公布的数据显示,2022年Q4全球PC出货量下降28.5%,这是自该机构上世纪90年代开始统计该数据之后的最大降幅。

CPU、GPU

据中国台湾电子时报近期报道熟悉高性能运算芯片封测代工(OSAT)的厂商近期透露,美系一线CPU/GPU芯片大厂面临库存修正压力,不少订单几乎砍半,ABF载板也不再短缺。

虽然以消费电子为主的半导体行业进入下行周期,但仍有一些细分市场调性相反,特别是汽车领域的芯片呈现结构性区别。

汽车芯片:危机结束

汽车IGBT仍供不应求,MOSFET部分产品或有降价压力。1月初,全球汽车领头羊丰田汽车表示,公司对2023年的生产上限目标是1,060万辆,这一数字已经接近该公司在2019年(疫情前)的目标。不过,丰田并不是唯一一家认为2023年将是汽车行业产量进入恢复期的公司,大众集团也预计去年的汽车销量将超过2019年以来的任何一年。

但Sysnopsys公司表示,没有理由相信危机已经结束。“现在开始庆祝还为时过早。这是因为,一场新的危机可能正在酝酿。”同时,恩智浦半导体全球销售执行副总裁Ron Martino表示,受汽车和工业控制应用需求强劲的推动,2023年MCU的供应将保持紧张态势。其中,除了域控制器对于高性能、高安全MCU的新需求,更多的传感器上车也带动MCU需求持续增长。

包括英飞凌、意法半导体和恩智浦在内的全球主要汽车MCU供应商均预测,到2023年下半年,汽车行业供需将保持紧张,其中,28nm和40nm工艺仍是市场主流。

难题变难的原因和影响

芯片库存囤积多项因素造成的,首先就是需求下跌,今年以来对存储芯片需求较大的PC和手机都出现销量下滑,其中手机的销量下滑最为明显,一季度全球市场的手机出货量下滑8.9%,直接导致中国手机企业砍单2.7亿部,随后三星也被传出砍单5000万。

其次是芯片产能增加,由于2020年以来的芯片供应短缺,全球几大存储芯片企业都在加紧扩张产能,2019年的时候全球最大的存储芯片企业三星就曾宣布将向西安工厂投资80亿美元扩张产能,提升它在全球存储芯片市场的占有率,如今这些存储芯片企业的新建生产线陆续投产。

半导体库存水平的变化直接影响市场的收入预测。供需的突然变化会影响半导体器件的平均售价 (ASP) 并扰乱供应链中的库存。

原始设备制造商在库存管理方面保持积极态度,显著减少货架库存并提高对远期订单的谨慎程度。各种电子设备类型的生产预测已经降低,这影响了芯片单元的出货量和定价。波动的芯片价格一直是推动半导体收入预测短期变化的关键影响因素。

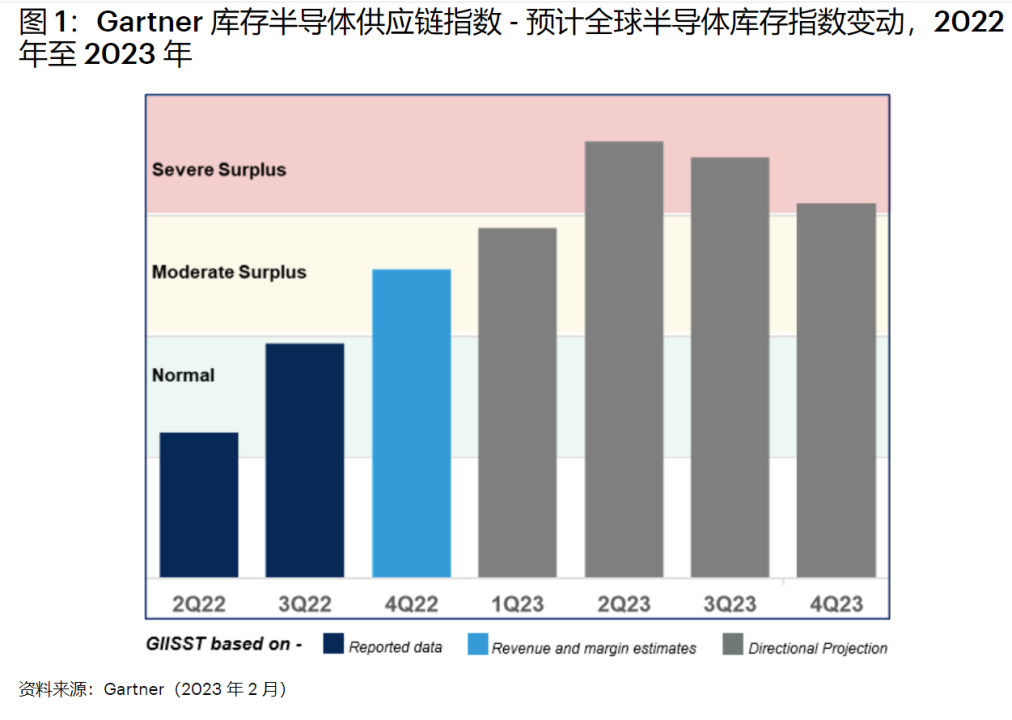

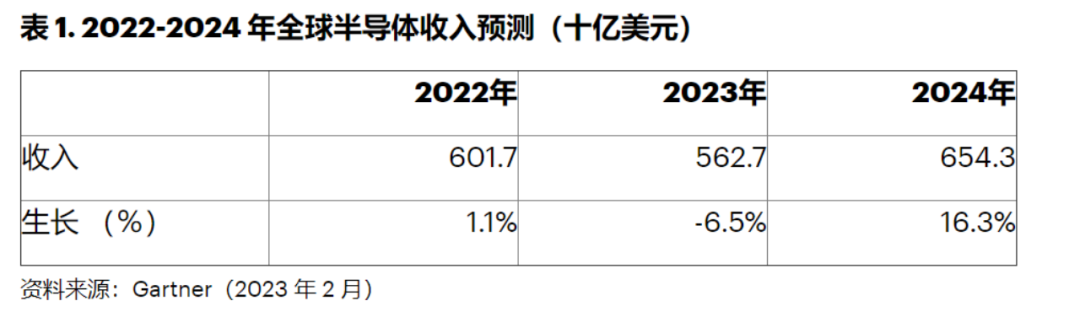

鉴于 Gartner 预计到 2023 年半导体库存指数将保持在盈余区内,这将给芯片定价带来压力并导致市场放缓。Gartner 预测 2023 年全球半导体总收入将下降 6.5% 至 5627 亿美元。预计该市场将在 2024 年复苏,收入增长 16.3%,达到 6543 亿美元(见表 1)。

半导体库存高筑、需求疲软正波及整个供应链,影响半导体资本支出和晶圆厂设备 (WFE)。Gartner 预测 2023 年资本支出和 WFE 支出将下降 19%。

最近美国针对逻辑和内存技术节点销售 WFE 的出口管制和限制会对在中国经营晶圆厂的公司的资本支出产生影响。虽然三星、SK 海力士和台积电已获得全面批准这些控制措施,但它们在国内的进一步产能扩张中可能会采取保守的方式。中国国内玩家购买设备受阻,对资本支出产生负面影响。

不过,欧洲芯片法案 (EU) 和全球范围内中国大陆、中国台湾、印度、日本、韩国等地区的类似的政策将激励芯片制造商利用这些资金进一步扩张。

如何减速?

芯片是典型的周期性行业,每到半导体行业周期性的变化过程中,决策对于公司的发展就至关重要。

对于当下的半导体公司来说,供给收缩是最佳选择之一。高通正在经历“砍单行动”,目前已经减少骁龙8系列订单约15%,并将在年底将两款旗舰移动芯片降价40%左右。三星电子则表示,手机存储芯片库存较高,未来的销售可能会进一步走弱,公司正在努力去库存。

新的技术刺激新的需求。有人说库存卖不掉、价格的暴跌可以通过技术的突破来解决。这可能也是为什么台积电、三星在风口浪尖上依旧坚持“逆操作”的理由。三星第四季度营业利益下滑至4.3万亿韩元,同比下降69%,然而即使状况险恶,三星仍坚守资本支出,强调将会与去年的数字相当。

逻辑IC为三星另一块重要业务,与内存同属三星半导体部门,也是与台积电竞争先进制程的主要产品。《金融时报》引述三星执行副总裁Jaejune Kim于财务会议上的话语指出,三星认为此时的低谷是绝佳机会,能让三星做充分准备,投资基础设施以满足中、长期需求。

事实上,这也并非三星第一次祭出逆向操作的经营手法。有媒体曾报道,在2010年全世界还笼罩于金融风暴的阴霾中,很多公司对于追加投资犹豫不决时,三星却不断扩充产能并持续挹注资金。由于内存企业的产能及品质是重要的竞争关键,三星的持续投资策略,最终也成功帮助他们铲除其他的竞争者。

三星认为2023下半年后内存市场将会逐步回温。三星在一份声明中如此表示,市场需求会在下半年复苏,集中在HPC和车用领域。

另外由于芯片行业的产能扩张存在滞后性,在这次的芯片过剩之后需要注意稳健回升。芯片制造商在2020年下半年以来的短缺中一直在建设新的产能,这在2022年才显现出产能过剩,这也是芯片市场的周期性现象,经常会经历剧烈的繁荣和萧条周期。

作者:米乐

822

822

-1-%E5%89%AF%E6%9C%AC.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.png?x-oss-process=image/resize,m_fill,w_128,h_96)