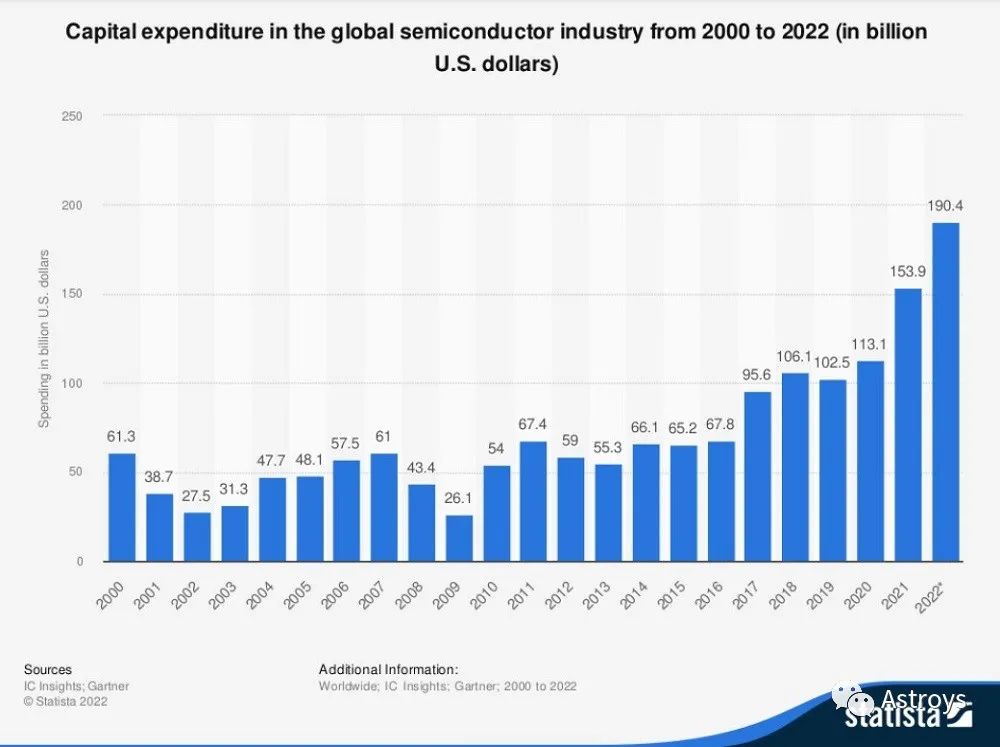

半导体供应商的资本支出计划所依据的预测往往与目标相差几百亿美元。芯片厂商认为到2030年市场规模将达到1万亿美元,但仅几个月后就开始削减资本支出,这将严重影响未来的供应情况。

人们预测半导体供应商和代工厂的销售额将到2030年将达到1万亿美元,为了在其中分一杯羹,在该行业似乎再次陷入低迷之际,它们却在大举进行资本支出。这些相互矛盾的市场力量正在引起人们对庞大的工厂建设计划的怀疑。

芯片厂商们一度确信未来几年会有两位数的增长,但现在却在争论2023年经济低迷的深度,以及销售下滑的压力是否会在年底前减轻或延续到2024年。

不幸的是,该行业不稳定的预测历史和最近的表现提供了有限的能见性。2021年的爆炸性增长使销售额增长超过26%,达到5560亿美元,所以有了“1万亿美元”的里程碑式预测。一年后,WSTS(World Semiconductor Trade Statistics)最初预计2022年将有10%以上的增长,但却将其看涨的预测缩减为4.4%的小幅增长。WSTS随后又在在一份声明中警告说,2023年将出现负增长,销售额将下降4.1%。

我们应该对WSTS的数字持谨慎态度。英国半导体研究咨询公司Future Horizons表示,芯片制造商应该准备好迎接冲击。由于“经济前景恶化”以及供应商和OEM之间持续的库存调整,2023年的销售额将下降22%。

这种调整可能导致芯片销售额下滑17%至26%。

Future Horizons在年度半导体预测报告中指出:“我们相信,我们正处于严重的市场衰退中。认为今年市场只会出现低个位数的下滑纯粹是一种错觉。周期出现了。需要处理好它。它不会是一个软着陆。”

如果2023年半导体销售下滑,在最坏的情况下,市场将缩减到4247亿美元的低点。这将使许多制造商更难达到1万亿美元的目标,许多制造商将这一目标作为产能规划、设备订单和工厂建设的基础。

因此,行业分析师对1万亿美元的销售里程碑持明显的怀疑。Future Horizons表示,“我们一直在关注1万亿美元的预测,我们不认为它在2030年之前会发生。它更有可能出现在2034年左右,尽管我们可以看到单位出货量以8%的增长是现实的。”

未来之路

大多数观察家坚持认为,半导体销售额最终将达到并超过预计的1万亿美元水平。例如,麦肯锡认为,“尽管由于供需不匹配以及全球经济和地缘政治前景的变化,半导体行业的前景看起来很光明,但短期内可能会出现波动。”

麦肯锡在一份报告中预测,随着集成电路渗透到全球经济的更多领域,芯片需求将会增长。他们说,芯片制造商必须做的是弄清楚“市场的走向以及什么将推动长期的需求”。

那么,通往1万亿美元市场的道路是什么,该行业何时能达到这一目标?公司能否在未来7年内将销售额翻番,制造商是否有足够的产能来实现这一宏伟目标?

这是一个艰巨的任务,就在几个月前,汽车行业刚刚遭遇了一系列严重的供应缺口,无法满足该行业的需求。而汽车行业被麦肯锡视为一个主要的增长动力。

最终,芯片制造商必须解决这些问题。在投资者和西方政府努力确保半导体生产和采购供应链优势的背景下,过去两年纷纷宣布了雄心勃勃的工厂建设计划。

面临销售下滑,芯片厂商可能不会继续为产能扩张提供资金。一些人可能会放慢建设速度,转而专注于节约资金,为下一次经济回暖做准备。他们如何应对将决定下一个上升周期的规模、库存的供需平衡(或不平衡)、产能的可用性,以及芯片设备厂商是否会继续提高产量或大幅削减订单,以避免陷入储备过剩的昂贵生产设备。

为了达到理想的目标,芯片厂商必须拿出理想的业绩,但考虑到分析师们预测增长乏力(在去年12个月中已有11个月的销售数据),这是不太可能的。Micron和TSMC上一季度的销售疲软可能会延续到本季度,进一步削弱人们对此前预期的信心。

例如,Micron的CEO Sanjay Mehrotra在2022年底销售急剧放缓后消减了支出。以“进入2023年的重大供应需求错配”为由,Micron将2023财年和2024财年的资本支出削减了40%。

Micron的CFO Mark Murphy在去年12月底向分析师做报告时表示,“在市场条件和我们的现金流改善之前,我们将把资本回报的重点放在股息上,并暂时暂停股票回购。”

分析师指出,内存板块是反映芯片市场趋势的一个领先指标。Yole的CEO Jean-Christophe Eloy说:“内存业务总是最先进入困境的。矛盾的是,半导体市场的另一端,未来两年都有充分的预订。”

恐惧因素

恐惧长期以来一直是半导体市场支出计划的驱动力。当该行业处于供应短缺的困境时,恐惧助长了新工厂建设计划。据Future Horizons估计,供应短缺使车厂的销售额减少了200亿美元,因为对微控制器和其他部件的供应不足。

Future Horizons表示,“你最不希望的是陷入供应不足的局面,这对任何人都没有好处,就像上次短缺期间发生的情况,当时车厂无法获得价格合理的微控制器。”

典型的行业供需不平衡的情况是,芯片厂商对短缺的反应是使库存走向供过于求。例如,如果计划中的晶圆厂都在同一时间投产,或者行业未能看到预期的增长,供应可能会压倒需求,导致库存过剩。

根据芯片制造商和代工厂在2021年和2022年期间宣布的计划,在未来十年内会增加十几座新工厂,价值在4000亿至5000亿美元之间。2021年经历的严重短缺以及对中国台湾在全球供应链中核心作用的地缘政治担忧,是造成该行业进行20年来最大规模的晶圆厂扩张的部分原因。

然而,这些担忧又出现了,这次是在反方向。平均售价再次呈下降趋势,使预测收入减少了数十亿美元,这引起了人们的担忧,即高额的工厂建设计划可能有点过度。调整资本支出的公司就包括投资规模最大的TSMC。

TSMC最初计划在2022年进行高达440亿美元的资本支出,但在年底时明显低于这个数字。该公司表示,去年花费了363亿美元,预计2023年将达到320亿至360亿美元。基于对2024年进一步削减资本支出的预期,TSMC很可能达不到之前的计划,即从2022年开始的三年时间里进行1000亿美元的资本支出。

TSMC的CFO黄仁昭在12月介绍该公司的最新业绩时说:“每年,我们的资本支出都是为了预测未来几年的增长,鉴于近期的不确定性,我们会继续审慎地管理业务,并在适当的时候收紧我们的资本支出。”

TSMC并非个例。在过去两年曾宣布过数十亿的工厂和资本支出计划的其他公司们一直在削减这些总数,同时要求政府提供额外的补贴。其中包括Intel,据报道,Intel正在向德国政府申请增加在Magdeburg建厂的补贴。

Micron已经明确表示,它不会受先前资本支出计划的约束。它之前计划在10年内(从2022年开始)斥资1500亿美元建设新工厂。这意味着到2032年,每年约有150亿美元的支出。Micron是在2021年宣布这一消息的,之后内存市场从库存短缺滑向2022年的供过于求。

CEO Mehrotra在与分析师的通话中说:“我们2023财年的资本支出从早先的80亿美元目标下调至70亿至75亿美元之间,并从2022财年的120亿美元水平下调。这意味着同比减少约40%,我们预计2023财年晶圆厂设备资本支出将同比减少50%以上。我们现在正在从早先的计划中大幅削减2024财年的资本支出,以适应供需环境。”

这听起来太熟悉了,而且对整个行业的业绩和信誉影响的代价是高昂的。当销售、运输或资本支出预测没有实现或远低于实际市场表现时,销售损失和供需压力可能是毁灭性的。

毕竟,芯片制造商的预测推动了整个行业的投资。它们也决定了设备供应商、原材料供应商、集成电路封装和供应链中的其它相关公司的财务支出。设备供应商尤其面临风险,因为订单往往是提前几年预订的,突然取消订单可能导致多年的损失。

以ASML的经验为例,去年11月,由于订单激增,ASML表示未来两年的销售额将比分析师普遍预期的221亿欧增长近一倍。ASML预测,2025年的收入将是“约300亿至400亿欧元,毛利率约为54%至56%”。

ASML的高管们对这些预测如此确信,他们还预测2030年将带来“约440亿至600亿欧元,毛利率约为56%至60%”。

现在还不清楚ASML是否仍然坚持这些预测。

与此同时,用于制造ASML设备的专用玻璃的订单会传递到供应商那里。像多米诺骨牌一样,来自ASML的订单大幅削减将在供应链中产生涟漪,对企业财务、劳动力和供应商产生破坏性影响。

可见,在不确定的技术市场中,供需动态不可预测,预测几年后的销售和资本支出仍然是一件徒劳的事情。

880

880

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)