根据英伟达给美国证监会SEC(Securities and Exchange Commission)的申报备案,“对中国区客户断供高端GPU芯片”的消息并不完全准确。

根据申报内容,2022年8月26日,美国政府通知英伟达未来向中国(包括香港)和俄罗斯出口的A100和即将推出的H100集成电路实施了新的许可要求,且立即生效。

原文表达是:

“On August 26, 2022, the U.S. government, or USG, informed NVIDIA Corporation, or the Company, that the USG has imposed a new license requirement, effective immediately, for any future export to China (including Hong Kong) and Russia of the Company’s A100 and forthcoming H100 integrated circuits. ”

值得斟酌的是这里的措辞,是“实施新的许可要求”,这与“断供”有着本质的区别。“断供”有不容置疑的强制性,但“许可要求”则是指英伟达在中国市场提供上述产品需要征得许可,也就是说,经由美国政府评估后,仍存有一定继续出售的可能性。

美国证监会文件

对英伟达伤害性不大,侮辱性极强?

此次美国政府对英伟达的许可证要求中所涉及的产品包括:A100、H100,以及包括A100或H100的DGX系统。这两款GPU代表了英伟达官宣产品的最高水平。

A100基于Ampere架构,发布于2020年3月,黄仁勋在自家厨房烤箱中端出了这款当时全球最大的7nm芯片,其面积高达826平方毫米,集成了540亿个晶体管。相比前代产品,实现了20倍的性能提升,可以同时满足AI训练和推理的需求。而DGX A100 AI系统由8个A100 GPU打造而成,单节点性能达到了5 petaflops。

H100发布于今年3月,基于英伟达最新的Hopper架构,集成800亿晶体管,采用了台积电的4nm工艺。其大规模训练性能是 A100 的 9 倍,大型语言模型推理吞吐量是 A100 的 30 倍,可以说是英伟达迄今为止最大的性能提升。H100预计今年第三季度开售。

对于针对这两款GPU和相关DGX产品的许可要求,一位业内人士认为“对英伟达伤害性不大,但侮辱性极强”。在他看来,A100、H100主要用于云端训练场景,目前主要在一些高端应用中有需求,而AI推理市场才是规模更大的应用领域,因此针对这两款产品的许可要求,本身不会波及到更大规模的客户群体。但是,由此对英伟达产生的约束,可能会给竞争对手带来机会,这是他所认为的“侮辱性”所在。

此外,由“许可要求”所产生的连锁反应,可能是需要英伟达和中国客户所担心的。由于需要征得许可要求,就意味着英伟达要将自己的客户名单提供给美国政府,由其评估是否发放许可。

这是否会暴露英伟达的市场动向或商业路线图?更进一步说,一旦英伟达提供,会不会导致有这一高端需求的企业出现在美国的“名单”之上?这可能是未来的采购中,买卖双方都需要“掂量”的。

英伟达在中国的高端GPU之路受阻?

据了解,这一许可证要求不仅涉及现有的A100、H100和相应的DGX系统,并且还将涉及英伟达未来的高端GPU芯片,其峰值性能和芯片间的I/O性能,只要是超出A100阈值的,都在许可证所要求的行列中。

也就是说,不只是现有的产品,在规划中的更为高端的GPU产品都将面临同样的挑战。

那么,对于英伟达及其客户来说,是否还有一定的“回旋余地”?

根据英伟达给SEC的申报内容,他们正在与中国客户接触,并寻求“用不受许可证要求的产品”来满足他们的计划或未来的购买需求。当然,如果客户确实需要许可要求中所涵盖的产品,英伟达也将为客户去申请,但无法保证美国政府为任何客户授予任何豁免或许可,也无法确保许可的及时性。

申报内容原文如下:

the Company is engaging with customers in China and is seeking to satisfy their planned or future purchases of the Company’s Data Center products with products not subject to the new license requirement. To the extent that a customer requires products covered by the new license requirement, the Company may seek a license for the customer but has no assurance that the USG will grant any exemptions or licenses for any customer, or that the USG will act on them in a timely manner.

不过,一位业内人士大胆推测,或许可以通过软件或硬件手段的调整,能够在不触发许可要求的范围内保证技术的正常流通,以确保原有科技基础设施的运转,为有利于社会的科技发展提供正常支持。

英伟达GPU上有效的软硬件配合一直是广受用户推崇的一大优势,通过软件优化,可以更好地发挥硬件的算力和性能。不过,既然软件可以提升硬件效能,那么是不是也可以通过软件调整,去降低硬件性能,使之“恰好”低于A100的阈值?

别忘了英伟达之前就这样操作过。当时,为了保证GPU显卡真正用于游戏市场,而不是被作为以太坊挖矿之用,英伟达就对当时的RTX 3060进行了软件设计,一旦检测到以太坊加密货币挖掘算法,就会对其产品进行效率降低,将其哈希率(加密货币挖掘效率)限制在实际效率的50%左右。

同时,如果配合足够快的量产节奏,也可以对原有的硬件设计调整后重新封装量产,以新的产品系列上市,是否也具有一定的可行性?

中国市场GPU之外的xPU迎来利好?

在AI训练过程中,需要借助已有的大量数据样本进行学习,对计算的精度要求较高,因此要求训练芯片要具备强大的单芯片计算能力,目前GPU芯片普遍被认为适合于承担训练负载。

随着AI应用的逐步丰富,AI大模型的突破被认为是进一步增强AI通用性的一种路径,也是当前支持AI基础研究和产业化落地的关键。另一方面,工业数字孪生等应用场景开始着力打造工业元宇宙,推动数实融合、数字化转型的进程。这些都离不开高端算力和庞大算力平台的支撑。

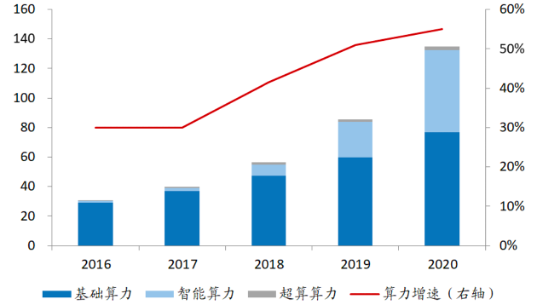

根据信通院的统计数据,我国算力市场2018-2020年每年增速保持在40%以上,且智能算力占比逐年提升。在如此蓬勃、一路向好的市场环境中,需求总是存在的,如果英伟达由此受到冲击,谁会有望分食蛋糕?

结合英伟达约一周前发布的第三财季展望,预计最新下达的许可要求可能会影响它在中国市场约4亿美元的潜在收入。这或许就是其他玩家的潜在蛋糕规模。

首先在国际厂商方面,英特尔面向数据中心的Flex系列 GPU(曾用代号Arctic Sound)刚刚宣布已经就绪,将在未来几个月内开始交付。

其次,对于正在成长中的国产GPU厂商和其他AI加速芯片厂商,未尝不是一个机会。

数据中心要求绝对的稳定性,服务器厂商原本不会轻易切换新硬件,但如果原有的采购方案受阻,对于新的硬件提供商来说,或许正是新的扩张机会。就像华为被断供之后,也确实成就了其他几家头部厂商的崛起。

写在最后

与英伟达同时收到许可要求通知的还有AMD,这一要求在通知下发之时即刻生效。据了解,已经在中国境内的现货不受许可约束,这或许可以给相关客户留有一定的缓冲余地。

不过,以上探讨的只是可能性和权宜之计。从更长的时间周期来看,中国市场的高端GPU应用难免会受到影响,比如科学计算、医疗、互联网、金融等领域的高性能计算需求。

黄仁勋有一句名言“The more you buy, the more you save”。

以DGX A100为例,它是首个可在单一节点上提供每秒5千万亿次浮点运算的系统。如果数据中心进行AI训练,使用上一代Tesla P100,需要25个服务器机架,600个CPU,硬件成本1100万美元,消耗630kW的功耗;而使用DGX A100的话,只需5个并联的系统,1个机架,成本约100万美元,消耗28kW的功耗。

从技术路径来说,高端GPU的替代手段总是存在的。但是在实际落地中,最终要面临三大挑战:整体的算力成本、功耗和应用生态,这可能是替代者在短期内需要直面的现实问题。

全球正处于推进数字化转型、着力升级基础设施的关键时期,美国这一要求是对全球自由贸易体系的进一步伤害,毕竟科技制裁之下,没有所谓赢家。如果这一许可要求坚持执行的话,短期内对英伟达伤害性不大、但侮辱性极强,再从下游应用市场来看,短期也会受到沉重打击。

来源: 与非网,作者: 张慧娟,原文链接: https://www.eefocus.com/article/525389.html

芯耀

芯耀

556

556

下载ECAD模型

下载ECAD模型