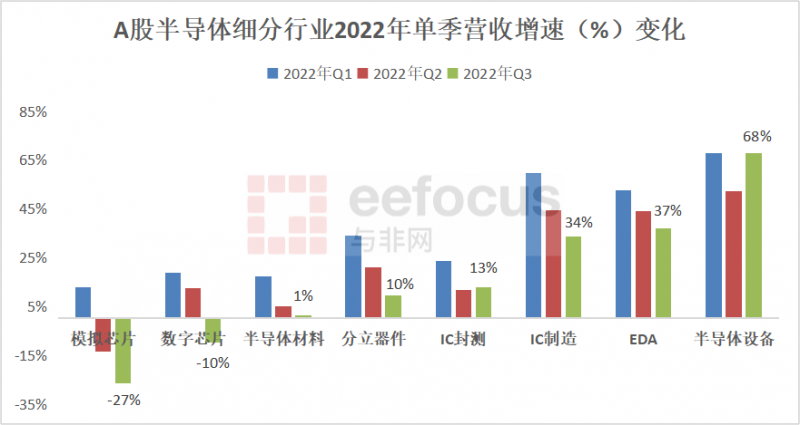

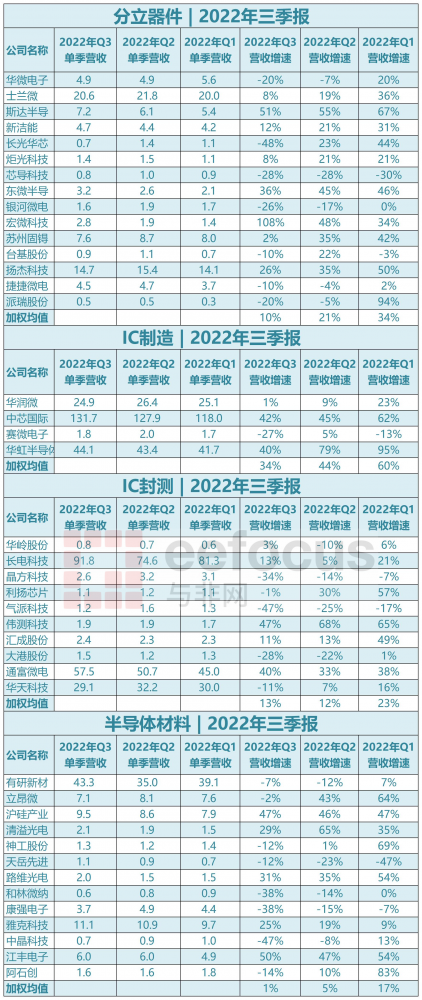

与非网统计了120家A股半导体公司2022年前三季度单季营业收入增速情况,以此了解半导体各细分行业在此轮芯片下行周期的表现。

注:细分行业单季营业收入增速为以行业内公司上一年单季营业收入为权重的加权平均值。另外,由于闻泰科技、纳思达非半导体行业的营收规模较大,未纳入加权统计。

2022年前三季度,半导体各细分行业单季营业收入增速整体呈现逐季下降态势,但从绝对增速来看,分化比较明显,模拟芯片、数字芯片等元器件类行业表现较差,而IC制造封测、EDA、半导体设备等工具服务类行业表现较好。

模拟芯片、数字芯片、分立器件行业

模拟芯片、数字芯片、分立器件行业2022年第三季度营收增速分别为-27%、-10%、10%。

其中模拟芯片和数字芯片在所有半导体细分行业中表现最差。一方面,疫情、国际形势等因素造成全球性经济下行,客户购买力和购买意愿下降,尤其是消费电子市场。另一方面,经济下行情况下,下游客户在第三季度普遍进行备货策略调整,优先去库存。

分立器件行业在元器件中表现相对好些,行业头部公司士兰微、斯达半导、扬杰科技、新洁能等,受益于功率器件在下游汽车电子、新能源、工业领域较快增长。

IC制造行业

IC制造行业2022年前三季度单季营业收入增速分别为:60%、44%、34%。

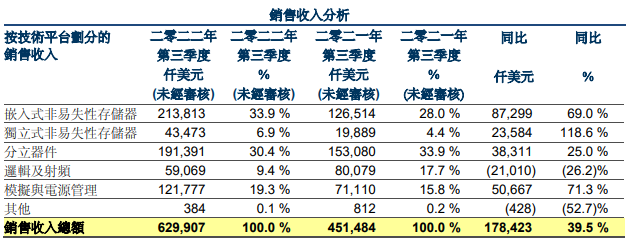

华虹半导体总裁唐均君对2022年Q3业绩评论到:“公司各大特色工艺平台的市场需求持续饱满,尤其是非易失性存储器和功率器件。8英寸晶圆厂和12英寸晶圆厂均保持满载运营,产品平均销售价格同比环比均有成长。三季度,公司营收为6.3亿美元,刷新历史纪录。”

华虹半导体收入结构

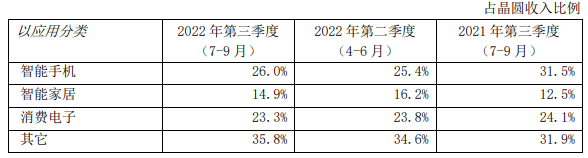

中芯国际在下游消费电子需求疲软的背景下,优化销售晶圆产品组合,加大工业电网、自动化、汽车电子、新能源以及可穿戴设备领域的占比,平均组合因产品组合调整小幅上升,以及相比2021年Q3出货量增加,所以行业今年前三季度业绩表现相对强劲。

中芯国际晶圆收入结构

展望四季度,中芯国际管理层在投资者关系会议中表示:“因为手机占代工差不多一半,没有其他行业可以补充手机的需求下降,新的应用有储能、逆变器等,从没有到有,是一个净增量。这类芯片对质量的要求极高,需要花很多功夫跟终端的用户合作去满足这个市场的要求。叠加部分客户需要缓冲时间解读美国出口管制新规而带来的影响,指引2022年Q4收入环比下滑13%-15%。”

IC封测行业

IC封测行业2022年前三季度单季营业收入增速分别为:23%、12%、13%。

行业公司业绩分化明显,中小规模公司业绩表现整体负增长,但以长电科技、通富微电为代表的巨无霸龙头公司,三季度营收增速分别为13%、40%,两者三季度营收占比A股封测行业份额高达79%,所以基本代表了整个行业业绩增速。

封测行业头部公司受益于先进封装及产品业务结构调整。

长电科技2022年前三季度以高密度系统级封装、大尺寸倒装及扇出型晶圆级封装技术为主的先进封装相关收入同比增长21%。根据长城证券测算,除星科金朋及长电韩国外,2022年上半年长电科技本部营收约21.65亿元,同比下降6%。

长电科技推出了XDFOI全系列极高密度扇出型封装解决方案,XDFOI先进封装技术也是公司于7月正式开工的江阴长电微电子晶圆级微系统集成高端制造项目产能重点之一。此外,星科金朋与客户共同开发了基于高密度Fan-out封装技术的2.5DfcBGA,同时认证通过TSV异质键合3DSoC的fcBGA,为开发Chiplet所需高密度高性能封装技术奠定了坚实基础。

通富微电调整产品业务结构,快速调整产能布局,结构性缺芯背景下,在数字隔离器、工控MCU、电源逆变器、新能源模块、高性能运算等领域均进行投资并且实现快速增量。另外,提前布局了多芯片组件、集成扇出封装、2.5D/3D等先进封装技术方面,为客户提供多样化的Chiplet封装解决方案,并且已为AMD大规模量产Chiplet产品(包括GPU产品)。

半导体材料行业

半导体材料行业2022年前三季度单季营业收入增速分别为:17%、5%、1%。

逐季下行态势明显,行业头部公司因为主营差别较大,业绩比较分化,有研新材第三季度营收增速-7%,雅克科技第三季度营收增速25%,康强电子第三季度营收增速-38%,沪硅产业第三季度营收增速47%。

EDA行业

EDA行业2022年前三季度单季营业收入增速分别为:52%、44%、37%。

目前国产EDA企业普遍规模较小,国产替代是主逻辑,并没有明显受到下游客户业绩波动影响。

半导体设备行业

半导体设备行业2022年前三季度单季营业收入增速分别为:68%、52%、68%。

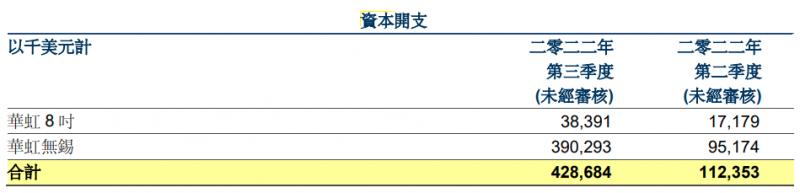

半导体设备厂商业绩和上游IC制造厂商资本支出息息相关,中芯国际在三季报中披露将全年资本开支,由320亿元上调到456亿元。华虹半导体三季度也加大了资本性开支,从二季度的1.12亿美元提升至三季度的4.28亿美元。

华虹半导体资本支出

另外,从北方华创、中微公司、盛美上海的合同负债也可以反映出来下游客户的订单强劲。

值得一提的是,因为半导体设备有很多长交期合同(交货时间可能超过 1 年半的设备),所以下游的订单金额相比行业下行周期有一定的滞后性,在全球半导体市场景气度下滑,在本轮IC制造厂商大规模资本支出后,整个半导体设备或许会迎来低谷期。

半导体8大细分行业各公司单季营收增速全览

行业分类标准为申银万国行业(三级)

来源: 与非网,作者: 史德志,原文链接: https://www.eefocus.com/article/530117.html

芯耀

芯耀

1052

1052

下载ECAD模型

下载ECAD模型