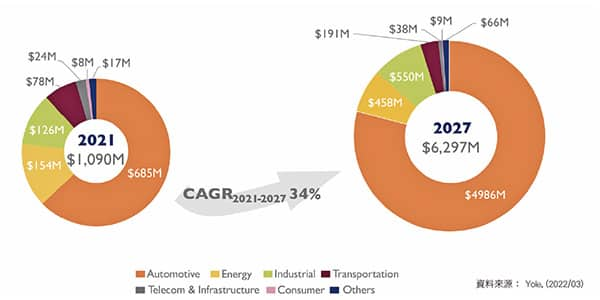

根据市场研究机构Yole Developpement估计,2021年全球SiC功率元件市场的规模比2020年大幅成长57%,并首度跨过10亿美元大关。Yole预估,到2027年时,SiC相关元件及模组的市场规模将达到60亿美元(图1)。

图1 2021~2027年碳化硅功率元件市场规模与应用预估

Yole Developpement分析师Poshun Chiu指出,在汽车应用,特别是EV主逆变器应用的大力推动下,2021年碳化硅SiC元件的市场规模,首度跨越了10亿美元大关。SiC之所以能快速受到电动车厂的青睐,主要跟快充这项功能有关。藉由800V直流快充,电动车的充电时间大幅缩短,同时也让电动车更具吸引力。而要实现800V直流快充,耐压可达1200V的SiC功率元件,无疑是最重要的关键元件。

展望2022年,除了Tesla之外,由于比亚迪的汉EV和现代的IONIQ-5都凭藉提供快速充电方案获得了良好的销售业绩。更多汽车OEM厂商,如蔚来汽车、小鹏等,都计画在2022年向市场推出自己的SiC EV。这将使市场对SiC元件的需求,在未来几年内,都将维持强劲成长的态势。

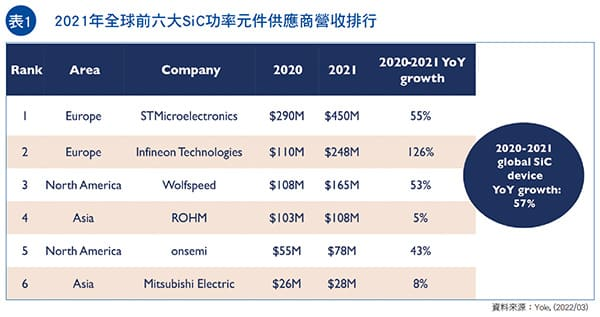

拥有压倒性产能优势 IDM业者盘据SiC市场

快速成长的市场,吸引各路人马积极布局抢攻。不过,目前SiC功率元件市场仍是IDM业者的天下,前六大供应商分别为意法半导体(ST)、英飞凌(Infineon)、Wolfspeed、罗姆(ROHM)、安森美(onsemi)与三菱电机(Mitsubishi Electric)。为了强化竞争力,各家厂商都在积极扩产,并积极展开购併、策略联盟等经营活动(表1)。

英飞凌汽车电子事业部大中华区高级市场经理高金萍(图2)指出,在电动车领域,由硅IGBT往SiC过渡的态势已经十分明显,特别是在车载充电器、高低压DC-DC 转换器,以及牵引逆变器中。目前已有超过20多家整车厂及Tier 1供应商正在使用及评估英飞凌的SiC产品。CoolSiC Schottky diode已应用于欧洲一个主要汽车平台的OBC系统中,并正准备量产。

图2 英飞凌汽车电子事业部大中华区高级市场经理高金萍

而随著市场需求快速扩大,如何备妥产能来满足客户需求,将是SiC供应商必须做好充分准备的课题。为确保供应能量,英飞凌除了正在积极扩张产能外,还在供应商网路的经营上,下了许多功夫,而且是从很多年前就已经展开超前部署。

在产能扩张方面,英飞凌位于奥地利菲拉赫的300mm新晶圆厂已于2021年底投产,将扩充硅基产品的产能。而既有的产线则将陆续转换成宽能隙半导体产线,创造出更大的产能空间。除了奥地利之外,英飞凌也将投资逾20亿欧元扩大马来西亚居林(Kulim)厂区,投入生产碳化硅和氮化镓功率半导体产品。

居林厂的新增投资主要用于磊晶製程和晶圆切割等具有高附加值的环节,首批晶圆将于2024年下半年开始出货。在未来几年中,英飞凌位于奥地利的菲拉赫厂将进一步强化其作为宽能隙半导体技术全球能力中心和创新基地的角色,并与居林厂高成本效益的生产製造相结合,打造更强化的供应链弹性。

此外,2018年,英飞凌战略性地收购了Siltectra公司的晶圆和晶锭切割技术,通过大幅减少SiC 生产过程中的原材料损耗来提高生产力,增加英飞凌的竞争优势。2020年11月,英飞凌与GT Advanced Technologies(GTAT)签订了碳化硅供应合同,初始期限为五年。近日,英飞凌与日本晶圆製造商Showa Denko K.K.签订了一项供应包括外延在内的碳化硅材料(SiC)的合同。由此,英飞凌将获得更多的基材,以满足日益增长的碳化硅产品需求。

事实上,除了英飞凌之外,目前在SiC市场上居于领先集团的业者,几乎都有很明确的扩产路线图。例如意法在收购SiC晶圆製造商Norstel之后,便一直对该公司挹注资源,希望能在2024年前将SiC基板的自主供应比率提高到40%,同时也宣布将斥资数亿欧元,在义大利设厂生产8吋SiC晶圆。

罗姆集团在SiC方面的布局也十分积极。在基板产能方面,罗姆集团旗下专门生产SiC基板的SiCrystal董事总经理Erwin Schmitt最近指出,该公司2022年的产能已几乎售罄。为满足强劲的客户需求,SiCrystal计画在德国纽伦堡总部扩产,将员工数量扩大到450名左右。而且,他们还希望在全球范围内进一步扩张。至于在碳化硅元件製造方面,罗姆也正在持续投资位于九州筑后市的晶圆厂产能。

在2021年底完成对GTAT收购的安森美,也在2022年第一季的财报中宣布,将扩大对GTAT的投资,一方面推动6吋跟8吋SiC基板的量产,另一方面也将在2022年内把SiC基板的产能增加四倍。

垂直分工能否突围有待观察

在大厂重兵集结SiC市场,一方面全力锁死基板供应,一方面扩大元件製造产能的情况下,中国台湾地区厂商擅长的垂直分工模式,有机会在SiC的世界裡突围吗?业界人士普遍认为,这恐怕会是一场很难打的仗。

如果以元件类型来观察,数位元件採用专业分工是非常普遍的现象,但类比元件则不是如此。在硅半导体时代,领先的类比元件大厂都是IDM,就说明了垂直分工这种模式,不是那麽适合套用在类比元件产业。而化合物半导体基本上都是类比元件,因此,要透过产业分工模式来运作,恐怕也是相对困难的。

要求匿名的台厂人士则指出,在SiC功率元件产业,彻底的垂直分工,恐怕是一条行不通的路。同一个集团内母公司跟子公司、孙公司垂直分工的可行性,则稍微高一点。因为当前SiC功率元件最主要的客户是汽车产业,规模不够大的设计公司,是很难打进汽车供应链的。

此外,从IDM大厂用尽各种方法锁定SiC基板料源,不难看出基板产能的战略意义。在当前这种SiC基板产能严重短缺的局面下,要拿到SiC基板,不只要有钱跟供应商签长约,还要有良好的关系。除非中国台湾地区基板厂商能顺利突破SiC基板的生产瓶颈,否则中国台湾地区厂商就算想靠垂直分工跟IDM在市场上一争长短,恐怕也是施展不开的。因此,该业界人士直言,中国台湾能否在SiC产业中有所作为,关键是中美晶集团、汉民集团跟广运集团能否攻克SiC 长晶跟基板量产的门槛。唯有先确保原材料供应,后面要发展晶圆代工跟IC设计,才有机会。

另一位来自IC设计产业的业界人士则指出,即便中国台湾能突破SiC基板量产的技术关卡,并不代表后面的发展就能一帆风顺。中国台湾虽然有号称世界第二,仅次于美国的IC设计产业,但如果仔细观察中国台湾的IC设计产业,就能发现中国台湾的IC设计公司几乎全都是做数位晶片的。也因为这个缘故,中国台湾的类比IC设计人才极度匮乏,即便有少数类比IC设计的高手,大概也都被少数几家做数位晶片的大厂网罗了。

大厂布局的盲点就是台厂的机会

虽然中国台湾SiC产业发展道路看来是重重险阻,但也不是毫无机会。在笔者这次走访产业界的过程中,就看到一个很有趣的现象:来自半导体产业的人士,对中国台湾SiC产业的发展前景,态度相对保守,但正在开发各种功率相关应用的设备製造商,如测试仪器设备、充电桩、车载充电器(OBC)、逆变器的业者,普遍都很希望能实现「国产替代」。换言之,市场对中国台湾本土的SiC元件,是有期待的。

某设备商就直言,由于某些马达跟电源系统的测试需要极大的功率,早在电动车成为显学之前,该公司所推出的测试仪器,就已经改用SiC功率元件,否则无法满足客户对功率的要求。在跟外商配合多年的经验中,最令该设备商感到棘手的,就是元件选型跟第二供应来源的问题。

该设备商指出,因为目前SiC元件是IDM的天下,而IDM厂商只有在市场已经很成熟的情况下,才会开发跟竞争对手规格相似的产品。在市场走到这一步之前,IDM厂商推出的产品,都有很强的独特性。因此,我们的设备只要一选定某款SiC料件,基本上就是被绑架了,完全没有找到Second Source的可能性。

相较之下,硅IGBT的情况就好得多,虽然供应商还是那些大厂,但至少每家大厂都有类似规格、型号的产品,A供应商如果缺料,还有机会找到其他替代的料件来源。这种供应链的韧性,在半导体缺货的背景下, 变得更加重要。如果中国台湾地区能有本土的SiC元件供应商,提供跟IDM大厂类似的元件选择,对于我们这些已经被供应商「绑架」很久设备製造商来说,将是天大的好消息。

除了中国台湾地区本土的设备製造商乐见本地的SiC产业发展外,很有趣的是,中国大陆的电动车相关业者,对中国台湾地区的SiC产业发展,似乎也有一定的期待。某任职于中国汽车相关产业的台籍干部就指出,虽然中国大陆当地的第三代半导体蓬勃发展,但中国大陆的老板除了要求他研究本地供应商的产品外,也希望他能透过人脉关系,打听一下中国台湾地区是否有厂商能提供符合车厂客户需求的SiC模组。

该名台干指出,中国大陆当地的SiC晶片/模组供应商虽多,但产品有通过车规验证的不多,而且产品帐面规格跟实际性能表现,往往有一定程度的落差。因此,即便中国的国家政策是希望尽可能扶植当地的第三代半导体产业,但老板还是希望能「多打听、多比较」。

笔者反向跟中国台湾地区的模组厂商确认,的确有中国的电动车厂来询问,是否有机会帮他们设计客製化的SiC模组,并指定採用某国际大厂提供的元件。但目前还在评估这个案子是否要承接,因为该模组厂同时也有其他日系客户的专案正在进行中。

总之,对台厂而言,要在SiC元件方面占得一席之地,虽然有一定程度的挑战,但元件的买方均抱持著乐观其成的态度。毕竟,如果台厂也能推出SiC功率元件,将可为设备製造商带来更多选择。另一方面,除了元件之外,SiC功率模组显然也是不容小看的商机,值得台厂多加留意。

498

498

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

-1.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

[下载]LAT1482 STM32G0单线串口通信帧错误问题解析

[下载]LAT1482 STM32G0单线串口通信帧错误问题解析