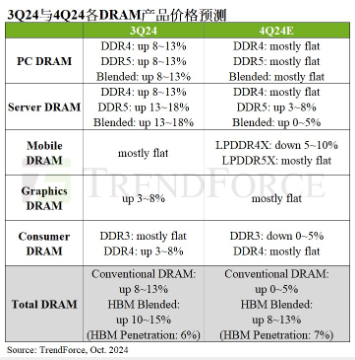

2024年第三季之前,消费型产品终端需求依然疲软,由AI 服务器支撑起存储器主要需求,加上HBM排挤现有DRAM产品产能,供应商对合约价格涨幅保持一定的坚持。然而,近期虽有服务器OEM维持拉货动能,但智能手机品牌仍在观望,TrendForce集邦咨询预估第四季存储器均价涨幅将大幅缩减,其中,一般型DRAM (Conventional DRAM)涨幅为0%至5%之间,但由于HBM比重逐渐提高,DRAM整体平均价格估计上涨8%至13%,较前一季涨幅明显收敛。

PC DRAM价格估大致持平

由于Intel Lunar Lake机种尚未上市,消费者仍在观望,PC OEM在今年第三季传统销售旺季未达预期,加上DRAM采购成本升高,去化DRAM库存力道加剧,此趋势预估将延续到第四季,导致位元采购量季减。

第三季中下旬,现货颗粒市场开始出现DDR4及DDR5低价拆板货流通,数家模组厂亦积极增加拆板货采购比重,以压低成本。展望第四季,随着HBM排挤产能效应放大,原厂将继续寻求PC DRAM涨价,但效应将因PC OEM的去化库存策略和疲弱的颗粒现货行情而弱化。因此,TrendForce集邦咨询预估第四季PC DRAM均价将终止上涨,与前一季大致持平。

Server DRAM价格估季增0-5%

第三季美系CSP(云端服务业者)因库存仍高,Server DRAM采购转为被动,中国市场需求虽逐渐回暖,仍难以支撑整体需求。随着DDR5采购动能逐渐改善,加上第三季基期较低,TrendForce集邦咨询预期第四季的Server DRAM整体位元出货量将改善,估平均合约价季增0%至5%。从产品类别表现来看,第四季一般型Server因旺季与加单因素,预估DDR5 Server DRAM合约价可维持3%至8%的涨幅;而DDR4则因买方普遍转为采购DDR5,价格调整受限。

LPDDR4X Mobile DRAM价格估季减5-10%,LPDDR5X大致持平

智能手机品牌厂第三季着重降低现有Mobile DRAM库存,通过延迟采购的策略抵制原厂调价,导致Mobile DRAM需求季减30%以上。TrendForce集邦咨询预估,第四季手机品牌厂将延续被动的采购方式,以取得更有利的季度合约价。

TrendForce集邦咨询表示,由于LPDDR4X供应商大幅扩增产能,该市场出现供过于求情况,预估第四季合约价将季减5%至10%;而LPDDR5X因库存仍在相对健康水位,加上供应量未显著增长,预期第四季价格将与第三季大致持平。

Graphics DRAM价格估大致持平

第四季Graphics DRAM需求依旧平淡,仅有VGA卡的小部分订单增加。原厂已放缓价格涨势,采购端持续备货,预估第四季价格将与第三季大致持平。TrendForce集邦咨询指出,虽然短期内Graphics DRAM的价格没有下跌迹象,原厂仍持续关注买方库存水位的变化,且因相同类别的产能纷纷转往HBM领域,在GDDR生产规划上相对保守。

Consumer DRAM估季减0-5%,DDR4大致持平

整体Consumer DRAM市场需求动能依旧疲软,随时间接近年底,买方备货心态将更为保守。虽有网通客户针对Wifi 7开始小量拉货,但难以支撑需求增长。分析DDR3供应情况,尽管三大原厂已逐季减少产出,但其他原厂仍增加产能,加上需求明显下滑,导致市场供过于求,第三季价格与前一季大致持平,第四季因部分供应商冲刺出货目标,可能出现降价求售情况,预估合约价将季减0%至5%;而DDR4虽是Consumer DRAM主流产品,但来自中国市场的产出持续增加,不排除有下跌的可能性。

716

716