前不久,我们发布了《中国本土连接器产业地图》,其中最引人注目的当属连接器的一家龙头公司,从连接器起家,通过不断的外延并购拓展在果链上的能力圈,并深度布局通信、汽车等行业,而且全部取得迅猛的发展。2023、2024年公司连续两年稳居世界500强榜单,它就是——立讯精密。

今天,我们对立讯精密的发展历程、产品情况和财务情况做逐一分析,以便找到一些制造业企业在发展过程中的成功密码。

一、公司介绍

立讯精密工业股份有限公司成立于 2004 年,以电脑连接器起家,于 2010 年在深交所成功挂牌上市。公司总部位于中国广东省东莞市,拥有超过 100 家子公司,主要分布于中国的广东、江西、江苏、浙江、安徽等地,以及越南、印度、墨西哥等国家,并在上海、东莞、深圳、西安、美国等多地设立研发中心。

二十年来公司通过内生外延结合,主要产品为消费电子产品(智能手机、智能可穿戴设备、混合虚拟现实设备、声学模组、无线充电模组、LCP 天线、震动马达、 VCM 等)、汽车领域产品(汽车线束、汽车连接器、智能座舱、智能驾驶等)以及企业通讯产品(高速互联、光模块、散热模块、电源、基站天线、基站滤波器等)等,可以提供从核心零部件、模组到系统组装的一体化智能制造解决方案。

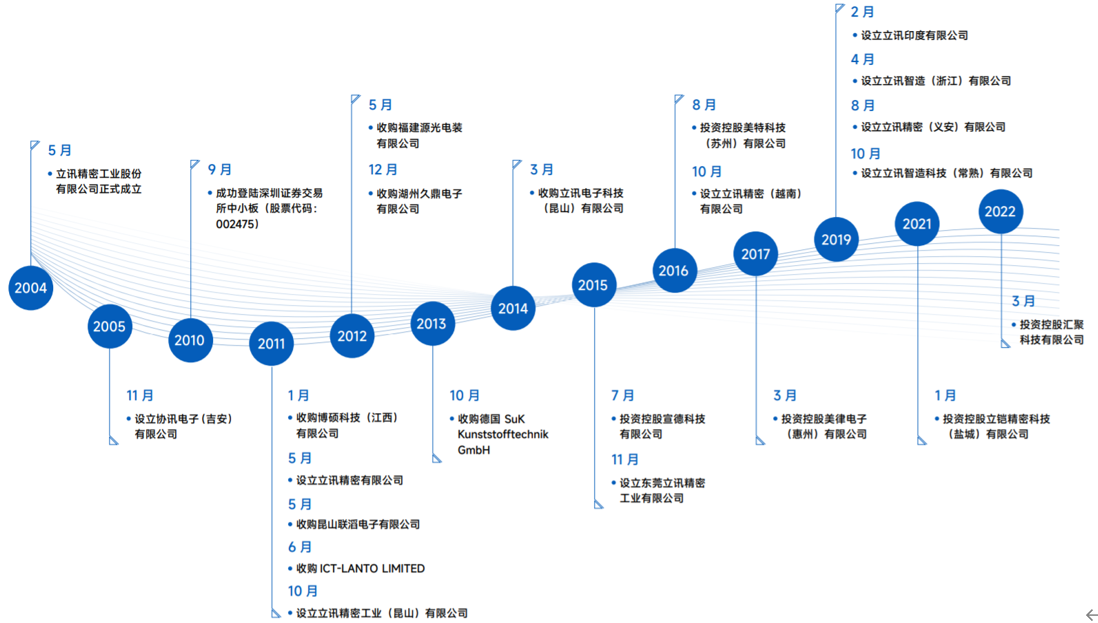

1.1、发展历程

图|立讯精密发展历程

来源:公司可持续发展报告

公司实际控制人是董事长王来春女士与副董事长王来胜先生,二人为兄妹关系,1999 年共同购买立讯有限公司股权,并于 2004 年创立立讯精密。公司第一大股东是立讯有限公司,持有公司 38.05%股权。

立讯精密业务版图扩张可以分为三个阶段:

1) 创始起步期:2004-2009 年,围绕连接器产品,承接富士康订单。

2004 年公司成立并收购香港立讯,之后主要从事电脑及周边设备连接器的生产与销售,承接富士康连接线的订单。2007-2009 年,公司向富士康销售产品的收入占当期营业收入比例分别为 48%、 56%、45%,富士康是公司的第一大客户。

2) 快速成长期:2010-2015 年,切入苹果产业链,布局汽车通信领域,丰富产品线。

2010 年,立讯精密于深交所上市。2011 年,公司收购博硕科技,进入线束领域;同年,收购昆 山联滔,切入果链,成为苹果 PC 及平板连接线的核心供应商,在消费电子线束、连接器领域不断深化同时持续拓展公司零组件能力圈。2012 年,公司收购福建源光电装,切入汽车线束领域,为如今汽车线束业务高增奠定基础;同年,收购科尔通,拓展通信业务。

3)全方位发展期:2016 年-至今,平台型智能制造龙头,深耕大客户,汽车+通讯接力成长。

2016 年,公司收购苏州美特,拓展声学组件业务。2017 年,成功进入 AirPods 供应链,受益大客户 AirPods 爆款穿戴品类。在手机业务方面,2018 年,公司切入线性马达、天线和无线充电模组,并且通过立景创新收购光宝 CCM 事业部,切入摄像头模组业务,零部件核心能力圈不断拓宽。2020 年,公司收购江苏纬创、昆山纬新,切入大客户手表手机整机组装。之后公司控股日铠电脑,拓展 Top Module、金属结构件能力,进一步促进整机能力,实现零组件-模组-组装一体化产业链。23 年收购昆山世硕,进一步扩大苹果手机组装业务份额。

在其他业务方面,立讯与速腾聚创达成战略合作,切入激光雷达领域,并与奇瑞、广汽等整车厂达成合作。2022 年,收购汇聚科技,完善通信业务产品布局。

图|立讯精密产品拓展历程

来源:与非研究院整理

1.2、公司主要产品

公司产品主要涵盖消费电子、汽车、通信、工业及医疗等领域。

1.2.1、消费电子

公司消费电子业务围绕北美大客户手机、耳机、手表、MR 等产品,围绕“零部件+模组+整机”持续做大做强,未来增长动能来自于AI 硬件创新周期有望拉动换机需求和在手机零部件价值量及份额不断攀升。

办公场景:智能显示器、智能会议系统、AR/VR/MR、智能音箱、笔记本电脑、控制器、平板电脑、智能手机、无线充电及安防摄像头等。

室内家庭场景:智能吸尘器、游戏手柄、智能转接头、路由器、 智能音箱、电子书、扫地机器人、美容仪、TAG 追踪器、VR 等。

户外应用场景:AR 眼镜、骨传导耳机、无线蓝牙耳机、智能手环、 智能手表、户外电源、平衡车、电动滑板车、智能车锁、电动车 充电器、智能头盔等。

图|消费电子室内场景

来源:立讯精密公告

图|消费电子收入与毛利率情况

来源:与非研究院整理

2015-2023年公司消费电子业务快速增长,由44.16亿元增长至1971.83亿元,2024H1为855.48亿元。2015-2020年产品消费电子毛利率较高,整体呈现下降趋势,分别为23%、20.98%、19.45%、21.19%、19.99%、17.85%;2021-2024H1毛利降低后维持稳定,分别为11.36%、11.47%、10.60%、10.49%。

图|电脑互联产品收入与毛利率情况

来源:与非研究院整理

2015-2020年公司电脑互联产品营收变化不大,由2016年46.12亿元下降至2020年35.21亿元,2021-2022年爆发式增长至78.57亿元、112.80亿元,2023年下降至74.92亿元。毛利率由2015年24.28%下降至2023年20.29%。

1.2.2、通信业务

公司通信业务的发展,一方面来自于自有业务的稳步增长,另一方面,并表汇聚科技大幅增加了公司通信业务的收入。在电连接、光连接、光模块、风冷/液冷散热部件等核心零组件上,公司海内外业务拓展成果丰硕。

以 High speed Cable/Connector 为抓手,带动其他产品线的发展。在铜连接产品的带动下,公司光模块产品已快速进入前三大数据中心客户项目,散热产品也得到国际上大的数据中心客户的认可,未来几年有望进入高速成长期,电源模块也正在进入 AI 服务器系统项目,未来公司通讯互联业务各产品线有望百花齐放。

图|通信无线基站应用场景

来源:立讯精密公告

图|数据中心应用场景

来源:立讯精密公告

图|通信产品收入与毛利率情况

来源:与非研究院整理

2015-2021年通信产品由7.03亿元增长至32.69亿元,2022年爆发式增长至128.34亿元,2023年增长至145.38亿元,2024H1为74.65亿元。通信产品的毛利率持续下降,由2015年的25.03%降低至2022年11.13%,2023年提升至15.80%。

1.2.3、汽车互联业务

公司在汽车零部件领域深耕 10 年有余,汽车产品品类在整车里的价值量布局接近 3 万元人民币。现有汽车领域几大类产品当中,除稳健发展的汽车线束和连接器产品外,自动驾驶和智能座舱的域控制器相关产品、三电系统等产品均快速起量。公司已切入海外头部新能源汽车品牌以及国内主流新势力,并与奇瑞、广汽等整车厂合作,公司汽车业务有望在头部客户的带动下进入高速成长期。

图|汽车应用场景

来源:立讯精密公告

图|汽车互联产品收入与毛利率情况

来源:与非研究院整理

2015-2023年,汽车互联产品收入持续增长,由2015年8.42亿元增长至2023年92.52亿元,2024H1为47.56亿元。2015-2018年产品毛利率持续上升,由14.27%提升至16.72%,2019-2023年持续下降,由16.46%降低至15.89%。

1.2.4、其他连接器业务

图|医疗应用场景

来源:立讯精密公告

图|其他互联产品收入与毛利率情况

来源:与非研究院整理

其他连接器虽然占比不大,但也是发展迅速。只有设计医疗应用,从消耗类产品切入,向手术、影像类等设备产品线进行快速整合。

由2015年2.89亿元增长至2022年40.98亿元,2023年出现下降为34.39亿元,2024H1为14.50亿元。产品毛利率稳定下降,由2015年22.11%降低至2023年18.83%。

二、财务分析

2.1、营收和利润情况

图|营业收入与增速

来源:与非研究院整理

2007-2010年公司业务处于发展初期,营收由4亿元增长至10亿元;2010年后切入果链后,营收开始出现持续快速增长,由2011年26亿元增长至2023年2319亿元;2024H1位1036亿元,同比增长5.74%。2008-2024H1营收复合增速50.91%。

图|扣非净利润与增速

来源:与非研究院整理

2008-2014年公司扣非净利润由1亿元增长至6亿元,2015年首次跨越10亿关口,2015-2023年由10亿元增长至102亿元,2024H1实现扣非归母净利润 50 亿元,同比增长 24%。年复合增速47.77%。

图|收入结构及占比

来源:与非研究院整理

从公司收入结构来看,消费电子的占比第一,在2015-2019年大幅度提高,由43.56%提升至83.16%。第二大产品占比为电脑互联产品及精密组件,占比由2015年的38.37%下降至2023年的3.23%。第三大产品占比为通信互联产品及精密组件,占比由2015年6.93%增长至2016年的7.67%,2017-2021年由7.25%下降至2.12%,2022-2024H1由6%提升至7.21%。第四大产品占比为汽车互联产品及精密组件,占比由2015年的8.30%下降至2021年的2.69%,2022-2024H1由2.87%提升至4.59%。第五大为其他连接器类,2015-2024H1占比2%,且不断下降。

图|销售毛利率与扣非净利率

来源:与非研究院整理

2007-2020年,公司的毛利率维持18%以上较高水平,净利率维持在7%左右水平。2021-2024H1公司毛利率下降至11.71%-12.28%水平,净利率维持在3.91%-4.79%左右水平。2023-2024H1毛利率和净利率有所提升。

图|研发投入及占比

来源:与非研究院整理

2009-2016年公司研发投入持续增长,由2009年0.1亿元增长至9.32亿元,2017至2022年由15.42亿元大幅增长84.47亿元,2023年略微下降至81.89亿元。研发投入占营收比例由2013年4.46%增长至2019年7%,2020-2023研发投入占比降低,分别为6.21%、4.31%、3.95%、3.53%。

图|研发人员数量及占比

来源:与非研究院整理

2015-2023年研发人员数量持续增长,由2015年1940人持续增长,2019年突破1万人至12809人,2023年增长至19063人。2015-2023年研发人员数量占比分别为5.08%、7.50%、9.16%、9.27%、9.33%、8.79%、7.06%、7.77%、8.20%。

公司始终将研发创新视为企业发展的重要引擎,加大研发投入力度,不断推动传统制造工艺的革新,提升自动化生产水平,并将各段精密制造工艺平台化、模块化。在研发成果方面,公司 2023 年新增专利 1,527 项,累计拥有 6,202 项。

三、总结

综上,立讯精密的成功在于二十余年来,公司不断顺应市场变化,围绕大客户需求,以材料、工艺、制程为技术底座夯实核心竞争力,通过垂直整合提高在大客户供应链中的地位以及价值量。通过跨界赋能至汽车、通讯板块,实现了成功的多元化产品布局。

随着 2023 年下半年以来各大终端品牌新产品发布及AI 等新技术的加速应用,消费电子终端需求呈现复苏迹象,未来 AI 技术在智能手机、PC、穿戴类电子产品等领域的普及与应用拓宽了成长空间。通信行业则在全球数字化转型的浪潮中迎来新的发展机遇,公司的电/光连接、散热、服务器及通讯射频领域呈现显著增长态势。在新能源、智能座舱和智能驾驶等发展背景下,汽车市场也迎来新的增长突破点,公司积极布局汽车业务,业绩也有望持续增长。

来源: 与非网,作者: 王兵,原文链接: https://www.eefocus.com/article/1758718.html

芯耀

芯耀

1.5万

1.5万