在功率半导体发展过程中,20世纪50年代,功率二极管、功率三极管面世并应用于工业和电力系统。20 世纪60-70年代,晶闸管等半导体功率器件快速发展。20 世纪70 年代末,平面型功率 MOSFET 发展起来。20世纪80年代后期,沟槽型功率 MOSFET 和 IGBT 逐步面世,半导体功率器件正式进入电子应用时代。20世纪90 年代,超级结 MOSFET 逐步出现,打破了传统硅基产品的性能限制以满足大功率和高频化的应用需求。进入21世纪,以碳化硅(SiC)和氮化镓(GaN)为代表的宽禁带半导体材料逐渐崭露头角,它们具有高耐压、高温工作、低损耗等显著优点。

前文笔者对国内12家功率半导体企业进行了对比分析,本文侧重分析行业整体规模,各类细分产品MOSFET、IGBT、 SiC/GaN 等的市场规模,以及下游应用中增长较快的领域如新能源汽车及充电桩、光伏及逆变器、AI服务器等市场规模,以便对产业未来发展前景有更深层次的了解。

一、功率半导体分类

1.1、按产品品类

功率半导体按器件集成度可以分为分立器件(含模块)、功率模块和功率 IC 三大类。本文侧重分析功率半导体分立器件,按照器件结构划分,可分为二极管、功率三极管、晶闸管、MOSFET、IGBT、 SiC/GaN 等,其中以 MOSFET、IGBT、SiC MOSFET 为代表的功率器件需求旺盛。

图|功率器件分类

来源:与非研究院整理

二、功率半导体市场规模

根据世界半导体贸易统计(WSTS)组织预测,2024 年全球半导体销售额将增长 13.1%。功率半导体的市场规模在全球半导体行业的占比在 8%—10%之间,结构占比保持稳定。

2.1、功率半导体全球市场规模

根据 Omdia 预测,2023年全球功率半导体市场规模达到503亿美元,预计至2024 年市场规模将增长至 522亿美元,2019-2024的年化复合增长率为2.4%。预计2027年市场规模将达到596亿美元,其中功率IC市场占 54.8%,功率分立器件占30.1%, 功率模块占15.1%。

图|全球功率半导体市场规模/亿美元

来源:Omdia、与非研究院整理

2.2、功率半导体中国市场规模

2022年中国功率半导体市场规模约为1368.86亿元,同比增长4.4%。中商产业研究院预测,2023年中国功率半导体市场规模增长至1519.36亿元,2024年将达1752.55亿元。中国功率半导体的市场规模占全球市场约为 38%,功率半导体作为实现我国电气化系统自主可控以及节能环保的核心零部件,在智能电网、新能源汽车等领域需求量大幅提升。

图|中国功率半导体市场规模/亿元

来源:Omdia、与非研究院整理

2.3、IGBT市场规模

IGBT被称为电力电子行业里的“CPU”,广泛应用于电机节能、轨道交通、新能源汽车等领域。目前在轨道交通领域已经实现技术突破,在新能源汽车领域,IGBT是电控系统和直流充电桩的核心器件,我国IGBT产量快速增长。IGBT 从穿通、 非穿通、场截止和平面栅、沟槽栅两条路径升级,器件结构升级带来耐压、降低损耗和导通电阻性能不断提升。

中商产业研究院报告显示,2022年中国IGBT产量达3058万只,同比增长26.5%,2023年产量约为3573万只。中商产业研究院预测,2024年中国IGBT产量将达到3900万只。

图|中国IGBT产量/万只

来源:中商产业研究院、与非研究院整理

根据WSTS数据显示,2023年全球IGBT市场规模达到90亿美元,预计2026年将达到121亿美元;中国是全球IGBT最大的消费市场,2023年中国IGBT市场规模达32亿美元,预计到2026年中国IGBT市场规模将达到42亿美元。

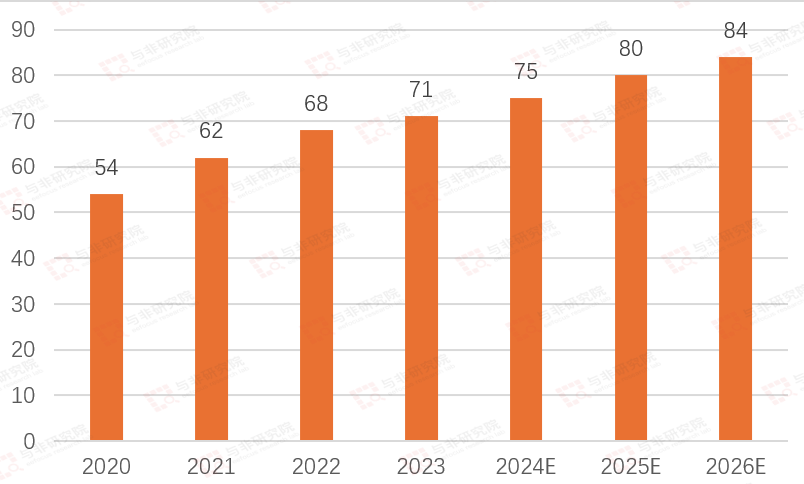

而根据YOLE数据显示,2022年全球IGBT的市场规模约为68亿美元,受益于新能源汽车、新能源、工业控制等领域的需求大幅增加,预计2026年全球IGBT市场规模将达到84亿美元。中国是全球最大的IGBT市场,约占全球IGBT市场规模的40%,预计到2025年中国IGBT市场规模将达到522亿元。

图|全球IGBT市场规模/亿美元

来源:YOLE、与非研究院整理

图|中国IGBT市场规模/亿美元

来源:YOLE、与非研究院整理

2.4、MOSFET市场规模

MOSFET具有开关速度快、输入阻抗高、热稳定性好等特性,应用于包括通信、消费电子、汽车电子、工业控制在内的众多领域。从功率半导体器件结构来看,MOSFET 从平面型、沟槽型、超级结、屏蔽栅器件结构不断升级,器件耐压性和开关频率性能大幅提升。

根据中金企信数据,全球MOSFET行业市场规模保持稳定扩张,市场前景广阔。2022年全球MOSFET市场规模达129.6亿美元,同比增长14.49%,2023年达133.9亿美元。

图|全球MOSFET市场规模及预测/亿美元

来源:中金企信、与非研究院整理

中国MOSFET行业市场规模也保持稳定扩张趋势,增速高于全球市场增速。2022年中国MOSFET市场规模约为54.0亿美元,同比增长15.88%,2023年达56.6亿美元。预计2025年中国MOSFET市场规模将增长至64.7亿美元,年化复合增长率为8.5%,增速高于全球市场增速。

图|中国MOSFET市场规模及预测/亿美元

来源:中金企信、与非研究院整理

2.5、SiC功率半导体全球市场规模

中商产业研究院报告显示,2023年全球SiC功率半导体市场规模为21.2亿美元,受益于新能源汽车及光伏领域需求量的高速增长,预计2024年全球SiC功率半导体市场规模预计将达26.6亿美元。

全球SiC功率半导体市场规模

来源:Omdia、与非研究院整理

SiC功率半导体应用分类

当前我国已将碳化硅半导体纳入重点支持领域,随着国家“新基建”战略的实施,碳化硅半导体将在5G基站建设、特高压、城际高速铁路和城市轨道交通、新能源汽车充电桩、大数据中心等新基建领域发挥重要作用。从下游应用市场占比情况来看,新能源汽车应用占比最大,达到38%;其次是消费类电源,占比为22%;光伏逆变器占据着15%的份额。

图|SiC下游应用占比

来源:CASA、与非研究院整理

随着新能源汽车的发展,对功率器件需求量日益增加,成为功率半导体器件新的增长点。碳化硅器件在新能源汽车产业中主要应用在电机控制器(电驱)、车载充电机OBC、DC/DC变换器以及充电桩,碳化硅器件相比硅基器件有更优越的物理性能,体积小,性能优越,节能性强,同时缓解了续航问题,更适应新能源汽车增加续航里程、缩短充电时长、提高电池容量、降低车身自重的需求。

2.6、GaN全球市场规模

氮化镓是功率半导体行业传统硅材料的替代和升级材料,其解决了硅材料在频率、功率、功耗、热管理和器件尺寸方面的限制。氮化镓功率半导体产品具有高频、低损耗和性价比高等特点,被广泛采纳于智能设备快充、车规级充电应用和数据中心等多种应用场景。2023年,全球氮化镓功率半导体市场规模为17.6亿元。

2.7、二极管市场规模

由于二极管的行业技术壁垒较低,市场规模比较稳定,我国份额逐渐增加。据华经产业研究院的统计,2022年全球二极管行业市场规模为55.73亿美元,与2021年数据基本持平。中国的二极管行业凭借其低成本的优势,在全球市场中的市场份额占比逐年增加,2022年我国二极管行业市场规模为23.23亿美元,与2021年数据基本持平,预计2023年市场规模为19.57亿元,较2022年下降15.76%,降速远小于全球平均水平。

2.8、晶闸管市场规模

晶闸管因其大电流大电压的处理能力,在大功率应用领域仍有优势,作为一种技术相对成熟的产品,其市场成长性趋于稳定。根据华经产业研究院的统计和预测,全球晶闸管市场规模由2017年7.18亿美元增至2021 年8.24亿美元,2022年全球晶闸管市场规模达到10.07亿美元,2017年到 2022年的年均复合增长率达到5.8%。全球晶闸管市场规模将从2023年的 8.31亿美元增长至2028年的12.42亿美元,期间复合增速达5.9%。而中国市场在2021年就以37%的占比成为了全球晶闸管最大的单一市场,从 2019年开始,中国晶闸管的市场规模开始稳定的持续增长,2017-2022 年的年均复合增长率为7.0%,预计到2023年将增长至27.9亿元。

2.9、BJT市场规模

BJT作为电流控制型分立器件,在消费类电子、网络通讯、工业、安防等领域对分立器件功耗和频率要求愈发严格的背景下,其市场空间正逐步被 MOSFET等元器件取代。根据中商产业研究院的统计,2022年全球BJT市场规模达9.32亿美元,同比减少9.07%,预计2023年将下降至7.38亿美元。 2022年中国BJT市场规模达4.5亿美元,同比减少5.46%,预计2023年将下降至3.66亿美元。

三、下游应用及市场规模

图|功率半导体主要应用

来源:宏微科技招股书

根据电压、功率、频率等性能差异,功率半导体适用于不同的场景。其中,IGBT 耐压高,常用于新能源汽车、风光储逆变器、智能电网、轨道交通等高压场景;MOSFET 的高频特性优、成本低,常用于消费电子、工业、通讯、汽车电子、电动工具等中低功率场景;SiC 具备高耐压性和高导热性,在新能源汽车的高电压平台和光伏逆变器等领域有望逐步替代 IGBT。相比单管功率分立器件,集成度更高的功率模块能够实现高可靠、高集成、高效率,在高压大电流场景广泛应用。

3.1、新能源汽车及充电桩

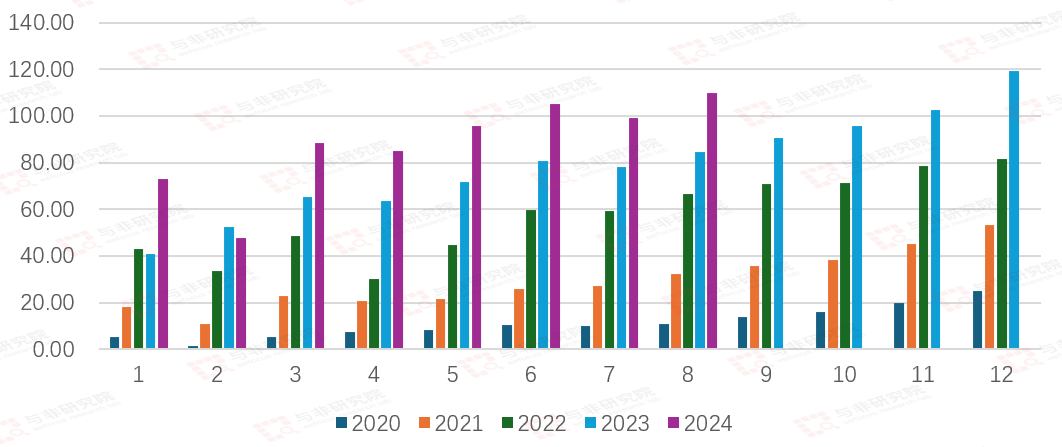

中汽协数据显示,2024年1至8月,我国汽车产销量分别为1867.4万辆、1876.6万辆,同比增长2.5%、3%;其中新能源汽车产销量分别为700.8万辆、703.7万辆,同比增长29%、30.9%。

IEA 预计到 2030 年全球新能源汽车销量超过 4000 万辆。相应配套的充电基础设施也在迅猛增长,IEA 预计到 2030 年充电桩新增装机量达到 4000 万个。

图|中国新能源车销量/万辆

来源:iFinD、与非研究院整理

下半年我国汽车市场有望继续保持稳中向好发展态势,新能源汽车成为引领我国汽车产业转型的重要力量,汽车电子需求旺盛,MOSFET 作为汽车功率器件中的重要组成部分,亦将迎来广阔的应用空间。

根据 Strategy Analytics 分析,传统燃料汽车中功率半导体芯片的占比仅为 21.0%,而纯电动汽车中功率半导体芯片的占比高达 55%。新增需求主要来自:逆变器中的 IGBT 模块、DC/DC 中的高压 MOSFET、辅助电器中的 IGBT 分立器件、OBC 中的超级结 MOSFET。功率半导体是新能源汽车价值量提升最多的部分,需求端主要为 IGBT、MOSFET 及多个 IGBT 集成的 IPM 模块等产品。

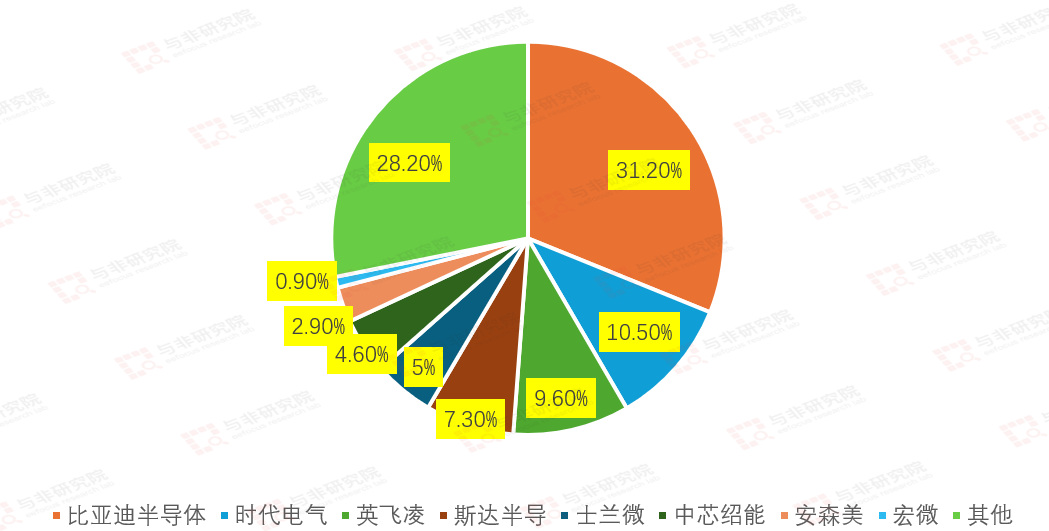

图|新能源乘用车功率模块厂商分布情况

来源:NE 时代、与非研究院整理

NE 时代统计,2023 年 1-8 月我国新能源乘用车功率模块国产供应占比超过 59%。其中,比亚迪半导体搭载功率模块 163 万套(占比 31.2%),时代电气搭载功率模块 54.6 万套(占比 10.5%),斯达半导搭载功率模块 38 万套(占 比 7.3%),士兰微搭载功率模块 26.2 万套(占比 5.0%),中芯绍能搭载功率模块 24.0 万套(占比 4.6%)。随着国产功率模块搭载量的大幅提升,国产功率模块在全球新能源汽车市场份额达到 37%,占据一席之地。

充电桩

充电桩是推动汽车电动化的基础设施,新能源汽车的高速增长的态势,也带动充电桩产业步 入快速发展期,全国各地充电桩建设正在提速。2024 年全国计划新增公路服务区充电桩 3,000 个、充电停车位 5,000 个。适合公路场景的“超快充、大功率”充电设施成为发展方向,对充电桩的功率密度、电能转换效率、工作温度、可靠性提出更高要求。从直流充电桩相关零部件分解可以看出,充电机是充电桩的最核心部件,成本占充电桩的 50% 以上,而功率半导体是充电机的最核心组成部分,成本占充电机的一半以上。

图|中国充电桩数量/百万个

来源:iFinD、与非研究院整理

3.2、AI 算力服务器及数据中心

国内外厂商加速布局千亿级参数量的大模型,训练需求及推理需求高速增长,共同驱动算力革命,并助推 AI 服务器市场及出货量高速增长。据 IDC 与浪潮信息的数据显示,2023 年全球 AI 服务器市场规模为 211 亿美元,预计 2026 年达 347 亿美元,5 年 CAGR 达到 17.3%;预计 2025 年中国 AI 服务器市场规模达到 103.4 亿美元。

以 SGT MOSFET、SJ MOSFET、GateDriver、Dr MOS 为代表的功率半导体在服务器电源供 电、CPU/GPU 主板供电、同步整流、PFC、LLC、散热等服务器重要部件中有广泛应用。目前国产服务器厂商在全球市场份额占比超 35%,其市场规模及占有率的提升给中高端国产功率器件带来广阔空间。

3.3、光伏市场

在光伏发电应用中,基于硅基器件的传统逆变器成本约占系统10%左右,却是系统能量损耗的主要来源之一。

图|光伏发电原理图

来源:金兰功率半导体官网

根据国家能源局数据,2024 年上半年,光伏新增装机 102.48GW。其中,集中式光伏新增装机 49.6GW; 工商业新增装机 37.03GW;户用光伏新增装机 15.85GW。预计2024年全国风电新投产规模达到90GW,比上年增长16.5%,太阳能新投产规模达到240GW,比上年增长8.8%,连续两年突破200GW。

IEA估算,预计到 2030 年,全球光伏新增装机量将达到 4200GW,风电新增装机量将达到 2400GW。

图|太阳能光伏装机量/万千瓦

来源:iFinD、与非研究院整理

光伏逆变器

作为光伏发电系统的核心设备,逆变器的作用是将光伏组件产生的直流电转换为满足电网要 求的交流电,是光伏系统中重要的平衡系统部件之一。全球光伏逆变器出货量靠前的企业均为中国企业,占全球光伏逆变器总出货量的大部分,且呈现向头部集中的趋势。

根据中国海关总署数据显示,2024 年 1-6 月我国光伏逆变器累计出口 40.11 亿美元,同比下降 34.76%。与此同时,逆变器出口自今年 2 月以来连续 4 月环比提升,6 月我国逆变器出口金额 9.18 亿美元,为近 12 个月最高水平,同、环比分别增长-4%、18%。欧洲仍是主要需求地区,去库进入尾声,亚、非、拉等新兴市场表现亮眼。

图|光伏逆变器出口额/亿美元

来源:iFinD、与非研究院整理

IGBT 器件及模块、中高压 MOSFET、碳化硅等功率器件是光伏逆变器的核心零部件,在逆

变器中承担着功率变换和能量传输的作用,决定着光伏逆变器的性能高低,直接影响光伏系统的稳定性、发电效率以及使用寿命,是逆变器的心脏,其市场规模将随下游装机量增加同步增长。

IGBT 单管及模块占光伏逆变器价值量的 15%至 20%,不同的光伏电站需要的 IGBT 产品略有不同,如集中式光伏主要采用 IGBT 模块,而分布式光伏主要采用 IGBT 单管或模块。

使用碳化硅 MOSFET 或碳化硅 MOSFET 与碳化硅 SBD 结合的功率模块的光伏逆变器,转换效率可从 96%提升至 99%以上,能量损耗降低 50%以上,设备循环寿命提升 50 倍,从而能够缩小系统体积、增加功率密度、延长器件使用寿命、降低生产成本。高效、高功率密度、高可靠和低成本是光伏逆变器的未来发展趋势。

3.5、工控自动化、泛消费及其他市场

在工业生产中,功率半导体在变频器、工业电源、电机控制等应用中扮演着核心角色,可以 精确控制电机的速度和扭矩,从而实现节能和提升效率。通过使用 IGBT 和 MOSFET 等功率半导体组件,这些应用不仅提高了能源使用效率,而且还优化了运行性能。

功率半导体也广泛应用于各种消费电子产品中,比如电源适配器、电源供应器和 LED 照明系统。在家庭中,从微波炉到电磁炉,再到洗衣机等各种家用电器,都需要依赖功率半导体来控制电力的使用,控制和转换电力,以满足这些设备对电能的精确要求,而且能够提高能效和减少待机能耗。根据 TrendForce 统计,全球功率半导体下游应用中,工业占比 35%,消费电子占比 19%,其巨大市场规模成为功率半导体稳定的基本盘。

除上述应用外,功率半导体在无人机、安防、医疗设备、锂电保护、5G 通信、物联网等领域均有大量应用,市场规模将随经济发展、技术迭代、新应用普及等因素而稳步提升。

四、总结

通过以上分析,我们对功率半导体各个细分产品在全球和国内市场规模有了大致的了解,IGBT、MOSFET产品依然是主力,第三代半导体SiC和GaN发现迅速。各类产品在新能源车及充电桩、光伏及逆变器、AI服务器等新兴领域未来发展空间广阔,未来国产功率半导体会迎来更加广阔的发展前景和替代空间。

来源: 与非网,作者: 王兵,原文链接: https://www.eefocus.com/article/1756269.html

芯耀

芯耀

5895

5895