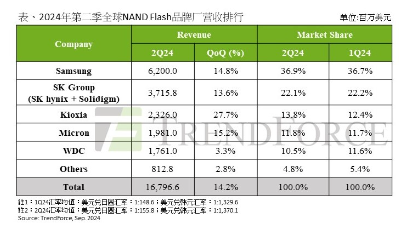

由于Server(服务器)终端库存调整接近尾声,加上AI推动了大容量存储产品需求,2024年第二季NAND Flash(闪存)价格持续上涨,但因为PC和智能手机厂商库存偏高,导致第二季NAND Flash位元出货量季减1%,平均销售单价上涨了15%,总营收达167.96亿美元,较前一季增长了14.2%。

第二季起所有NAND Flash供应商已恢复盈利状态,并计划在第三季扩大产能,以满足AI和服务器的强劲需求,但由于PC和智能手机今年上半年市场表现不佳,难以推升NAND Flash出货量。TrendForce集邦咨询预估,第三季NAND Flash全产品平均销售单价将季增5%至10%,位元出货量因旺季不旺而至少季减5%,至于产业营收将大致与前一季持平。

Samsung第三季营收持续增长,SK集团将提升企业级 SSD出货比例

Samsung(三星)第二季时积极回应客户对企业级存储产品的需求,但因消费性电子市场疲软,导致其NAND Flash位元出货量呈现小幅季减,但平均销售单价则上涨20%,带动第二季营收达62亿美元,季增长14.8%。Samsung预估其第三季出货量将优于市场整体水平,加上Enterprise SSD(企业级固态硬盘)价格涨幅较高,将带动其第三季营收增长。

TrendForce集邦咨询表示,SK集团包括SK hynix(海力士)和Solidigm第二季维持营收第二名,虽然PC和智能手机需求下滑,但AI需求明显推动了Solidigm的出货量,使其位元出货量微幅季减,而平均销售单价则上涨16%,使得第二季NAND Flash营收季增13.6%,达37.16亿美元。由于AI将持续带动大容量Enterprise SSD需求,SK hynix计划长期将Enterprise SSD出货占比提升至40%。

第二季Kioxia(铠侠)维持NAND Flash品牌厂营收的第三名,虽然PC和智能手机客户仍在调整库存,但因服务器需求略有改善,促使Kioxia的位元出货量季增12%,平均销售单价也上涨20%,第二季营收达23.26亿美元,较前一季增长27.7%。

Micron(美光)第二季位元出货量同样小幅季减,不过平均销售单价上涨20%,使得NAND Flash营收达到19.81亿美元,季增15.2%。Micron认为,Enterprise SSD大容量产品的放量带动其第二季营收增长,未来将调整产品重心,第三季Enterprise SSD出货量预期将持续增长。

WDC(西部数据)第二季的平均销售单价小幅增长,尽管零售和PC市场需求疲软,其位元出货量小幅季减,但其NAND Flash营收仍增长达17.61亿美元,季增3.3%。未来WDC计划将推出两款新产品,以抢占AI市场机会。

芯耀

芯耀

1792

1792

下载ECAD模型

下载ECAD模型

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍