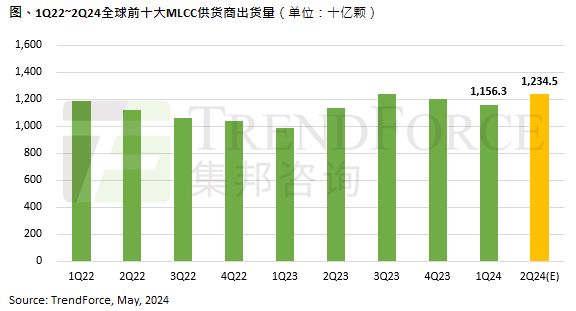

预期2024年第一季MLCC出货量应该是近三季的谷底,第二季ODM手中订单除AI服务器(AI Server)需求稳步成长,其余消费性电子因传统季节性的招标项目需求低,以及中国五一长假、618电商节庆备货动能不足,表现均不如预期。整体而言,受惠于来自AI服务器的订单需求支撑,以及ICT产品需求虽不见节庆备货的高成长,但仍较第一季维持低成长,助益产能稼动率逐渐回稳,因此预估第二季MLCC出货量将季增6.8%,达12,345亿颗,同步带动第二季营收呈现小幅成长。

手机、PC/笔电、通用型服务器备货平缓,预估第二季MLCC BB Ratio约0.92

受限于价格及缺乏应用情境,AI相关消费性产品买气不如预期。以美系商用笔电品牌为例,目前ODM第二季Meteor Lake机种平均每月订单需求仅20~24万台,相较过往同期新平台月均订单达50万台的水平有明显落差。另外,中国智能手机市场仅华为受惠新机Pura 70系列热销,备料维持稳健外,其余品牌备料放缓,对MLCC的订单需求平均季减5~7%。同时,由于第二季来自ICT产业订单需求平缓,OEM、ODM对MLCC的订单规划也相当保守,故MLCC供应商谨慎控管产能及库存,致使多以急单、短单、调货需求为主。TrendForce集邦咨询认为,若ODM维持目前备货步调,预估第二季MLCC供应商平均BB Ratio(Book-to-Bill Ratio;订单出货比值)小幅增长至0.92,季增2.2%。

消费规MLCC价格持平或降价幅度收敛;车规MLCC陷价格战

随着上半年市场需求增长平缓,供应商对下半年传统旺季需求转趋保守。五月下旬,MLCC供应商陆续与ODM进行第三季议价,由于OEM对旺季订单规划转趋保守,平均季增仅8~10%,低于过去旺季水平,以致消费规产品报价呈现持平,或小幅度下滑,MLCC供应商仅对部分高容或特殊规格产品调整价格,以优先满足如AI服务器具成长动能的需求。

目前,中国车厂正在积极扩张本土及欧美市场,使得车规MLCC产品竞争持续。在「新三样(电动车、电池、太阳能板)」产业发展政策吸引下,欧洲车厂纷纷与中国车厂展开合作,例如:大众与小鹏、Stellantis与零跑、奔驰与吉利汽车等,预计未来,MLCC供应商或将持续面临定价压力。

1215

1215

下载ECAD模型

下载ECAD模型