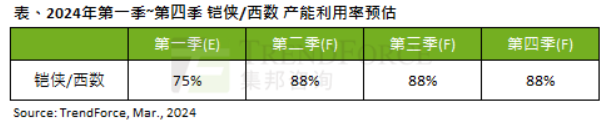

在NAND Flash涨价将持续至第二季的预期下,部分供应商为了减少亏损、降低成本,并寄望于今年重回获利。今年三月起铠侠/西部数据率先将产能利用率恢复至近九成,其余业者均未明显增加投产规模。

TrendForce集邦咨询进一步表示,为应对下半年旺季需求,加上铠侠/西部数据本身库存已处低水位,本次扩大投产主要集中112层及部分2D产品,有望在今年实现获利,并进一步带动2024年NAND Flash产业供应位元年增率达10.9%。

角逐高层数领先地位,铠侠预计于2025年扩大218层产能

制程方面,2024年随着NAND Flash价格反转,供应商的库存水位也开始逐步降低,为了维持长期成本竞争优势,供应商也开始升级制程。其中,又以三星(Samsung)和美光(Micron)最积极,预估两家业者于今年第四季时,200层以上制程产出将超过四成。

铠侠和西部数据2024年产出重心仍为112层,而受惠于日本政府补助支持,预计今年下半年将开始移入设备,增加218层产出,预估2025年218层产出更为积极。根据铠侠目前的制程研发规划,为了达成更佳成本结构,并寄望能在技术及成本上重回领先地位,218层之后产品将直接迈入300层以上制程。

NAND Flash需求位元成长不如预期,下半年价格涨幅可能收敛

继铠侠/西部数据后,目前观察NAND Flash供应商将陆续于下半年增加投产,但随着PC及智能手机买家第一季库存水位持续上升,后续采购动能进一步收敛。与此同时,AI功能并未在今年实际带动NAND Flash容量升级,若最主要的需求市场Enterprise SSD采购没有明显回升,今年整体NAND Flash需求位元成长可能不如预期。因此,TrendForce集邦咨询预期,NAND Flash合约价涨幅自第二季起,将收敛至10~15%,至第三季会再降至0~5%。

1346

1346

下载ECAD模型

下载ECAD模型

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

%E6%98%AF%E8%A1%8C%E4%B8%9A%E9%80%9A%E7%94%A8%E7%9A%841.6T%E5%B9%B3%E5%8F%B0,%E9%87%87%E7%94%A8%E4%BE%BF%E6%90%BA%E5%BC%8F%E5%8F%B0%E5%BC%8F%E6%9C%BA%E6%88%96%E6%9C%BA%E6%9E%B6%E5%BC%8F%E8%A7%A3%E5%86%B3%E6%96%B9%E6%A1%88.png?x-oss-process=image/resize,m_fill,w_128,h_96)

[下载]LAT1482 STM32G0单线串口通信帧错误问题解析

[下载]LAT1482 STM32G0单线串口通信帧错误问题解析