越来越多的本土厂商入局信号链模拟芯片市场,凭借低价格、贴近本土市场等优势,正蚕食海外巨头的市场份额,特别是在中低端市场。

作为信号链芯片系列企业分析文章,本文将着重对比海外模拟芯片巨头ADI、德州仪器和本土头部公司圣邦微电子、思瑞浦、纳芯微电子和在业务分布上的差异,以及在财务数据、产品性能参数等方面的差距。

期望能够为行业相关人士提供有价值的参考。

业务分布

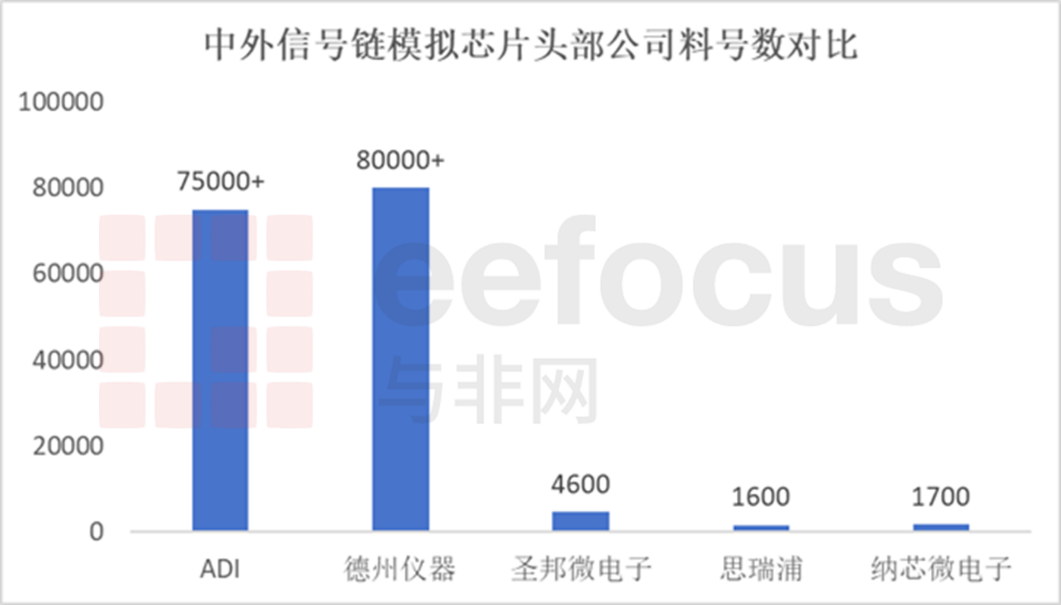

1、料号数相差超17倍

ADI和德州仪器作为全球规模最大两家模拟芯片公司,具有悠久的历史,分别成立于1965年和1930年。两家公司都提供广泛的产品线,包括模拟芯片(信号链、电源管理)、微控制器、传感器等,不过主要还是以模拟芯片为主,以德州仪器为例,其2023年的模拟芯片业务占比为74%。

而本土头部模拟芯片厂商的产品品类基本集中在模拟芯片,也有一些厂商在慢慢向上下端去拓宽产品品类,如传感器、微控制器等。

ADI和德州仪器的料号数遥遥领先,两者最新的料号数分别超7.5万和8万,产品矩阵非常丰富。而截至2023年二季度末,本土头部模拟芯片厂商圣邦微电子、纳芯微电子和思瑞浦的料号数分别为4600、1700、1600款。以德州仪器和圣邦微电子的料号数比值,中外头部厂商的料号数相差超17倍。

数据来源:公司官网、财报,与非研究院制作

2、海外巨头终端市场以工业和汽车为主,而本土厂商汽车市场占比少

ADI和德州仪器均深耕工业和汽车市场,两者2023年的工业市场分部的营收占比分别为53%、40%,汽车市场分部的营收占比分别为24%、34%。ADI和德州仪器的工业和汽车市场分部营收合计占比均达到75%左右。

数据来源:公司财报,与非研究院制作

本土厂商工业市场的营收占比与海外巨头相近。思瑞浦、圣邦微电子和纳芯微电子工业市场的营收占比分别为40-45%、51%、61%,基本达到三家公司营收的一半左右,占比与海外巨头一致。

但本土厂商在中高端的车规级产品方向的营收表现相比海外巨头就相形见挫。思瑞浦在2023年H1的汽车市场营收占比仅为8%,同期圣邦微电子汽车市场营收占比几乎没有。目前两者车规级芯片料号均为100颗左右,数量较少。

数据来源:公司财报,与非研究院制作

值得一提的是,2023年前三季度纳芯微电子的汽车市场终端的营收占比达到了28%,在本土厂商中无论从绝对规模还是比例都是比较高的存在。纳芯微电子早在2016年便开始推出面向汽车前装市场的压力传感器信号调理ASIC芯片,目前公司车规级芯片成功进入国内主流汽车供应链并实现批量装车,已在比亚迪、东风汽车、五菱汽车、长城汽车、上汽大通、一汽集团、宁德时代、云内动力等终端厂商实现批量装车,同时进入了上汽大众、联合汽车电子、森萨塔等厂商的供应体系。

3、海外巨头在美国、欧洲、中国地区的营收占比近80%,而本土厂商基本以国内为主

另外,ADI和德州仪器作为全球化的半导体企业,业务分布于全球各个区域。美国、欧洲、中国是最大的市场,合计占比均达到80%左右。

ADI和德州仪器的营收地域分布非常相似,ADI在美国、欧洲、中国、日本、亚洲(除中国/日本)的营收占比分别为34%、25%、18%、11%、11%;德州仪器在美国、欧洲中东非洲、中国、日本、亚洲(除中国/日本)的营收占比分别为33%、26%、19%、10%、10%。

数据来源:公司财报,与非研究院制作

而对应的,本土厂商目前的业务基本以国内为主,以圣邦微电子为例,其2022年的国外营收占比也仅为3.7%。

从上述的对比数据来看,本土模拟芯片厂商未来的成长路径也清晰呈现出来:①丰富产品度、扩品类,②开拓中高端市场,③全球化。

财务数据

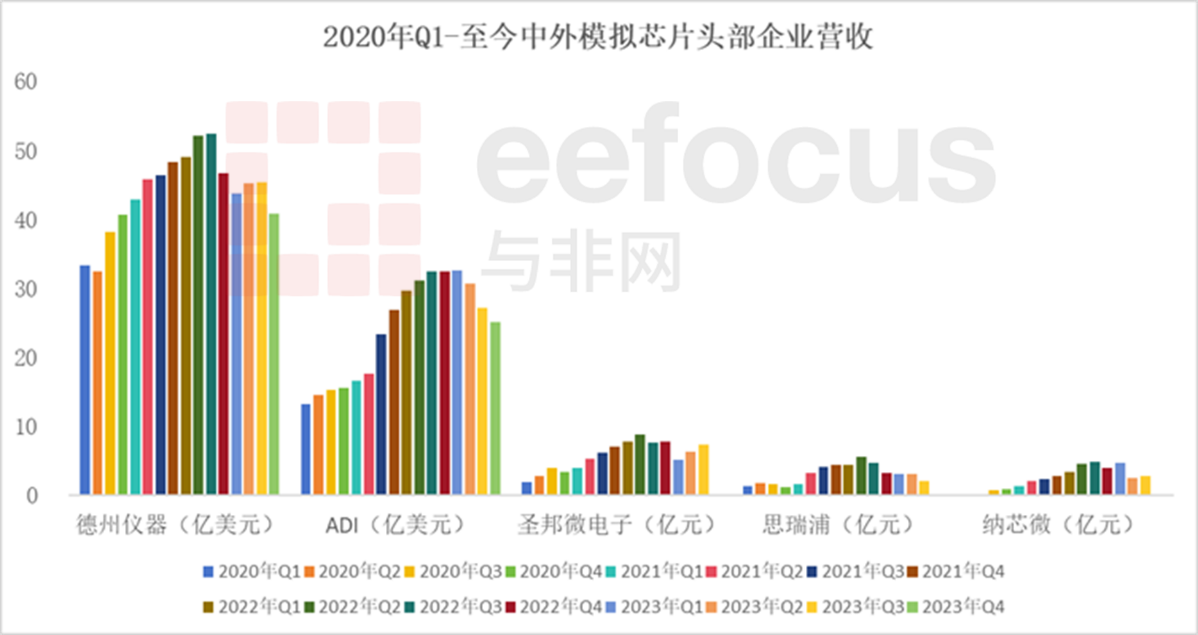

1、本土厂商蚕食海外巨头份额

笔者统计了德州仪器和ADI在2012年-2023年的营收复合增速,分别为2.9%、14.8%。

令人惊奇的是,德州仪器近10年来的营收增速如此之慢,要知道2012年9月,德州仪器已经宣布退出移动手机处理器市场了,2012年至今的业务收入情况基本能够很好的反映公司模拟芯片的业务发展情况,大幅跑输了同期全球模拟芯片市场近6.5%的复合增速。

数据来源:Wind,与非研究院制作

再看ADI,在2012年-2023年期间14.8%的复合营收增速,看起来增速并不低,但很大程度上得益于ADI的三次大的收购:

- 2014年,ADI以5亿美元现金收购Hittite,Hittite是一家为射频、微波及毫米波应用设计和生产集成电路、模块及仪表的公司。

- 2017年3月,ADI以148亿美元价格收购Liner,完成合并。彼时Liner是全球电源产品规模第二的公司,是全球第8大模拟芯片厂商,而电源产品正是ADI比较薄弱的一环,双方的产品线具有高度的互补性。

- 2021年,ADI以209亿美元的全股票交易方式合并Maxim,ADI占合并后公司的69%股权。两者业务有诸多相似之处,合并后有利于和行业老大德州仪器竞争。

笔者粗略估算,若抛除上述3次大的收购,ADI的原有业务的复合增速应该略高于同期全球模拟芯片整体市场的增速。

反观本土厂商,圣邦微电子、思瑞浦和纳芯微电子2018年-2023年的营收复合增速,分别为35.7%、57.0%和101.2%,营收复合增长率远高于海外巨头,蚕食巨头们的本土市场份额。高增速的原因不外乎:基数低、芯片制裁带来的国产化率提升、半导体上行周期等。

尽管过去多年海外模拟芯片巨头的业绩表现一般,但作为模拟芯片下游主战场之一的汽车电子,随着全球新能源汽车渗透率的持续提升,将会给整个模拟芯片市场提供持久的增量。另外讲真,本土模拟芯片厂商的内卷才刚刚开始,国产替代国产的战役已经打响。

2、毛利率相差10个百分点

自2020年以来,ADI和德州仪器的毛利率水平基本维持在60%以上,且相对稳定;而本土厂商的毛利率水平波动比较明显,思瑞浦的毛利率从2020年Q1的65.7%下降至2023年Q3的50%,纳芯微电子的毛利率从2021年Q1的52.3%下降至2023年Q3的36.5%。

值得一提的是,圣邦微电子的毛利率相对稳定,2020年Q1为50%,2023年Q3为49%,应该和期间公司高毛利率的信号链业务占比持续提升有很大关系。

海外模拟芯片巨头的毛利率水平普遍高于本土厂商的主要原因很好理解,那就是IDM模式和中高端产品占比高,尤其随着巨头们12英寸晶圆厂生产模拟芯片,更是降低了产品的成本。

数据来源:Wind,与非研究院制作

3、相比两年前,行业存货翻倍不止

在本轮半导体下行周期中,所有模拟厂商的单季度营收从2022年下半年就已经明显放缓了,或早或迟。

数据来源:Wind,与非研究院制作

而各大厂商存货策略表现出明显的分化:

ADI的存货货值滞后营收一个季度,从2023年三季度开始下降;

而德州仪器的存货货值不降反升,从2021年三季度的18.6亿美元持续升至2023年四季度的40亿美元,2023年Q4的存货周转天数环比增长14天至219天。根据德州仪器披露,公司已经在2023年Q4降低了工厂开工率,预计2024年Q1进一步调整产能利用率,不过2024年一季度的存货水平可能继续上行;

本土厂商圣邦微电子的存货货值从2023年三季度开始微幅下降,思瑞浦和纳芯微电子的存货货值最新一个季度还在持续攀升。

笔者分别统计了上述5家公司的2021年二季度和2023年四季度的货值,由于本土厂商还未公布2023年年报,故采用2023年三季度的数据。结果是2021年二季度的合计存货为26亿美元,2023年四季度的合计存货为59亿美元。

可以预估目前行业整体存货规模相比两年前,预估翻倍不止,尽管模拟芯片具有生命周期长、减值风险小的特征,但是天量的存货压顶,未来很长时间竞争必将异常激烈,长期压制模拟芯片价格。

产品性能参数

上文中提到,本土信号链模拟厂商的芯片料号数相比ADI和德州仪器差距超17倍,可见中外模拟厂商在各个产品类别上的丰富度差距是非常大的。

那么具体产品的性能参数差距到底有多大呢?下面我们以运算放大器、数据转换器以及隔离接口三个信号链芯片方向,选取了各厂商官网上显示的相关性能参数最优的型号,分别作下比较。

1、运算放大器:海外巨头相对领先

运算放大器方向,笔者选取了高速运算放大器、高精密运算放大器和微功耗运算放大器三个细分子品类,因纳芯微电子该类产品主要为信号调理ASIC芯片,没有纳入比较。

数据来源:公司官网,与非研究院制作

- 高速运算放大器:TI的THS4304带宽(BW at Acl)为3000MHz,ADI的AD8003带宽(BW @-3dB)为1500MHz,遥遥领先本土的圣邦微电子和思瑞浦相关产品。在该产品类别上圣邦微电子的SGM8063的带宽显著大于思瑞浦的TPH2503。

- 高精密运算放大器:ADI的MAX4239的输入失调电压(Vos)为2μV,优于其他厂商。而值得一提的是,圣邦微电子的SGM8557H-1AQ的Vos为8μV,非常接近MAX4239的2μV,且增益带宽积(GBWP)和压摆率(SR)均优于MAX4239。

- 微功耗运算放大器:几家厂商相关产品的静态电流指标较为接近。在几家厂商的官网上,思瑞浦的TP2111的静态电流为300nA,是最优的,同时其他重要指标也处于相对优势。

上述运算放大器的三个细分品类,除了在高速运算放大器的重要指标上,ADI和德州仪器绝对领先外,而高精度、微功耗运算放大器两个细分品类,中外头部厂商相关产品的性能参数差距并不明显。

2、数据转换器:海外巨头绝对领先

数据转换器方向,笔者选取了数模转换器(精密)、数模转换器(高速)、模数转换器(精密)以及模数转换器(高速)四个细分子品类(分辨率限制:≥12位)。因本土的迅芯微电子和云心微电子专注于高速数据转换器产品,故纳入一起比较,纳芯微电子该类产品主要为信号调理ASIC芯片,没有纳入比较。

数据来源:公司官网,与非研究院制作

- 数模转换器(精密):TI的DAC1282的分辨率为24位,ADI的AD5790的分辨率为20位,分辨率指标显著高于本土厂商的对应产品。但值得一提的是,本土云心微电子的YA16S125尽管分辨率为16位,但采样速率达到了125Msps,明显由于思瑞浦TPC2161的1μs的Settling time;

- 数模转换器(高速):同样分辨率为16位的情况下,TI的DAC39RF12的采样率为24Gsps,ADI的AD9176S的采样率为6 Gsps,显著高于本土厂商云心微电子的对应产品;

- 模数转换器(精密):TI的ADS1263的分辨率为32位,ADI的LTC2500-32的分辨率为32位且采样率还达到1Msps,显著高于本土厂商的对应产品;

- 模数转换器(高速):同样分辨率为12位的情况下,TI的ADC12DJ5200SE的采样率为15Gsps,ADI的AD9213S的采样率为10.25Gsps,显著高于本土厂商的对应产品。

在数据转换器的核心指标上,海外巨头ADI和德州仪器的产品性能参数相比本土厂商处于绝对领先的地位。云心微电子、思瑞浦、迅芯微电子、圣邦微电子的相关产品在本土厂商中处于领先地位。

3、隔离与接口:海外巨头优势不明显

隔离与接口方向,笔者选取了隔离式RS485收发器、隔离式CAN收发器(车规)、隔离式ADC以及RS485收发器四个细分子品类。因圣邦微电子该类产品较少,没有纳入比较。

数据来源:公司官网,与非研究院制作

- 隔离式RS485收发器:ADI的ADM2865E,在最大工作速率、CMTI以及绝缘耐压等指标上,略优于思瑞浦的TPT7481,领先优势不明显;

- 隔离式CAN收发器(车规):纳芯微电子的NSI1052-Q1的最大工作速率、CMTI以及绝缘耐压等指标优于德州仪器的ISO1042-Q1,在最大工作速率和绝缘耐压方面稍微差于ADI的ADM3056E;

- 隔离式ADC:纳芯微电子的NSI1305M05,在最大采样时钟、分辨率、CMTI以及绝缘耐压等指标上均可以与海外巨头的对应产品一较高下;

- RS485收发器:思瑞浦的TPT4031的最大速率为50MBPS和德州仪器的THVD2450V一样大,低于ADI的MAX22503E的100MBPS。

可以看出,在上述隔离和接口产品的相关重要指标参数上,中外头部厂商相关产品的性能参数差距并不明显。

写在最后

虽然本土信号链模拟芯片厂商在产品矩阵丰富度、产品终端应用高端化、业务全球化、企业盈利能力等方面,都落后于海外巨头。

但值得指出的是,本土厂商的成长速度是非常快的,持续在车规等中高端产品上加大研发布局,在一些信号链品类的性能参数上甚至已经与海外巨头齐平。

本土信号链模拟厂商的进阶之路才刚刚开始。

1.4万

1.4万

下载ECAD模型

下载ECAD模型

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

[下载]LAT1482 STM32G0单线串口通信帧错误问题解析

[下载]LAT1482 STM32G0单线串口通信帧错误问题解析