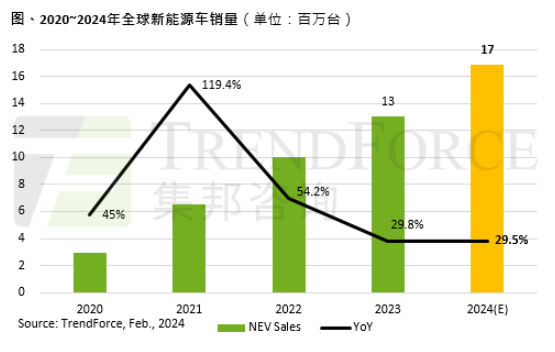

2023年全球新能源车(NEV;包含纯电动车、插电混合式电动车、氢燃料电池车)共计销售1,303万辆,年成长率29.8%,相较2022年的54.2%明显下滑,其中纯电动车(BEV)为911万辆,年成长率24%; 插电混合式电动车(PHEV)为391万辆,年成长率45%。

TrendForce集邦咨询进一步表示,中国是最大的新能源车销售地,在全球新能源车市场拥有约60%的市占率,但在高基期的情况下成长趋缓,加上其他区域的销量成长有限,弥补不了中国市场的缺口,故将导致新能源车销量年成长率出现减缓,预估2024年新能源车的销量为1,687万辆,年成长率29.5%。

2023年纯电动车(BEV)排名仍由Tesla(特斯拉)夺冠,市占率19.9%,比亚迪位居第二,紧追在后,比亚迪与特斯拉的全年销量落差已缩小至24.8万辆。此归功于比亚迪在中国市场销量稳定,海外销量也持续提高,加上海外基地启用,TrendForce集邦咨询认为,比亚迪今年将有机会挑战特斯拉纯电车龙头位置。广汽埃安2023年首次取得第三名,上汽通用五菱和Volkswagen(大众汽车)则分别退居第四、第五名。两大豪华车品牌BMW(宝马)、Mercedes-Benz(奔驰)电动化转型脚步加快,分别位居第六和第八名,Hyundai(现代)集团旗下的Hyundai和KIA销量双双增加,维持与2022年相同名次。

插电混合式电动车(PHEV)方面,比亚迪和理想分别拿下第一及第二名,其中,理想在2023年成长率高达182%,以中至大型SUV为主,主打家庭客层的定位清晰,市占率快速攀升。第三至第五名分别为BMW、Mercedes-Benz和Volvo Cars(沃尔沃),但BMW、Mercedes-Benz的销量受到欧洲PHEV的销售不佳冲击而出现衰退。Jeep(吉普)年成长率33%,提升至第六名。此外,中国品牌长安、腾势、深蓝都是第一次进入全年的前十大排行榜,凸显中国市场带来的优势。TrendForce集邦咨询认为,一旦中国品牌加速向外输出PHEV车款,传统车厂的成长空间将进一步被压缩。

值得注意的是,由于中国内需成长趋缓,2024年各家车厂除了从中国出口车辆外,也积极布局海外基地。TrendForce集邦咨询表示,中系品牌在车款多样性、定价和智能化功能有较大优势,摆脱单一生产地问题后,市占率有望快速提升,但同时不排除会出现更多的贸易屏障,阻挡中国新能源车加速拓张全球版图的速度。美国方面,2024年起开始禁止使用中国制的电池零部件,此将导致许多电动车款失去补助资格,尽管有车厂如GM愿意提供同等于联邦抵免税额USD $7,500的补助,但封锁中国供应链的同时,却也提高电动车的降价难度。

1905

1905

下载ECAD模型

下载ECAD模型

[生态]STM32 合作伙伴计划:打造生态强纽带

[生态]STM32 合作伙伴计划:打造生态强纽带