2024年开年以来,半导体公司股票在二级市场的表现差强人意,仅一月份的跌幅超30%的比比皆是。“市场先生”总是表现出极端的情绪波动:当半导体处于上行期时,说着高成长的故事;当半导体处于下行期时,唱着周期的悲歌。

当我们跨越一整个周期去看成长时,或许会发现本土半导体公司仍是成长性最“靓”的“仔”,只不过受益于过去“芯片制裁、缺芯、行业上行周期”等多重因素带来的超高增速已不再。

纳芯微电子就是典型的代表,5年时间,营业收入从2018年的0.4亿元到2023年的13.24亿元(预告值),增长30多倍,令人惊叹。只不过单看2023年的业绩表现确实不尽如人意。

作为信号链芯片系列企业分析文章,继上篇《再抛股票激励,思瑞浦业绩能够止跌?》全面剖析了思瑞浦,本文将对本土的另一家信号链头部公司纳芯微电子的公司主营、发展历程、股权结构、高管背景、产品布局、上下游分析、财务分析等多个角度深入探讨,为读者全面了解该公司提供有价值的参考。

公司主营

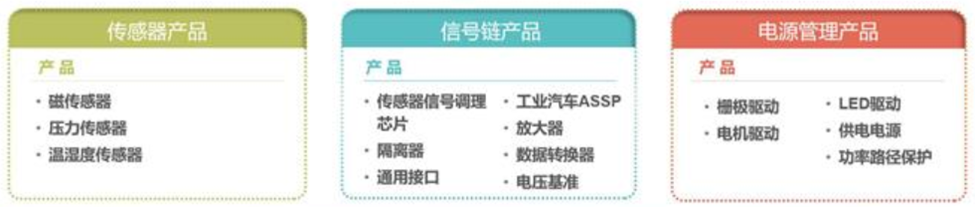

纳芯微电子的业务结构主要由3类产品构成,分别为传感器、信号链以及电源管理产品。其中

- 传感器产品:主要以集成式传感器为主,如磁传感器、压力传感器、温湿度传感器等;

- 信号链产品:传感器信号调理ASIC芯片、隔离与接口芯片、放大器、数据转换器、电压基准以及工业汽车ASSP(工业变送器ASIC、汽车智能执行器电机驱动SoC)等;

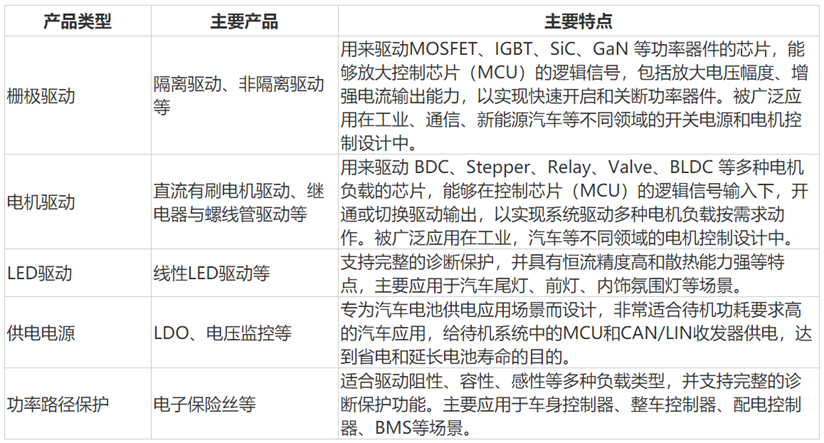

- 电源管理产品:栅极驱动、电机驱动、LED驱动、供电电源、功率路径保护等。

2023年第三季度,纳芯微电子的信号链产品、电源管理产品、传感器产品的营收占比分别为:51%、34%、15%。公司目前已能提供1700余款可供销售的产品型号。

数据来源:纳芯微电子,与非网制作

公司收入按照下游领域拆分,2023年第三季度,汽车电子领域营收占比约32%;消费电子领域营收占比约13%;泛能源领域营收占比约56%,其中从泛能源的细分领域来看:工业自动化领域营收占比18%;光储领域营收占比约16%;数字电源领域营收占比约10%。

发展历程

纳芯微电子成立于2013年,公司以信号链技术为基础,由传感器信号调理ASIC芯片出发,向前后端丰富产品品类,应用领域也在消费电子的基础上开拓工控和汽车电子市场。

公司产品的演变可以分为以下三个阶段:

初创期(2013—2015年),专注消费电子领域传感器信号调理ASIC芯片的开发。2013年推出三轴加速度传感器信号调理ASIC芯片;2014年推出压力传感器信号调理ASIC芯片和电流传感器信号调理ASIC芯片。

拓展期(2016—2017年),开拓工控、汽车市场的传感器信号调理ASIC芯片,并拓品类:推出硅麦克风和红外传感器信号调理ASIC芯片。2017年入股襄阳臻芯,扩展汽车中高压压力传感器。

快速上升期(2018年—至今),开发了隔离与接口芯片、驱动与采样芯片、集成式传感器芯片等多类产品。公司于2018年推出了标准数字隔离芯片与隔离接口芯片,并于2020年成功推出集成电源的数字隔离芯片、隔离驱动芯片以及隔离采样芯片,实现了对数字隔离领域产品的多品类覆盖。另外,公司于2018年推出集成式温度传感器芯片、集成式压力传感器芯片。

产品布局

1、信号链芯片

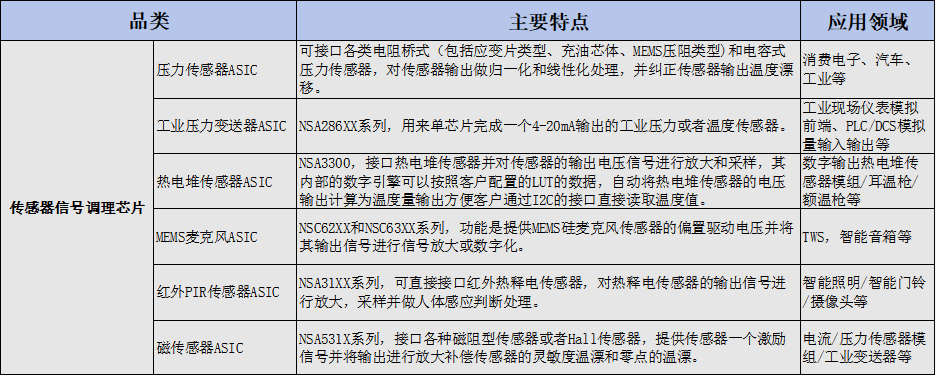

信号链芯片作为纳芯微电子最大的一块业务,主要包含传感器信号调理ASIC芯片、隔离和接口芯片。

传感器信号调理ASIC芯片包括压力传感器ASIC、工业压力变送器ASIC、热电堆传感器ASIC、MEMS麦克风ASIC、红外PIR传感器ASIC、磁传感器ASIC等产品。

目前公司已经完成新一代模拟麦克风的产品开发工作,量产的硅麦ASIC新品可广泛应用于高端智能手机领域,在功耗、电源抑制、抗射频能力方面达到业内先进水平。

数据来源:纳芯微电子官网,与非网制作

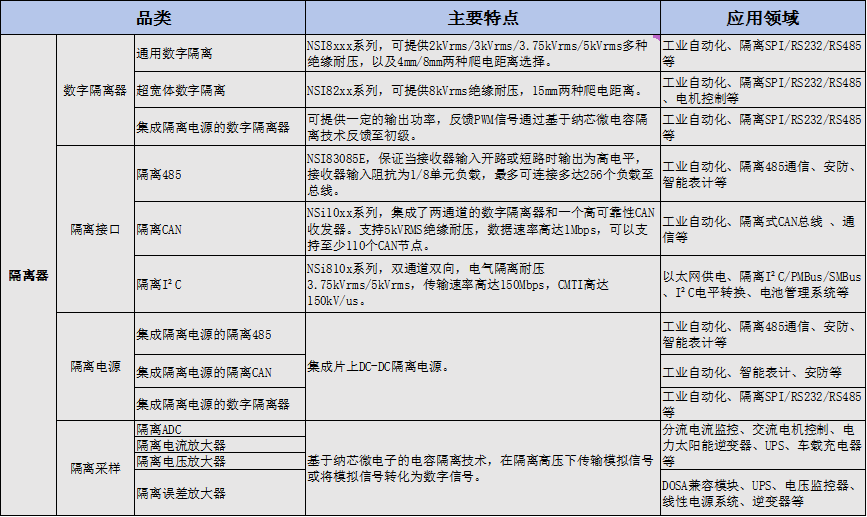

目前正在陆续推出了隔离式比较器、集成LVDS接口的隔离ADC等产品,为工业客户提供差异化产品,提升系统的集成度和可靠性。同时推出了新一代高性价比的数字隔离器系列、隔离电压电流采样芯片和全集成隔离电源芯片,提升了隔离类产品的竞争力,满足客户对系统降本的诉求。

数据来源:纳芯微电子官网,与非网制作

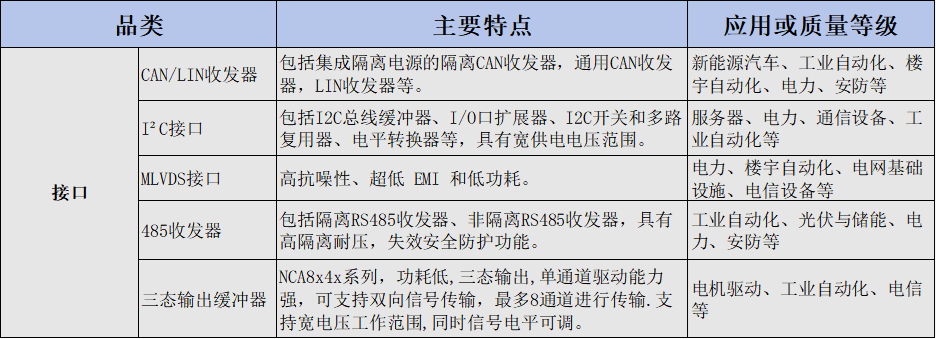

通用接口包括CAN/LIN收发器、I²C接口、MLVDS接口、485收发器、三态输出缓冲器等产品。

公司围绕汽车应用量产了车规级CAN FD接口芯片、车规级LIN接口芯片、车规级PWM Buffer芯片、车规级I²C I/O扩展芯片等,进一步完善了接口类产品的布局。

数据来源:纳芯微电子官网,与非网制作

值得指出的是,纳芯微电子的隔离与接口产品的性能相比海外大厂还有非常大的差距。以下面表格中的隔离RS485收发器为例,据官网显示,纳芯微电子相关产品的最大工作速率为16Mbps,CMTI为150kV/us,隔离耐压为5kVrms,而ADI的相关产品最大工作速率为25Mbps,CMTI为250kV/us,隔离耐压为5.7kVrms。所以两者差距还是比较明显的,另外产品的丰富度方面,本土厂商也有很长的路要走。

数据来源:纳芯微电子和ADI官网,与非网制作

2、传感器

纳芯微电子的传感器产品有磁传感器、压力传感器、温湿度传感器等。广泛应用在民用、工业、汽车等领域。

磁传感器主要基于霍尔效应原理,为基于聚磁环的大量程电流检测提供高精度的解决方案,可被广泛应用于电动汽车电驱系统的相电流检测、工业系统中工业电机控制和光伏逆变器等电流模块的大电流检测。目前公司车规级的磁开关、磁轮速传感器等方向研发进展顺利。

压力传感器主要基于硅的压阻效应并采用先进的MEMS微加工工艺,能够实现宽温度范围下的微低压压力检测(-100kPa到400kPa),同时产品出厂的预校准能大幅简化客户系统设计,可广泛应用于汽车电子、工业控制、医疗电子、白色家电等市场。

温湿度传感器主要采用晶体管PN结温度效应并集成高精度信号调理电路,具有输出精度高和低功耗的特点。公司已实现单片集成数字输出高精度温湿度传感器稳定量产,广泛应用于工业暖通系统、车载座舱除雾、IoT、冰箱保鲜、智慧农业等应用场景中。此外,在研的表压、差压系列压力传感器新品进展顺利。

3、电源管理芯片

根据纳芯微电子公司官网产品信息,公司的电源管理芯片主要为驱动为主,包括栅极驱动、电机驱动、LED驱动,供电电源和功率路径保护相关品类和款数较少。

在栅极驱动方面,公司持续投入,一方面集成多种保护功能的智能隔离驱动赢得众多新能源主驱、光伏、大功率变频器客户认可并大规模出货;高集成度120V半桥驱动助力数据中心AI应用。另一方面在技术平台上不断突破,推出更高性能、低成本的第二代隔离驱动系列。

在电机驱动方面,公司的直流有刷电机驱动、继电器/螺线管产品系列大规模发货,获得多家主机厂以及Tier1定点。

数据来源:纳芯微电子财报

值得一提的是,根据2023年8月1日纳芯微电子披露的《关于签订股份收购意向协议的进展公告》,纳芯微电子已经与昆腾微30名股东签署了《意向协议》,拟通过现金方式收购昆腾微30名股东合计持有昆腾微67.60%股权。

昆腾微专注于模数/数模信号转换技术的创新和应用,以此为核心,开发两大类产品:音频SoC芯片和信号链芯片。音频SoC芯片包括无线音频传输芯片、FM/AM收发芯片、USB音频芯片等,主要应用于消费电子领域。信号链芯片主要为数据转换器产品,包括模数转换器(ADC)、数模转换器(DAC)以及集成型数据转换器,主要应用领域为通信、工业控制等。

若纳芯微电子完成收购昆腾微,将丰富公司在消费电子领域产品矩阵,增强公司在无线通信、模数/数模信号转换方面的技术能力。

此外,纳芯微电子围绕新能源汽车、光伏、储能、充电桩、消费领域快充等下游应用,正在积极布局第三代功率半导体器件如SiC二极管、SiC MOSFET等器件。2023年上半年,推出了适配GaN的驱动芯片及power stage集成产品,同步也推出了首款SiC二极管系列新品并全面送样。除SiC二极管产品外,公司也在积极研发和验证1200V SiC MOSFET产品,将进行车规级验证。

综上,纳芯微电子正在成长成为一家产品矩阵涉及传感器、传感器信号调理芯片、隔离芯片、接口芯片、驱动芯片、功率器件、通信的综合性的半导体公司。但老实说,本土头部的半导体企业,在每个垂直的产品品类上,无论是丰富度还是性能指标上,都还有非常大的提升空间。

股权结构及管理层

股权结构相对分散。纳芯微电子的股权结构相对分散,前十大股东共持股47.5%。王升杨、盛云、王一峰为一致行动人,分别直接持股10.87%、10.13%、3.8%。另外,三人合计持有苏州瑞矽信息咨询合伙企业(有限合伙)100%的股权,而后者持有纳芯微电子4.58%的股权,所以王升杨、盛云、王一峰共计持有公司29.4%的股权,为公司实际控制人。

数据来源:wind

公司董事会中的高管人员具有较深技术背景:

王升杨,董事长、总经理,2009年6月至2012年3月,任亚德诺半导体技术(上海)有限公司设计工程师;2012年3月至2013年5月,任无锡纳讯微电子有限公司研发经理。

盛云,董事、副总经理、研发负责人,2008年6月至2011年9月,任亚德诺半导体技术(上海)有限公司高级设计工程师;2011年10月至2013年5月,任无锡纳讯微电子有限公司研发总监。

王一峰,董事、副总经理,2009年9月至2013年8月,任无锡瑞威光电科技有限公司产品经理。

上下游分析

上游供应商高度集中。2022年年报显示,公司对前3大供应商的采购额占采购总额比例高达86%,分别为40.1%、34.1%和11.9%。根据纳芯微电子的招股说明书显示,2021年上半年公司前3大供应商分别为日月光、中芯国际、Dongbu HiTek,占采购总额比例分别为35.8%、29.6%、20.3%,合计占比也为86%。上游供应商高度集中是一种常态,也是半导体行业的典型特征。

数据来源:纳芯微电子招股书

下游客户集中度风险小。2022年年报显示,前5大客户销售额占年度销售总额比例为40.31%,其中第一大客户占比也仅为12.99%。值得一提的是,传感器信号调理芯片主要为ASIC芯片,以直销为主。根据纳芯微电子的招股说明书显示,2021年上半年,前5大客户中采购公司的信号感知芯片产品的为苏州明皜、无锡韦感,均为传感器厂商。

数据来源:纳芯微电子招股书

财务分析

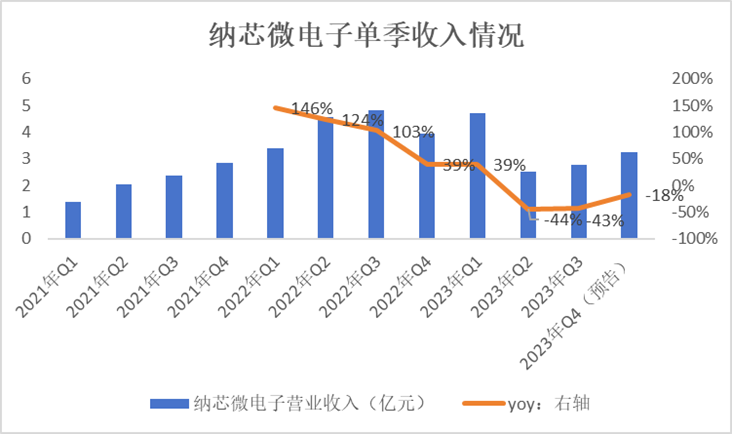

1、营业收入:市场分化,营收逐季回升

纳芯微电子的单季营收自2023年Q2大幅下滑,最近两个季度营收呈现逐季回升的态势。

2023年第三季度,公司汽车电子、消费电子、泛能源领域的营收占比分别约为:32%、13%、56%,其中泛能源的细分领域来看:工业自动化领域营收占比18%;光伏和储能领域营收占比约16%;数字电源领域营收占比约10%。

根据纳芯微电子投资者关系活动中披露,下游应用市场需求也呈现分化态势。具体来看,2023年第三季度,公司汽车电子、传统工业市场的营收环比已有明显增长;而光储市场的客户端和渠道的库存水位仍高,现在下游客户仍然处于去库存状态;消费电子方面,终端客户库存水位回到合理水平,消费电子有逐渐的恢复和增长的趋势。

笔者看来,纳芯微电子单季度营业收入在2023年第二季度已然见底。结合公司披露的信息,展望未来,公司过去的高增长很难再现,缓慢复苏或许才是常态。

数据来源:Wind,与非网制作

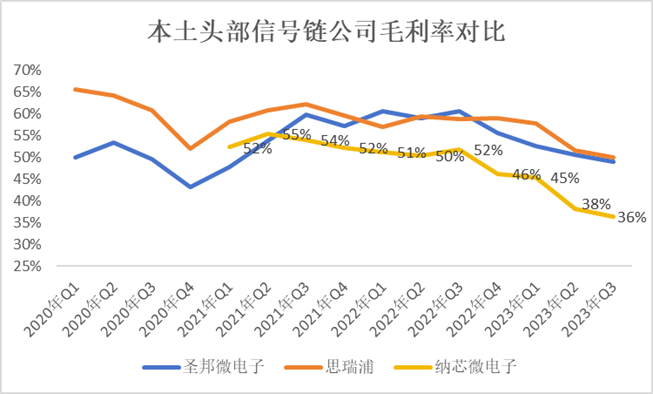

2、毛利率向下波动剧烈

纳芯微电子的单季度毛利率水平自2021年第二季度见顶,达到55%,此后维持下行态势至今,最新的2023年第三季度的单季度毛利率跌至36%。

值得指出的是,信号链业务规模相仿的本土公司圣邦微电子、思瑞浦、纳芯微电子的三季度毛利率分别为49%、50%、36%,圣邦微电子和思瑞浦毛利率水平远高于纳芯微电子;而且从历史维度看,近三年来纳芯微电子的毛利率向下波动剧烈,稳定性较差。

毛利率能够反映一家公司产品竞争力和产品结构情况,练好“内功”,才是关键。

数据来源:Wind,与非网制作

据公司在投资者关系活动中披露,目前在通过商务谈判来降低成本,上游的晶圆厂和封测厂都给予了公司有力的支持,为公司提供了有竞争力的降价幅度。由于客户端的降价是立即生效的,供应链的降价则需要生产周期和库存周期,所以会有一定的滞后性。因此,往后看供应链成本端的优化将逐步在毛利率上体现出来。

此外,公司还表示,随着新产品不断推出,新产品毛利率普遍高于公司平均毛利率水平,后续产品结构的不断优化也有望对毛利率产生正向影响。

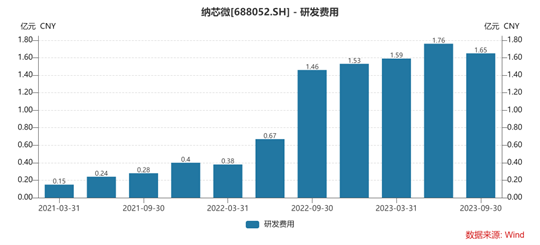

3、研发费用稳步上升

尽管纳芯微电子的营业收入从2023年第二季度开始大幅向下波动,但公司单季度研发费用仍然保持稳定的上升态势。截至2023年6月份,纳芯微电子可供销售产品型号数为1700款,近一年来,保持每半年300款的速度增加,持续丰富公司的产品矩阵。

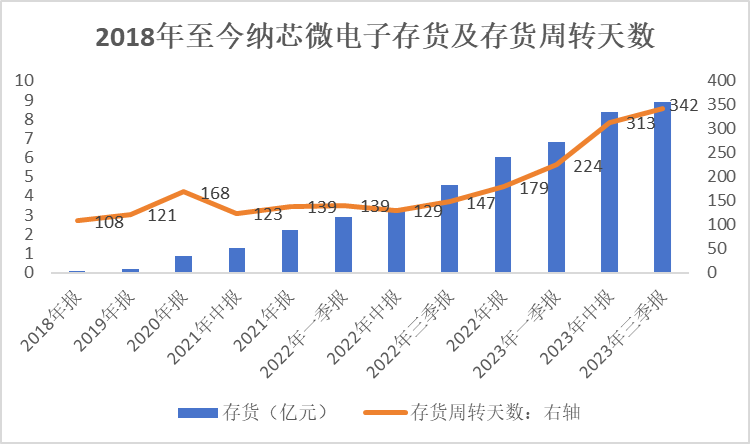

4、存货周转天数Q4有望回落

纳芯微电子的2023年三季报显示其存货为8.89亿元,环比增长6.5%,继续攀升。但结合过去两个季度公司存货的边际变化,三季度末的存货增幅明显回落。

2018年-2022年上半年,公司的存货周转天数保持在120-140天左右相对合理的水平,但从2022年第三季度就开始快速上升,到2023年三季报已经高达342天,远远高于正常模拟芯片公司的存货周转天数的合理区间。笔者以为,目前342天的存货周转天数,随着公司的经营状态持续回升,以及潜在的存货减值,存货周转天数有望四季度开始回落。

数据来源:Wind,与非网制作

写在最后

“产业升级+全球化”是中国经济开拓第二增长范式的标准答案,这是一条注定不会一蹴而就的路。以纳芯微电子为代表的本土半导体企业充分受益于资本市场的股权融资便利,在当下行业下行周期时,正是“重研发提升产品力、提高内部运营效率、增强销售网络、完善服务配套”的时候,也是未来全球化的底气。

来源: 与非网,作者: 史德志,原文链接: https://www.eefocus.com/article/1664807.html

芯耀

芯耀

3906

3906

下载ECAD模型

下载ECAD模型