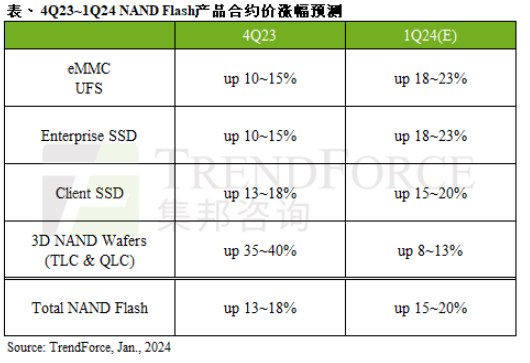

尽管适逢传统淡季需求呈现下降趋势,但为避免缺货,买方持续扩大NAND Flash产品采购以建立安全库存水位,而供应商为减少亏损,对于推高价格势在必行,预估2024年第一季NAND Flash合约价季涨幅约15~20%。

值得注意的是,NAND Flash原厂为减少亏损而急拉价格涨幅,但由于短期内涨幅过高,需求脚步却跟不上,后续价格上涨仍需仰赖Enterprise SSD拉货动能恢复。2024年第一季供应商的投产步伐不一,随着部份供应商产能利用率提早拉升,新增位元产出将会自第二季发生,若后续需求位元成长未如预期,将对供应商形成压力,可能导致NAND Flash下半年价格涨幅收敛。

Client SSD方面,PC OEM拉货动能预估会在第一季达高峰,另随着PCIe 4.0 SSD渗透率持续上升,部分供应商已经启动制程升级,买方为避免SSD供应青黄不接,均愿意绑定较大需求位元订单。同时,供应商为加速达到损益平衡,大举拉抬PCIe 4.0产品价格,笔电客户被迫接受供应商报价可能性上升,故预估PC Client SSD第一季合约价季涨幅约15~20%。

Enterprise SSD方面,北美CSP采购需求仍未成长,但有来自中国CSP、Server品牌业者的订单支撑,2024年第一季Enterprise SSD市场需求呈现淡季不淡。整体来看,为建立安全库存水位,买方持续扩大订单,第一季供应商议价态度更强硬,带动Enterprise SSD合约季涨幅约18~23%。

eMMC方面,主要应用如智能手机、Chromebook客户采购需求持续回稳,不论原厂或模组厂均强势拉抬eMMC价格。由于部分原厂积极减产策略延续至第一季,导致小容量产品供应吃紧,买方由于库存偏低而被迫接受涨价,以避免供应短缺,而原厂会根据Wafer价格涨幅,同步调涨eMMC报价,故不论eMMC大小容量及产品应用领域,涨价幅度均高于两成。因此,预估第一季eMMC合约价季涨幅约18~23%。

UFS方面,受原厂限制供应UFS产品并强势抬价影响,智能手机客户库存明显偏低,其中又以采用较高制程的UFS 4.0最为短缺,使第一季智能手机OEM持续扩大订单,以建立安全库存水位。由于UFS 4.0供应商有限,并集中采用先进制程,加上Wafer合约价在2023年第四季涨幅已超过四成,原厂都希望能快速实现损益平衡。而即便卖方仍有足够库存满足市场需求,但UFS各系列产品报价仍都超过三成,故预估第一季UFS合约价季涨幅约18~23%,以Mobile领域产品为首领涨。

NAND Flash Wafer方面,由于短期涨幅已高,加上第一季需求尚未全面复苏,模组厂开始销售Wafer库存锁定获利及维持营运现金流,导致买方追价意愿降低。即便原厂计划提高价格以提升获利,但第一季NAND Flash Wafer合约价季涨幅收敛,预估约8~13%。

芯耀

芯耀

2017

2017

下载ECAD模型

下载ECAD模型

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍