公司背景

1.1、TWS耳机发展史

TWS耳机:True Wireless Stereo耳机意为真无线立体声耳机,其外部完全摒弃了线材连接的方式,可实现单双耳佩戴。

1998年,蓝牙技术问世。该技术是由当时的五大科技公司(爱立信(Ericsson)、诺基亚(Nokia)、东芝(Toshiba)、国际商用机器公司(IBM)和英特尔(Intel))联合宣布的一种无线通信新技术,旨在解放小型设备的电缆传输模式,让其实现无线化、互联化。

2000年,耳机这一设备开始有了第一次“去线缆化”,这一年,全球出现了第一款蓝牙耳机,但也仅限于为头戴式设备。同时,由于采用蓝牙1.0技术,数据带宽非常有限,只能用于简单的语音通话,还不能实现音乐播放的功能。

2016年可以称为TWS耳机的元年,因为这年有两个重要的事物深刻影响了TWS耳机市场发展进程,直到今日。他们就是蓝牙5.0和AirPods第一代发布。

2016年9月8日苹果首款真无线耳机AirPods正式发布,其独特的充电盒设计、小巧玲珑的造型与精致的弹窗动画和高昂的售价都赚足了全球消费者的眼球,让大家都为之惊呼,蓝牙耳机还可以是这样的。

短短5年,TWS耳机就从年1100万的出货量跃升至年3.56亿出货量,完成了30倍左右的产业规模提升,这在整个数码行业来看都是一个商业奇迹。

1.2、公司发展历程

关注到庞大的市场需求,在2016年AirPods发布后3个月后,深圳市中科蓝讯科技股份有限公司正式成立,总部位于深圳市南山区,并确定主攻TWS耳机类蓝牙SoC 芯片。

公司董事长黄志强曾在深圳环胜电子、威玛泰电子科技、豪之杰等任职,公司前5大客户中爱尔普和豪之杰也是其家族控制企业。CEO刘助展先生及团队作为核心技术提供方,包括刘助展在内的多位团队成员均有建荣集成电路的任职经历。

图| 中科蓝讯发展历史

来源:公司官网,国海证券研究所

经过两年研发,公司于 2019年1月推出TWS耳机芯片AB535X,其功耗仅为约7mA,接近苹果AirPods。但其售价却低至1.5元人民币,相比之下高通TWS耳机芯片的价格约为1.6美元,受此推动 TWS 耳机成本迅速下降,白牌厂商迅速崛起。

与此同时,经历中美贸易战冲击后,自2019Q2 在5G应用、中国半导体产业国产化浪潮以及部分产品库存见底的情况下,全球半导体景气度回升,以中芯国际为例,稼动率自2019Q1的89%逐步提升至Q4的99%,公司也抢在景气度高点之前得到了上游产能支持,推动公司营收实现大幅增长,从2018年的8442.43万元跃升至2019年的6.46亿元,同比增长约665.53%。2018~2021 年公司营收与净利润迅速增长,主要受益于TWS耳机市场处于爆发增长阶段。

图| 公司经营情况

来源:Choice数据

2022年下游需求不振导致业绩有所下滑,实现营收10.8亿元,同比-4%,归母净利润 1.41亿元,同比-38%。2022年Q4随着下游白牌需求率先复苏,公司业绩同比回升。

2023 年上半年,公司无线音频芯片销量为61,217万颗,按销量计算,公司占据了较高的市场份额。2023年第三季度实现营业收入3.96亿元,同比增长69.11%,净利润8,489万元,同比增长 242.42%;2023年前三季度实现营业收入10.50亿元,同比增长35.19%,净利润1.97亿元,同比增长66.97%。

1.3、技术实力

中科蓝讯自成立即采用RISC-V指令集架构作为技术开发路线研发、设计芯片,该指令集工具链完整,可模块化设计,具有设计简便、开源免费等特点。作为RISC-V产业的先行者,公司是中国RISC-V产业联盟会员单位、RISC-V基金会战略会员。公司基于开源的RISC-V指令集架构,配合开源实时操作系统RT-Thread,自主开发出高性能CPU内核和DSP指令,实现了各种音频算法。在开源的蓝牙协议栈基础上,公司通过深度优化研发出了具有自主知识产权的蓝牙连接技术。在此基础上,公司自主设计开发出蓝牙双模基带和射频、FM接收发射基带和射频、音频CODEC、电源管理系统、接口电路等多个功能模块。

产品介绍

公司专注于低功耗、高性能无线音频SoC芯片的研发、设计与销售,目前主要产品包括TWS蓝牙耳机芯片、非TWS蓝牙耳机芯片、蓝牙音箱芯片等,后续陆续推出智能手表芯片、物联网芯片、WiFi蓝牙智能芯片等。

图| 公司产品种类

来源:公司公告

图|产品列表

来源:国海证券研究所

公司持续推动技术升级、优化产品结构,大力推广讯龙系列在终端品牌产品进行应用。讯龙系列已加入小米、Realme、Fill 斐耳、倍思、万魔、漫步者、noise、boAt 等品牌供应体系,2023Q3 讯龙系列占主营收入比例持续提升。

行业情况

自苹果公司推出AirPods以来,大量厂商及上下游企业纷纷跟进,TWS蓝牙耳机产业链快速发展,白牌TWS蓝牙耳机市场迅速崛起。白牌TWS蓝牙耳机品牌知名度不高,价格相对较低,很好地满足了大批价格敏感的消费者的购买需求,使得TWS蓝牙耳机整体均价有所下降,加速了TWS蓝牙耳机的推广普及,消费习惯逐步形成。

图| 2016-2022全球品牌TWS耳机出货量/万副

来源:Counterpoint Research

蓝牙耳机白牌产品(非知名品牌及未贴牌产品)仍系市场主要消费产品。2021年,杰理科技、恒玄科技、中科蓝讯蓝牙耳机芯片销量合计达到15亿颗,再考虑其他境内 IC 设计企业,以及苹果、高通、洛达、瑞昱等境外IC设计企业出货量,2021年全球蓝牙耳机芯片出货量超过15亿颗,对应蓝牙耳机出货量超过7.5亿台。根据 Counterpoint Research 统计数据,2021年全球品牌TWS蓝牙耳机出货量3亿台。根据上述信息推算,品牌产品市场占比低于 40%、白牌占比超过60%,白牌产品市场占有率较高。2022年品牌TWS蓝牙耳机和白牌TWS蓝牙耳机出货量占比将各为50%。

图| 市场情况

来源:Counterpoint Research

1、全球市场情况

据 Counterpoint Research 统计,按照全球TWS耳机出货量除以全球智能手机出货量计算,2021年全球TWS耳机渗透率仅为21.60%,随着无线耳机音质以及功能性持续改善,其渗透率将进一步提升。若以14亿只智能手机的年销量计算,TWS 耳机还有5至10倍的成长空间;除了向新用户进一步渗透,TWS 蓝牙耳机更新换代频率较高,需求动力相对强劲。高通调查数据显示,57%的中国消费者和 41%的美国消费者每年更换一次 TWS 耳机,显著短于智能手机 2-3 年的换机周期。

TWS耳机市场的五大厂商,全球市场出货量排名第一的是苹果,占据26%的市场份额,也是第二季度市场 份额超过10%的厂商。排名第二的三星市场份额为 9%,排名第三的boAt以38%的同比增长超过小米,市场份额为7%。

图| TWS耳机市场报告

来源:公司公告

2、国内市场情况

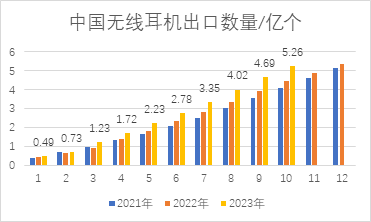

图|近3中国无线耳机出口累计值

来源:iFind

国内海关出口数据显示,今年以来无线耳机出口数量呈现复苏趋势。2023年以来,中国无线耳机、无线耳塞出口数量自3月份以来显著高于前两年。截止2023年10月,出口数量已达5.26亿,超越2022年全年的5.12亿。如果按Counterpoint Research全球出货量计算,中国出货量占全球市场接近85%左右。

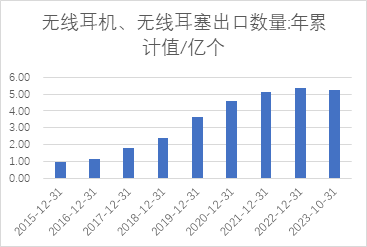

图|近9年无线耳机出口数量

来源:iFind

图|近9年无线耳机出口金额

来源:iFind

近9年来出口数量持续上升,19-21年增速较快,22年增速降低,23年又呈现较快增长。出口金额从18年不足60亿美金,19年大幅跃升至100亿美金以上,持续至21年开始出现回落,说明出口均价在21-22年有所降低。

竞争对手

无线音频 SoC 芯片终端品牌市场的主要参与者包括苹果、华为海思、高通公司、恒玄科技、络达科技、炬芯科技等企业。苹果自研H1及W1芯片、华为海思自研麒麟A1芯片均仅用于其自有品牌音频终端产品,不对外销售芯片。高通公司、恒玄科技、络达科技、炬芯科技等公司产品主要向知名手机品牌、专业音频厂商、互联网公司等终端品牌客户销售,各公司之间具有竞争关系。

无线音频 SoC 芯片白牌市场的主要参与者包括中科蓝讯、珠海杰理、博通集成等企业, 此外,络达科技亦有部分音频芯片应用于白牌产品中。根据旭日大数据《TWS 耳机 2020 年度报告》的统计,按照出货量计算,公司 2020 年度 TWS 蓝牙耳机芯片市场占有率为26%,排名第二。

国内竞争对手分析

由于数据齐全因素,珠海杰理未上市,本文选取已上市的四家行业内公司做以对比和分析,其中中科蓝讯、博通集成为白牌厂商,恒玄科技、炬芯科技为品牌厂商。

产品种类分析

来源:Choice数据

来源:Choice数据

来源:Choice数据

来源:Choice数据

表| 各家产品占比

来源:Choice数据、与非网整理

从上表各公司芯片产品分类,各公司在芯片产品命名上有所不同,围绕蓝牙耳机芯片之外不断拓展应用方向。中科蓝讯蓝牙耳机芯片占比51.03%,炬芯科技占比最高73.88%。其他应用如蓝牙音箱、智能穿戴芯片、IOT芯片等,其中炬芯科技2023年半年度新推出端侧AI处理器芯片。

营收及研发分析

图|营业收入

来源:Choice数据

图|研发费用支出/亿元

来源:Choice数据

图|研发支出/营业总收入

来源:Choice数据

图|研发人员数量

来源:Choice数据

企业技术投入差距大,研发费用金额逐年增长。中科蓝讯研发支出从2018年0.11亿元至2022年达到1.1亿元,23年上半年0.72亿元。研发/营收比2018年约13%,2019年回落至5%左右,2022-2023年回升至11%附近水平。研发人员2023年二季度达到188人。

恒玄科技研发支出由2018年0.78亿元增长至2022年4.4亿元,2023年上半年2.35亿元。研发/营收比2018年26.44%,2020、2021年回落至16.27%、16.38%,2022年回升至29.62%,2023年上半年维持25.84%高位。研发人员2023年二季度达到511人。

博通集成研发支出由2018年0.77亿元增长至2022年2.88亿元,2023年上半年1.41亿元。研发/营收比2018年14.22%,2019年跌至8.43%后触底回升,由2020年15.11%,飙升至2022年40.34%,2023年上半年维持在41.78%高位。研发人员2023年二季度达到339人。

炬芯科技研发支出由2018年1.05亿元增长至2022年1.25亿元,2023年上半年0.74亿元。研发/营收比基本维持在30%高位。研发人员2023年二季度达到225人。

总体来看,中科蓝讯在营业收入上超过博通集成和炬芯科技,接近恒玄科技,但是研发人员、投入金额和研发/营收占比却比三家低的多。中科蓝讯研发投入稍显不足,有待加强。

毛利及净利分析

图|毛利率变化

来源:Choice数据

图|净利率变化

来源:Choice数据

恒玄科技和炬芯科技毛利率维持在36%以上水平,中科蓝讯和博通集成维持在24%水平,而净利率水平中科蓝讯长期维持在20%。白牌和品牌相差10多个点毛利,主要是销售的打法不一样。白牌厂商要靠经销商去帮助和维护渠道,省掉了大部分销售人员,让利部分给经销商,由经销商覆盖到全球客户。

总结

未来,TWS蓝牙耳机市场格局将渐趋稳定,以AirPods为代表的高端品牌TWS蓝牙耳机产品主要满足对音质、功能、品牌、技术等方面需求较高的消费者,白牌TWS蓝牙耳机产品则主要满足对价格较为敏感但数量巨大的中低端TWS蓝牙耳机产品消费者。

中科蓝讯出口的70%中,60%是非洲和印度市场,2022年末,非洲总人口14.27亿,印度人口14.17亿,非洲和印度还处在功能手机向智能手机转换过程中,对应高性价比的白牌TWS蓝牙耳机市场空间巨大。

除了布局非TWS耳机产品、 扩大市场覆盖度之外,中科蓝讯还积极投入高性能产品研发,在智能穿戴芯片和 IoT芯片领域持续发力,以22nm工艺水平为目标前进。因此,公司未来有望凭借着自身的性价比能力和产品矩阵持续受益。

6779

6779

下载ECAD模型

下载ECAD模型

.png?x-oss-process=image/resize,m_fill,w_128,h_96)

.png?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)