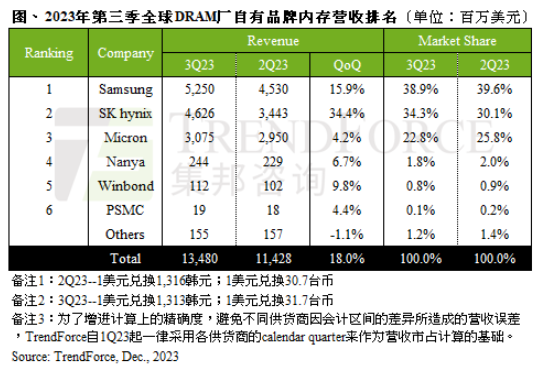

2023年第三季DRAM产业合计营收达134.80亿美金,季成长率约18.0%。由于下半年需求缓步回温,买方重启备货动能,使得各原厂营收皆有所成长。展望第四季,供给方面,原厂涨价态度明确,预估第四季DRAM合约价上涨约13~18%;需求方面的回温程度则不如过往旺季。整体而言,买方虽有备货需求,但以目前来说,服务器领域因库存水位仍高,拉货态度仍显得被动,第四季DRAM产业的出货成长幅度有限。

第三季营收方面,三大原厂营收皆有所成长,由于AI话题热度持续,对高容量产品需求维持稳定,加上1alpha nm DDR5量产后,量价齐升,带动三星(Samsung)第三季DRAM营收季增幅度约15.9%,约52.50亿美元。SK海力士(SK hynix)受惠于HBM、DDR5产品的质量相对稳定,出货量已连续三个季度成长,加上平均销售单价季增约10%,营收约46.26亿美元,季增幅度达34.4%,是原厂中成长最显著的业者,与三星的市占率差距缩小至不及5%。美光(Micron)平均销售单价小幅下跌,然因需求回温,出货量增加,支撑营收季增幅度约4.2%,达30.75亿美元。

产能规划方面,第三季底,三星为有效减缓库存压力而扩大减产,主要针对库存偏高的DDR4产品,第四季减产幅度会扩大至30%,总投片量下滑,三星认为2024下半年旺季需求将有所回温,故投片将于明年第二季开始提升。SK海力士受惠于HBM及DDR5出货增长,产能小幅回升,投片量至今年底会小幅上升,搭配明年DDR5于终端渗透提升,预期总投片量将逐季上升。美光因减产较早,库存水位相对健康,今年第四季投片已开始回升,主要增加在1beta nm先进制程,2024年的投片量预估仍会小幅上升,产能扩张重心将落于制程转进。

南亚科(Nanya)出货受惠于PC客户备货需求,以及现货市场的带动,出货量成长17~19%;南亚科主流DDR3、DDR4产品需求相对疲乏,价格仍呈下滑走势,限缩其营收涨幅,最终营收仅达2.44亿美元。华邦(Winbond)在定价策略上较为积极,为拓展其DDR3业务,去化KH厂新增产能,议价弹性大,故出货有所成长,第三季营收上升至1.12亿。力积电(PSMC)营收计算主要为其自身生产之Consumer DRAM产品,不包含DRAM代工业务,受惠现货价格上涨,使得需求小幅上升,带动DRAM营收季增4.4%,若加计代工营收则季减5.5%。

芯耀

芯耀

1177

1177

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

-1.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍