2023年5月5日,主营12英寸晶圆代工业务的晶合集成在科创板成功上市,为有望超额募集资金,同时稳定股价的波动,还加持了绿鞋机制。近400亿市值的IPO,被称为安徽史上最大IPO。但在第二个交易日,晶合集成股价便向下击穿发行价,绿鞋机制也未能阻挡股价的破发,相比之前同样携绿鞋上市的华润微和中芯国际,双双完成超额募资,晶合集成的结局略显窘迫。那绿鞋机制的稳定股价及超额募资,到底是如何作用的呢?

绿鞋向上完成超额募资,向下稳定股价

所谓绿鞋机制,官方名为超额配售行使权,最早来源于美国绿鞋公司。通常来说,就是拟上市公司在募资阶段,可以先超募15%的资金,主承销商(投行)则有权用这部分资金在30日内以不高于发行价的价格买入新上市公司股票,用于对该公司股价进行维稳。

如果股价一直运行在发行价之上,主承销商无权从二级市场买入,这部分资金将在30日后交到上市公司手中,完成超额募资。从结局来看,有更多的投资者以发行价买到了该公司股票,账面浮盈,上市公司可以融到更多的资金,主承销商业也能收到更多的承销费用、经纪费用等,可以说你好我好大家好。对于承销商来说,就是足额行使超额配售选择权,简称绿鞋全部行使。

如果股价跌破发行价,承销商就会用之前超募的15%资金,以不高于发行价的价格买入该公司股票,稳定股价,尽最大努力保证新股股价不破发,直至股价回到发行价上方或资金用完。这部分股票会交付给统一延期交付股份的战略投资者,主承销商相当于放弃行使(部分或全部)超额配售选择权,后者代表绿鞋失效。

因此,对于引用绿鞋机制的上市公司来说,相当于多了一个增发15%股票的机会。对于投资者来说,多了一个“稳定”股价的措施。但同时,我们也可以看到,绿鞋机制对于股价的“稳定”作用也有一定的局限性,存在着先决条件,力度也是有限的,并非万能钥匙。

首先,绿鞋机制通常要求IPO企业有一定的规模,发行股票总数至少需要4亿股;其次,用于稳定股价措施的金额最多不超过募集资金的15%;最后,绿鞋机制有效期是30天,超过该期限即使股价破发,主承销商也不再进行买入。因此,绿鞋只能在短期内有限度地稳定股价,从长远看,决定股价长期走势的依然是基本面。

盘点A股“穿”绿鞋上市的芯片企业

华润微

华润微于2020年2月27日于科创板上市,是A股历史上第五家、芯片行业首家采用绿鞋机制上市的企业。其发行价为12.8元/股,首发当日最高涨幅达290.6%,并以41.73元/股收盘。

在30个自然日内,股价虽有一定程度下跌,但离发行价仍有很大距离。后续公告显示,华润微保荐机构中金公司(主承销商)于2020年3月27日全额行使绿鞋,对应新增发行股数4394.9万股,超额募集资金56254.72万元。目前,华润微股价在60元/股左右,对于超额认购的战略投资者,假如持股至今未卖,账面是浮盈状态,因此形成了多赢的局面。

中芯国际

中芯国际于2020年7月16日在科创板二次上市,发行价定为27.46元/股,首发当日股价最高成交价达95元/股,并以82.92元/股收盘,涨幅达201.97%。相比当时中芯国际港股28.75元港币/股存在大幅溢价。

股价在30个自然日内宽幅震荡,但最低也在70元/股之上运行,因此同样离发行价较远。最终,中芯国际A股绿鞋于8月14日全额行使,对应新增发行股数2.53亿股,超额募集资金68.53亿元人民币,狠狠地捞了一笔。当前,中芯国际股价为54.25元/股,对于超额认购的这部分战略投资者,假如持股至今未卖的,账面浮盈将近一倍的利润,也是多赢的局面。

晶合集成

相比前两家上市后全额行使绿鞋的芯片企业,晶合集成的绿鞋起到的却是另一个方向的作用。晶合集成是2023年5月5日上市的,后续公告显示5月8日(即第二个交易日),主承销商中金公司便已将绿鞋资金全部用于购回股票,买入价格等同于发行价19.86元/股。也就是说,短短两个交易日,市场上的卖盘太多,导致绿鞋资金早早就被“霍霍”完了。至此,绿鞋失效,晶合集成也不再有机会完成15%的超额募资。上市至今,晶合集成的收盘价均未再突破发行价。当然,如今芯片行业整体处于下行周期,在资本市场上不受追捧也并不意外。

中芯集成

晶合集成上市后的短短5天,中芯集成于5月10日携绿鞋上市,发行价为5.69元/股。上市至今也已有5个交易日,虽然股价一度有向下突破过发行价,但最终每日收盘价均有收在发行价之上,在正式公告之前,无法断定其绿鞋实施情况。笔者目测,截至5月16日,应尚未动用绿鞋资金。

在采用绿鞋机制上市的企业中,芯片企业目前只有上述这四家,华润微与中芯国际是2020年上市,彼时芯片行业正在风口上,无论是一级股权市场,还是二级股票市场,知名项目都会受到热捧,资本市场对于芯片股的定价也比较宽容,新上市的芯片股涨幅有一两倍的涨幅也习以为常,因此绿鞋资金最后都转为超募资金给到了上市企业。

转眼到了2023年,芯片股在资本市场大多不太受“待见”,近期上市的晶合集成和中芯集成,前者绿鞋已失效,后者股价也在发行价附近徘徊,能否完成超额募资还有很大的不确定性。

仔细看来,这几家还有一个的共性,即主营业务都涉及晶圆制造环节,除了华润微是IDM外,其他几家都是晶圆代工厂。一条条重金投入的产线建设,意味着企业的市值都是“大块头”,募集资金的量也都不小。因此,在IPO之时,企业也有着通过绿鞋完成超额募资的驱动力,频频携绿鞋上市也就顺理成章了。

因此,在笔者看来,绿鞋机制能带来超额募集资金这一点,才是目前被越来越多的芯片企业采用的首要原因。毕竟其稳定股价的措施和效果均有较大的局限性,股价的走势长期来看还是跟随公司的基本面。

晶合集成破发的真正原因——并非绿鞋护航不力

谈到晶合集成本次绿鞋失效,而后破发的情况,还是有必要联系到公司基本面情况。

晶合集成2015年成立于合肥,一直以来专注12英寸晶圆代工服务,尤其是显示驱动芯片领域(DDIC)。说起来,晶合集成与力晶集团有着深厚渊源。晶合集成的五位核心技术人员均来自中国台湾,且其中四位曾效力于力晶科技。同时,力晶科技也是晶合集成的第二大股东。在成立之初,力晶科技便以无形资产出资向晶合集成提供相关技术。

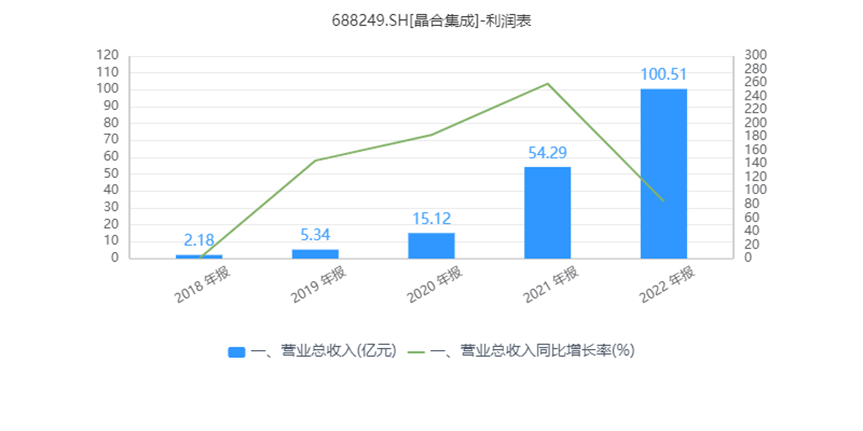

图、2018-2022年晶合集成营收及同比增速 来源:iFind

2018-2022年,晶合集成营收从2.18亿元一路飙升至100.51亿元,四年时间翻了近50倍,可以说是空前绝后的增速。然而,该公司上市前的公告书显示,晶合集成预计2023年一季度营收10.9亿元,同比下降61.33%,营收直接呈跳水趋势。

这业绩可以说直接干回了2021年之前。原因也并不复杂,主要是2022年智能手机、消费电子需求下行,晶合集成做的DDIC又与消费电子是强相关,需求的下行导致晶圆代工产能利用率下降,营收随之大幅下降。这样的结果,使二级市场对公司的预期发生转变,原来的增速再高,也经不住这一拦腰重锤。绿鞋机制护航下的晶合集成,出现破发也不难理解。

业绩的暴雷,很难撑起二级市场之前给出的近400亿估值。虽然作为晶圆代工厂,需要通过募资来进一步升级其技术和产线,但二级市场的投资人看着这业绩,不少选择了“叹息离去”。对于一般上市芯片企业来说,这种时候常规的操作是节约子弹,捂紧钱袋子,减少各类开支,产线拓展等,一切静等行业回暖。但新上市的企业又必须将募资用途罗列清楚,先拿了钱再说。有了钱粮,过起冬来,也多了不少底气。

写在最后

其实,在国际资本市场上,绿鞋机制早已成熟。而对于过去几十年的A股来说,由于股票的,新股首发都存在一定溢价,从以前N个涨停板,后来科创板、创业板前五日不设涨跌停限制,新股的发行价进一步市场化,破发的新股也屡见不鲜。港股同样作为成熟的资本市场,其21世纪的前20年中,采用绿鞋机制IPO已非常普遍,其中47%绿鞋失效,33%绿鞋部分行使,剩下20%绿鞋全部行使,很好地发挥了绿鞋机制应有的作用。

在国内资本市场全面推行注册制的情况下,上市公司会越来越多,股票的稀缺性也会大大下降,反过来作用二级市场,使其溢价逐步退去,从而进一步压缩一级市场的空间,最后使得一、二级市场更加市场化。同时,绿鞋机制的伴随也会越来越普遍。

来源: 与非网,作者: 顾子扬,原文链接: https://www.eefocus.com/article/1525818.html

芯耀

芯耀

1645

1645