近期,各路芯片大厂纷纷发布了最新财报,放眼望去,一片愁云惨淡。

英特尔又刷新了它的史上最惨纪录,收入和利润率双双下降,毛利率只有39.2%,是它几十年来公布的最低毛利率,财报一出英特尔当天市值直接蒸发了大概543亿元人民币。模拟龙头TI也不好过,这季度营收同比下降11%,除汽车领域,其他所有终端领域全部下滑,有消息称TI也扛不住了,正在考虑从电源管理IC开始卷价格战。

除此之外,三星还在跌跌不休,营业利润暴减95%,芯片部门出现史上最大亏损;SK 海力士Q1收入同比下降58.1%,亏损扩大到3.4万亿韩元;测试机巨头泰瑞达Q1收入同比下降18%。

一连串的悲观财报,让人感叹什么叫没有最惨,只有更惨!

近期,瑞萨电子也发布了其最新财报,其销售额以及净利润皆有所上涨,总体好于预期。不过,瑞萨对于下个季度的业绩并不看好,认为转机可能会在下半年到来。

以下是原文《瑞萨,2023年度Q1着陆比预想得要高》。

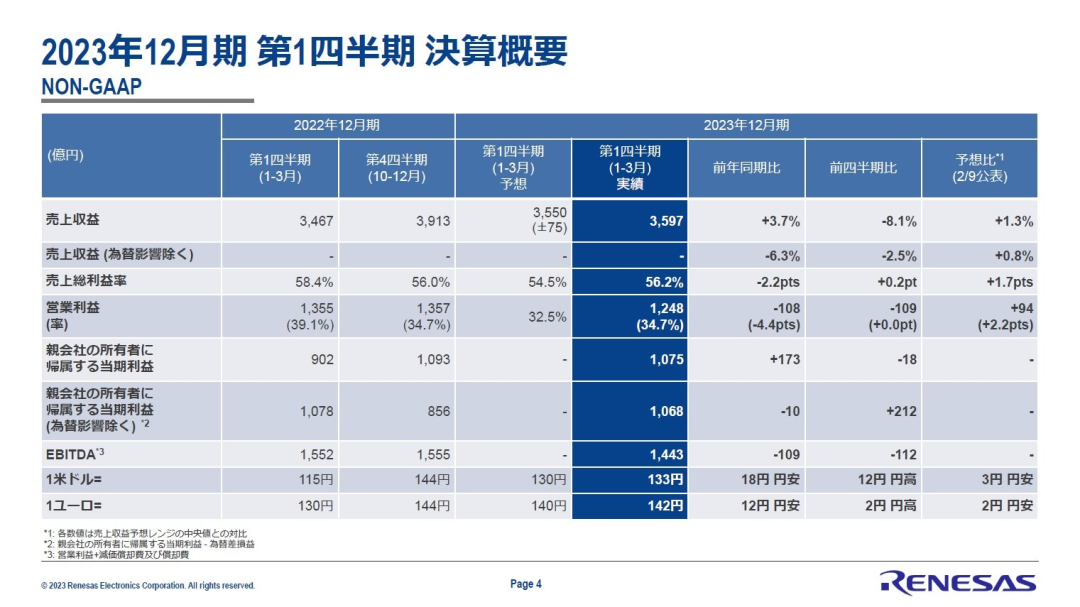

2023年4月27日,瑞萨电子公布了截至2023年12月31日的第一季度(1-3月)(FY2023)的财务业绩。其销售额为3597亿日元(同比增长3.7%),营业利润为1248亿日元(同比减少108亿日元),营业利润率为34.7%(同比减少4.4%),净利润为1075亿日元(同比增加173亿日元)。除去汇率影响,净利润为1068亿日元(同比减少10亿日元)。

2023财年第一季度业绩 / 季度业绩变化;来源:瑞萨电子

2023年2月,瑞萨电子曾预测2023财年第一季度业绩为环比负增长,主要是由于目前正处于调整阶段,特别是在个人电脑、移动和消费领域。而最新业绩与这一预测一致,销售额和营业利润环比下降,但销售额比预测高1.3%,这主要是由于汇率的积极影响,并且毛利率比预测增加了1.7个百分点,这主要是由于汽车领域的产品结构改善。此外,营业利润率也比预测高出2.2个百分点。

第一季度的业绩与上个季度对比来看,工业、基础设施和物联网领域的销售额急剧下降13.8%,导致整体销售额下降8.1%。毛利率增加了0.2个百分点,因为较低的生产回收率和较高的制造成本主要被汽车领域的产品结构改善所抵消。因此,营业利润率与上一季度持平降落。

2023财年第一季度的销售额、毛利率和营业利润率;来源:瑞萨电子

瑞萨电子还公布了2023财年第二季度的预测。预测净销售额为3600亿日元(±75亿日元),同比下降4.5%(排除汇率影响后下降8.7%),环比增长0.1%;毛利率为55.5%,同比下降3.1个百分点,环比下降0.7个百分点;营业利润率同比下降6.5个百分点,环比下降2.7个百分点至32.0%。

2023财年第二季度的预测;来源:瑞萨电子

预计汽车和工业、基础设施和IoT(物联网)业务的销售额将保持第一季度的水平。毛利率将出现季度负值,主要是由于生产回收减少。瑞萨电子表示,营业利润率的下降将受到季节性营业费用增加的影响,以及2023年4月员工加薪导致的劳动力成本增加。

对汽车不乐观移动、消费电子预计继续下降

瑞萨电子社长兼CEO柴田英利表示,"无论好坏都很难预测",并提到了从第二季度开始的半导体市场的前景。对于电脑相关的调整局面,他解释道:“虽然第二季度会触底的观点没有改变,但是对于触底后恢复到何种程度,正在慎重考虑。”“上半年顾客的库存调整已经进行了很多,下半年以实际需求为基准,销售额会上升,并逐渐恢复。基本上,我们预计销售将保持在与市场条件相同的水平上。”对于移动和消费电子,他表示预计下半年会进一步下降。

在工业领域,仍具有不确定性,柴田目前的观点是,销售将保持相对强劲,总体上与市场条件一致。在云计算和数据中心方面,柴田重申了他的预期表示,如果服务器平台的换代在今年下半年顺利进行,它将成为超越市场的增长动力之一。柴田还表示,生成AI(人工智能)如果迅速开始部署,将成为一股顺风。

汽车行业存在着强烈的不确定性,柴田表示不会乐观,但他同时指出日本汽车制造商的动向是一种顺风因素。柴田表示,日本汽车制造商在今年下半年的全球生产前景相对强劲。如果这一点得以实现,会成为有效的助力。柴田还表示,来自中国的经济刺激虽然目前还不明朗,但如果在下半年出现,可能会提供额外的增益效果。

另外,对于汽车芯片的供需情况,柴田解释道,尽管40纳米工艺的微控制器的供需情况仍然紧张,但实际情况是一些应用和客户仍然非常紧张,而其他客户方的库存则有所增加。他表示,与之前公布的财务业绩相比,紧迫感已经有所缓解。

自有库存以及渠道库存双双上涨

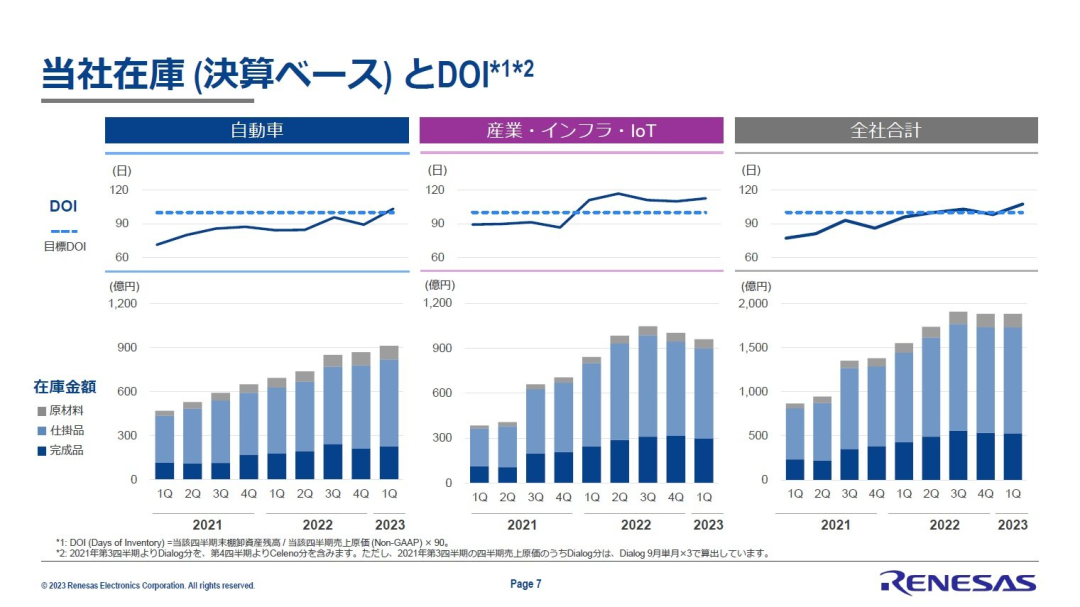

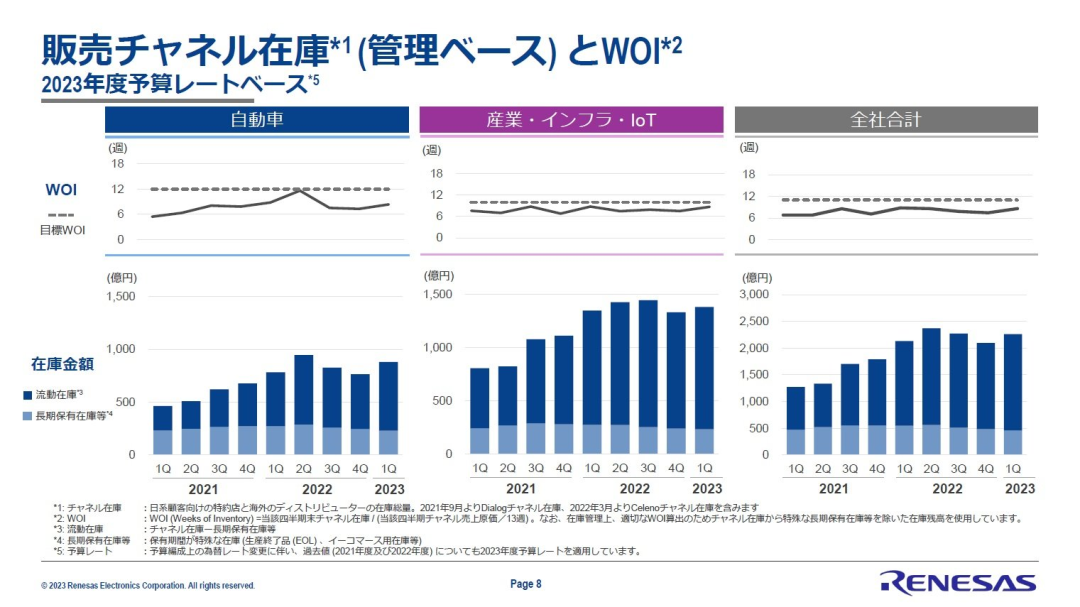

就第一季度的库存水平而言,公司自有库存的天数(DOI)整体上较上一季度上涨,达到107天。(周转天数越少,说明存货变现的速度越快。该数字小幅超过瑞萨电子目标DOI。)按业务领域划分,汽车领域的实际金额和DOI都有所增加,工业、基础设施和物联网行业的实际金额继续下降,DOI几乎保持不变。汽车和工业、基础设施和物联网行业的销售渠道库存都比上一季度有所增加,库存周数(WOI)在8周半落地。

自有库存和DOI / 渠道库存和WOI;来源:瑞萨电子

从自有库存增减的因素来看,金额规模自上一季度以来基本保持不变。原材料虽然因业务连续性计划(BCM)而略有增加,但今后将维持在持有水平。第一季度产品因生产调整而如期下降,但用于汽车行业的微控制器的晶圆已提前从代工厂购买,并在第一季度末进入后端流程,因此产品数量与上一季度持平。在第二季度,虽然正在生产的产品数量预计会下降,但由于储备完成前道工序的“芯片库”将继续扩大,金额规模预计会保持在同一水平。

库存增加/减少背后的因素;来源:瑞萨电子

成品的出货量与需求一致,第一季度符合预期。预计第二季度会有小幅下降。

渠道库存方面,汽车和工业、基础设施和物联网领域在第一季度符合预期。至于第二季度,瑞萨电子正在仔细研究下半年的需求趋势并进行出货。其计划略微提高渠道的库存,以避免机会损失。

SiC外延工艺的改善将被考虑用于内部生产

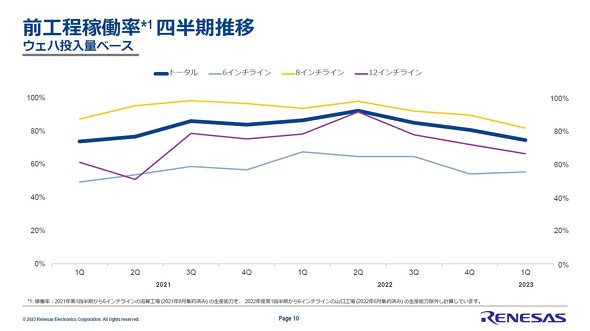

在2023财年第一季度,基于晶圆投入量的前道工序稼动率在70%左右,大致符合预期。在2023财年第二季度,由于进一步的生产调整,预计稼动率将略有下降,稼动率也有望在第二季度触底,在第三季度上升。

以晶圆投入量为基准的前道工序稼动率的季度变化;来源:瑞萨电子

在结果发布会上,还有人提出了关于SiC(碳化硅)功率半导体发展方面的晶圆采购方向的问题。柴田表示,因为情况在不断变化,所以不能确定他说的话之后会不会改变。SiC晶圆供应商已经大大增加,并且已经进行了相当数量的投资。柴田表示,关于SiC外延层的形成,瑞萨正考虑内制化。

芯耀

芯耀

1150

1150

下载ECAD模型

下载ECAD模型