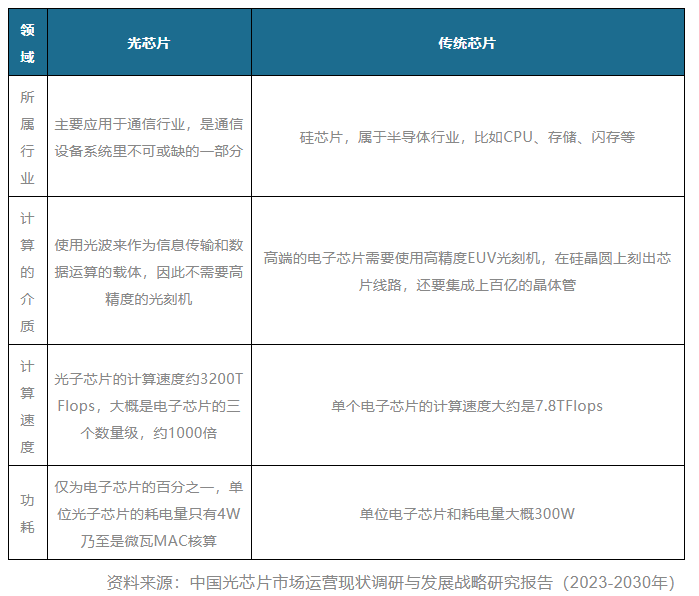

光芯片位于光通信产业链的顶端,是整个光通讯产业链条中技术最复杂、价值最高的环节。

光芯片中的两大分类与PLC芯片

光芯片的分类主要按照光器件的分类分为光有源器件芯片和光无源器件芯片。

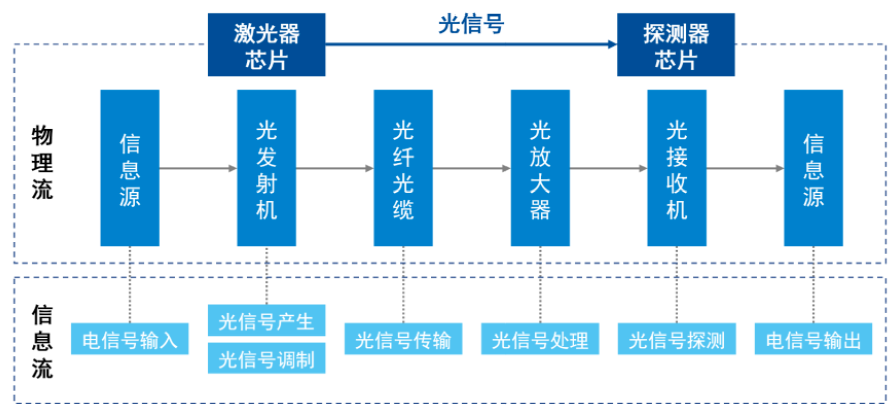

有源光芯片按应用情况分为激光器光芯片和探测器光芯片,主要包括FP、DFB、EML、VCSEL、PIN以及APD芯片;

无源光芯片主要包括PLC和AWG芯片。

光通信领域的光芯片整体可分为有源和无源两大类,并可按功能等维度进一步细分。

根据有源芯片功能,可分为发射光信号的激光器芯片、接收光信号的探测器芯片、调制光信号的调制器芯片等。

无源芯片方面,主要由基于平面光波导技术调控光路传输的 PLC 光分路器芯片、AWG 芯片、VOA 芯片等构成。

PLC,Planar Lightwave Circuit,一般翻译为[平面光波导回路]或[平面光波导技术]。

简单理解就是,所有的光波导或光波导器件都在同一个平面内,类似单层的电路板。

PLC光分路器芯片是一种具有多个输入端和多个输出端的光纤汇接器件,是光纤链路中最重要的无源器件之一。

PLC光分路器芯片具有低成本、高可靠性、高灵活性和可扩展性等优点,特别适用于传输系统、网络集成、宽带接入、光纤通信和多媒体服务等多种应用场景。

在目前世界上100多类高端光电子芯片中,国内有两大类全系列化芯片技术基本实现国产化。

一类是主要应用于光纤到户接入网中的PLC光分路器芯片,另一类是主要应用于骨干网、城域网、高速数据中心和5G领域的阵列波导光栅芯片(AWG)。

现阶段我国光芯片市场规模庞大

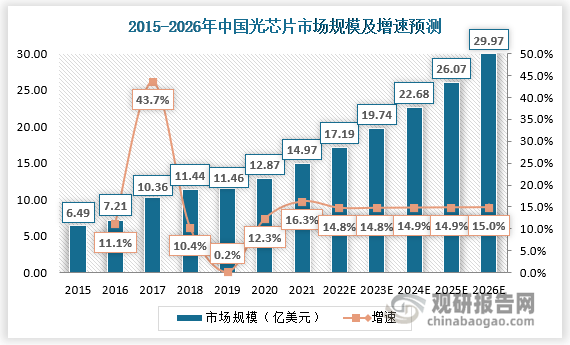

一方面,5G、千兆光网等新型信息基础设施的高速建设提高了对光芯片的应用需求;另一方面,人工智能、数据中心等热点领域也为光芯片产业创造了巨大的发展空间。

与电芯片相比,我国部分光芯片研究处于全球第一研发梯队,相关成果可达世界领先水平。

行业主要三大市场:电信市场、数据中心市场和消费电子市场共同推动了光芯片市场空间的不断拓展。

数据显示,2022年我国光芯片市场规模约为17.19亿美元,过去7年的CAGR达到14.93%。预计2026年我国光芯片市场规模有望扩大至29.97亿美元。

低速率光芯片市场接近饱和

对于PLC波导的制造工艺,国内很多公司已经可以掌握,如河南仕佳光子、瑞芯源、广东安捷康、上海鸿辉、太辰光、中兴新地等公司。

石英波导主要用于制作PLC光分路器,国内芯片已经大量应用,如仕佳的PLC光分路器已经占分路器市场的50%份额。

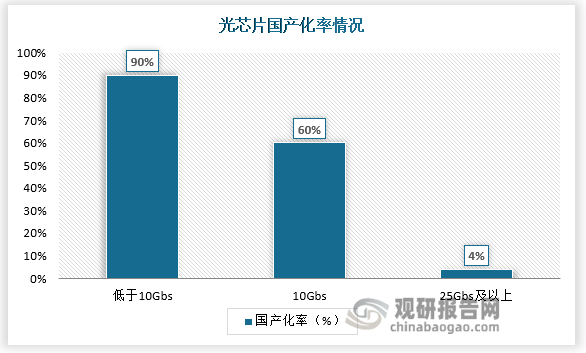

目前国内低速率光芯片市场呈现高度竞争的格局,已有30多家企业实现了10G及以下光芯片的销售。

中低端的2.5G 及以下DFB/FP市场,基本全由国内厂商主导,市场份额相对分散整体竞争激烈。

国外厂商出于成本等因素的考虑已基本退出了相关市场,2021 年国产的相关产品占全球市场比重超 90%。

10G DFB市场,国内厂商同样份额居前,2020 年源杰科技以 20%的市占率居首,云岭光电/中电 13 所/中科光芯分居3—5位,国产占全球市场比重约 60%。

市场价格战激烈,头部厂商有明显规模优势和优质客户资源优势,低速率芯片市场趋近饱和。

在这样的市场环境下,低速芯片价格每年下降15%-20%的趋势,导致企业利润空间逐渐收缩。

PLC芯片产业化面对的问题

①高质量的高折射率差硅基SiOx集成光波导材料基础薄弱。

国外生长硅基SiOx集成光波导材料的方式主要有两种:以欧美为代表的化学气相沉积法(PECVD),以日本、韩国为代表的火焰水解法(FHD)。

PECVD法精度较高,操控性好;FHD法生长速率快,产业化效率更高,二者各有优缺点,而国内缺乏相关应用基础研究;

②芯片工艺水平达不到芯片产业化要求,特别是在整张晶圆的均匀性、稳定性方面,如二氧化硅厚膜的高深宽比和低损耗刻蚀工艺;

③在产业和市场导向上,过去偏重于买,拿市场换技术。

④此前国内研发环节较为薄弱,这就导致相当一部分高端光芯片还需要依赖进口。

⑤需要综合掌握外延、微纳加工、封装、可靠性等多领域技术工艺,并加以整合集成,属于技术密集型行业。

高端产品替代加速启动

从产业链来看,光通信产业链国产化替代加速从下游向上游传导,上游芯片作为[卡脖子]环节亟待国产替代的进一步深入。

下游以华为、中兴为代表的设备商已是行业领军者,而光模块领域在过去十年依托工程师红利、劳动力红利、供应链优势等因素也快速完成了国产化替代。

从高端的激光器芯片情况来看,虽然根据ICC统计,2020年,25G光芯片的国产化率约20%,25G以上光芯片的国产化率仍较低约5%。

近年来技术实力相对强劲的国内头部厂商进展明显迅速,用于5G前传的25G DFB、用于光纤接入的10G EML国产替代进程加速度明显,同时50G EML也开始推进。

从部分数通光模块头部厂商的业绩来看,2020年光模块行业迎来 100G向400G迭代所带来的需求放量。

先发优势显著的高端数通光模块龙头中际旭创和新晋突破海外数通大客户的新易盛,业绩迎来显著增长。

国内主要的 10G PON 厂商包括了博创科技、中际旭创、华工科技、光迅科技等。

2022H1,受益于客户加快部署 200G/400G 等高端光模块,光模块厂商业绩继续保持高增速。

中际旭创22H1实现营业收入42.31亿元,同比增长 28.3%,实现归母净利润4.92亿元,同比增长44.5%。

新易盛22H1实现营业收入14.79亿元,同比增长2.6%,实现归母净利润4.61亿元,同比增长 42.8%。

结尾:

目前来看,国内厂商的努力方向一个是在高速率光芯片领域借自身技术实力绑定优质客户实现进口替代,另一个就是借助新品类的开发+下游大客户的突破,打开远期成长天花板。

作者 | 方文三

2404

2404

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

-1.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)