编者按:我们按2022年的数据筛选出十家动力电池企业,展望今后的发展。先从排名争议较小的国外几家开始:LG、SK on、三星SDI、今天的松下国外电池企业的第四篇,也是最后一篇。接下来就是从国内的宁德时代开始盘点。

盘点到松下的电池业务的时候,是觉得比较可惜的。在这里我们整理出来松下的能源业务:

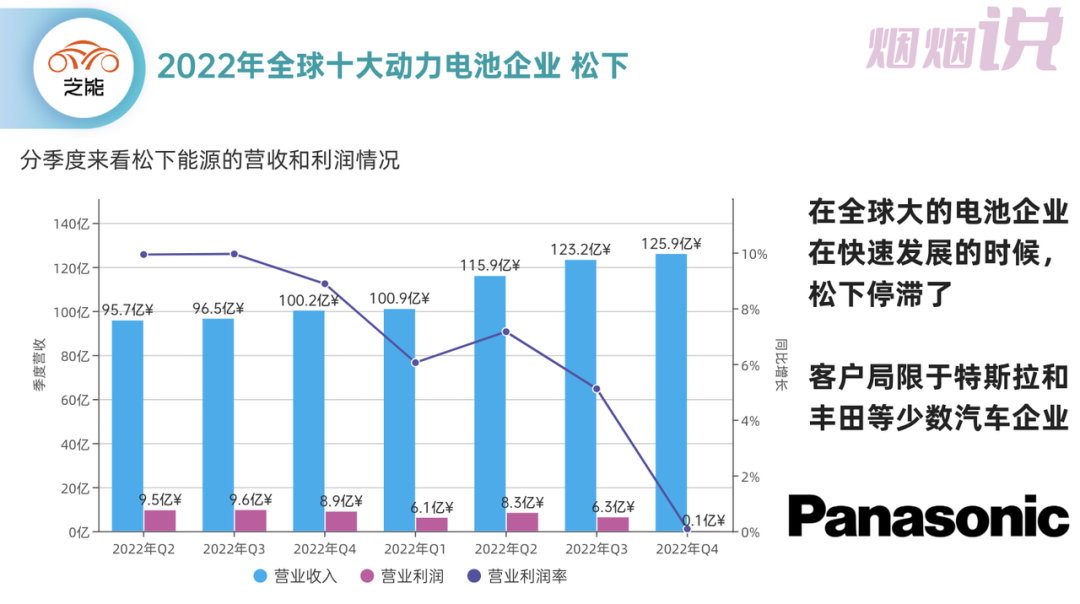

- 2022年第四季度

营收2474亿日元(125亿¥),同比增长+26%环比增长+2.2%,其中动力电池营收86.1亿元,储能及其他营收36.9亿元。

营业利润0.1亿元,这个数据就不多说了。

- 2022年能源板块

收入约9155亿日元(466亿¥),同比增长34%。

营业利润21.6亿元,同比-41%。

在全球大的电池企业快速发展的时候,松下停滞了,客户局限于特斯拉和丰田等少数汽车企业。

图1.松下电池业务的发展

松下电池业务的发展

松下电池业务的营业利润率在1%,主要受原材料涨价及消费类电池占比下降拖累。目前松下主要将依靠汽车电池供应协议来增加利润,特别是用于电动汽车的4680和2170电池。

- 2170电池主要在美国特斯拉Model 3和Model Y车辆中使用。

- 18650是在Model S Plaid和Model X车辆中使用。

松下称将专注于北美市场,通过扩大2170电池的销量和4680电池的商业化实现利润增长。位于日本西部的和歌山工厂的翻新改造,来促进4680电池的商业化。在2022年第二季度开始试生产4680电池,这使得松下2023年五月份开始大规模原型生产成为可能。

松下在去年12月中旬与Lucid签署了供应协议,为其Air产品线提供EV电池,按照目前Lucid的表现来看,整个需求很一般。

图2松下目前的圆柱电池规划

下在美国建设电池厂,主要是受IRA法案驱动,工厂预计享受$35/kWh税收抵免。

内华达州工厂自2023年1月可享受税收抵免,预计年产39GWh,每年约13亿美元税收抵免;

堪萨斯州工厂自生产销售后即获得资格,预计25财年量产,年产30GWh,每年约10亿美元税收抵免。

图3.松下围绕北美的需求做规划

从目前来看,松下最大的希望就是日本4680大圆柱工厂预计23年供货北美,美国堪萨斯州21700产线预计25年量产。

从目前的产能布局来看,松下的电池产能来看主要聚集于北美。

- 日本(15GWh):西部和歌山工厂正在进行改造,2023年开始量产4680供货北美,主要供给特斯拉。

- 美国(55GWh):之前内华达工厂的39GWh产线,有望扩展到至55GWh。

- 欧洲:计划在挪威建立第一家电池工厂,但是这个客户是谁呢。

- 中国:在大连公司现有10GWh方形电池产线。

松下与丰田合资的日本德岛工厂也将达到50万辆混动车的产能水平,从整体的产能布局来看除了美国这边似乎没有大的看点。

图4.松下的圆柱战略

松下电池的得与失

- 战略抉择的问题

2009年松下给特斯拉提供18650电池,这是过命的交情;2010年,松下在特斯拉IPO时市值为3000万美元。2011年,为了保障Model S的生产,松下签订了6.4亿颗18650电芯的供应协议。2013年,特斯拉与松下再次续签协议,将电芯供应量扩大至18亿颗,松下成为特斯拉的独家战略供应商。

特斯拉在50亿美元筹建Gigfactory的,松下参与了在内华州的第一家Gigfactory的投资,投资16亿美元,这一路没有松下就没有特斯拉。

2018年,松下投资一方面超过了原有的预期,整个赚钱能力也很一般,特斯拉正式推进特斯拉上海工厂,在中国没有继续加码投资,是最大的问题。当然在这里也存在电池白名单和补贴等问题,但是松下第一次陷入被动,是围绕北美市场就是在这个分歧点上。

- 合资丰田

2017年与丰田的合作成立了新的动力电池企业——Prime Planet Energy & Solutions(PPES),丰田持股51%,松下持股49%。松下所有的方形电池技术、工厂、人员,都已经全部转移到了PPES。当然这个也没做出什么名堂出来,现在丰田的电动汽车业务也乏善可陈。

图5.松下的方壳业务

松下自己的动力电池业务中,只剩下了圆柱形电池,好在随着全球开始往大圆柱方向发展,松下在这个领域的积累还是有自己的独特价值的。

小结:从整体来看,松下是典型的跑在前面的失意者,这过程中太固执真要吃亏的。我们将持续关注松下的大圆柱电池的进展,能看到松下的一些改变,将对整个大圆柱电池的市场有很大的推动作用。

芯耀

芯耀

476

476