有分析师认为电驱动领域是长坡厚雪,我们其实也想知道在这个领域是否能诞生伟大的企业。接下来主要对2023年1月新能源乘用车电驱动系统进行一些探讨。关于电驱动这里有不同的数据来源:

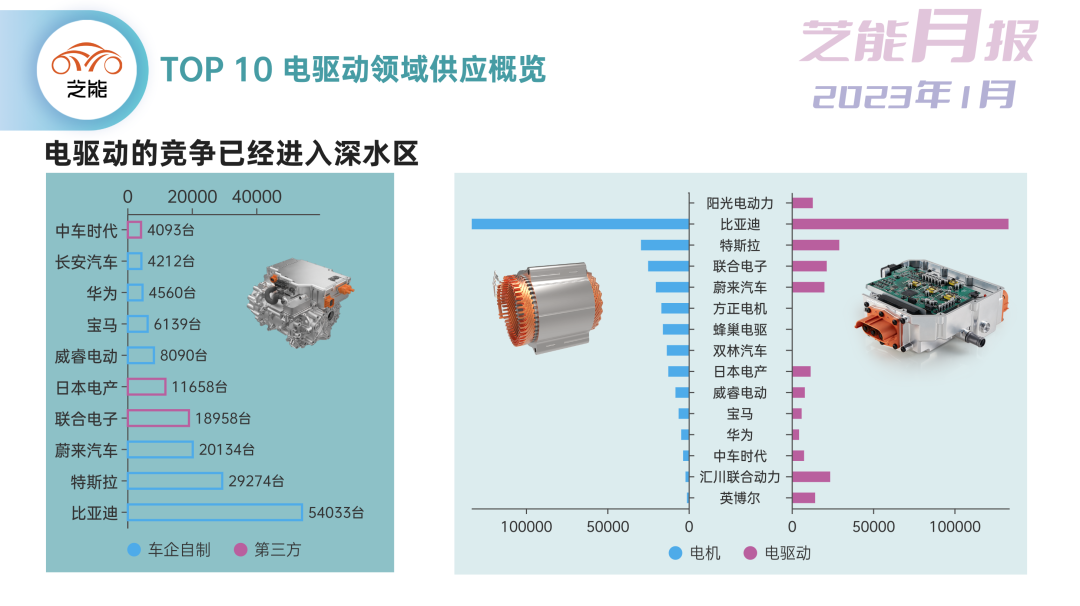

根据NE研究院的数据:

- 纯电动乘用车的三合一和多合一系统(电驱动系统)1月搭载量为18.8万套,同比下降9.7%

- 电机1月搭载量为33.7万套,同比下降3.5%

- 电控1月搭载量为33.6万套,同比下降3.3%

而根据科瑞咨询的数据,TOP10 的电机和电驱分别为25.1万和25.9万。两家计算方式差异主要在:是否考虑四驱系统,以及是否考虑PHEV里面的双电机系统。

备注:我们理解这里是没有拆分PHEV里面双电机系统,实际如果计算PHEV双电机的话,整个数量比较起来会比较复杂。

图1 2023年1月主要的数据

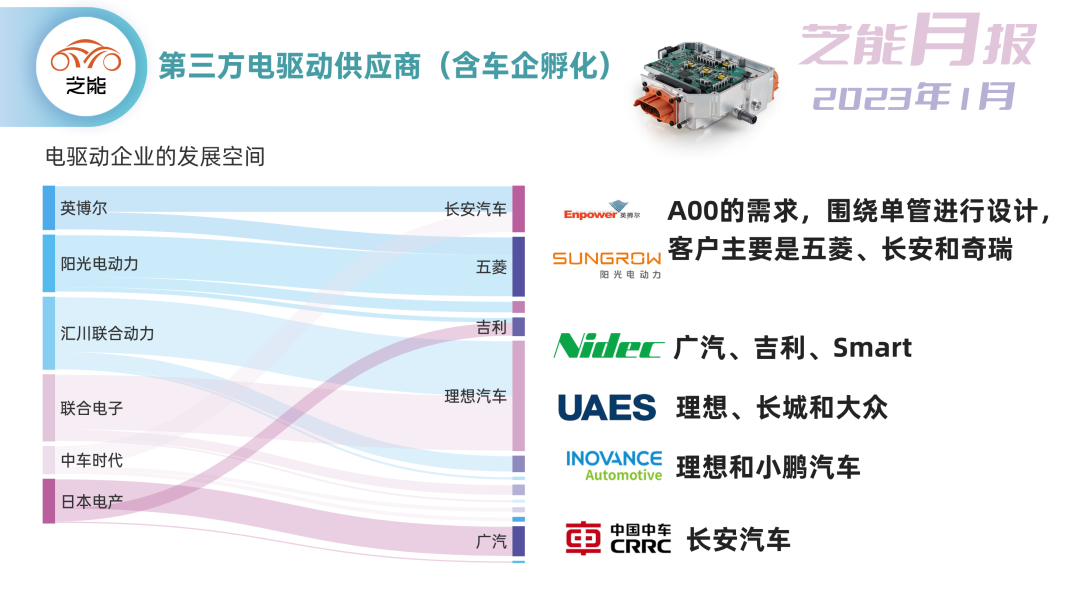

我们能看到目前电驱动领域,是车企和车企孵化的公司占据了主导的地位;第三方的电驱动公司只有在A00的小功率电机的车型市场、和有限的标准品市场,才有少量的生存空间。

图2 主要的供应商分解

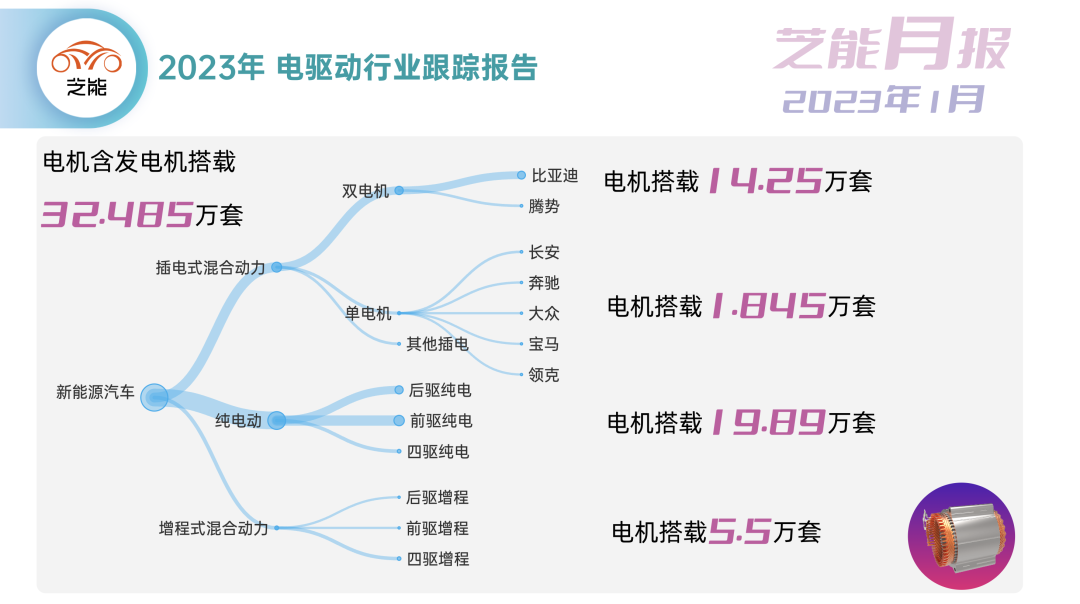

电机和电驱需求的分解讨论

1)电机领域数据分解

我们在这里做了一些分解,大概从几个维度来看差异在哪里。

图3的数据,是我们基于引言部分的原始数据,再根据PHEV的双电机、增程的驱动模式(四驱)和纯电的驱动方式来进行调整和估算——统一按电机的实际数量,而不是车的数量。在这里,我们能看到目前中国的四驱的比例在提高。

图3 2023年1月的主要数据分解

图4将车型按电气化水平(纯电、增程、插电)和驱动形式这两个维度,做了一个分布的比例图,可以清楚地看到不同电气化水平的车,在选择驱动的倾向性是非常清楚的。而不同品牌对于驱动形式和动力性的偏好是完全不同的(图4右)。

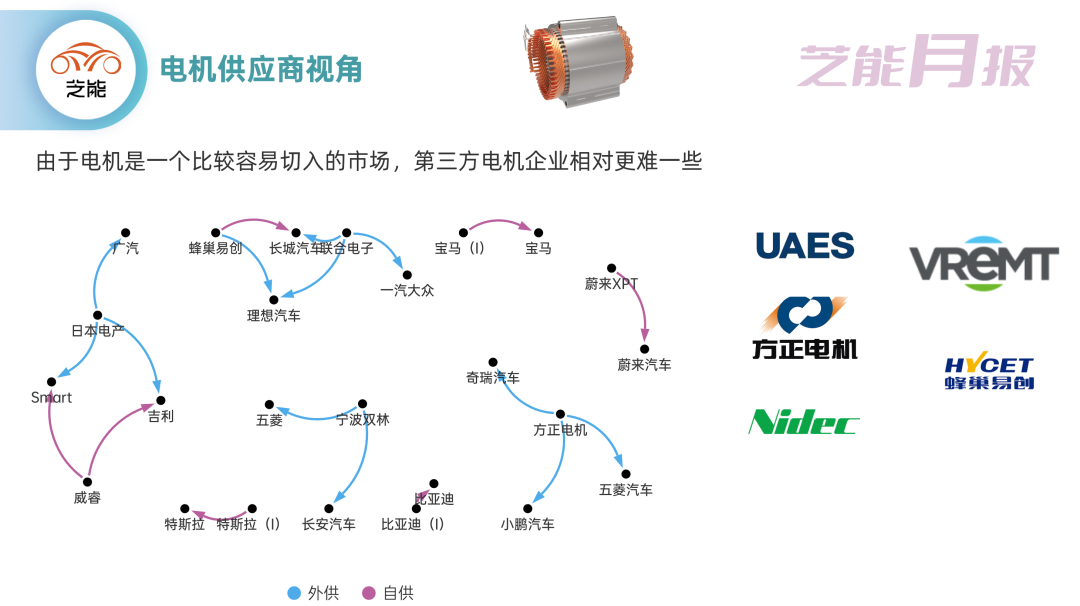

图4 中国新能源汽车四驱的比例

从市场表现来看,电机企业中已经上市的几家(精进电动、大洋电机等)还不如一些传统零部件企业(联电、蜂巢易创等)。对此我们理解是,一方面电机本身的技术难度不大;另一方面只有追求高性能体验的部分车企才重视在电机上做出性能的差异化,而这些汽车品牌大多数都选择自己来做电机的设计开发和制造,只有少数车企才有意愿把高性能电机的这部分需求开放给第三方供应商。

因此,电机企业很难找到有价值的客户,只能做低价格低性能的标准产品,把电机的生意做成了白菜价。

图5 电机供应的视角

目前,电机领域除了新势力以外没有特别好的客户,随着新势力进入这个高性能电机设计领域,整体的市场又变小了。

图6 第三方电机企业的生存空间

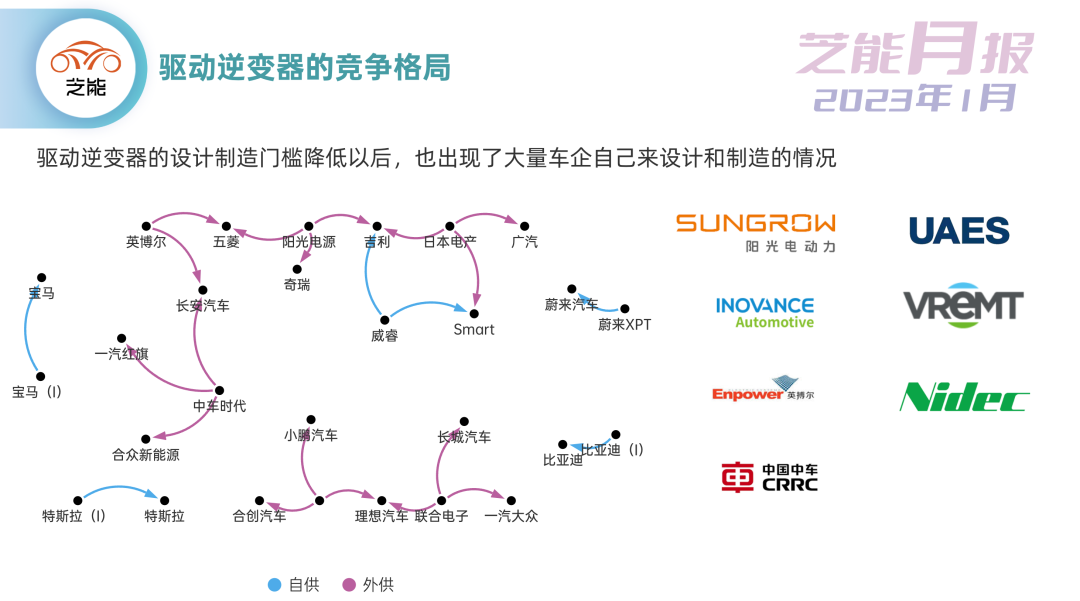

2)电驱逆变器领域数据分解

电驱动逆变器的设计制造门槛降低以后,也出现了大量车企自己来设计和制造的情况。而高性能的驱动系统还需要在功率模块领域选择合适的供应商——在成本和性能上做出平衡的妥协,这使得目前领头的几家驱动逆变器企业的发展并不如人意。

图7 驱动逆变器的供应格局

和电机一样,除了A00级市场以外,目前电驱动逆变器企业中,战斗力比较强的供应商主要包括汇川联合动力、联合电子、日本电产这几家。

图8 驱动逆变器的企业

电驱动产业月度点评

目前来看整车企业自制或者有整车背景的供应商(孵化),在下行周期中,订单情况普遍是好于第三方企业。这背后确实是有一些基本原因的:

- 电机的效率差异,并没有那么明显,而汽车企业通过投资还是比较容易能获取产线技术。而供应商在没有独特技术的情况下,无法获得很大的溢价。

- 功率模块是逆变器生产的主要瓶颈,车企现在针对大价值量和长周期芯片进行管控,肯定会自己来做一些功率模块的采购,这客观上直接导致了一部分逆变器设计和代工的需求。

- 电驱动产业,从三合一到多合一,车企还是要根据产业发展的诉求来配置自己的生产能力。

因此电驱动产业过早进入了红海,客观上使得这个领域所有的企业利润都不高,价值链的大头会落在功率模块企业。

小结:在电驱动产业里面,有价值的内容需要更多时间进行分解和思考,我们将努力挖掘这些信息,来完善这份月报。后续也会有功率模块跟踪的相关内容。

芯耀

芯耀

818

818