今年国内动力电池企业面临情况画风急转,从去年价格一路狂飙,到今年因为产能过剩,宁王带头降价,其他企业为了市场份额纷纷让利,甚至到了为生存而战的地步。但国外企业的情况完全不同。

我们按2022年不同的数据口径,筛选出十家动力电池企业来看今后市场的发展,也对这些企业在过往几年的情况做一些系统性的总结。这个盘点系列,我们从没有特别大争议的海外电池企业开始讲起。

- LG:在大众MEB上激进的降本策略并没有特别大的回报,目前单独上市以后聚焦于美国和欧洲两地的市场,最主要还是跟美国市场更紧密一些。

- SK on:围绕现代起亚、福特两大客户,在美国建设产能基地,也在开拓不同的客户。

- 松下:丰田的电动汽车步调慢了以后,只有All in 4680跟随特斯拉北美的需求。

- SDI:差异化的高性能的动力电池策略。

图1.不同统计口径下的动力电池企业

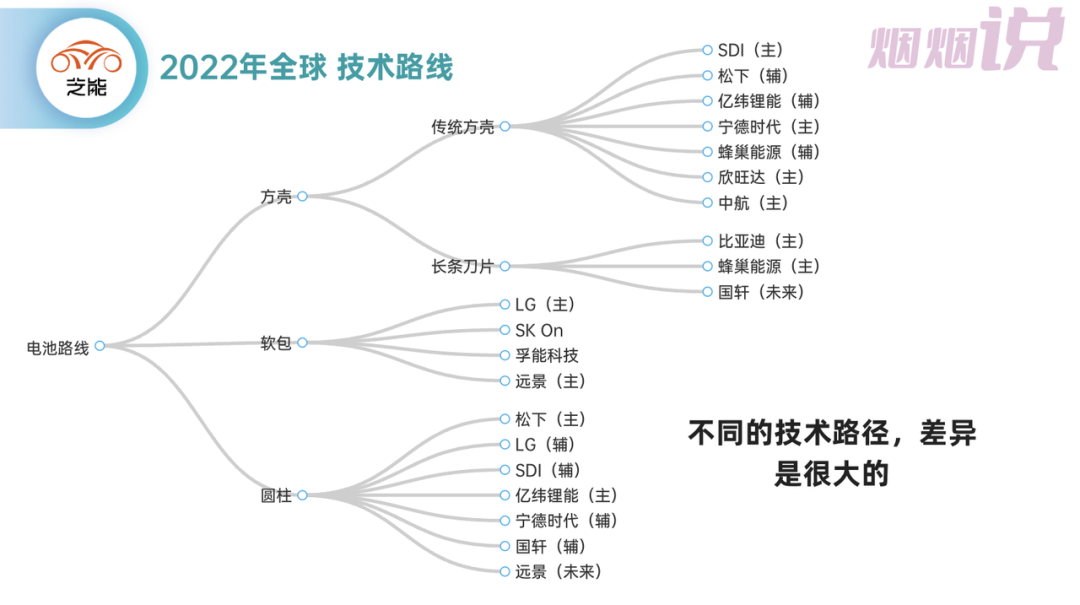

不同的技术路线,让企业有了不同的发展速度,对于动力电池企业来说,围绕上游的资源价格约束,下游的汽车产品需求,怎么去上量并且满足规模化的需求,是竞争的关键。

图2.不同的技术路径

今天是盘点的第一篇:LG能源(LGES)。

LG的2022年回顾

- 财务情况

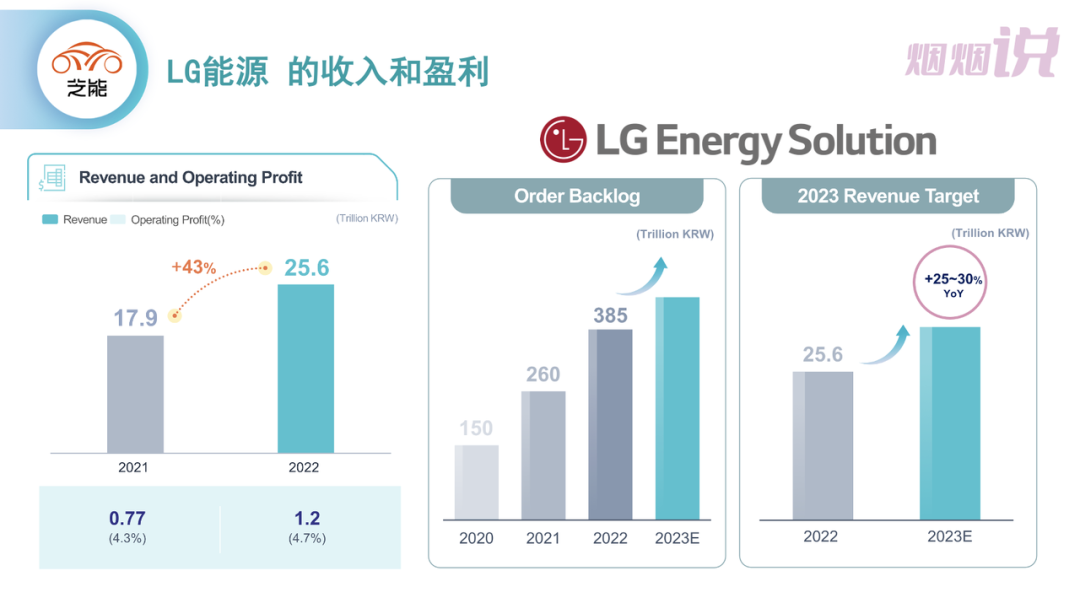

2022年全年营业收入25.6万亿韩元(人民币1334.58亿元),同比增长43%,是LGES的历史最高销售额,积极响应电动汽车、储能等市场需求,产品线的电池出货量均实现增长。营业利润同比增长58%,1.2万亿韩元(折合人民币62.56亿元),全年净利润为8,000亿韩元(折合人民币41.71亿元),净利润率3%。

图3.LG能源的主要运营情况

- 出货量情况和主要客户

LG 能源主要分两条产品线,软包的主要客户为通用汽车、现代汽车集团、雷诺汽车、福特汽车、大众汽车、保时捷和沃尔沃等几家主要汽车制造商供应电池。

圆柱产品线目前是21700,主要在中国供给特斯拉的长续航版本,下一步的开发方向主要是4680系列的产品。具体的安装量拆解,还在比对几个数据库,等合适的时候做一个版本出来。

LG的产能布局和发展方向

- 技术开发方向

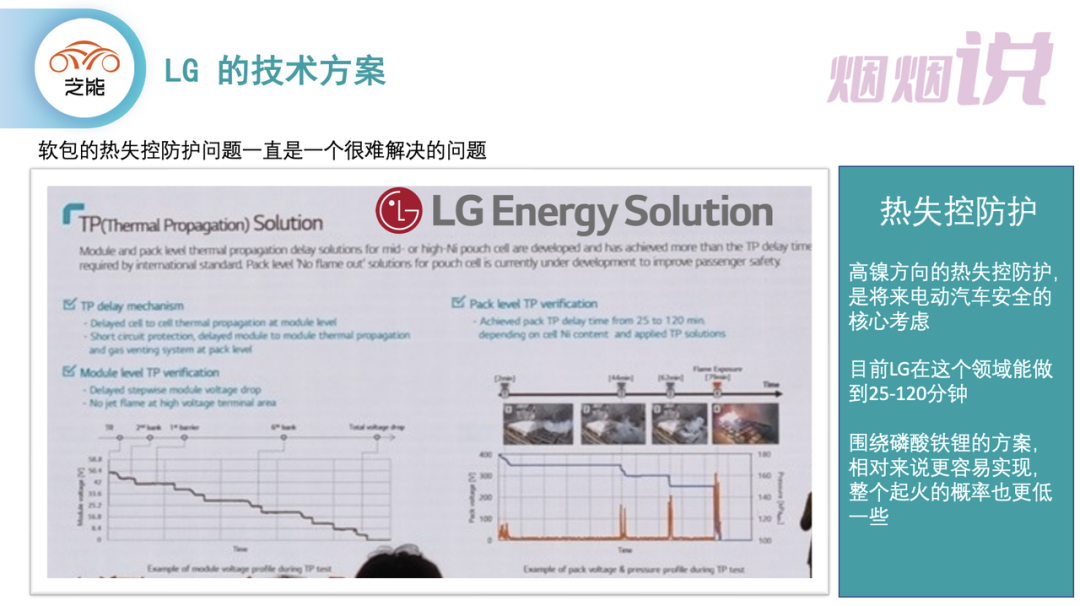

软包的热失控防护问题一直是一个很难解决的问题,高镍方向的热失控防护,是将来电动汽车安全的核心考虑。目前LG在这个领域能做到25-120分钟,围绕磷酸铁锂的方案,相对来说更容易实现,整个起火的概率也更低一些。

图4.热失控TP的设计

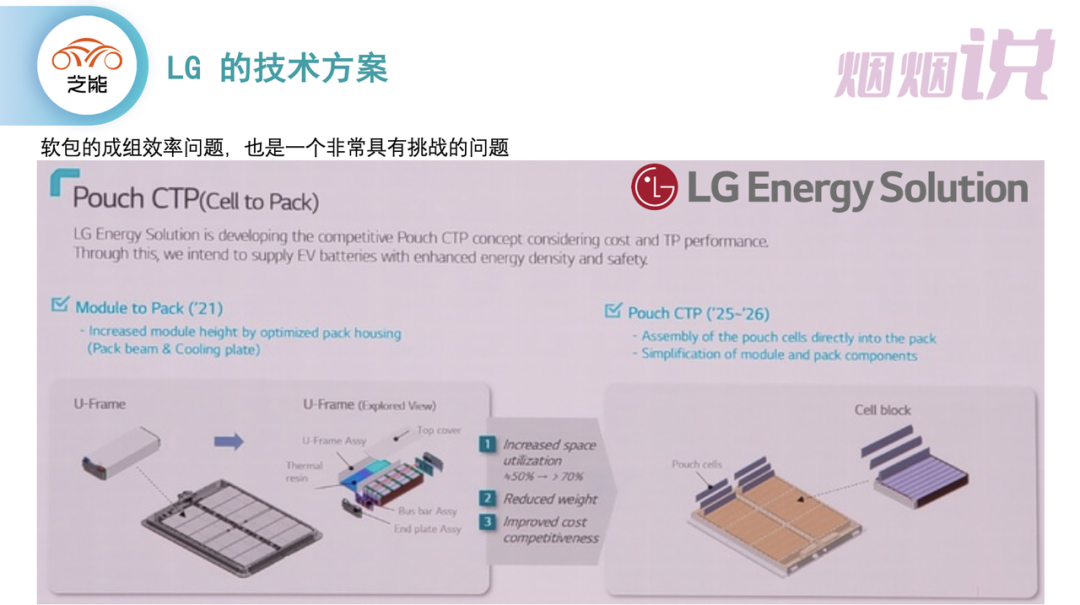

软包的成组效率问题,也是一个非常具有挑战的问题,LG的两种方案,一个是Module to Pack,一个是软包的CTP设计。

图5.软包成组效率的管理

- 产能布局

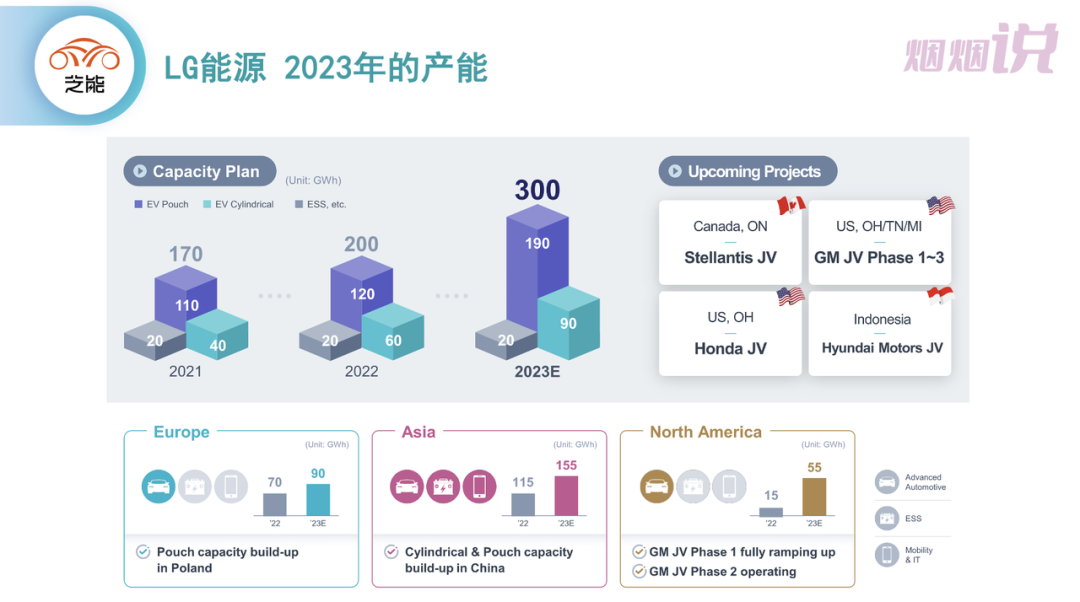

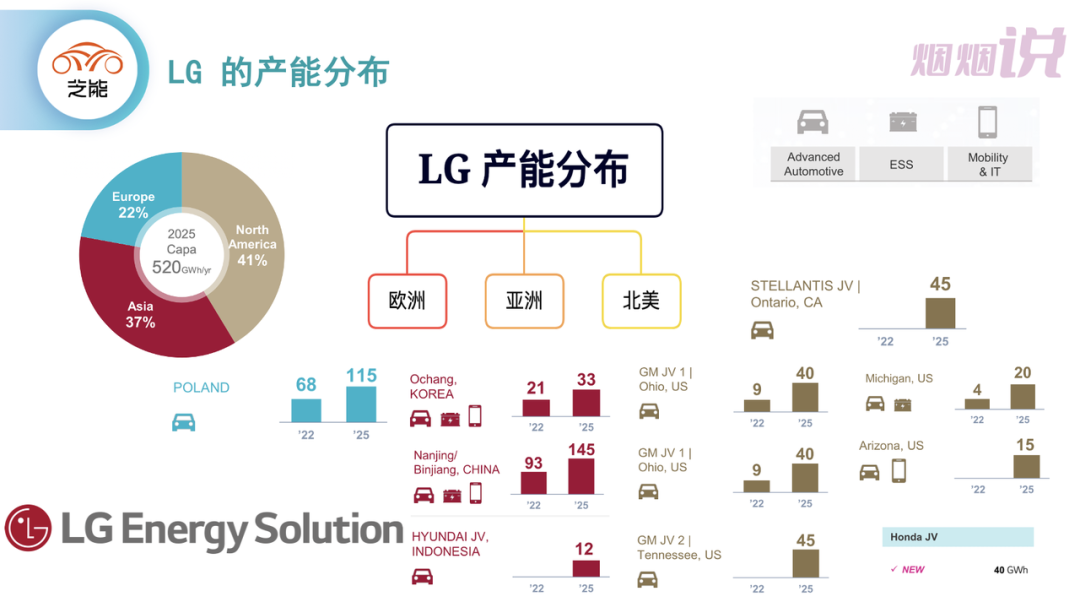

LG在2022年底全球电池及储能产能共计200GWh,从三个区域和不同应用方向去扩充产能,2020年300GWh,2025年能实现520GWh的产能布局。

图6.2023年的产能布局

图7.LG的2025年全球产能布局

- 北美:通用合资的俄亥俄州工厂投产,田纳西州工厂将进入运行阶段。

- 欧洲:波兰软包产能建设,产能有望扩大到90GWh。

- 亚洲:是圆柱和软包产能建设,产能有望达到155GWh。

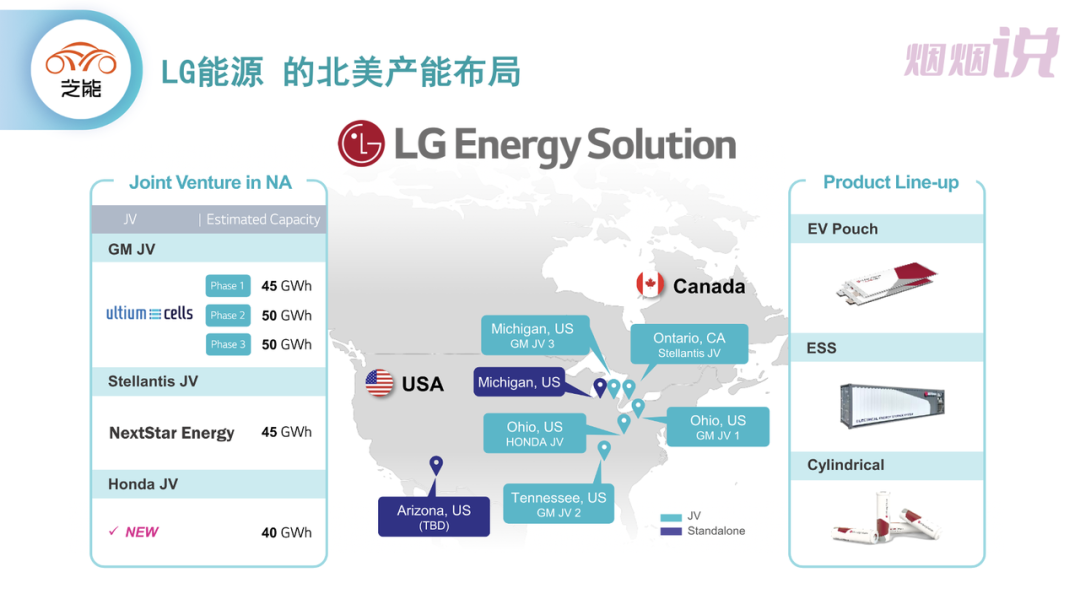

从目前时间点来看,会进一步扩产,规划资本支出将增加50%+,美国这边的增量和需求是非常确定的,这也使得汽车企业和电池企业一起在往美国投资建厂。

图8.LG在美国投资的力度很大

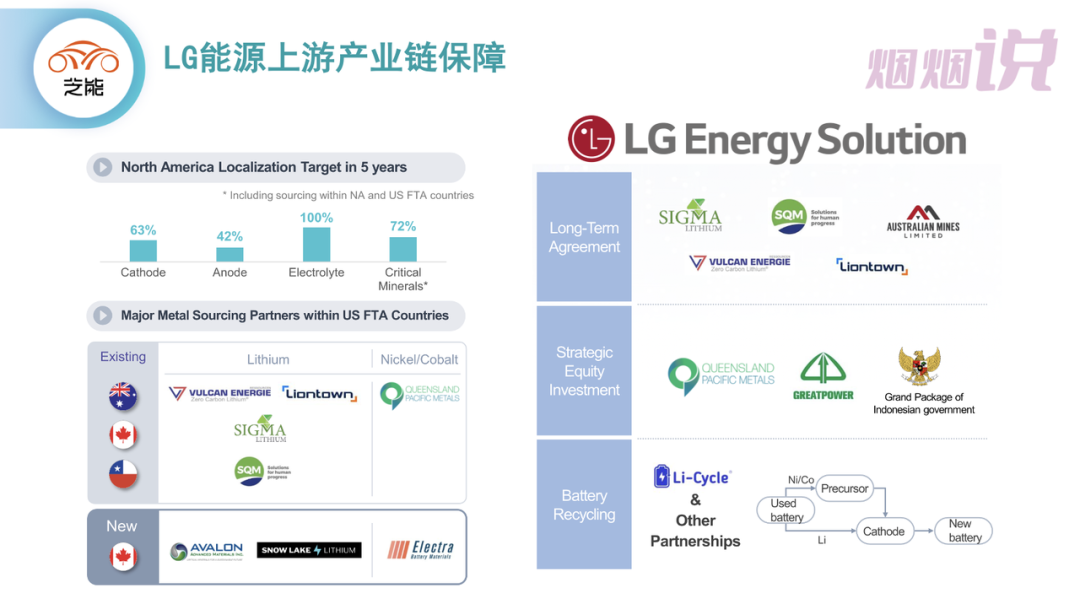

特别是在美国需要投资产业链上段,实现电池产业链的独立,这个是投资比较大的部分。

图9.LG上游的布局

小结:从整体来看,LG基本是脱离中国市场在发展,在中国建立的生产基地,除了在之前供应特斯拉方面有所建树以外,没有特别大的收获,能发展成这样也是非常不错的结果了。目前LG可能成为国内外电池博弈的重要手段,因此在美国这边建设力度很大。

芯耀

芯耀

758

758