作者:九林

中国早已成为全球最大的半导体市场,在政策和资本的助力下中国IC设计产业也不断蓬勃发展。据中国半导体行业协会截至2021年底的统计,中国本土IC设计企业有2810家,而到了2022年IC设计企业的数量达到了3243家,比去年多了433家。

2022年对于的IC设计企业来说喜忧参半,尽管受到消费电子的需求冲击但我国IC行业销售额依旧增长了16.5%。

进入2023年,国内的IC设计企业开始遇到新的难题。

承受高代工报价压力

对于IC设计厂来说,晶圆代工一直都是支出的大头。业内统计代工晶圆的平均价格,台积电每片晶圆价格高达24325元;中芯国际每片价格11504元;联电每片大约10698元。动辄每片上万元的价格,对于IC设计厂来说是笔不小的支出。

从上游端来看,今年IC设计企业面临着承受高代工报价压力。

晶圆制造厂希望IC设计厂商能够批量下单,尽管需求减弱仍旧希望挽留客户的订单;IC设计厂需要仔细盘算晶圆投片价格摊分在每颗IC的成本,如果卖给客户会赔钱,那么IC设计长宁愿不下单投片。所以双方“一个要量,一个要价”,就展开拔河,讨价还价。

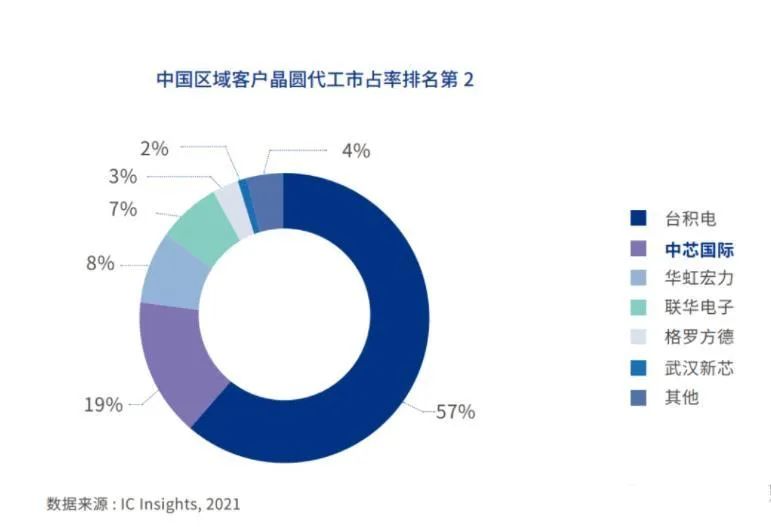

IC Insights曾统计了一份2021年中国区域客户晶圆代工企业的市场情况,从上图看,国内晶圆代工依旧有57%属于台积电,之后才是中芯国际占比达到19%,尽管华虹、武汉新芯都出现在了统计中,但可以看出台积电与联电的份额可以占据国内代工厂市场的64%。也正因此,国内IC设计厂委托的代工厂商,中国台湾和中国大陆基本上各占一半。代工价格的压力也正是来自于此。

首先来看中国台湾地区今年的晶圆代工价格情况,早在去年十月,台积电就已经通知相关客户今年起8英寸价格上扬6% ,12英寸上涨3%至5%。也曾有传言表示其最大客户苹果不满涨价,但最终不了了之,苹果仍将继续2023年的订单。

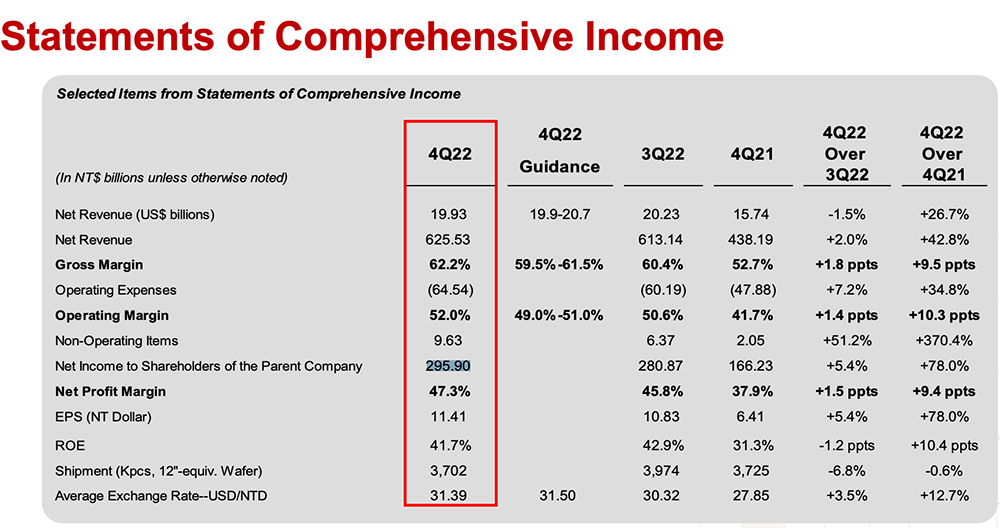

台积电2022年第四季度财报

根据台积电公布的第四季度财报来看,台积电第四季度的业绩表现依然强劲,该季度其收入同比增长42.7%,净利润同比大涨78.0%,收入、净利润、毛利率均创下历史新高。在台积电最新的电话会议上,台积电总裁魏哲家表示:“目前台积电全球布局计划和中长期毛利率53%目标均保持不变。”由此来看,短期内台积电依旧维持价格上涨的趋势。

除了龙头老大台积电外,中国台湾地区的其他晶圆代工厂似乎也坚定的跟随“老大”。联电方面,自2020年底以来提高了代工报价,并决定2023年的订单价格保持不变。世界先进董事长在12月时表示:“明年全年仍供不应求,世界确实和客户讨论调涨8吋晶圆代工价格,但相关细节不便透露。”

相对来说大陆地区的晶圆代工厂无论是价格的涨幅还是对于未来的预测都更平稳。中国大陆的两大晶圆代工厂中芯国际和华虹2022年的营收增长可观。中芯国际Q3收入19.07亿美元,同比增长34.7%;华虹Q3收入6.3亿美元,同比增长39.5%。

在代工厂都宣布涨价的情况下,中芯国际表示原则还是和客户进行友好的协商,更多考虑的是长远的战略合作。对有些客户进行了涨价、有些客户则没有涨那么多,也没有宣布全面的涨价。

不过,在晶圆代工厂不断传递的压力下,部分IC设计厂选择了宁愿赔偿违约金也要砍单。11月底时有知名IC龙头义隆宣布,将提前解除与芯片代工厂签订的三年期合约,并表示自己愿意支付违约金。按照行规,终止合同要偿合同金额的30%左右,这意味着义隆至少要付数亿元赔偿金。

并非所有IC设计企业都能潇洒的支持合同违约金。一方面,代工的支出不可避免,无论是出于对未来市场竞争的布局,还是新品研发的尝试,IC设计厂商都需要提前寻找芯片代工或流片代工。另一方面,如果选择解除合同,意味着将带来支付高额赔偿金和代工工厂关系僵持的问题。

好消息是一些二三线晶圆厂似乎开始动摇,已有中国大陆晶圆代工厂降价逾一成,中国台湾晶圆代工厂为了防止订单流失,开始在部分特定制程给出“优惠价”,折让约个位数的百分比,相当于变相降价。此外,成熟制程方面也开始降价,依照产品与制程节点不同,从个位数到双位数百分比均有。

在市场萎缩的情况下,晶圆代工价格涨幅不定,持续面对着晶圆代工价格的压力下,如何与晶圆代工厂协商这两者之间如何平衡,将是IC设计厂商需要面对的新难题。

龙头企业发展疲软

回顾去年,一年来国内IC设计企业有很多好消息。

整体来看,2022年全行业预计为5345.7亿元,比2021年的4586.9亿元增长16.5%,并且有566家企业的销售超过1亿元人民币,比2021年的413家增加135家,增长37.0%。在国家支持集成电路产业发展的政策指引下,资本市场也迎来了芯片企业

批量上市的热潮,2022年全年共有25家芯片设计企业实现了IPO。

细分到IC设计龙头,去年第一季度,韦尔股份首次进入全球IC设计企业前十,并且到目前为止已经连续三季度进入全球前十。在此之前,首次进入全球前十的中国设计企业还是2018年的华为海思。

进入新的一年,龙头企业也面临着新的问题。在ICCAD 2022会议上,魏少军教授指出:“龙头企业的发展进入瓶颈期,增长显露疲态。”

上表为AspenCore统计2021年的前十大IC设计上市公司。这前十大公司在2022年或多或少的出现了一些问题。

作为IC设计龙头的韦尔股份,近日披露了2022年度业绩预告。该年度上市公司净利润为8亿元至12亿元,较上年同期相比下降73.19%到82.13%,其扣非净利润甚至“倒退”回了公司2018年的扣非净利水平。

实际上韦尔股份在2022年也遭遇了市值缩水,2021年12月其每股价格到达310元,到了2022年12月,其每股价格已经跌落至77元。市值的变化反应了市场的态度,韦尔股份连续两个季度的亏损使得资本降低了信心。对于业绩的大幅下滑,韦尔股份解释是由于以智能手机为代表的消费电子需求受到冲击。

不过,在新品的研发上,韦尔股份表现不俗,推出像素大小仅为0.56 µm的超小型2亿像素图像传感器OVB0A。

上榜前十的格科微、卓胜微和汇顶科技也不好过,由于其产品较为单一,在需求降低的潮流中受到的冲击极大。

格科微主营业务为CMOS图像传感器和显示驱动芯片的研发,CMOS图像传感器业务营收占比超过8成;主营业务为射频的卓胜微,其射频开关、低噪放大器占据了公司营收的97.6%;汇顶科技对手机市场也极为依赖,由于主营业务为指纹芯片,巅峰时期其指纹识别芯片业务营收占比至近84%。换句话说主营业务的市场情况左右这三大龙头的发展,而这三大企业在的难题就在于如何拓展新的业务。

目前,汇顶科技已经开始尝试走出过度依赖单一产品和单一市场的困境,官方称,其目前已拥有传感产品、触控产品、连接产品、音频产品、安全产品(NFC芯片、eSE芯片)五大品类。除了手机之外,还已经拓展了PC、IoT、汽车等领域。不过,市场也有人认为是病急乱投医。

在今年,如何进一步突破瓶颈依旧是龙头需要面临的考验。

从市值来看,到了2022年前十IC设计公司的排名发生了巨大的变化。截止2021年12月30 日的市值情况来看,紫光国微跃升至设计公司市值第一,达到1110亿元的市值,韦尔股份则排名第三,市值跌到千亿之下。

紫光国微今年前三季度营收增长超过30%,其中第三季度实现了35.7%的增长。紫光国微方面在回答如何在下行周期来临、市场竞争愈加激烈的背景下,跨越周期实现逆势增长时强调,“强链补链,塑造企业长期竞争优势”是关键。

从上下游来看,紫光国微将赛道延伸至芯片测试行业,在全球产能紧缺的情况下,建设自有半导体测试企业捷准芯测,该公司旗下压电晶体板块企业国芯晶源,近年来也布局了物联网、人工智能场景配套用超微型晶振,基站通信用超高频晶振,汽车电子超稳定晶振等领域,以对冲消费电子行业下行影响。

此外,国内的龙头企业还有另一个难题:半导体创新遇到瓶颈。这个问题则是与国内研发投入不足相联系。

从研发支出占销售额的比例来看,大陆2021年的平均水平为11.3%,而国外半导体公司则占比更高。例如英特尔的研发费用率为19.22%、高通为21.38%、英伟达为19.57%、博通占17.68%、意法半导体占13.5%。

2021年净利润超过10亿的有5家,分别是韦尔半导体(40亿元)、兆易创新(22亿元)、卓胜微(19亿元)、紫光国微(18亿元)和格科微(12亿元),其中研发投入超过10亿的仅韦尔一家。国内半导体企业营收本就不如国际企业,营收不高加上低的研发费用利用率,使得半导体创新更加困难。

我国集成电路设计业的设计水平在过去十年中得到了很大的提升,面向中国这一全球最大且生机勃勃的市场,中国芯片设计企业具备得天独厚的优势。

进入2023年,越来越多的机遇摆在IC设计企业前,同时也会出现越来越多的难题,机遇与挑战并存。

2113

2113

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

-1-%E5%89%AF%E6%9C%AC.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

[生态]STM32 合作伙伴计划:打造生态强纽带

[生态]STM32 合作伙伴计划:打造生态强纽带